又一个DeFi知名应用开始将机构客户纳入发展规划中。

7月5日,去中心化借贷应用Aave被透露将在7月推出面向机构用户的产品AavePro。此前的6月29日,另一个去中心化借贷应用Compound曾宣布,将支持机构用户以USDC获取稳定利息。

下半年开启之时,接连有两大DeFi头部应用支持机构用户,决定从ToC向ToB的市场布局,为近期疲软的DeFi市场带来新希望。

DeFi市场的确需要一些新的动力。从5月中旬起,应用和规模最集中的以太坊上,DeFi的锁仓总价值从1100亿美元持续下滑。OKLink数据显示,截至7月6日,ETH-DeFi的TVL为683.3亿美元,据高峰时跌幅近40%,随之下降的还包括各类DeFi资产的市值。

加密资产市场上的散户投资者们已经验证了DeFi的价值,机构客户如若能进入DeFi领域,无疑将为这个市场带来资金和流动性的增量。但引入机构客户也并非易事,相比散户投资者,他们有着更严格的风控标准,需要面对监管对反审查的要求等等。

利用稳定币在DeFi流动性市场中攫取稳定收益,是应用们吸引机构客户的妙招。于此同时,市场上已经出现帮助机构安全、合规地进入DeFi市场的基建。

AavePro计划曝光?DeFi开掘机构市场

Aave即将在7月推出面向机构客户的产品,这一消息并非来自官方通报。

7月5日,GoldBeechCapital的创始人NoahGoldberg在推特上曝光了这一计划,他晒出了一张电子邮件的截图,声称是在参加主题为「机构DeFi的下一步」网络研讨会后收到的邮件。

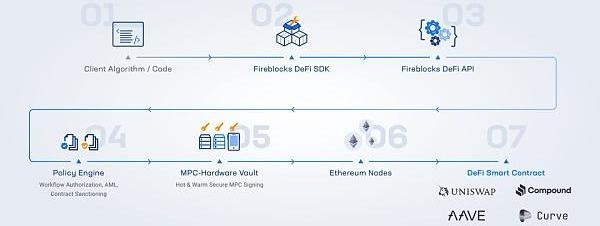

邮件截图显示,面向机构客户的AavePro是联合机构级安全公司Fireblocks推出的产品,该产品将使用AaveV2版的智能合约,创建AavePro池,且该池添加的白名单系统仅允许KYC参与者访问;流动性池初始阶段仅包含机构需求较高的比特币、以太坊、USDC、AAVE四种资产,并与Aave上的其他流动性池分开;机构用户的KYC将由Fireblocks支持,Fireblocks还将在AavePro市场上添加反和反欺诈控制。

Aave还强调,Pro产品仍是去中心化的,将通过Aave社区治理机制进行管理。

这已经是第二个将用户群体向机构扩张的知名DeFi应用。不久前,同为DeFi借贷平台的Compound宣布将成立新公司CompoundTreasury,与Fireblocks和Circle合作,允许新银行和金融科技公司将美元转换为USDC,并在Compound平台上获得不低于4%的年利率。

AavePro的曝光来自于一场讨论「机构DeFi下一步」的研讨会,侧面也透露出DeFi领域开始对机构用户市场挖掘。

机构用户到底如何定义?它仅仅是指市面上已经存在的加密资产量化交易商、TokenFund等等原生区块链机构吗?

从CompoundTreasury特别指出的用户范围看,DeFi的机构用户还包括新银行和金融科技公司。

区块链风险投资公司OutlierVentures的CEOJamieBurke曾给出了一个广泛的定义——家族企业、对冲基金、银行、养老基金、金融科技创业公司都属于DeFi的潜在机构用户市场,甚至包括那些普通的小微企业。

「DeFi先被有经验的加密散户和小型日间交易者采用了。」去年12月,Burke撰文提到了当时的DeFi市场。而对于机构采用DeFi的顺序,他认为先是中小企业,最终会在未来十年内被大型金融机构采用,「然而现在,加密领域的机构百分之九十五都没有涉足DeFi。」

变化似乎正在以更快的节奏出现。经过了一年多的发展,DeFi的市场资金规模从不足10亿美元而上涨至今年4、5月份的千亿美元,有经验的加密散户和小型交易者率先从流动性挖矿中获得了早期红利,尽管出现了投机泡沫,但也验证了DeFi的可用性。

配套基建出现为机构入场DeFi排忧

既然构建在区块链网络中的开放式金融应用是有价值的,为什么机构用户迟迟不敢进来?这里既有机构的属性原因,也与当前DeFi的发展瓶颈有关。

加密资产的散户投资者在乎DeFi协议的安全,大资金体量的机构用户更是如此,此外,他们的金融行为常常需要符合监管部门的要求,特别是KYC和反。

DeFi受散户欢迎的特性之一便是无审查地加入,这与机构用户要符合的规则相左。

这也是为什么Aave和Compound在开拓机构市场时,需要选择「牵手」第三方的、机构级的安全公司Fireblocks的原因,这家公司通过数据安全企业Chainalysis引入了自动化的AML和KYT筛查,以此帮助机构用户在遵守合规要求的前提下进入DeFi。

「使用零售钱包几乎不可能创建集中审计跟踪。对于企业层面的会计和合规目的,可审计性和透明度至关重要。」Fireblocks在提到机构用户参与DeFi时的另一层合规问题。

除了合规要求外,机构用户对DeFi不敢盲目近身的原因还在于,当下的DeFi基建对他们不够友好。

以入口来说,普通用户访问DeFi协议使用的工具是浏览器,机构想要进入,也同样如此。但基于浏览器的应用程序无法提供企业级的效率和安全性。

在传统证券市场,交易系统的API集成可以让机构用户在算法下完成大规模自动化交易。API交易在加密资产的中心化交易所中也已然普及,但依赖浏览器的各种DeFi应用还无法支撑企业级别的API交易。

基于浏览器或者移动钱包的访问DeFi还存在安全隐患,因为用户的私钥会用于在浏览器中授权交易,一旦黑客窃取了浏览器的信息,资金安全将受到威胁。而面对潜在的风险,DeFi市场相较于传统金融市场,尚无成熟的托管和保险体系。

Fireblocks助力机构进入DeFi的系统方案

机构用户进入DeFi显然比散户麻烦得多,好在Fireblocks这类第三方安全公司已然出现,抓住这部分用户的痛点提供解决方案。该公司从去年11月底开始,面向机构类的企业级用户,提供对DeFi应用的安全、高效访问系统,可访问的应用除了Compound、Aave外,还包括Maker、Synthetix、dYdX等11个DeFi协议。

如今,随着比特币、以太坊进入下行通道,DeFi也进入了去泡沫周期,流动性挖矿的收益率在下降,DeFi资产的市值在下降,但锁仓资金量维持在百亿级别上,这对于风控审慎的机构来说,恰是一个入场契机。

Compound似乎摸准了机构用户求稳的DeFi心态,机智地从稳定币入手,支持机构将美元兑换成USDC,以获得稳定的年化收益。

而在Circle的CEOJeremyAllaire看来,DeFi对机构的吸引力和想象力应该更大。

在与Coindesk对话时,Allaire认为,解决吞吐量,实现现实世界中的个人、公司既能保护隐私又能以非匿名身份参与到开放式金融中,都是DeFi进化的方向,DeFi不仅仅是流动性挖矿和治理代币,它应该回归金融支持经济增长、帮助社会繁荣的本质,为个人、家庭和企业创造价值。

当然,这是DeFi更大的野心,而引入机构无疑将加速DeFi的进化。毕竟,比特币市场已经展现了机构的能量。

标签:BLOBLOCKSLOCKLOCblocplatformFinance BlocksBlockSwap NetworkBLOCK价格

近日,DeFi资产板块集体上扬,尤属合成资产板块龙头Synthetix涨幅最高,近7天涨幅高达52.3%,现报价为11.4美元.

MakerDAO由丹麦企业家RuneChristensen于2014年创立。MakerDAO是一个运行在以太坊上的稳定币发行协议。在撰写本文时,它的总TVL为60亿美元.

不断提高的效率让人类能够持续地高速进步。不同的技能打开了人类认知的窗口,从学会交流到学会使用不同工具,认知的提升降低了人们日常活动的阻力及成本,让人类发展速率成指数型增长,而背后驱动着这一切的都.

杠杆一词在传统金融市场内一直是风险的象征,在数字货币市场内杠杆却被运用到淋漓尽致,其根本的原因在于市场的人群风险偏好不同,同时DeFI去中心化金融与传统金融的银行核心的运作模式区别.

金色财经区块链6月27日讯??从6月23日开始,比特币算力连续四天出现上涨,一些业内人士认为,算力市场可能已经从“6·19”24:00四川所有比特币等虚拟货币矿机集体断电后恢复了.

「比特币挖矿移动性&比特币作为电池」比特币挖矿的另一个关键特征是,比特币挖矿是移动的,矿工只需要获得电力和互联网,就可成功的挖矿.