当以太坊被推出时,与ETH没有任何关系。

但后来DeFi诞生了。MakerDAO在2018年推出,允许ETH持有人用他们的ETH作为抵押品进行贷款。

你拥有的ETH越多,你的权力就越大。

然后?Compound?出现了,它拥有较低的抵押率和清算罚款。同样的事情,更多的ETH意味着更多的权力,更多的资本效率。

然后?Uniswap?也出现了,它所有的流动性都是用ETH对建立的。现在你可以用ETH提供流动性并赚取交易费,获得更高的资本效率。

今天,有成千上万种方法可以在DeFi应用中使用ETH,而且每天都有更多的方法推出。

那么,贯穿始终的是什么?

DeFi是一场全球竞争,旨在使ETH成为世界上最有用的资产。

David如是说。

ETH:全球最具资本效率的资产

向资本效率进军

如果你还没有听说过,ETH是超健全货币。

以太坊2.0不仅是以太坊网络的可扩展性升级,也是以太坊的经济升级--为以太坊经济提供动力和保护。

权益证明,是一种将发行ETH的需求降到最低的共识机制,而EIP1559是一种将ETH作为以太坊经济规模的函数来燃烧的机制,两者的结合将ETH变成了一种货币单位,只能说是在货币单位背后拥有科幻的经济基础知识。以太坊2.0是使ETH成为「超健全货币」的协议升级。

但这篇文章不是关于ETH作为超健全货币。

相反,这篇文章是关于DeFi是如何成为资本效率竞争的催化剂,以及ETH是如何从这种竞争中获益最大的资产。

灰度:美国比特币持有者比例从2020年的23%增加至2021年的26%:12月7日消息,根据灰度Grayscale一项最新调研显示,投资者正在接受比特币,并且与前几年相比,他们对网络攻击、波动性和监管等系统性风险的担忧更少。灰度调查发现,拥有比特币的美国人比例从2020年的23%增加到2021年的26%。在过去12个月内,超过一半 (55%) 的受访投资者是首次投资比特币并且认为比特币是一种适合整体投资策略的长期投资。

此外,超过一半投资者都知道狗狗币和以太坊,近四分之三 (74%) 的投资者听说过狗狗币,超过了对以太坊 (56%) 的认知度,LTC、ADA和USDT也受到投资者的关注,但认知度基本徘徊在25%左右。[2021/12/7 12:55:56]

DeFi正在向资本效率无情地进军

每一个成功的新协议都是因为它比其竞争对手更有资本效率。任何DeFi应用所经历的每一次协议升级都是为了提高资本效率。在DeFi,资本效率是成败的决定性因素。

ETH作为以太坊的原生资产,因此也是DeFi的原生资产,是接受这种竞争的所有衍生品的资产。当DeFi变得更有资本效率时,ETH就会成为一种更有效的资产。

DeFi正在向资本效率迈进,而ETH将获得所有。

创世纪

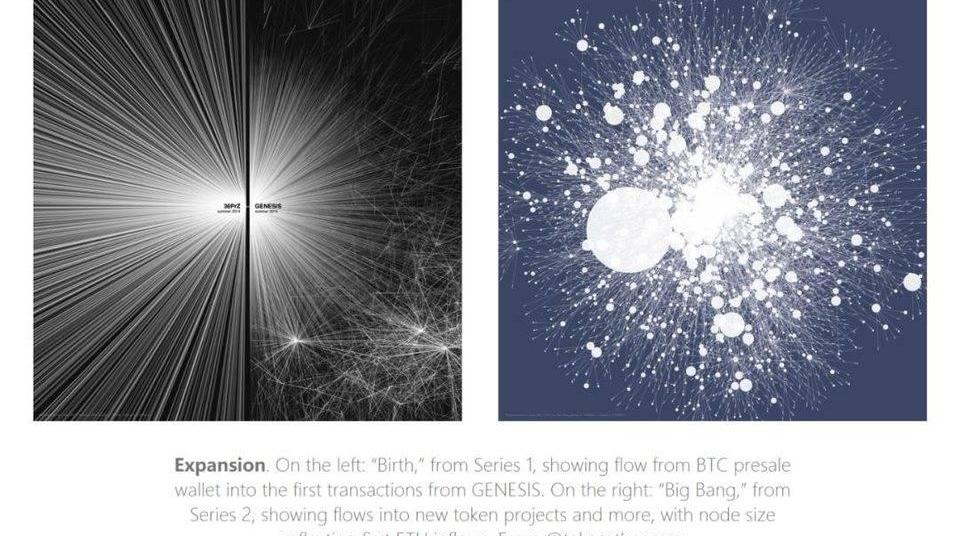

在创始之初,以太坊是无形的和空洞的,只有ETH。

在创始区块中,ETH被分配到8893个不同的地址,被称为「以太坊的大爆炸」,ETH在2015年7月30日迎来了「大爆炸」。

该怎么做?

什么是以太坊?

德国预计从2022年第一季度起实施其加密基金份额新规:9月20日消息,德国联邦财政部一名发言人表示,预计其允许投资基金发行加密基金份额的法令草案将从明年第一季度开始生效。该发言人称,有关该条例草案的磋商将持续到10月1日,并补充说,在这一过程结束时,欧盟委员会将收到通知,然后可以在3个月内提交答复,因此,该条例只能从2022年第一季度开始生效。根据这位发言人的说法,加密基金份额的新规定将不包括投资门槛,但有关个人投资者的规定仍将适用。据悉,《基金配置法案》(The Fund Location Act)限制机构投资基金(即Spezialfonds)在加密资产中的配置不超过其资产的20%。(IPE)[2021/9/21 23:39:16]

什么是ETH?

然后呢?

和互联网一样,一小群书呆子也能看出以太坊会有大发展。但以太坊究竟会如何影响世界,还只是猜测。

拥有一台奇异的世界计算机,人人都可以使用,这意味着什么?拥有一个为其提供动力的本地资产—ETH意味着什么?

早期的以太坊充满了对未来事件的早期概念。当时没有成功的应用模型作为例子,所以早期的以太坊建设者模仿了Web2世界中的工作。

Peepeth?是?Twitter?的一个版本,只是建立在以太坊上。这个想法是,有了抗审查的计算机,我们就可以建立抗审查的Twitter,在那里没有人可以被删除推文或禁言。

这似乎是以太坊的第一个合理步骤。把现有的Web2应用,放在以太坊上!这就是以太坊的第一步。当然了!这是很简单的!

据推测,Twitter的用户会迁移到Peepeth,以获得去中心化和抵制审查的好处!人们会从币安购买ETH。人们会从Coinbase或Gemini购买ETH,这样他们就可以在以太坊区块链上写推文,而以太坊的去中心化会使用户免受平台化的影响!

报告:BTC每日交易量从2020年的平均22亿美元增加到今年的123亿美元:一份最新报告显示,按市值计算,全球最大的加密货币比特币(BTC)仍是投资者最青睐的数字货币。数字资产投资公司CoinShares 1月25日发布的报告显示,到目前为止,2021年比特币流入量占加密货币流入总量的97%。比特币占管理的数字资产投资产品的83%,而BTC投资产品仅占比特币总交易额的6.5%。在今年1月加密货币大牛市中,BTC日交易量今年以来大幅飙升,从2020年的平均22亿美元增至今年的123亿美元。CoinShares指出,过去一周,加密投资产品的资金流入创下13亿美元的纪录,此前曾有一段时间资金小幅流出。(Cointelegraph)[2021/1/26 13:34:46]

「是的,当然......这就是以太坊将如何改变世界....,这就是我们为什么需要ETH!」。

这些早期对Ethereum进行优化的想法是错误的。

这些在主链以太坊上重新构建Web2应用程序的想法在以太坊的早期很常见。现在看来,它的意义几乎为零。当年的Gas费用还不到1gwei,而ETH还不到10美元......你基本上可以免费在以太坊写一条推文。

如何使用你的ETH?

想象一下,你参加了以太坊的预售,你是1000个ETH的所有者。像Peepeth这样的应用如何使你受益?以每条推特0.00001个ETH的成本,你可以发100,000条推特,而且还能剩下999.999个ETH。

Peepeth并没有解决如何有效利用你的ETH余额的问题。

以太坊需要能利用ETH持有者所拥有的ETH数量的应用。一开始,以太坊很无聊,一直在寻找可以做的事情。事实证明,复制Web2平台的应用程序完全是同质化的,与公共的、无许可的加密经济优化的属性:钱和价值,是相反的。

韩国将从2022年起对加密货币收益征税20%:韩国国会通过了税法修正案。从2022年开始,将对每年超过250万韩元的加密货币投资收益征收20%的税金 相关法案将于2022年1月开始实施。如果一年内获得的加密货币投资收益低于250万韩元,则不进行征税。据此前消息,韩国曾计划于2021年10月1日起开始征收加密货币收益税,此后韩国国会企划财政委员会在今年11月指出,有必要考虑将对加密货币征税的起始日期从2021年10月至少延后三个月,至2022年1月1日。(韩联社)[2020/12/1 22:39:04]

相反,那些成功的应用的共同点是将?ETH作为货币的应用。将ETH作为货币的应用允许用户使用他们所拥有的ETH的全部余额,并使拥有更多的ETH更加有用。

Vitalik在2014年关于以太坊模块化的演讲中的一张罕见的幻灯片照片。「加密货币金融的乐高」。是的......DeFi货币的乐高积木是在那时想象出来的。

让ETH更有用的应用被ETH持有者更多使用,并创造了一个良性循环。拥有ETH的用户可以从让用户利用其ETH余额的以太坊应用中获益。因为有一群ETH持有者需要理由来使用他们的ETH,那些将ETH作为资本资产的应用程序从那些对以太坊生存和ETH价值感兴趣的特定人群中得到了超额的采用,这个人群就是?ETH持有者。

因此,以太坊拒绝将ETH作为简单的「让你使用DApps的资产」,而是在使ETH成为世界上有史以来最有效的资本资产的长征路上迈出了第一步。

DeFi没有ETH就不是去中心化

因为它是以太坊的原生资产,ETH在以太坊的经济中拥有特殊的地位。

声音 | 摩根溪创始人:若投资者从2019年开始每周买10美元的比特币 目前将获利49%:摩根溪创始人Anthony Pompliano近日发推表示,若投资者从2019年开始每周购买10美元的比特币,目前将会获利49%。尽管2018年的情况比较糟糕,但成本平均策略在熊市最严重的时候也会奏效。如果用户从2018年初开始每周购买价值10美元的比特币,目前将获利27%。如果从2017年初开始每周花10美元在比特币上,将获利156%。该数据表明了比特币作为一项长期投资的实力。考虑到最近的市场动荡和明显的恐慌情绪,牢记长期投资的观点十分重要。随着2020年5月比特币减半即将来临,明年可能会特别值得关注。注:成本平均策略是指投资者在投资股票时,按照预定计划根据不同的价格分批进行,以备不测时摊薄成本,从而规避一次性投入可能带来较大风险的策略。[2019/11/26]

?它是以太坊上唯一不是由智能合约发行的资产,因此没有智能合约风险。

?它是以太坊协议的原生资产,所以它没有对手方的风险。

?它对其稀缺性有保证,因为任何货币政策的失败都是以太坊网络的风险,而不仅仅是它上面的DeFi应用。

ETH是以太坊上最无信任的资产,因为除了ETH以外的每一种资产都对其无信任性有一定的妥协。

即使是高度去中心化的资产,如UNI、AAVE?和MKR,也有与之相关的治理和合约风险。治理可能会变得腐败......或者只是糟糕......并破坏资产的价值主张。

但更重要的是,DeFi代币在很大程度上是通过利用ETH的无许可和无信任属性来获取价值。如果没有ETH,DeFi应用会在什么地方获得价值?

所有DeFi的最后都通向ETH

DeFi代币如UNI、AAVE和MKR从周围的以太坊生态系统中获取价值。每个协议都使用不同的机制获取费用,但它们通常都通过对通过其平台的经济活动收取费用来价值获得。

有三种主要类型的代币,应用程序以其价值获取方法为代号。

1.其他DeFi代币(例如,Compound获取UNI的借款费用

2.稳定币(USDC、USDT、DAI

3.ETH

但实际上,它归结为在稳定币或ETH中获取价值。

如果一个协议通过赚取其他DeFi代币的费用来获取价值,这只是获取稳定币或ETH价值的另一个中间步骤,因为其他DeFi协议也在获取ETH或稳定币...或其他DeFi应用程序的价值。

通过赚取以DeFi应用代币计价的费用来获取价值,最终会回到以ETH或稳定币来获取费用。

此外,在DAI中获取的任何费用只是在其他稳定币和ETH中获取价值的混合体,因为DAI是MakerDAOs资产负债表上的一项要求,而该资产负债表主要由稳定币和ETH组成。

如果没有ETH,DeFi应用程序将被迫在中心化依赖风险的压力下获取价值。

DeFi代币,作为有可能向代币所有者发行现金流的资本资产,需要一个无信任的、去中心化的资产来发行捕获的价值。如果Uniswap只能以USDC或USDT捕捉协议感觉,那么这就不是真正的「DeFi」了,不是吗?

如果没有ETH,Uniswap向UNI持有人转移价值将取决于Circle或Tether是否允许。

DeFi协议需要一个无信任的资产,这是协议的基本组成部分,否则就会重新引入我们一直试图避免的中心化风险。

ETH不受中心化风险的约束,因此是一种有利的资产,可以在其中获取价值。

每种资产都有自己的风险参数,每个在抵押品上运行的DeFi应用程序根据协议认为安全的情况,为每种资产设置不同的参数。

没有哪种资产是将所有风险参数完美优化的:所有资产都有风险。但是,作为以太坊的原生资产,以太坊在DeFi中占据了一个特殊的位置,是唯一一个消除了所有对手方和合同风险的资产。它是以太坊上具有最强结算保证的单一资产,因此结算风险最小。

以太坊的所有道路都通向ETH。

向资本效率进军

每一个DeFi应用的成功都是使用ETH作为资本。每一个连续的应用程序只有在它能够比其竞争对手更有效地利用存储在ETH中的资本时才能看到成功。

从2017年12月开始,ETH的抵押率为150%,利率可变,清算费为13%。现在,它已经发展到110%的抵押率,0%的利息费用,以及有竞争力的抵押品清算拍卖。

而DeFi仅仅成立3年。

2018-2019年的三月

MakerDAO:DeFi的诞生

MakerDAO于2017年12月推出,当时正值ICO狂热时期。MakerDAO是以太坊上第一个允许用户利用其ETH的全部余额的应用程序。

你拥有的ETH越多,你可以用MakerDAO做的就越多。更多的ETH意味着你可以铸造更多的DAI,或者有更大的抵押品来缓冲你的DAI贷款。更多的ETH就是更多的权力。MakerDAO允许ETH作为资本使用。

DeFi就这样诞生了。DeFi被定义为接受无信任资本资产存款并允许你使用的应用程序。

Compound:ETH作为抵押品

CompoundV1于2018年9月26日推出。与Maker类似,Compound允许将ETH存入其应用程序中,以便以存款的价值进行借款。

与Maker有意义的是,Compound允许存入许多资产,也允许借入许多资产。同样与Maker不同的是,Compound允许较低的133%的抵押率和8%的清算费用,而不是150%的过度抵押率和13%的清算罚款。

在MakerDAO推出七个月后,ETH在资本效率方面得到了第一次重大升级。Compound作为一个有吸引力的存放ETH的地方,因为它使资本被更有效的利用,这让Maker变得非常有竞争力。

Uniswap:ETH作为交易对

2018年11月,UniswapV1推出。

Uniswap将ETH作为其交易所中每一种代币的交易对。每个代币都通过与ETH配对获得流动性。Uniswap的主要创新是允许以太坊上的ERC20代币利用ETH作为资产的流动性,以便将ETH的流动性赋予该代币。

同时,Uniswap也给ETH提供了多种获取价值的选择,因为每个Uniswap市场都允许ETH获取任何特定交易对的50%的费用。

与MakerDAO一样,Uniswap允许ETH持有人利用他们持有的全部ETH余额。你拥有的ETH越多,Uniswap给你的权力就越大。你拥有的ETH越多,你能赚取的费用就越多。它给了ETH持有人进一步的选择权,只要他们的资本是ETH,就可以利用他们的资本。

以太坊应用层是资本效率竞争的熔炉。

2019年11月,我写了《Ethereum:货币游戏格局》,副标题是:以太坊是一个建立价值竞争的地方。这篇文章的大意是:以太坊的应用层是一组多样化的金融应用,它们都在试图说服你将资产存入其中。

我们都去DeFiPulse.com的原因是它是存款的排行榜。我们可以到那里去看几家独角兽的数据!

大事件:价值锁定

除了1美元的ETH锁定可以说比1美元的美元稳定币锁定更有价值,因为ETH实际上是稀缺的,无信任的,去中心化的,无需印刷的。

良好的抵押品

以太坊应用程序与ETH无关。以太坊应用程序本身就是极端主义者。好的以太坊应用程序始终是应用程序优先的。他们做对自己和用户最有利的事情。这就是以太坊如此强大的原因:它是一个开放平台,可以让应用程序成为自己的最佳版本。

恰好ETH是一种奇妙的抵押资产,基本上每个以太坊应用程序都为了自己的目的而想要ETH。

巧的是,去中心化金融应用程序需要最大限度的无信任抵押品来运作。

更巧的是,资产的无信任和去中心化程度越高,DeFi应用程序可以为资产提供的风险参数就越好。

更低的费用,更低的抵押率……更好的

原文标题:《ETH:TheWorld'sMostCapitalEfficientAsset》

原文来源:DavidHoffman,Bankless联合创始人

原文编译:IrisDong、MikeJin

标签:EFIMakerDAO稳定币FUNDDeFi Yield Protocolmakerdao白皮书香港发行稳定币是真的吗SFUND币

在本文中,我们介绍了一种叫作虚拟通道的新型状态通道结构。虚拟通道不仅使得付费文件流等新型应用场景成为可能,还可以简化去中心化的Graph查询支付、Filecoin内容检索、带有经济激励机制的状态.

DeFi去中心化金融已经在慢慢演变成为一种接近主流的投资形式。2021年以太坊上DeFi的锁仓金额最高就达到了450亿美元,与2020年3月同期的5.5亿美元相比,一年内最高涨幅超过8000%.

为了理解去美元化发生的原因,有必要了解多年来100美元的购买力情况。在70年代,尼克松总统切断了黄金与美元联系,表示货币和汇率应该由市场决定,而不是黄金.

编者按:5月31日,中国人民大学重阳金融研究院高级研究员、北京航空航天大学教授,清华长江讲座教授,北航数字社会与区块链实验室主任蔡维德.

原文标题:教育部等六部门关于推进教育新型基础设施建设构建高质量教育支撑体系的指导意见各省、自治区、直辖市教育厅、网信办、发展改革委、工业和信息化主管部门、通信管理局、财政厅、中国人民银行分行.

跨链技术被认为是区块链领域发展的圣杯,是实现万链互通的关键技术。现在的跨链技术形态,有些是在实现资产互通,有些是提出了一套通信协议,实现区块链间的通信,还有些是提出了新的系统架构和运行模式,支持.