随着DeFi继续下行,市场可能会进入一个短期看跌但中期看涨的状态。

加密货币市场仍然在持续走低,7月20日,比特币交易价格跌破30,000美元,以太坊也随之下挫,一度跌破2,000美元。在这种情况DeFi市场会受到什么影响呢?我们认为,DeFi行业可能会出现一种“短期痛苦但长期收益”的状态,多头和空头之间的战斗仍然活跃,很多资金仍然处于观望状态而没有入场。

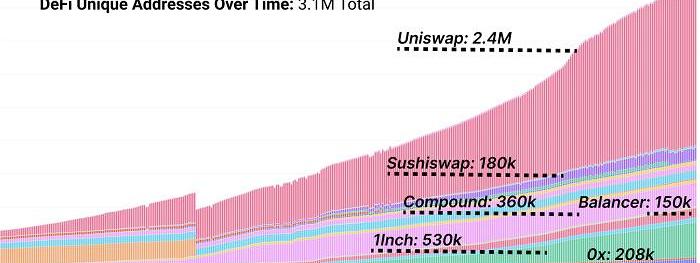

实际上,一些人依然看好DeFi,之所以会有这样的“坚持”,主要是因为DeFi新晋用户量一直呈现出增长态势。作为一个新兴市场,DeFi从2020年兴起至今已过去一年左右,但它似乎仍然是一个相对未被完全开发的加密领域,DeFi用户群增长仍然很快,即使在当前市场看跌时期,增长速度依然相当可观。

在市场不景气期间,DeFi依然能够吸引用户的主要原因其实是推出了具有产品/市场契合度的服务,尤其是在用户普及方面,DEX和DEX聚合器已经成为市场领导者。不过需要注意的是,从今年年初开始,DEX和DEX聚合器的用户量抛物线增长很快,但最近几个月的增速已经开始趋于平缓。

Circle:USDC储备80%为短期美债,20%为现金存款且大部分存于GSIB银行:3月29日消息,Circle在博客文章中披露“USDC储备的结构和管理方式”。文章称,USDC储备约80%为短期美国国债,约20%为美国银行系统的现金存款。储备是完全透明的 ,并受制于第三方保证有足够的资产来满足负债。它不包含具有不同风险状况的任何其他资产。USDC储备中的国债由SEC监管的全资政府货币基金结构持有。它们不受任何锁定或赎回门槛的限制。每天都有关于该投资组合的独立第三方报告 ,具体到每只证券。

Circle持有约20%的现金储备,以满足客户的即时流动性需求。在最近多家银行倒闭后,Circle已采取措施降低银行系统的风险,目前已将储备金的大部分现金部分存放在全球30家全球系统重要性银行之一(也称为GSIB)。Circle还在交易银行合作伙伴处持有少量资金,以支持USDC流动性操作。

此外,Circle表示,该公司一直渴望直接在美联储持有USDC储备的现金部分,实现将USDC作为真正的代币化现金的愿景。为此,需要稳定币立法。Circle还表示,为了USDC持有者的利益,USDC储备金存放在隔离账户中。[2023/3/29 13:32:31]

科大讯飞高级副总裁谈“元宇宙”:短期机会和泡沫并存:金色财经报道,博鳌亚洲论坛2022年年会“‘元宇宙’离我们有多远?”分论坛上,科大讯飞股份有限公司高级副总裁杜兰表示,长期来看,对“元宇宙”抱有美好预期。但短期“元宇宙”机会和泡沫并存。我们能看到元宇宙中的一些场景的确是有短期机会的,例如疫情可能会催熟元宇宙的远程办公场景,远程教育场景,游戏、社交也将是元宇宙率先落地的场景。但与此同时,元宇宙也会成为创业者的盛宴、巨头的故事素材、资本和币圈的狂欢,会产生大量的泡沫。(21世纪经济报道)[2022/4/23 14:44:04]

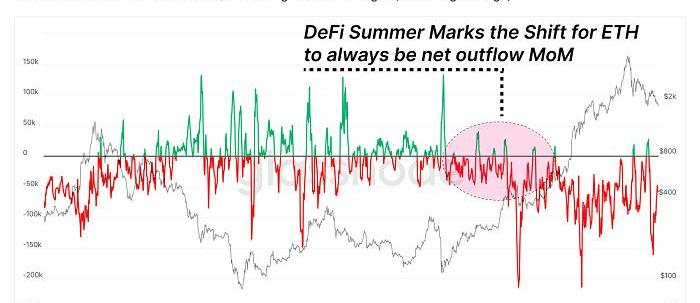

随着价格下跌,数字货币交易所内的ETH余额继续呈下降趋势,这说明ETH在以太坊自身生态系统中依然举足轻重,因为大多数DeFi协议都需要ETH代币作为基础层抵押品。自去年夏季的“DeFi热潮”以来,数字货币交易所内的ETH逐月累计流出量一直持续增加,这表明资本不断从中心化交易所转移到DeFi生态系统。

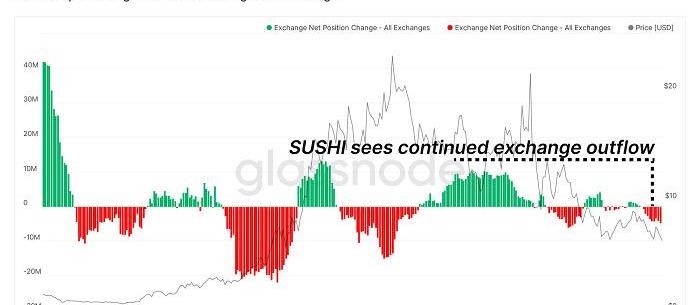

对于治理代币来说,这种具有广泛效用的代币也看到了类似的事情。实际上,对于那些为持有者和生态系统整合展示价值的代币来说,往往会保持更强大的链上存在,交易所流量呈现出持续流出状态。像SUSHI这样的代币拥有强大的链上激励,通过抵押赚取交易费,并与借贷市场进行了大量整合,在此次市场震荡期间出现了净流出状态。

金色财经现场报道 360官方人员高雪峰:360初衷是使区块链行业中涉及到的智能合约更安全:金色财经现场报道,在今日的360媒体见面会上,360官方人员高雪峰表示,“如何利用安全优势切入区块链领域,区块链不是新的技术而是把很多原有的技术做结合,传统的领域遇到的问题在区块链领域都会遇到,只是eos关注人数足够多所以会引起重视。从360角度,也就是站在安全守卫者的角度出发,依托于360的安全代码,360把数字货币异常的交易等都能感知出来。漏洞攻击的角度来说,能够发现问题,使用防御手段,从而使得区块链行业中涉及到的智能合约更安全,这是360的初衷。”[2018/5/29]

同时,像COMP这样的DeFi代币在使用量方面则受到了一定限制,此类代币没有留在链上,而是会一直发送到交易所,要么被人持有,要么被人出售。需要注意的是,SUSHI和COMP都是通过流动性激励措施来吸引用户进行收益耕作的,SUSHI因为在生态系统中的使用量较大而始终保持在链上,COMP则找到了通往中心化交易所的方式。

分析 | BTC全球人气与链上活跃度稳步上行,短期延续上攻趋势:据TokenInsight数据显示,反映区块链行业整体表现的TI指数北京时间04月17日8时报490.42点,较昨日同期上涨14.65点,涨幅为3.08%。此外,在TokenInsight密切关注的28个细分行业中,24小时内涨幅最高的为支付与金融协议行业,涨幅为6.31%;24小时内跌幅最高的为社交与内容平台行业,跌幅为4.4%。

据监测显示,BTC活跃地址数较前日下降5.6%,转账数较前日上升9.53%。BCtrend分析师Jeffrey认为,BTC全球人气与链上活跃度均稳步上行,短期延续上攻趋势。

另据BitUniverse量化分析,EOS在5.1$-5.9$宽幅震荡,可网格高抛低吸获利。[2019/4/17]

稳定币流量

作为一种避险资本,目前有价值约数十亿美元的稳定币在DeFi领域被使用。牛市期间,一个普遍吹捧的看跌预测是:一旦市场下跌,流动性将从去中心化金融生态系统中流失,因为人们在市场走低时往往会选择套现,而DeFi的资本效率将成为与牛市无关的“孤立事件”。取而代之的是,作为避险资本的稳定币一直牢牢地留在链上,其中大部分都分布在去中心化金融协议中。

行情 | 哈希派:XRP短期调整将会继续:据哈希派分析,XRP连续大涨8%后正面临短期的超买调整,4小时RSI从80回落到70,MACD出现顶背离,可以预期短期内价格仍会向下修正,支撑位在0.47美元。[2018/7/17]

在市场走高期间,由于市场对风险对冲的交易对和收益耕作需求增加,稳定币流量和资金池受到Uniswap和Sushiswap等去中心化交易所协议的强劲带动。

在市场走低期间,由于避险需求增加,生态生态中对避险资本的需求也同步增长——我们发现,诸如Aave、Curve和Compound这些去中心化金融协议在托管稳定币流动性池方面已经呈现出明显主导地位,似乎也证明了这一点。当前将稳定币存入Aave、Compound和Curve以赚取收益的市场行为也是一种“明智之举”——至少能让投资者将稳定币留在中心化交易所等待买入机会。

在Uniswap和Sushiswap等去中心化交易所平台的整体流动性方面,有的DEX流动性保持了持平状态,有的则有所下降,与此同时,我们也看到市场流入Aave、Curve和Compound等贷款市场的资金有所增长。还有两个值得关注的趋势转变指标,一个是市场情绪何时会发生转变,另一个是避险资本何时开始回流到避险去中心化交易所市场。

在很大程度上,上述分析更多地是站在避险角度做出的,但基本上可以看出,DeFi中长期依然看涨——因为资本并没有离开生态系统,治理代币的稳定收益也让人们相信这些项目并继续支持去中心化金融行业。在市场低迷期间,我们发现人们并没有选择抛弃DeFi,这对去中心化金融的未来发展意义重大。

现阶段,ETH的短期持有者处于“投降”模式,未实现利润/损失净值水平已经推至自2020年初以来的最低阙值。随着ETH价格从高位下跌55%,目前牛市中ETH买家的未实现损失已经达到以太坊总市值的25%。如果我们回想2018年时市场从牛转熊的情景,可能会有所借鉴,现阶段以太坊市场状态可能与2018年中期至2020年初“投降”之前的状况有些相似,这意味着目前市场仍有下行空间。

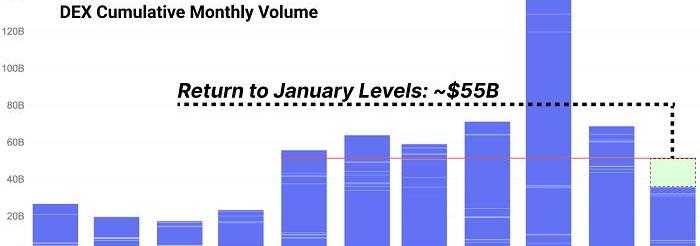

DEX的交易量上没有出现太大变化,波动性处于平静状态。有人可能会说,在新兴的加密货币市场中,持续的月环比增长看起来才是健康的,因为在很大程度上,DEX仍然是一个尚未被完全开发的市场,这块“蛋糕”也正在变得越来越大。DEX市场增长的另一个原因,是他们有明确的产品/市场契合,而且这种增长只会在市场渗透率较高时放缓或趋于横向。现在的关键问题是——DEX的增长是否在某种程度上依赖于牛市投机?还有,下一批300万用户和1000亿美元的边际交易量该从何而来?

按周统计的话,DeFi贷款平台收益的无风险利率开始出现下降,现在即便有流动性激励措施,收益率也低于4%。对于追逐高收益的DeFi贷款平台来说,提供DeFi贷款产品聚合服务的平台能否继续给用户带来高收益产品值得关注,这可能也是他们的“下一道防线”。然而事与愿违,DeFi聚合服务“宠儿”Yearn的收益率也同样被压缩,现在也低于4%了。在推出v2Vault产品之后,Yearn的确经历了一段强劲的增长,但现在锁仓量又开始下降。从这个角度来看,一旦DeFi协议收益率下降,人们就会离开,协议流动性也会缩水——现实就是如此。

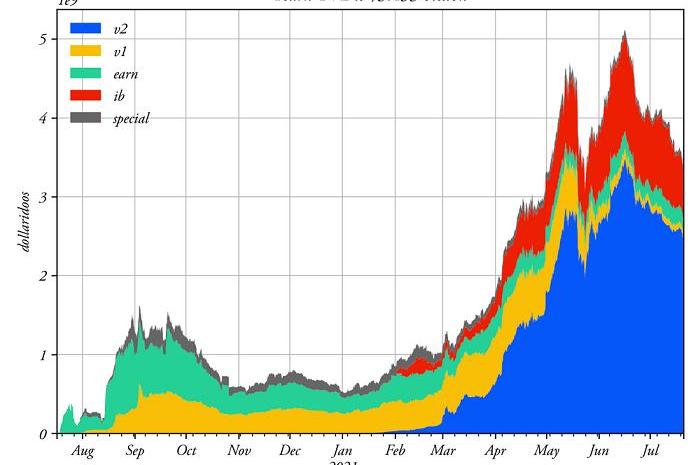

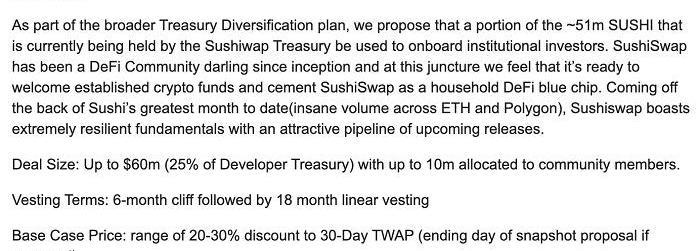

随着流动性减少,DeFi协议的收入也随之下降。不过,在市场低迷时期,代币持有者的交易费用也有所降低。DeFi协议资金库也不再像过去那样飞速增长,一些项目团队过去发展很快,但现在他们意识到需要分散资金库中的资金。单纯依靠代币获得资金可能会有问题,因为:如果代币价格过低,项目方将无法获得足够的资金支付给开发人员,或者以美元等值支付这些开发人员的代币数量会变多——Sushiswap最近开始转向机构投资者,可能就是因为这个原因,他们希望通过引入机构投资者实现资金多元化的提议在治理论坛上引起了激烈的讨论:

越来越多DeFi团队尝试在公开市场上出售代币,或是向投资者出售股权和代币以在资金库中存入稳定币,这表明DeFi协议希望使用稳定币来对冲风险,避免当市场进一步走入低迷时出现资金问题。但是,目前出售代币的团队可能会面临“压价”风险,而那些不出售代币的团队可能会在市场严重低迷时期关闭项目或解雇开发人员。毫无疑问,未来市场发展到什么方向仍然未知,因此,对于DeFi团队来说,必须做好评估,确保自己健康发展。

结束语

由于DeFi市值依然有不少潜力,所以依然会有买家入场,在基本面方面,当前状态可能是——短期看跌、中期看涨,人们在DeFi生态系统中依然保留了大量流动性,这表明,一旦基本面和市场估值扭转上涨,现在等待部署到风险资产中的大量资本将会“出洞”。

最后,让我们总结一下推动短期看跌但中期看涨观点的几个基本面:

1、DeFi用户增长仍在继续,只是速度没有那么快了。

2、ETH交易所净流出量持续增加。

3、实用型驱动的治理代币交易所净流出量有所增加,而那些较少直接实用的治理代币交易所净流入量有所增加。

4、尽管市场处于动荡,但Curve、Aave和Compound等以稳定币为中心的平台锁仓量仍然保持上升趋势。

5、DeFi协议交易量已回落至2021年1月份的水平,DeFi协议收益率和协议收入都出现持续下降。

本周加密货币市场出现了强劲的走势,ETH回到了2600美元的高点。DeFi代币的交易价格也更高,基本上回到7月初的水平.

ElonMusk最近宣布,由于能源消耗过多,特斯拉将不再接受比特币支付。为了寻求替代选项,特斯拉将转而探索“绿色环保”加密货币市场以寻找可行解决方案.

1.灰度迎来最大解锁对市场有何影响目前海外市场对此也还是有一些恐慌存在,不过如果你曾有了解灰度信托的机制,应该清楚解锁并不意味着这些btc会流入市场,因为灰度目前并没有赎回机制.

特斯拉在周一美股盘后公布二季报,连续第八个季度实现盈利。营收119.6亿美元,去年同期60.36亿美元,同比增长98%;整车毛利率为28.4%,去年同期为25.4%;净利润为11.42亿美元,去.

自2009年比特币第一笔交易开始,十余年间比特币逐步走向大众视野,也逐步在各国官方层面获得不同的对待.

从2017年末开始,为了了解以太坊,笔者就持续在看以太坊网站和其他资料网页,不过那时候,看的最多的是Vitalik和EF的博客,那时候两个博客还是比较老式的样式.