上一集为大家介绍了十几个项目,都是属于DeFi协议的范畴,由于上一集还没介绍完整,今天继续接着介绍DeFi独角兽。

如果没有阅读DeFi独角兽第一集文章,可以回顾往期文章《DeFi独角兽如何引领行业发展》。

DeFi永续合约协议

永续合约,又叫永续掉期合约,是一种期货合约的衍生品。从交易的角度来说,永续合约类似于传统的期货合约,但又有一些不同之处。它没有到期或结算日,可以随时交割买卖。?永续合约类似于一个保证金现货市场,因此它的交易价格接近于标的参考指数价格。

有中心化永续合约了,为什么需要DeFi永续合约协议?首先让我们先来了解下中心化的永续合约平台,这是需要去中心化合约的前提。

加密货币中心化永续合约开端由BitMEX的亚瑟不满足搬砖套利的现状,在2014年1月,寻找到了毕业于牛津大学的计算机科学家本·戴罗,另一个是来自美国的资深程序员山姆·里德,三人一拍即合,共同创立了BitMEX。

加密永续合约开创者BitMEX在2020年2020年10月,全球最大衍生品交易所BitMEX被CFTC调查,其后BitMex高管在美国直接被逮捕。被质疑涉嫌恶意操纵市场、、贿赂美国海外官员,最终以2400万美金的罚款结束SEC调查。

倒霉蛋BitMEX被罚款之后。它的同台竞争对手币安、火币、OK等,依旧经常出现插针现象,大行情之下宕机,APP提示各种错误,合约用户无法平仓,这是他们最艰难的时刻,只能眼睁睁看着提示爆仓的短信,然后流下了痛恨的泪水,我深有体会。

它们长期被质疑恶意操控市场,这些丑闻丝毫不影响它们继续赚钱。加密用户频繁发声抵制中心化永续合约,这些无助声音引起了去中心化构建者的关注,加密市场变得比以往更加需要去中心化合约。

PerpetualProtocol永续合约协议

BitMEX在被被调查的两个月之后,PerpetualProtocol上线了他们的产品。

PerpetualProtocol介绍

该协议是基于以太坊的去中心化永续合约交易平台,同时也基于XDAI侧链进行永续合约交易。与订单簿不同的是采用了VAMM与Uniswap相同的x*y=k常数乘积公式,可以说是Uniswap和BitMEX的结合体。

什么是VAMM?

PerpetualProtocol改良了以往的AMM的局限性,使用了全新的VAMM机制,扩展了以往的AMM应用空间,可以有更多的可能,将AMM首次突破在永续合约上使用。VAMM池没有真实资产。实际资产被存入在保险库当中,该保险库支持所有类型的资产抵押,与传统AMM相比,PerpetualProtocol使用vAMM作为价格发现机制,但不适用于现货交易。

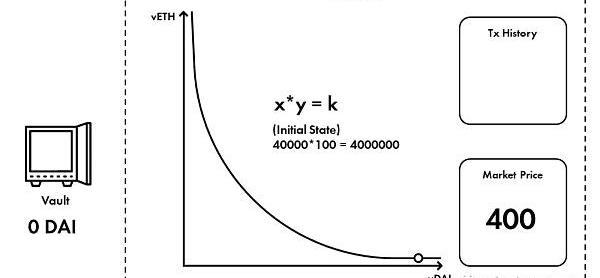

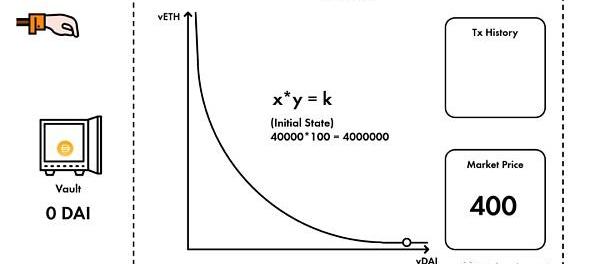

下面是一个举例参照,将解释VAMM是如何运作的:

1.?在区块链上创建vAMM之前,创建者设置存储在vAMM中的虚拟资产数量。假设ETH的价格为400DAI,创建者可以在vAMM上以1比400的比例设置初始数量的ETH和DAI。为简单起见,我们假设创建者将该vAMM的初始状态设置为100vETH和40000vDAI。

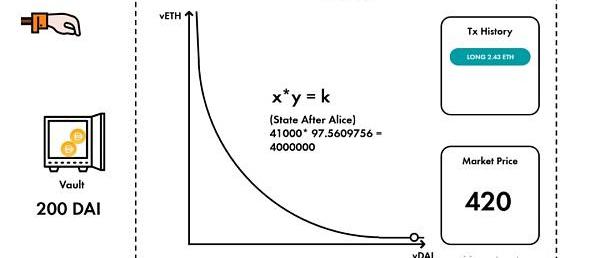

2.?交易员Alice想要以100DAI作为抵押品,做10倍多的ETH:

Alice将100DAI存入PerpetualProtocol的保险库,如上所述,这是PerpetualProtocol上的智能合约。

加密货币托管机构Fireblocks新增对NEAR上DeFi应用的支持:金色财经报道,加密货币托管机构Fireblocks宣布通过Web3引擎新增对NEAR上DeFi应用的支持,Fireblocks用户可以通过任何基于NEAR构建的WalletConnect集成Web3应用来访问Meta Yield、Burrow和Ref.Finance等DeFi服务。据此前消息,Fireblocks于8月底新增对Solana上DeFi、NFT等应用的支持。(crowdfundinginsider)[2022/9/22 7:13:09]

PerpetualProtocol将Alice的1,000vDAI记入vAMM,作为回报,它根据常数函数(x*y=k)计算Alice收到的vETH数量。

PerpetualProtocol记录Alice现在有2.4390244vETH,这个vAMM内部的状态变成了97.5609756vETH和41000vDAI。

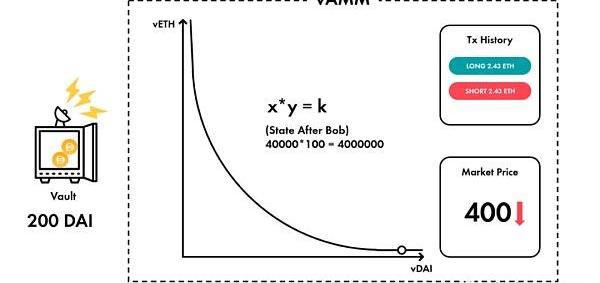

3.?然后交易者Bob以100DAI作为抵押,做空ETH10倍,这意味着:

Bob将100DAI存入同一个金库。

PerpetualProtocol将Bob的-1,000vDAI记入vAMM,作为回报,它根据常数函数(x*y=k)计算Bob收到的负vETH的数量。

PerpetualProtocol记录Bob现在已经做空了2.4390244vETH,并且这个vAMM内部的状态现在变成了100vETH和40000vDAI。

vAMM的独特属性,不需要流动性提供者。

由于路径独立性,金库将始终有足够的抵押品来偿还所有使用vAMM进行交易的交易者。与传统AMM的流动性来自流动性提供者提供资产以促进交易的不同,vAMM的流动性直接来自位于vAMM之外的金库。换句话说,不需要流动性提供者的存在来为vAMM带来流动性:交易者为每个订单提供流动性。

由于vAMM中不需要流动性提供者,因此一开始就没有永久性损失。

定期价格调整

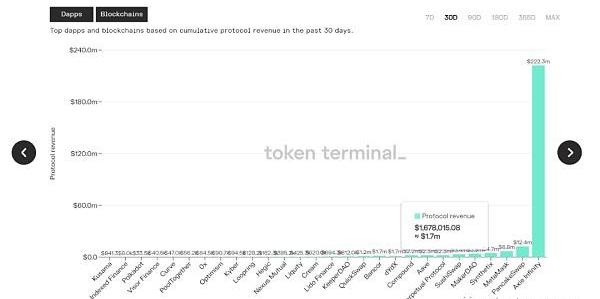

vAMM本身作为一个独立的现金结算市场。如果我们想让vAMM市场价格接近标的指数,我们需要添加一个资金费率,类似于中央限价订单簿(CLOB)交易所永久合约的资金支付。例如,下面是FTX的资金支付公式:

资金支付激励套利者使市场价格尽可能接近标的指数,并使vAMM市场跟踪标的指数。

PerpetualProtocol利用与FTX类似的资金利率公式,因此允许新的衍生品市场利用杠杆进行交易,同时密切跟踪基础指数。

管理滑点

与传统AMM相似的是,当vAMM的K值较高时,交易者遭受的滑点较少,但相似之处到此为止。

对于传统的AMM,增加K值的方法有:

1.鼓励更多的流动性提供者提供更多的流动性。

2.增加交易费用,并回收交易利润以提供更多的流动性。

相比之下,在vAMM中,由于K值是由vAMM运营者在启动时手动设置的,因此即使在vAMM创建之后,也可以随时随意增加或减少K,这有助于市场对最新情况做出响应。话虽如此,尽管vAMM运营者具有这种权力,但他/她无法转移存储在金库中的用户资金。vAMM运营者在第一个版本中会是Perpetual协议团队,并在之后过渡到DAO结构。

数据:当前DeFi协议总锁仓量为2472.1亿美元:11月20日消息,据Defi Llama数据显示,目前DeFi协议总锁仓量2472.1亿美元,24小时减少4.32%。锁仓资产排名前五分别为Curve(203.2亿美元)、Maker DAO(175.8亿美元)、Convex Finance(155.7亿美元)、AAVE(149.8亿美元)、WBTC(138.2亿美元)。[2021/11/20 7:00:42]

虽然Perpetual协议的第一个版本将手动设置K值,但随着时间的推移,我们希望K值是按算法进行设置。例如,K可设置为交易量、未平仓利率、融资支付、波动率及其他变量的函数。

K值的设置需要保持微妙的平衡。如果K值太低,则协议的自然用户将产生过高的滑点,并抑制他们在系统中的交易。然而,如果K值太高,那么套利者将没有足够的资金来维持vAMM价格与标的指数价格一致。

资金注入

PerpetualProtocol创始人冯彦文带领他的团队在2020年8月,获得了MulticoinCapital领投,加上三箭资本、CMSHolding、AlamedaResearch,获得180万美元战略融资。早期获得了币安50万美元种子轮融资。

同年9月,PerpetualProtocol还举行了思慕轮,关于思慕、代币分配与其功能细节请参考链接:https://medium.com/perpetual-protocol/perp-token-distribution-2f1b6196744d

PerpetualProtocol数据表现

在519的利空政策之下,PerpetualProtocol的治理代币PERP走势坚如磐石,当天在币安显示只下跌了8%。5月20日整体趋势反弹,PERP反弹了46%,之后又是下跌行情,触底之后的PERP,回升趋势更加剧烈,截至发稿时,从历史最低3.6美元,涨至最高17.9美元。

治理代币持币地址5942个,PERP稳定上涨的因素跟该协议staking池有很大关系,目前staking池锁定了价值3亿美元的PERP,减少了盘面抛压,代币市值总共才7.2亿美元,足以让其代币轻松攀登高峰。

PerpetualProtocolV1在2020年12月推出,开创了虚拟做市商模式,在不到一年的时间里,促成了超过221亿美元的交易量。

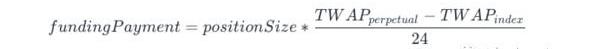

该协议的221亿成交量对于中心化交易平台来说微不足道,对于去中心化合约市场来说,PerpetualProtocol已经是独领风骚。THEBLOCK数据显示该协议上线不久之后,长期占领了去中心化衍生品市场80%的份额。

Debank显示总用户地址达到了3900个。24小时成交量7968万美元,活跃用户地址266个,交易笔数22552,当天的协议收入是79680美元,根据以往数据汇总,协议的总收入达到了2200万美元。

在去中心化衍生品交易所还没有出现的时候,国内中心化衍生品交易所行业有句老话“合约交易平台拥有30个用户,可以养活一个小团队。”??PerpetualProtocol的数据可以养活几十个小团队。

DeFi挑战指数今日为1.20‰ 挑战评级2级:金色财经报道,据同伴客数据显示,07月27日DeFi挑战指数为1.20‰,较上一周上升0.16‰,挑战评级为2级。注:挑战指数是DeFi市场的锁仓量与华尔街前五大资管机构AUM的比值,用以反映DeFi生态与传统市场的相对体量。[2021/7/27 1:18:14]

petualProtocol的竞争对手dydx

dydx介绍

该协议由AntonioJuliano创立,并于2017年推出。建立在以太坊L1&L2的去中心化杠杠订单簿、永续合约订单簿交易,提供22种热门代币交易对,最高可以调整到25倍杠杠。链接你的小狐狸钱包在dydx的二层交易秒成交,无需等待,拥有以太坊网络本身的安全级别。操作起来十分简单,去中心化的应用,中心化应用操作的体验。

dydx的投资者

总共经历了四轮融资:

2017年12月22日CoinbaseCEO参与了dydx种子轮融资,没有披露具体融资金额。

2018年10月19日获得了BainCapitalVentures、AbstractVentures、CraftVentures等个人投资者的A轮融资1000万美元。

2021年1月27日获得了Capital、Wintermute、GSR、Scalar、Capital、AndreessenHorowitz、PolychainCapital?B轮1000万美元融资。

2021年6月16日由Paradigm领投的6500万美元C轮融资。

dydx仅在本年度就获得了7500万美元的融资,汇集了全球顶级的风投机构,突出资本对其十分热衷,目前来看,我们所能知道的,融资总额已经来到了8500万美元。

经济模型

8月3日,dydx宣布推出治理代币,DYDX代币总量为10亿,会在五年内分发给所有的dYdX的生态参与方,包括社区用户、投资人和dYdX团队。五年之后,社区可以投票决定DYDX代币的通胀率进行增发;目前的最高通胀率为每年2%。

dydx的数据

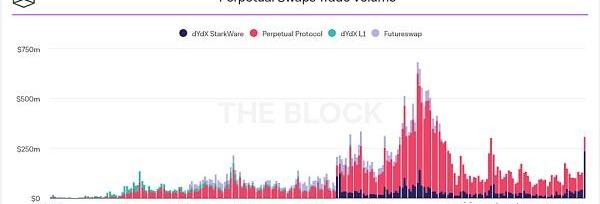

根据Tokenterminal数据显示,dydx目前的资产锁仓总量是1.9亿美元。从2020年3月份开始计算,18个月以内该协议总共创造了3600万美元的收入,平均每个月有170万美元的协议收入费用。

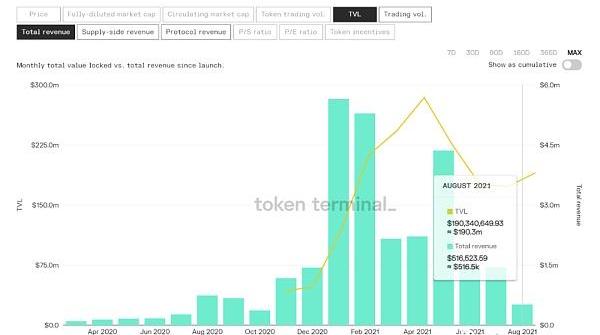

作为一个去中心化衍生品交易平台,该协议在Debank显示dydx用户地址数量达到了79000个,24小时交易活跃地址1876个,这些用户平均每天为协议贡献5.6万美元收入。

按照Tokenterminal每月数据,dydx协议收入在DeFi领域排在了第10名左右,行情回归之后,相信这组数据在不久的将来会发生奇妙的变化。

DeFi永续衍生品协议总结

PerpetualProtocol从去年的12月开始正式上线永续合约协议,在交易期间的用户同时可以获得治理代币的奖励,刺激了用户交易。引导了PerpetualProtocol的交易量持续突破新高,在过去的9个月时间里,协议收入达到了2200万美元,平均每月收入244万美元,dydx每月平均只有170万美元的协议收入,PerpetualProtocol在每月平均协议收入超越了dydx。由于dydx运营时间比较长,协议总收入方面,dydx以3600万美元得以更胜一筹。

币赢CoinW将于3月17日20:00在DeFi区上线项目ISM:据官方消息,币赢CoinW将于3月17日20:00在DeFi区上线项目ISM /USDT交易对,并开启“ISM8折抢购”上线活动。

ISM 是一个基于火币生态链(Heco)的去中心化币价保险项目,通过铸造保险代币,用户可以进行投保来对冲数字资产的价格波动、通过流动性挖矿来获得 ISM 代币奖励。详情见官网链接。[2021/3/17 18:52:23]

一直引以为傲的dydx,被快速超车很大原因在于他们之前没有治理代币的奖励,而PerpetualProtocol一直有治理代币刺激用户交易。

dydx很快发现了自己落后的原因,在8月3日推出其治理代币,五年内分发给所有的dYdX的生态参与方,包括社区用户、投资人和dYdX团队,其中50分配给社区。原本在过去6个月中一直保持80%占有率的Perpetual?Protocol,直到dydx发布治理代币之后的交易数据在24小时之内反超PerpetualProtocol。

在运营方面,dydx更倾向合规方向,吸引了上市纳斯达克的CoinbaseCEO&BrianArmstrong,A16z、Paradigm、BainCapital等顶级资本,这些资本更容易帮助dydx往合规方向冲刺。更值得注意的是BainCapital,这家多元化风投机构成立于1984年,管理了1400亿美元的资产。拥有强大的背景支撑,dydx在将来是否如他们CEO计划目标实现,让所有人都可以使用高质量的去中心化金融工具。

Layer2扩容方案

Layer2追求极致的性能,作为「二层网络」,可以替Layer1承担大部分计算工作,比如将以太坊交易从主链上分离出来,降低一层网络的负担,提高事务处理效率,从而实现扩容。Layer2只能做到局部共识,但是可以满足各类场景的需求。

四大阵营的Layer2扩容方案,其中包括:

1.?ZK?Rollup

Aztecnetwork

HermezNetwork

Loopringorg

StarkWareLtd

ZKSync

2.?OptimisticRollup

Arbitrum

Cartesi?

Optimism?Rollup

OMGNetwork?

FuelLabs

3.Plasma

GluonNetwork

OMGNetwork?

Polygon

4.Hybri

CelerNetwork?

独角兽Polygon

诸多Layer2扩容方案中,目前最有价值体现的是Polygon。Polygon是基于以太坊的扩容侧链和基础架构开发,开发者可以使用Polygon软件开发工具包,快速部署并兼容以太坊EVM。下面为大家呈现Polygon数据。

Polygon的数据表现

在激烈扩容竞争中,Polygon迅速崛起,成为了扩容方案中的巨星,逐渐的在以太坊站稳脚跟,踏上了更远的征途。

自从2020年10月上线以来,币安显示Polygon的治理代币0.01898美元,直到今年5月涨到最高2.7美元。用了8个月时间,涨幅达到了142倍,如此惊人的涨幅,纵然离不开数据背后的重要支撑。

经历大周期回落,Polygon治理代币从最高的2.7美元跌落到了1美元,市值也从160亿美元跌落到了如今的69亿美元。

韦氏评级:LINK是DeFi革命不可或缺的一部分:加密货币评级机构韦氏评级(Weiss Ratings)最近表示,LINK将继续成为DeFi革命不可或缺的一部分。该团队还解释说,DeFi热潮是当前加密革命的支柱。(Ethereum World News)[2020/8/21]

如今Polygon推特的关注者57万,吸引了不仅仅是关注者,还有他们的DAPP开发商Aave、SushiSwap、Curve、Balancer、1inch、BadgerDAO、DODO等著名去中心化应用争先恐后加入到Polygon生态中。

根据其官网统计,已经有350+的应用正在生态中运行,还在不断增加。生态中包含了7大板块,DEFI、NTFT、游戏、DAO、B2B。

下图显示。Polygon生态的钱包地址数量超过了66万个,持币地址15万个,质押了价值17.8亿美元的MATIC,活跃交易地址11868。根据L2bea统计,Polygon生态单凭QuickswapDEX每天的交易量已经达到了73,826,685万美元。

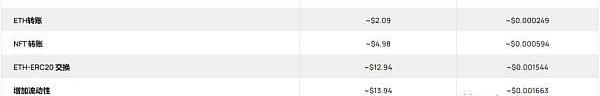

以太坊L1和Polygon交易手续费对比

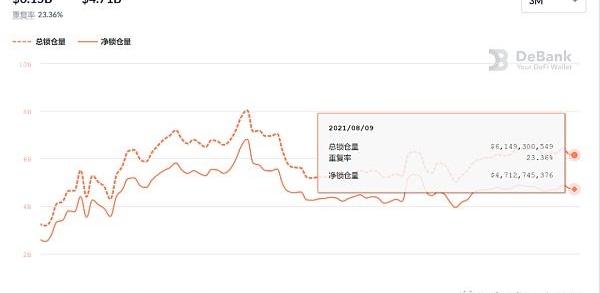

众多应用的加持,Polygon的资金体量也不断在增加,自2020年10月的500万美元锁仓量,再到现在的47亿美元锁仓量,锁仓量涨幅接近到了1000倍。惊人的增长,让Polygon在扩容第一阶段完美取胜,碾压所有对手。

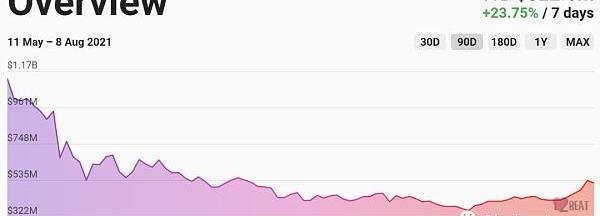

在扩容的竞争中,L2bea统计17家扩容方案的锁仓总和加起来只有5.22亿美元。Optimism、ZKSync、Arbitrum他们曾经在L2的发展道路中,媒体对它们的宣传可谓是声势浩荡,可惜的是只拍起了浪花。波澜不惊的Polygon掀起了惊涛骇浪,可以与之匹敌的对手还没有真正的出现。

Polygon扩容方案总结

Polygon虽然强大,但是它也有缺陷,没有天生完美。成千上万的用户愿意接受它的优点也愿意接受它的缺点。

缺点:Polygon目前只有100个节点保证该网络的安全和验证,网络的安全和验证不依赖以太坊,依赖Polygon自身节点维护网络安全。3个月前,Reddit社区讨论了关于该网络的问题所在,这100个验证节点的前3个地址控制了54%的MATIC,币安在这54%当中占有一半以上的筹码,如果这个集中地址发动51%的攻击,将是轻而易举的事。

发动51%的攻击是有可能的事情,用户相信他们不会做出这么愚蠢的事,因为这样摧毁他们毕生积累的声誉,还有他们未来可期及细水长流的生意。

优点:由于以太坊长期处于手续费昂贵的状态,Polygon给出了良好的方案,解决了用户的诉求。上面交易手续费比较中,图片显示Polygon的交易和转账手续费也是相当低廉。每秒可以处理1000~9000笔交易,Polygon声称以太坊2.0上线之后,每秒可处理高达65000笔交易。

合作伙伴如需加入该生态,可以直接通过SDK部署在生态中运行,为合作伙伴节省了更多的开发成本和时间。350+的合作伙伴,拥有超过100万用户的庞大体量,足以继续推动Polygon往前发展。

未来之路:

在几个季度之前,各项数据暴涨的情况下,团队将原先的MATIC改名为?“Polygon”。在未来的更新迭代中,Polygon将支持所有的Layer2网络的连接,如OptimisticRollups,zk-Rollups、Plasma之类的以太坊扩容技术,该团队将其称之为“以太坊上的波卡”,除此之外,并将Polygon链接到其他区块链,用博大精深的中国话来理解:融通四海。

DeFi算法稳定币

2020年6月,被称之为算法稳定币鼻祖的AMPL横空出世,创造了算法稳定币概念被炒上了天。随后的几个月,突如其来的仿盘ESD,?Basis、Mith、ONS,来去匆匆的它们只留下了伤感和已经崩溃的K线。

沉静已久的AMPL在前段时间,在4月22日发行了他们的治理代币,只要交易过AMPL的用户,可以获得价值10万左右FORTH治理代币。仿佛AMPL又回到了春天,这种感觉没有持续太长时间,就消失了。

AMPL严格意义来讲不是真正的算法稳定币,算法稳定币的含义是要通过算法维持标的稳定在一定的价格区间。

AMPL官方定义是:AMPL协议会根据需求自动调整供应。当价格高时,钱包余额增加。当价格低时,钱包余额会减少。这是一种通缩和通胀算法,该算法很容易产生套利者循环套利,通胀的时候抛售代币,通缩的时候买入代币,不断的循环这种方式。

假如需要去超市买1块钱的生活用品,到收银台付款时,你的钱包只有1个AMPL,这时候你又遇到通缩情况,你的AMPL就会减少,这时肯定是没有足够的资金支付购买,商品则不会随着AMPL通缩或通胀,当然,AMPL不会用到生活上。

AMPL是算法稳定币的前奏,

更加值得一提的算法稳定币协议?FeiProtocol?

FeiProtocol是一种完全去中心化的算法稳定币,首先,我们知道现有的USDT、USDC、PAI是由中央银行控制,这些都不具备去中心化特点,面临极大的审查及监管风险。

其次,市面上热门DeFi稳定币DAI,使用以太坊为例,以太坊在DAI的金库抵押率150%,至少需要生成10000DAI的才能使用其金库,意味用户需要抵押不止10000价值美元的以太坊。DAI的方式,使资金利用率严重下降,FeiProtocol提高资金效率的同时还可以使用ETH1:1生成FEI。

FeiProtocol资金注入

3月9日FeiLabs从AndreessenHorowitz,FrameworkVentures,CoinbaseVentures和AngelList创始人NavalRavikant等人筹集了1900万美元。

顶级风投机构的加持下,得到非常大的关注。FeiProtocol在4月3日结束创世开启,持续了3天时间,共募集639000ETH。募资的3天内拉高了以太坊,ETH/FEI交易对为Uniswap增加了25亿美元流动性,成为了DeFi历史一刻。

虽然FeiProtocol得到庞大的资金支持,但是FEI没有按照该团队设想那样,将FEI稳定在1美元。由于出现算法漏洞被攻击套利,最低跌至0.6美元,直到6月19日,FEI重回相对稳定的价格0.99~1.001浮动。

FEI如何保持价值稳定

首先市场行为,当FEI低于1美元,所有人可以买入使其价值回归至健康状态,价格高于1美元可以抛售产生套利。如今的OTC商家也是如此,低价收回USDT然后高价卖出,赚取中间差价,获得利润。

协议控制器行为

FEI在价格低于1美元,市场没有买入单,触发PCV回购FEI的动作,低于1美元出售FEI的用户会受到4%的损失惩罚,买入的用户可以获得2%的奖励。

需要了解更多FeiProtocol请查看以下链接:https://medium.com/fei-protocol/introducing-fei-protocol-2db79bd7a82b

治理代币分配:https://medium.com/fei-protocol/the-tribe-token-distribution-887f26169e44

FeiProtocol数据表现

在众多算法稳定币中,FeiProtocol算是目前数据最为出色的,稳定币是需要更多的人采用和接受,它才有价值。

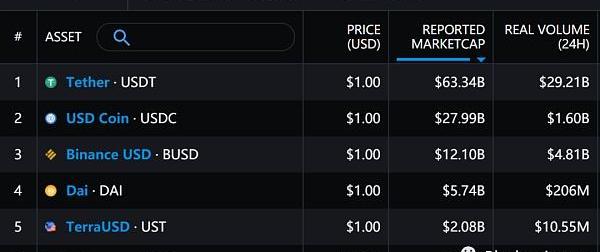

在Messari稳定币板块显示FEI当前价格稳定在0.998,总市值20亿美元,24小时的成交量4830万美元。

在Uniswap的ETH/FEI锁定了价值3.7亿美元,24小时成交量2774万美元,创造了83239美元的手续费收入。

稳定币的使用率,需要慢慢的积累,让其在更多平台上线,FEI目前在14家交易所上线,FEI的代币地址超过2万个,使用的人越多它就越稳定。

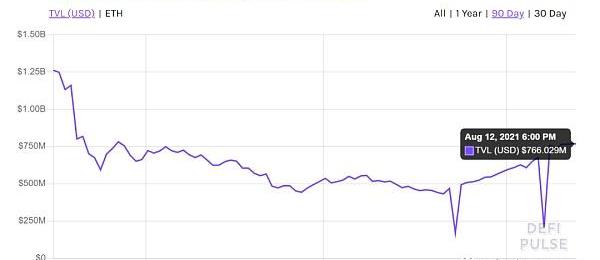

临近Coinbase公布FeiProtocol的治理代币TRIBE上线之前,锁仓从2亿美元拉升到7.76美元,锁仓瞬间翻了2.5倍,8月12日Coinbase正式宣布上线TRIBE。

FeiProtocol的竞争对手们

曾经被誉为稳定币中的3大豪杰:Fei、Float、Reflexer。

FLOAT、Reflexer是否是真的是稳定币的豪杰,从数据表现来看,我们就可以一探究竟。

首先是Float?Protocol

与FeiProtocol不同,Float没有任何融资,匿名团队建立,治理代币分配完全社区化。

FloatProtocol是一种完全不同的稳定币。与其固定一个值,不如将其设计为随着对自身与加密货币需求的变化而「浮动」。其目标是降低短期波动性。长期来看,它的价值会随着加密货币的增长而增加,以保护用户的购买力。

FLOAT在Sushiswap24小时的锁仓量326万美元,24小时交易量只有97981美元,创造了293美元的手续费收入,仅上线了Sushiswap一家去中心化交易所,这种方法显然无法使大众频繁使用它。

Reflexer

Reflexer也是一个吸引了众多风投公司的算法稳定币,PanteraCapital和、Lemniscap、Paradigm、MetaCartelVentures、DivergenceVentures、StandardCrypto、TheLAO等机构,以及Compound、a16z、Synthetix、Aave的团队成员均参与了Reflexer的投资。

其稳定RAI和DAI比较接近,同样使超额抵押的算法稳定币,不同其他稳定币的使RAI长期锚定在3美元,由于使用超额抵押,比较起FEI更加稳定。

RAI在Uniswap显示总锁仓量是5320万美元,24小时交易量229万美元,创造了6883美元的手续费收入。

RAI通过了众多机构鼎力相助,上线了5家交易所,交易量并不如人意,对比起FLOAT稍微逊色一点。

算法稳定币协议总结

对于中心化稳定币来说,目前的算法稳定币并不稳定。

算法稳定币从数据来看,FeiProtocol在未来最有可能成为被大众接受的算法稳定币。稳定就像我们平时使用的人民币一个道理,越多人使用某种稳定币或是储备某种稳定币,扩展更多的金融用例,它才会稳定,变得有价值。

好比美元,全球货币,全球将其作为储备货币,在世界每个角落都可以流通,在中东购买石油需要用美元作为结算,拥有美元可以在全球做更多的金融投资选择。这就是稳定币需要做的事情,用它做更多的事情,让更多人接受它。

众多算法稳定币之中,似乎FeiProtocol更懂得如何让别人频繁的使用FEI,其社区也在极力推荐FEI团队约谈更多的交易所上线其稳定币,扩大使用频率,这种做法非常合理,这种做法的确提升了FEI交易量。客观数据显示,现在所有的算法稳定币交易总量加起来不及FEI一个。

头条 ▌美国参议员敦促国会阻止财政部挑选加密货币的赢家和输家8月7日消息,在白宫批准加密税修正案之后,人们担心美国政府正在挑选加密货币领域的赢家和输家.

这是两位20世纪货币经济学巨人之间的一场传奇性的辩论。争论的焦点是,是否会有一种“挑战者货币”能够取代政府发行的法币,成为全球范围的一种新的支付媒介.

有一个玩法叫「三颗星」,母球击球后必须碰撞台边三次后击中下一颗球。在我看来区块链的用户行为也是有「三颗星」,当我们想好如何将三颗星连贯起来,这样才有机会击中用户想要的那颗球.

HOTTALK 想象一种新型互联网,它不仅可以准确地解释你输入的内容,而且可以真正理解你传达的一切,无论是通过文本、语音还是其他媒体,你消费的所有内容都比以往任何时候都更加适合你.

8月6日消息,美东时间8月5日晚20时33分,以太坊达到区块高度12,965,000,激活伦敦硬分叉网络升级.

8月9日消息,美国食品巨头卡夫亨氏(KHC.O)旗下OscarMayer推出的一款以狗狗币为主题的热狗“HotDogeWieners”以1.5万美元完成拍卖,起拍价为0.99美元.