撰文:Footprint分析师Vincy(vincy@footprint.network)

日期:2021年11月

数据来源:FootprintDEXDashboard

据coinmarketcap显示,当前加密货币交易所已达433家。随着加密市场的发展,从传统金融交易所、中心化交易所到去中心化交易所,整个过程的演变,象征着加密货币交易开创了一个全新的概念,去中心化区块链技术已成为了趋势。

让我们一起来回顾一下,中心化交易所到去中心化交易所二者之间存在哪些演变?

关于CEX和DEX

CEX指中心化交易平台,以Coinbase、BSC和OKCoin等交易所为代表,聚集了庞大的用户量和交易量,提供了充分的资产流动性。其业务主要是在交易平台中进行,为用户提供账户体系,实名认证、资金充值、交易撮合、资产清算以及兑换等业务。

DEX是一个基于区块链的去中心化的交易平台,它不将用户资金和个人数据存储在服务器上,而只是作为一种基础设施来匹配希望买卖数字资产的买家和卖家,以Uniswapv3、PancakeSwap和Sushiswap等交易所为代表。

CEX和DEX两者最大的区别在于:

CEX的交易资产被保存在交易所的钱包里,而DEX的交易资产被保存在用户的钱包里;

CEX需通过KYC,交易所可获取用户的相关信息,DEX大部分是不需要KYC,也无需注册登录,即用即走提供交易兑换服务的交易所等。

CEX和DEX解决的问题

CEX和DEX扮演了角色各不相同,都是不断地完善加密货币交易生态的发展,无疑是看好交易所存在巨大的盈利空间,才会有更多的交易所加入。

在扮演角色当中,CEX扮演了传统交易所、银行、基金公司等的角色,帮助买家和卖家持有资金、进行交易、提供安全性和监控,而DEX也是DeFi项目中规模最大的项目类别,在交易中支持匿名,无需第三方项目方干预资金,给大多数投资者对私钥的控制权限,增强交易过程中的可信度。

但自去年夏天Compound引入流动性后,DeFi生态随之增长,吸引更多的投资者和项目涌入,凭借着巨大的交易流动性,DEX也逐渐威胁着CEX的垄断地位,从CEX到DEX,它们在各层面上解决不同的问题:

资金安全性。用户担心自己的资金被盗或者是担心交易所跑路,在交易过程中缺乏信任,DEX的存在,给用户得到一些保障,安全性方面有很大的提升,每一个用户都有一个独立的交易地址,但要对密钥进行加强的管理,一旦丢失密钥就无法找回;

业务合规性。CEX受到政府的监管,各国对区块链生态的监管的条文都会不一样,而DEX作为去中心化的创新生态,目前还尚未受到有效的监控,所有人都可以参与生态的建设和运营,这是各项目方比较重视的问题;

交易效率。DEX大部分项目在以太坊网上进行交易,造成拥堵的问题,使得整个交易以及结算的过程中效率低下,而CEX中心化程度较高,在效率上占据一些优势,钱包充值到交易所后,自动转入到交易所的总地址,等待用户发出指令,交易所进行撮合交易。与传统的金融P2P的模式相似,CEX交易所作为撮合的中介。

CEX和DEX的费用区别

CEX:

充币,用户充值到交易所,目前基本都不会收取手续费;

交易,交易的费用由用户承担,直接从用户对应的币种中扣除;

提币,提币会直接收取用户一定的手续费。

DEX:

DEX,也有充币、交易和提币,另外,以DEX代表项目对交易费分成和资金利用率方面,更进一步用不同的项目诠释DEX的提供流动性和交易的费用组成。

提供流动性

提高交易费分成/资金利用率

依据市场价格和交易情况,提高或降低费用:Kyber

依据个人风险偏好,费用进行分级:Uniswapv3

提供流动性的价格范围:Uniswapv3

引入市场价格,集中在市场中间价:DODO

降低无常损失

资金池闲置资金借给借贷协议,收益返回到用户:Balancer

自定义流动性池子中币种的比例:Balancer

无常损失保险:Bancor

交易

降低交易费

减少交易次数

小池“合并”大池:Balancer

“指数基金”:Balancerv2

DEX聚合:1inch

降低滑点

通过合成资产桥梁,实现不同类型资产的超低滑点兑换:Curve

DEX聚合:1inch

零滑点交易:1inchOTC;MatchGaslessTrading

降低GAS费

1inch:Gas代币Chi,交易成本可降低高达42%

早前,有的用户认为DEX的加密货币交易不可能替代CEX,复杂的AMM做市商机制也替代不了成熟的CEX模式,且又存在以太坊网络拥堵现象和高昂的Gas费等问题。DEX存在的问题,是真的解决不了吗?

接下来,我们主要从DEX业务分类进行分析。

从DEX业务分类看其发展历程

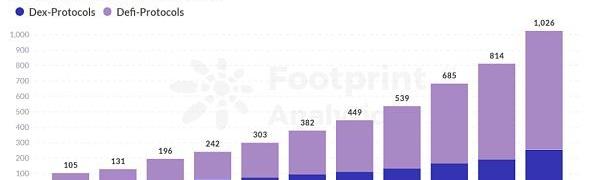

FootprintAnalytics:DeFi&DEX协议的每月总数量情况

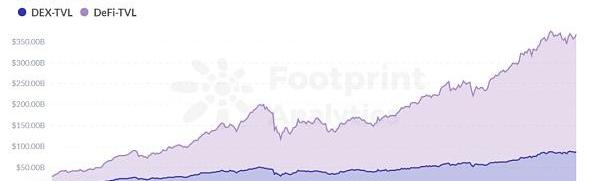

FootprintAnalytics:DeFi&DEX协议的TVL趋势

底层技术不断在完善以及以太坊公链上应用的蓬勃发展带动了DeFi的生态崛起,据FootprintAnalytics显示,当前DeFi的项目高达1026家之上,其中DEX项目占254家,其他类型项目占772家;DeFi总锁仓量达2807亿美元,其中DEX占有860亿美元之上,DEXTVL占DeFi总TVL的33%,DEX在DeFi生态中起着支柱的作用。

FootprintAnalytics:前20名DEX协议TVL的市场份额

基于流动性池的DEX?

不管是在传统金融行业,还是加密货币市场中,资金的流动性都是一个重要的因素之一,没有流动性,难以撬动市场蓬勃的发展。流动性池本质上是持有两个或更多的代币的储备,这些代币存在于DEX的智能合约中,可供用户随时交易。?

DEX交易模式

从CEX到DEX,交易一直都是用户日常活动形式之一,而CEX在DEX未兴起前已成为市场上最为主流的加密货币交易平台,所以DEX在开发之初的核心理念复制成熟的CEX的模式,在做市机制上选择订单薄和撮合的模式。但受Gas费、出块顺序和时间的因素影响,链上相较于中心化服务器较为不灵活等,做市体验与CEX有较大的差距。

后来DEX通过自动做市商自动完成交易人与流动性池内资产的互换,实现币币交易,AMM打破订单薄和撮合的限制,成功将DEX从对CEX的模式中释放出来。

AMM,即自动化做市商,使用恒定乘积公式:x*y=k

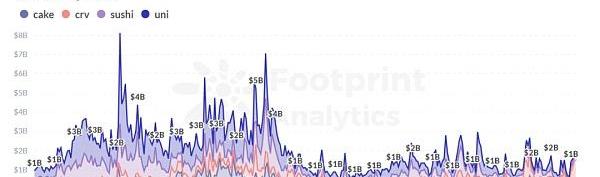

FootprintAnalytics:头部DEX协议代币交易量情况

目前,交易量排名靠前的DEX项目采用了AMM交易模型,譬如,头部项目Curve、Uniswap、Sushiswap和Balancer,当前代币交易量已达10亿美元级别之上,这也正是AMM的出现帮助DEX打破CEX对加密货币交易市场的垄断地位,让无需许可,开放自由的链上交易成为了现实。

AMM并非十全十美,在各项目采用该交易模型过程中发现,也慢慢的漏出其缺陷:

功能层限制,AMMDEX的报价及交易需要根据兑换池的实时状态来完成;

链上交易问题,从做市到交易整个过程需在链上完成,受网络拥堵的影响,以及需要支付昂贵的Gas成本;

AMM模型存在高滑点的问题,AMMDEX的流动性取决于兑换池,当单笔交易的规模相较兑换池规模过大时,就会产生滑点损失。

AMM模型出现的缺陷,也有对应的DEX头部平台不断地去完善AMM机制,像Curve占据DeFi项目中龙头的位置,其最大的原因在于它从创立起就定位为专门为稳定币设计的去中心化交易所,也在解决AMM模型高滑点以及高Gas成本的问题中取得突破。还有Bancor从V1版本到V2版本中更新,让模型可以抵押单边资产,获得无常损失保护情况下赚取收益。

而Uniswap版本迭代,从V2比V1扩大了交易对,支持任何的ERC-20代币,LPToken可自动复利,继续流动,这是UniswapV2最创新的点;到UniswapV3集中的流动性,其一给LPs可以控制想提供流动性的价格范围,提高资金利用率;其二LPs可以按需选择费用比例。说明UniswapV3在AMM模型中很会计算。

除此之外,AMM套利方式,是抢先交易,通过更?的Gas费在另?个交易者之前执?交易,影响交易顺序,从?影响交易的结果。

譬如,在ETH/INJ市场中的抢先交易流程如下:

A用户想以x价格购买1ETH的INJ,Gas价格为y

B用户在区块链上查看到这笔交易

B用户?付Gas价格z,其中z>y,并以价格x购买了100INJ

A用户的交易通过了,但用户的1个ETH只能购买90个INJ

A用户的交易导致资产价格上涨

B用户卖出100INJ,赚取ETH

PMM,即主动做市商交易所

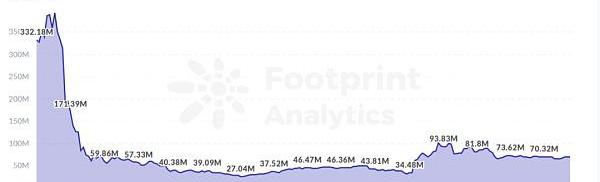

FootprintAnalytics:DODOTVL趋势

根据FootprintAnalytics显示,在6月初,DEX项目DODO的TVL在几天之内,由4900万美元突破到2亿美元之上,增幅了340%多,其是采用了自身独创的PMM算法,给用户提供比AMM协议更低的滑点以及单个资产的风险敞口降低无偿损失。PMM意为主动做市商,也是DODO与其他DEX存在的主要区别。

PMM的核心是通过引?预?机来指导价格,模仿?类做市商?为,通过引?价格参数获得某个通证的当前市场价格,这样可以将?量的做市资?聚集在市场中间价附近,可以实现相对平缓的价格曲线,提供更充足的流动性。

这也意味着PMM拥有较?的资金利用率和较低的滑点,提供的价格会更优惠。

DMM,即自动化动态做市商

DMM通过动态费?降低?常损失并提?流动性提供者的利润,不得不说一个比较典型的DEX项目Kyber,它继AMM的模型资本效率低下和无偿损失的问题中,监控链上交易量并相应调整价格:

当市场处于常态时,DMM会像其它AMM那样运作;

当交易量比平常高时,DMM会提?费用;

当交易量比平常低时,DMM就会降低费用。

这就类似专业市场做市商的收益最大化策略,动态进行调整做市商。

DEX聚合器

在流动性做市机制问世之后,流动性聚合器等多种应用陆续上线,扩大了整个DeFi生态的业务范围。什么是聚合器?顾名思义,它可以整合流动性并智能地传递订单以使用户最佳地执行交易,降低交易成本,交易次数和GAS费。

在Swap时,报价比最终成交价格低实际产生正滑点,譬如,当用户购买ETH时,ETH报价为1000美元,由于网络拥堵导致最终结算时,ETH的市场价格已跌至995美元,但用户仍然需要支付1000美元购买?个ETH,说明用户多付了5美元购买ETH,这5美元就是正滑点。

目前有诸多DEX聚合器代表性项目涌现,包括1inch、Matcha和Paraswap,主要分析1inch这个聚合器项目。

1inch:多个流动性协议传递订单成交

1inch是一个DEX聚合服务商,为用户自动匹配最优交易路径并一键执行兑换。

DEX聚合器采用先进的算法,通过搜索超过多种流动性协议,来发现最有效的兑换路径,从而使交易者可以获得最有效的交易价格。

据FootprintAnalytics显示,1inch的TVL和交易量的趋势相对比较平稳,在头部DEX协议交易排名中,1inchv2交易量位居第9,说明该聚合器也在不断更新版本,提供给用户更优的交易。

FootprintAnalytics:1inchTVL趋势

FootprintAnalytics:1inch交易情况

上文提到存在效率低下,难以找到最佳汇率的交易路径等问题,DEX的聚合器可以为用户在最短时间内找到最佳代币兑换汇率,通过多种策略,如连接来源122协议,最大利润、最低Gas费等,用户可以收到准确的报价金额,让用户以最佳价格完成最优交易,避免受价格波动造成损失和风险。

总结

众多的DEX项目,我们应该如何筛选合适的项目?有以下几种评估建议:

使用稳定币毫无疑问选择Curve,能实现不同类型资产的超低滑点兑换;

如果你很会计算费用比例,可以选择Uniswapv3;

无常损失保险可以选择Bancor;

引入市场价格,集中在市场中间价,可选择DODO;

在swap时,降低交易费,以及减少次数,想要有较好的体验可选择DEX聚合1inch等等。

区块链生态不断在更新迭代,各个项目也在不断突破创新,通过从CEX到DEX,它们在各个层面上去解决网络拥堵、高Gas费,资金利用率等等多种的问题,提供给项目以及用户带来更好的体验、更多的溢价,相信在不久的将来会有更多的项目带给DEX赛道新的启发,给加密市场带来更大的价值。

更多区块链生态的数据动态及内容,可点击阅读原文查看更多项目仪表盘和分析内容。

以上内容仅为个人观点,仅供参考、交流,不构成投资建议。如存在明显的理解或数据错误,欢迎反馈。

本文使用的数据均来源于FootprintAnalytics,该平台提供跨链、跨平台分析数据以及多角度分析Dashboard,感兴趣的可点击相关链接进行探索。

以太坊社区在过去几年里一直在努力为从目前的工作量证明算法转型打下基础,该算法直到今天还是以太坊区块链运行的支柱.

编者按:前不久扎克伯格宣布Facebook将更名为“Meta”,进军元宇宙。接着在一周之内,微软和英伟达都提出了自己的元宇宙的设想,在股市上引起了不少波澜.

11月16日,由斯坦福团队打造的版权NFT平台Euterpe宣布完成360万美元种子轮融资。该轮融资由分布式资本领投,LD?Capital、Brightway?Future?Capital、Up.

在今天的播客中,我们将讨论一种新兴的游戏模式:Play-toEarn(边玩边赚),即玩家可以根据他们在游戏中投入的时间和精力来赚钱.

ColorCapital合伙人、Punk6705所有者ChrisCantino近日发文展望了NFT未来可能在各个领域的用例.

Rollup是以太坊唯一的去信任扩容解决方案,它是短期和中期的解决方案,也可能会是长期的解决方案.