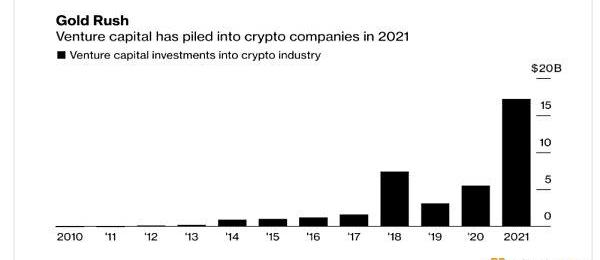

如果你在过去两年里,关注过任何类型的金融新闻,你可能会一周又一周、一月又一月地看到这样的头条新闻。从表面上看,这种类型的投资和资本配置显然是一个新行业的价值信号,并重申了对加密货币的强烈出价。然而,每家投资公司在该领域内的项目中筹集资金并部署资金时,基本上都忽视了一件重要的事。通过对早期传统风险资本的考察,当下与早期的适时比较,以及对加密市场的理解,我们将能够解释风险资本公司对未来加密资产价格的隐性押注。

初始阶段

为了进一步探讨这个问题,我们必须先回顾一下现代风险投资的最早时期以及当时新兴的技术和互联网的情况。“DotCom”时代以早期科技公司散户的狂热购买和股价的疯狂飙升而闻名,特别是在公开市场上,但很少有人把这股热潮归功于这些新技术的最早支持者——风险资本家。

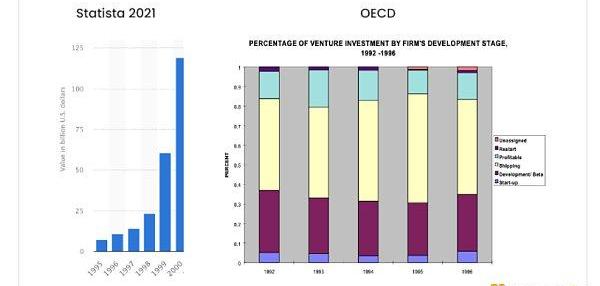

在20世纪90年代中期,风险投资是一个很小且相对较新的投资形式,总共只有76亿美元的资本部署。即使如此,这个小小的资本池,最终还是成为了技术革命的命脉,因为近70%的风险投资都投向了技术/互联网公司,且通常是在后期阶段。这一趋势并没有停止,在随后的几年里,风险投资领域的活动越来越多。从1995年到1999年,公司的投资增长了10倍。

Animoca联创:版税让NFT项目蓬勃发展成为可能:金色财经报道,Animoca Brands的联合创始人Yat Siu表示,“版税帮助推动了NFT经济的增长,所有这些创新的发生都是因为可以收取版税。”

尽管熊市席卷了2022年的大部分时间,但NFT行业积累了价值超过240亿美元的销售额。这意味着数十亿美元流向了创作者,但更重要的是,更多的资金流向了这些资产的所有者,这些资产推动了一个行业,使创建像Blur、OpenSea或Magic Eden这样的公司成为可能。

Siu表示,“如果没有版税,生态系统中就没有足够的资金来支持项目创新,如果你删除它,那么从我们的角度来看,你实际上最终会让这个行业倒退。”[2023/3/18 13:11:44]

Jake Chervinsky:希望比特币与以太坊都能蓬勃发展:金色财经报道,美国非盈利组织区块链协会政策主管Jake Chervinsky在社交媒体上称,比特币应该保持PoW,以太坊应该转移到PoS,我们应该尽可能地保护两者免受审查。我们应该希望两者都能蓬勃发展。除此之外,将由市场(而不是Twitter上的小内斗)决定。[2022/9/9 13:19:58]

接下来发生什么就不足为奇了。从1995年开始的5年里,上市科技公司的股价出现了大幅度上涨,当时最大的4家公司的回报率都超过了10倍,其中大多数都与最大风投公司的募资同时出现。

并非巧合的是,科技行业最显著的增长发生在私人资本涌入该行业的时代。而也正是这股资本洪流,将公开市场股票推高,助力建立了美国经济的最大份额。

PayPal CEO:加密行业想蓬勃发展必须和监管机构携手:12月2日消息,PayPal 首席执行官Dan Schulman在一个在线会议表示,加密货币行业要想蓬勃发展,就必须与监管机构携手合作。他称,法规遵从性是提供加密行业服务的基础。PayPal在遵守监管方面投入大量资金。强有力的监管非常重要,他对此毫无异议。(Cointelegraph)[2020/12/2 22:55:24]

这次大不一样

为了将互联网风险投资与加密风险投资联系起来,我们必须找到这两个市场之间的相似点,更重要的是找到不同点,以便了解对加密资产价格的直接影响。

OTC加密市场蓬勃发展,由Skype提供支持:贸易公司正在通过Skype平台谈判购买、出售和借贷比特币和以太币等数字货币,以迎合大型投资者,希望避免摇摇欲坠的在线交易。参与者告诉路透社,大约20家交易商诸如富有投资者、比特币矿工、支付处理商以及越来越多的对冲基金等客户已经在大约五年时间内参与了场外交易市场,每天交易数亿美元的加密货币,主要通过在线消息传递。[2018/4/3]

1)相似点

新兴市场:最明显的相似之处是两个行业及其相关基础的密切程度。在许多方面,加密货币是二十年前建立的相同的核心技术的延伸。类似地,这两个行业也有一个非常共同的早期采用者群体,因为两者都有强大的狂热者领导早期扩张,并在其长期价值方面收到很多怀疑。

投机:如前所述,互联网的初始阶段受到风险资本家的大量关注。这两个行业都有这种相似之处,因为加密行业最近已经成为风险资本交易流的领导者。相对于它们的估值,历史上这两个行业都是高风险、高回报的。

2)不同点

监管困难:加密资产和各自项目的融资机制使得投资情况非常不同,因为投资者不仅是为了股权交易,而且在大多数情况下是为了代币交易,这是显而易见的。

除此以外,在能够投资的资产类别方面存在巨大的差异。只有风险资本家可以投资,而传统的投资者,如资产经理、共同基金和普通股票,则不能投资。由于加密货币投资的不明确性,现在可以积极参与代币和股票交易的广泛的投资者基础较小。

更短的流动性期限:创始人、项目和投资者能够更快地获得流动性,也改变了融资周期的动态和加密项目押注的基本预期。资本的流动更加自由,正是这种资本流动刺激了生态系统中新企业的发展。

新的估值范式:新的货币体系的引入也改变了筹资机制,因为项目、创始人和投资者是以代币/实物捐助的形式支付的,而传统企业则使用现金支付。除此之外,协议/项目性能通常由代币价格产生,而不是由增长指标产生,因为市场流动性更强,更有可比性。

崇拜者的奉献精神:一般的创始人和投资者最终会以比特币或以太币作为自己的基础货币来衡量自己的表现。那些在短时间内筹集了数百万资金并努力成为独角兽的协议,最终会让员工保留他们的基础货币,并不断地在生态系统内对项目和协议进行再投资。集中度非常高。

长杠杆

当风险投资公司想要购买加密货币公司的股权时,这些差异导致了一种奇怪的相关性出现,这一点并不奇怪。当查看任何大型风险投资支持的加密货币公司之前的增长率,你能够很快发现,过去的预测实际上直接反映了加密货币的资产价格升值。思考一下这个例子:

传统的风险公司/投资者,"A+合伙人",正在寻找加密货币的投资机会。不幸的是,他们不能购买比特币或以太币,因为他们的授权结构不允许他们购买,但他们可以购买专注于加密货币的组织的股权。他们选择对加密交易所进行投资,所以他们必须考虑组织的收入和未来的增长情况。对交易所来说,整个收入基础几乎完全来自交易活动。高交易活动几乎完全来自于高成交量,而高成交量几乎完全来自于高资产价格。

将这一思路应用于前瞻性投资,我们就能够理解顶级风险投资集团对未来加密货币资产价格的设想,即使他们不打算直接押注于加密货币。即使考虑到那些不打算投资代币的传统公司,我们仍然能够理解比特币和以太坊价格在不久的将来可能呈现的背后的逻辑。在今天的加密风险投资世界中,我们可以继续评估通过风险资本筹集的资金,并持续为他们对加密资产价格的预期进行定价。

最后

回顾过去25年的投资和目前炙手可热的风险市场,我们可以推断出加密货币非常有趣的未来。着眼于未来的风险资本筹集和新的基金部署时,我们必须考虑到私人投资者对加密货币资产价格状况以及他们认为流动性市场走向的隐性押注。可以肯定地说,在未来,我们的行业很乐观。

新加坡歌手、词曲作者、唱片制作人、演员林俊杰(JJLin)在加密货币领域市场Decentraland购买了三块虚拟土地,在这里虚拟房地产可以买卖,用户可以登录并在“元宇宙”中闲逛.

11月29日,推特发布公告指出,JackDorsey决定辞去首席执行官一职,自2021年11月29日起生效.

2021中国5G﹢工业互联网大会区块链专题论坛暨2021武汉市区块链技术和产业发展峰会在江汉区开幕.

Arbitrum和Optimism是以太坊Layer2扩容的主要项目,因为两者是以Rollup为技术核心实现的二层扩容,符合以太坊未来发展方向.

在Solana这条公链火爆的现在,Solana生态上构建的GameFi项目也同样值得我们所关注.

继浙江、江苏全面整顿查处虚拟币“挖矿”行为后,福建、贵阳、四川、云南等各地区监管部门再次强调,坚决实现虚拟货币“挖矿”“清零”目标。不仅如此,各大银行也在积极开展打击虚拟货币交易的活动.