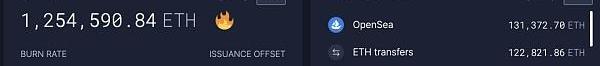

据ultrasound.money数据,截至12月24日11时,以太坊的总销毁量达125万枚,总价值逾50?亿美元。

其中销毁以太坊最多的应用为OpenSea,共销毁超13.13万枚以太坊,占总量的10.5?%左右,以太坊转账和UniswapV2分列二、三位,占比分别为9.82%和8.9%。

其实除了今年伦敦升级以来的不断燃烧需求,去年开始的以太坊2.0质押,也从另一维度为ETH的需求端持续偏紧提供了不小的影响。

以太坊2.0质押一周年回顾

去年12月以太坊所开启的Eth2质押,意味着以太坊正式开始从工作量证明向权益证明过渡,以太坊2.0进入第0阶段。

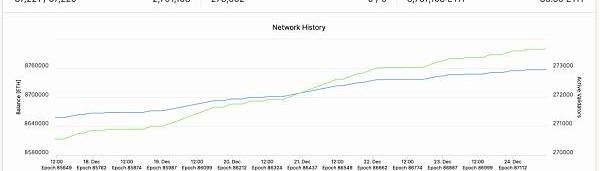

过去一年的时间里也可谓迎来了长足发展,根据ethereum.org的官方数据,截至12月24日,参与以太坊2.0质押的ETH数量已突破875万个,质押量占以太坊流通总量超过14.28%,其中验证者总数27.36万个。

以太坊2.0主要区别在于两点:共识机制和分片,而Eth2质押主要就是为PoS权益证明服务——用户可以通过质押至少32枚ETH,从而参与以太坊PoS质押以获得收益奖励。

而以太坊网络就将由质押32个及以上ETH的验证者保护,验证者的职责包括处理交易、记录数据和向主网添加区块。

其中,积极诚实地履行对网络的职责的验证者将获得ETH奖励,而不履行职责或有恶意行为者,将受到惩罚并失去ETH。

这意味着维护网络安全的主力军将不再是矿工而是验证者,且想成为验证者则必须将ETH质押到Eth2的质押合约里。

其实从这个角度看,质押至少32个ETH获取奖励的行为,可以简单类比是新形势下的“以太坊显卡挖矿”——每32个ETH都可以类比作一台矿机,质押生成的奖励就是挖矿产出。

以太坊2.0质押需要注意的问题

与此同时,今年10月初以太坊团队已经完成了有关以太坊向PoS过渡的规范,意味着以太坊2.0又迈进了关键一步。

不过对于大部分想要参与其中的普通用户而言,由于以太坊2.0质押中的一些独特机制设计,直接参与以太坊2.0质押其实是有一定门槛和风险的。

资金门槛:32个ETH

首先,参与Eth2质押时向存款合约中存入至少32个ETH,按目前市价计算32ETH逾12万美元,这对绝大部分用户无疑都是较高的资金门槛。

技术门槛:Slash惩罚

上面也提到,Eth2上的验证节点类似Eth1上采用工作量证明机制的矿工,用户通过质押32个ETH运行软件成为验证节点,帮助验证和帮助新区块并获得奖励。

而Slash惩罚是指质押节点不遵守协议而受到惩罚,即从节点中质押的至少32枚ETH中扣款,如果节点由于Slash惩罚累积导致质押ETH代币降至16枚以下,该节点就会自动从以太坊2.0网络中退出。

且触发Slash惩罚的条件也基本上围绕着技术运维层面,例如签名错误、节点长期掉线等:

验证节点在同一个slot中使用不同的root提出两个冲突的区块;

验证节点在同一个slot中证明两个冲突的区块,也即双重投票;

验证节点投出的投票“包围”或被之前的投票“包围”;

早在Eth2质押开启第一天就有600人遭受了Slash惩罚,此后因为技术问题等因素可以说是Slash惩罚不断。

资金效率门槛:流动性锁仓

Eth2质押的ETH会一直锁仓,连同得到的潜在收益一起,要等到以太坊第2阶段才能解冻。

以上可见,ETH数额小无法参与、验证节点的技术门槛问题、质押代币的流动性问题,是我们普通用户参与Eth2质押需要直接关注的问题。

以太坊2.0质押赛道方兴未艾

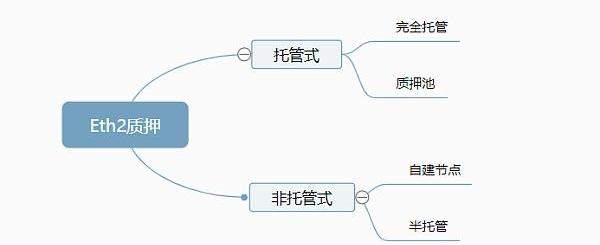

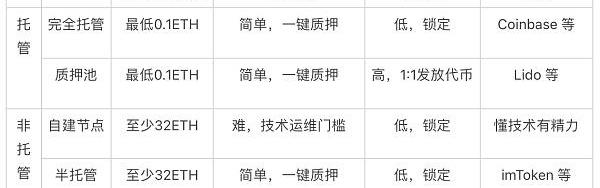

也正因如此,目前市场上针对性地也涌现出了一系列的以太坊2.0质押服务,从宏观层面也可基本概括为“两大类四种模式”。

托管式

托管式的最大优点,就是将节点搭建与维护的技术门槛封装起来,普通用户完全不必理会硬软件设置、Slash惩罚等等。

完全托管

完全托管的用户无需为验证节点运维工作担心,托管机构将处理好一切节点事务,用户只需将参与质押的ETH转移至托管机构,托管机构将100%为用户管理、运维以太坊2.0验证器节点,并在质押收益上抽取分润。

用户也可以小额质押,因为托管机构可以帮助小额质押者凑成32ETH参与Eth2质押。

但同样地,在质押期间用户不再拥有资产的控制权,且一旦其遭遇攻击则用户资产将面临较大风险,同时对于托管机构的验证器在线率是否稳定、收益水平是否合理、是否有被惩罚等细节用户无法知情。

甚至于被托管资产是否被用于质押也不得而知,最怕“我们看中了收益,但人家惦记上了本金”,因此对于「完全托管式」方案,托管机构的信用、品牌非常重要。

质押池托管

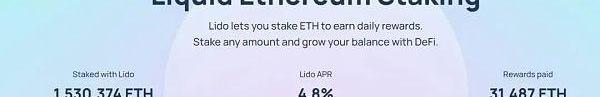

质押池方案在完全托管的基础上,不仅支持小额质押,还可以解决质押金长时间锁仓带来的流动性问题。

诸如Lido这样专门的以太坊2.0质押协议,就是可以让用户无需锁定ETH的同时获得Staking收益,解决思路大同小异——1:1发放stETH以弥补流动性:

Lido将ETH存入以太坊智能合约,并接收stETH作为收据,stETH代币的余额会随着时间而调整,以反映合约所产生的质押奖励的分配。

截至目前Lido的以太坊质押数量也达到153万枚,是目前为止最大的质押池,同时也在大力发展生态,SOL、LUNA都已开展对应类似的质押服务。

非托管式

非托管就是去中心化的,和托管的区别就是DEX之于CEX的区别,也即ETH资产的控制权始终掌握在自己手里。

自建节点

用户自行运行Eth1和Eth2客户端并自行运行维护节点是最直接的非托管形式,但需要过硬的技术实力与节点运维经验。

因此优势在于用户对自建节点有完全的掌控,且没有集中托管的中心化风险,但劣势也即对资金和专业性要求较高,普通用户难以参与。

半托管

信标链上的钱包创建后会产生两组密钥,分别是取款密钥(withdrawalkey)和验证者密钥(validatorkey):

取款密钥,让我们能够在(信标链)取款功能启动时(可能还要等1年时间)提取你的ETH和奖励;

验证者密钥,验证者软件在验证信标链时实际需要使用的签名密钥;

其中取款密钥和验证者密钥不必由同一实体控制,这就为ETHstaking的服务形式提供了较大灵活性。

imToken等为代表的半托管方案的核心思路:这种设计下资产控制权仍在自己手中的设计,短板在于同样需要至少32枚ETH,资金门槛较高。

总结来看的话,这“两大类四种模式”的各自特点和优势如下:

虽然以太坊2.0的进展并不尽如人意,但伴随着日拱一卒的推进,以太坊2.0质押无疑将成为未来以太坊世界不可回避的重要赛道。

而它在提高ETH长期持有者的被动收益、为质押衍生品创造投资机会等方面也蕴含着相当的市场体量和创新机会,值得予以特别关注。

随着各国加快探索央行数字货币CBDC,尤其是中国数字人民币的快速发展,这都会对美元主导的金融体系和美国国家利益造成不利影响.

转眼之间,2021年即将接近尾声,而在年初火爆全球、以“一己之力”将语音社交行业推上风口的Clubhouse也早已沉寂了下来.

编者按: 就在今天,V神在推特上分享了过去10年间说过和做过的一些事情,并对这些事情发表最新看法,涉及比特币、BCH、POW、POS、分片、山寨币、稳定币等诸多内容.

DeFi数据 1.DeFi代币总市值:1523.40亿美元 DeFi总市值数据来源:Coingecko2.过去24小时去中心化交易所的交易量:56.

买下一支NBA球队需要多少钱?两年前,阿里巴巴联合创始人蔡崇信100%收购布鲁克林篮网队,前后共斥资23.5亿美元。如今,拿不出这么多钱的普通球迷们,有了一个新办法.

昨日,俄罗斯央行表示从2022年开始对信贷机构的所有个人间汇款进行监控,主要为打击网络、加密货币等行为。它还计划在1月假期后开始进行CBDC试点工作,并表示计划全面禁止加密货币.