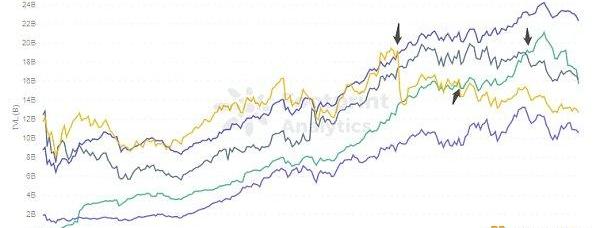

据FootprintAnalytics统计,Curve和Convex的TVL分别在11月和12月双双超越曾经DeFi第一的Aave。紧接着Convex一鼓作气在12月末再超MakerDAO,成为仅次于Curve排名第二的项目。

FootprintAnalytics-TVLofTop5Projects

ConvexTVL的增长与Curve保持着高度的关联,这源于Convex上线的初衷就是为帮助在Curve上提供提供流动性的LP在不锁定CRV的条件下就能轻松赚取交易费和提升收益。Convex想让LP在不牺牲流动性的前提下也能提升收益。

做为机池的领跑者Yearn也不免会与Convex进行比较,两者不光是表面上看到的竞争关系,还有着深度的关联。本文将从数据角度,对比Convex与Curve、Yearn去剖析Convex如何攀升至DeFi第二。

为Curve赋能,站在巨人的肩膀上

进入Convex前必须要了解什么是Curve。Curve是目前DEX类中TVL排名第一的平台,主要耕耘于各稳定币之间的兑换。Curve以其低滑点、低手续费和低无常损失获得众多用户的偏爱,不论是trader还是LP都能在Curve上获得最优的费用。

Curve通过发行的tokenCRV对提供流动性的用户进行激励。用户可以通过不可逆转地质押CRV获得不可流通的veCRV,但获得的数量需与质押时长挂钩,锁仓4年才能按照1:1的比例获得?veCRV。

用户之所以会牺牲流动性换取veCRV主要由于锁定CRV后,可以获得社区治理费用的分成,最重要的是可以提升LP的收益最高达2.5倍。但至少1年的锁定期让人望而却步,而Convex可以解决这一痛点。

用户将Curve的LPtoken?存入Convex中,将获得来自Curve的基础APR、加速后的CRV奖励以及Convex平台tokenCVX奖励。

CRV持有者也可以在Convex上质押CRV,将收到CVX作为奖励。这里的质押同样也是不可逆转的,质押获得的cvxCRV像是veCRV在Convex上的映射,但它可以在市场上进行流动。CRV和cvxCRV的价格几乎保持一致,在Uniswap和SushiSwap上都可以按近乎1:1的比例兑换。

FootprintAnalytics-TokenPriceCRVvsScvxCRV

用户收益获得提升的同时,还保留了流动性。对于收集了大量CRV的Convex来说,将获得足够在Curve上对各池子激励分配的投票权。

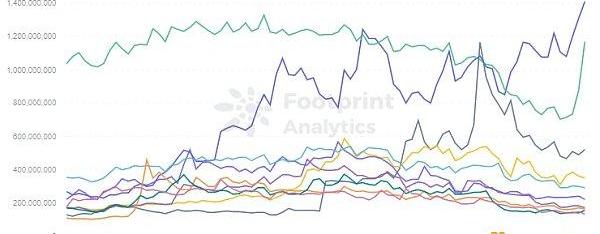

通过FootprintAnalytics的数据可以看出,目前cvxCRV的市值与CRV的相比有更快的上涨速度,占CRV市值的比例快速上涨到43%。这意味着,有将近一半的用户将持有的CRV质押到了Convex平台上,Convex对Curve的激励分配将产生重大影响。

FootprintAnalytics-MarketCapofCRV&CVXCRV

除了解决质押CRV流动性的问题,Convex还对Curve复杂的操作流程进行了简化,使用户有一键操作的便捷体验。有关Curve机制更深入的分析可以在FootprintAnalytics与?BlockchainNYC社区联合举行的演讲《IntrotoDefi&AnalysisofCurveFinance》进行了解。

与Yearn的机池首位之争

随着DeFi生态的发展,各项目和新兴公链不断推出自己稳定币,其他主流token如ETH、BTC等也逐渐加入Curve的池子中。

包括工厂池在内,目前Curve已有100多个池子,如何在众多池子中脱颖而出,项目争夺veCRV的投票权显得异常重要。由此也引发了以Yearn为首的机池类平台之争。

对于大户或者项目方来说,拥有足够的veCRV可以在社区进行投票,使CRV在池子间的分配权重对自己更有利。因此Yearn也设置了yeCRV池用来吸收CRV,与Convex类似,质押的用户将获得高额的APY以及在市场上可以流通的veCRV。

但作为Yield开拓者的Yearn在Convex上线不到2个月后就被反超。虽然两者在机制上大体相同,但在token的用例方面略有不同。

FootprintAnalytics-YearnvsConvexinTVL

YFI和CVX分别是Yearn和Convex的平台治理代token,而锁定CVX还可以对Convex在Curve上的治理决策进行投票,相当于透过CVX影响了Curve池子的激励分配,将原先用CRV对Curve的决策转移到CVX。CVX的币价也一路攀升,截止到1月20日为39美元。

FootprintAnalytics-CVXPrice

虽然YFI因只有3万的供应量导致币价远超于CRV,但在市值上CVX在12月也超越了YFI。?

FootprintAnalytics-YieldTokenMarketCap

通过这种套娃的方式,随着Convex的壮大,其对Curve的影响力也愈大。作为项目方也看到了Convex的影响力,由在Curve上的争夺转移到了Convex上。

Yearn虽然在与Convex之争中已落下风,但与它们不光是表面上的竞争关系,从底层策略上可以看到Yearn大量的池子策略都与Convex有关。为了提升自身工厂池的收益,Yearn也将自己的veCRV委托给了Convex。不得不说,在Convex的飞速发展中Yearn?也贡献了一臂之力。

结语

Convex凭借着:

解决Curve质押CRV的收益性和流动性问题

简化Curve复杂的操作流程

通过CVX影响Curve池子的激励分配,把市场上聚焦在Curve的战场转移到Convex上,甚至“竞争对手”Yearn也把Convex纳入策略之中

成为DeFi第二大项目,与Curve的深度绑定也将它的风险与Curve捆绑在一起。一个完全依附于其他项目的协议相当于把“生死”全权交于他人手中。

此时Yearn增长乏力,但仍在利用DeFi世界的乐高属性不断向外堆砌。除了提供更多币种的池子,在借贷项方面还与Cream搭建IronBank,在保险领域与Cover合作。

对于这场争夺的主要焦点Curve来说,Convex像是成为了Curve的附属。但随着Convex持有的veCRV愈多,拥有的投票权愈高,反而显现出反客为主的事态。

本文由”老雅痞“laoyapicom授权转载2月26日消息,据NFTGo.io数据显示,3Landers系列NFT24小时交易量达到915.7万美元,同比增长212.96%.

元宇宙近期得到许多大企业的关注。怎么切入进元宇宙市场,不同公司有不同的做法。例如微软、Roblox以及腾讯希望从游戏行业来切入布局元宇宙,而有的公司则是从算力方面切入,希望能够在元宇宙领域中占有.

BSV学院的新电子书《确保比特币挖矿盈利和可持续发展的框架》探讨了从选择ASIC矿工到一个地方的气候如何影响挖矿作业的可持续性和利润的方方面面.

导读 AR这把通往产业元宇宙大门的“钥匙”之一,也曾经历潮起潮落。从2020年开始,AR逐步蓄势爆发,尤其在今年,AR将迈入蓬勃发展的康庄大道.

前言: Cosmos是Tendermint团队推出的一个支持跨链交互的异构网络,它是一个使用IBC协议交换数字资产和数据的应用程序和服务生态系统.

如果虚拟土地是以真实土地为模型的,即它是稀缺的、必要的或有益的,并且根据其位置的背景而获得价值——那么具有足够人气的项目最终会遇到诸如“永久的地主阶级、土地投机猖獗、房价天价以及赤裸裸的寻租”等.