Why庞氏局?

来自@0xHamz:WAVES是加密货币中最大的庞氏局。

它通过以35%的利率借入USDC来购买自己的token,造成了所谓表面的价格飙升。

但是这个系统需要持续的WAVES市值增长才能保持其系统稳定——WAVES的结局只能是崩盘,USDN将与之决裂。

$WAVES与$USDN的关系

$WAVES是Layer-1区块链,它的主要用例是铸造USDN——它的原生稳定币。大家可以将WAVE与LUNA/MKR进行比较,而USDN则可以看做是UST/DAI。

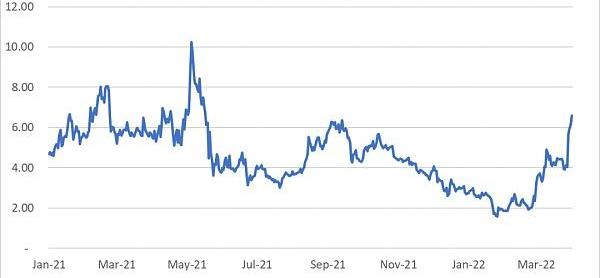

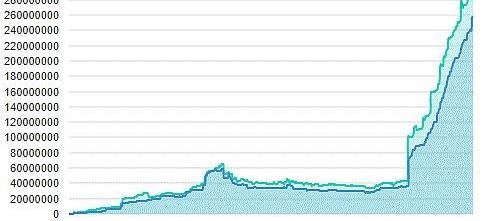

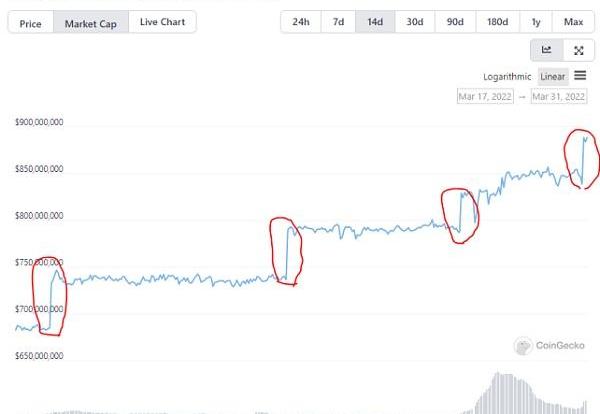

WAVES市值在2个月内翻了6倍刚开始的价格催化剂是围绕WAVES成为“俄罗斯以太坊”的宣传口号,尽管KPI牵引力微乎其微——但它的表现却大大优于ETH。

Ark Invest:3月比特币结算金额达到6500亿美元:金色财经报道,Ark Invest发布比特币月报《THE BITCOIN MONTHLY》,数据显示三月比特币结算金额达到6500亿美元,交易量约为900万笔,以稳定且可预测的1.8%“通胀率”新增了约2.6万枚BTC,新增链上地址数约1300万个,并且为确保网络安全的矿工创造了约7亿美元的收入。3 月份比特币价格上涨 22%,表现优于债券和黄金,成为规避银行破产风险的重要避风港,此外比特币价格自2022年8月以来首次连续两周收于200周移动平均线(25,400美元)上方。[2023/4/5 13:46:40]

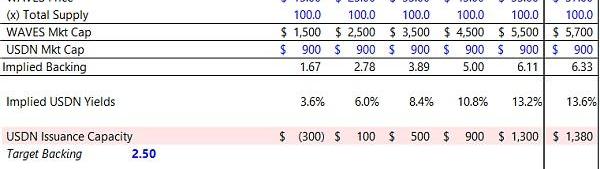

WAVES需要不断增加市值才能发行更多USDN。该生态系统的健康程度可以用WAVESMktCap/USDN的这个比率来判断,这个比率告诉我们该系统可以发行多少USDN。我们可以看到Backing比率一旦达到2.5倍,USDN的供应就会减少——而这是最低目标。

BigONE已于3月8日开启Donnie Finance交易:据官方消息,BigONE已于2021年3月8日15:00点开启 Donnie Finance 交易,上线DON/USDT交易对。

Donnie Finance是韩国技术团队Donnie在IOST链上开发的DeFi项目,此前Donnie Finance已向IOST用户空投DON总供应量的5%,此次BigONE成为首家支持DON交易的交易平台。[2021/3/8 18:25:07]

由于价格暴涨,WAVES极大提高了USDN的发行能力;假设目标是2.5倍——WAVES便可以可以多发行1,380美元USDN;那么基于此目标下的USDN收益率将为5.4%,而AAVE上的USDC/USDT的供应率仅仅为3.5%。

数据:比特币期权的Put/Call比率达到3月13日以来高点:根据skew markets的数据,比特币期权合约的Put/Call比率已达到1.10,这是自3月13日达到1.89以来的最高水平。较高的Put/Call比率表明,期权交易要么买进更多看跌期权,即卖出合约的权利;要么买进更少的看涨期权,即买入合约的权利。

在传统金融产品市场,Put/Call比率若高于0.7-1的一般范围,则表明空头压力很大,因为交易商更有可能卖出,而不是买进。这种抛售压力可能有很多原因,其中最主要的是对价格下跌的预期。

与之前的Put/Call比率比较来看,比特币价格前景堪忧。在3月12日市场崩溃前,这一比率一度飙升至1.39,为过去3个月来的最高水平,毫无疑问,抛盘压力开始向下移动。在达到1.39的两天之后,比特币的现货价格从7800美元跌至4000美元以下,随后回升至5500美元。然而,自从那次暴跌之后,比特币在短时下挫后的Put/Call比率就没有超过1.08。到目前为止,这一比率达到了1.10。(AMBCrypto)[2020/3/30]

近期我们见证了USDN历史上最快的铸造速度:在过去的4周里,USDN从475美元涨到了875美元;在DAI下跌的市场情况下却逆势增长了85%,为什么大家如此想持有USDN?

动态 | 2020年3月起,意大利银行业将使用分布式账本技术进行对账:据Finextra消息,意大利银行业协会(ABI)透露,到2020年3月,意大利的银行将使用分布式账本技术(DLT)进行对账,这将是意大利银行业首次使用区块链。据悉,此举是Spunta项目的一部分,该项目由协会的研究和创新部门ABI Lab管理,旨在国家银行间流程中实施DLT。 据此前报道,Spunta项目已有18家银行参与,其银行员工人数占到该国银行从业人员的78%。该项目基于区块链技术,旨在提高银行间对账系统的标准化程度。当时(二月)该项目处于“前期阶段”。[2019/6/19]

USDN由WAVES支持。WAVES的原生质押率为3.13%,而USDN收益率=WAVES原生质押率x支持率;目前USDN收益率为3.31%*6.60x=21.8%,但随着更多USDN的发行——收益率将会下降。

公告 | 火币全球站将于3月26日10:30开放NPXS/BTC、NPXS/ETH交易:据火币全球站公告,火币全球站定于3月25日14:30开放Pundi X(NPXS)充值业务。3月26日10:30开放NPXS/BTC, NPXS/ETH交易。3月27日14:30开放Pundi X(NPXS)提现业务。[2019/3/25]

而为了让收益率不下降,WAVES市值就需要持续增长。一旦支持资产开始下降——USDN收益率将会下降:在6.60倍的支持收益率为21.8%,2.5倍时收益率为5.4%。

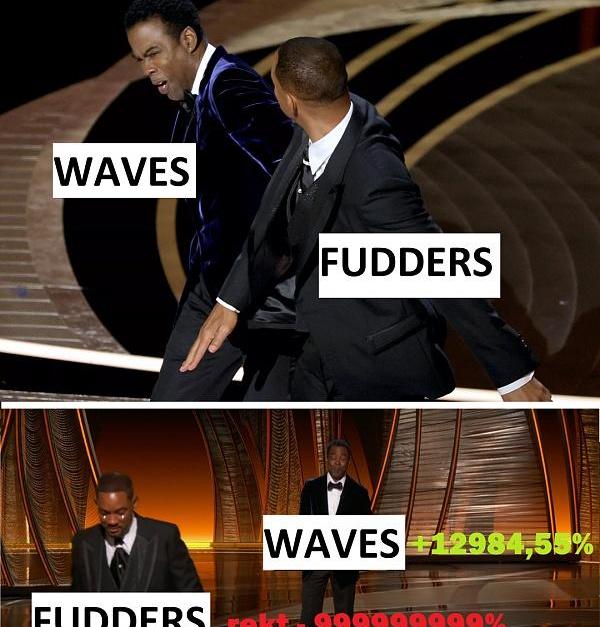

项目方的暗箱操作

以下就是WAVES团队如何利用杠杆来设计大规模的供应紧缩,整个流程在链上全部可追踪:

将USDN存入Vires

在Vires上借用USDC

将USDC转移到Binance

用USDC购买WAVES

将WAVES转换为USDN

周而复始

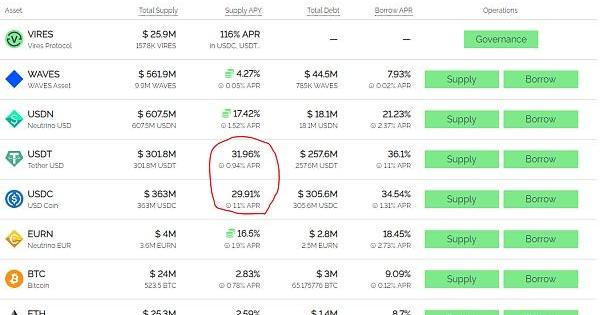

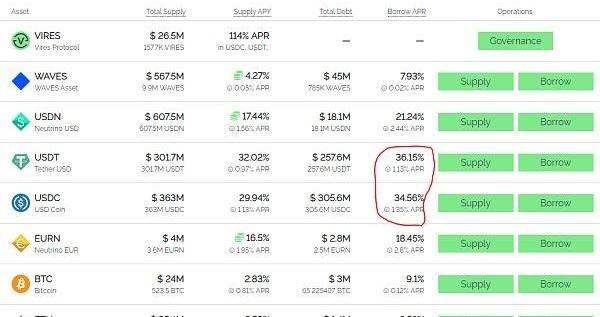

Vires是WAVES协议上的AAVE等价物。它持有平台上所有USDN的70%。

它还允许USDC/USDT借贷。当前的USDC供应率为30%,这是相对于任何其他货币市场协议的最大收益。

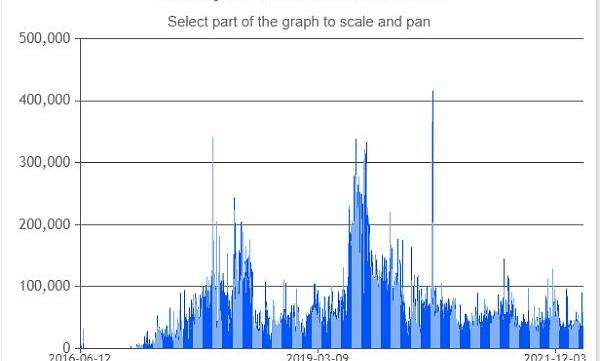

在过去的2个月里,USDC/USDT的借贷变得疯狂。借款利率超过任何其他人在任何其他链上支付的费用——而谁在借,这又是为什么?

真相浮出水面

WAVES一直在借用USDC/T来兑换USDN

WAVES向币安发送USDC/T并购买WAVES

然后将WAVES转移到他们的钱包并铸造更多USDN

在http://Vires.Finance上提供USDN以便能够借入更多USDC/T

WAVES必须将USDC/T吸引到VIRES才能借入新发行的USDN。

没有其他人会借给USDN,因此WAVES必须提供高于市场价格以激励USDC/T进入平台,没有硬通货资产渠道=没有杠杆。

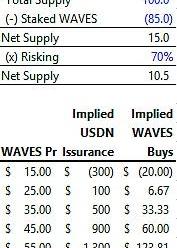

WAVES有$100mm的供应量,其中85%被质押,这给我们留下了$16mm的“可交易”WAVES。

交易所需要营运资金,考虑到一些持有者不会出售,假设30%=$10.5mm,当有10.5%的可交易供应时,项目方便很容易操纵你的mkt上限。

WAVES可以在违反目标backing之前再发行$1,380mm的USDN,$1,380mm正在努力追上10.5mm的非质押供应,这意味着WAVES可以支付131.43美元/token,WAVES庞氏局在缩小之前会持续增长。

但要实现这一点,需要有人将USDC存入Vires。

但没有人会使用USDN——这就是WAVES存入USDN以借入USDC的原因。因此WAVES受USDC供应池的限制。

速度消亡

一旦USDN达到其目标支持资产比率,USDN的发行最终将逐渐减少。此时不再会有程序化地WAVES购买,USDN与WAVES将速度消亡。

如果WAVES价格下跌得足够多——WAVESmktcap可能低于未偿付的USDN,这意味着USDN资不抵债并会脱钩。

USDC对Vires的空头可能会清算875美元的未偿USDN中的607美元,这将是一场世界末日。

这是一场庞氏局,就是因为它是靠借来的钱支撑的:没有任何正常的链上活动,我们只能够看到一段时间内的交易数。

每2天,美国东部时间晚上10点至12点,WAVES团队就会开始他们的狗血操作:

发行USDN

借入USDC

购买WAVES并创造价格飙升

这种高成交量/价格走势正在不断诱使交易者成为多头,韩国交易所一直是WAVES交易量最高的地方,庞氏局正在时刻上演。

WAVES没有自身任何生态牵引力,WAVES的价格最初是根据“俄罗斯ETH”的噱头来推高的,WAVES团队利用这个价格优势来发行USDN并借用USDC。

——TheEnd

世界都在为加密而沸腾,DeFi热潮退去后,更多的关注使NFT市场逐步走向成熟,作为一名nerds或者未来可能成为一名NFT爱好者的你,随着NFT项目的普及,是不是越是深入接触了解.

摘要:随着更大、更成熟的参与者和机构进入这个领域,DAO的收购频率将会增加。我们将通过几个最近的例子和一个假设的例子,即恶意收购LidoDAO(LDO)以及随后对Lido流动性质押池的吸血鬼攻击.

1.基金动态 欧易OKXBlockdreamVentures长期致力于推动加密生态系统的繁荣,已投资数百个项目,涵盖NFT、GameFi、DeFi、Layer2、Web3.0等核心赛道.

又到了每月安全盘点时刻!据成都链安安全舆情监控数据显示:2022年3月,各类安全事件仍然时有发生,3月发生较典型安全事件超『30』起。暴露出来的安全风险创下2022开年以来的新高.

“元宇宙”新概念的兴起,正酝酿新一轮变革。随着国外Facebook、微软等企业押注元宇宙,网易、华为、字节跳动等国内巨头也宣布相继入局,元宇宙已成为下一个互联网风口,吸引越来越多玩家的加入,看似.

金色周刊是金色财经推出的一档每周区块链行业总结栏目,内容涵盖一周重点新闻、矿业信息、项目动态、技术进展等行业动态。本文是其中的新闻周刊,带您一览本周区块链行业大事.