鲁迅说:这个世界上本没有流动性,当狗庄安排了两个交易对,产生了套利空间,就形成了流动性。

大家好,我是佩佩,在这个不知道是下一波牛市起点还是下一个做空机会的周末,还是来补一期defi币的评测,今天要聊的这个项目属于很多人知道但可能又还有些距离感的curve.fi以及其治理代币crv。

Crv在最近被圈内评选为2020年最惨defi币,在海外某交易所做的defi项目跌幅排行榜中位列前茅:

这还是前几天的数据,按今天0.55U的价格,已经据最高点跌去了99%。。而导致它这么惨的,要属于defi趋势中的另一个创新——机池,即去中心化的代客挖矿。

为了保证用户的挖矿收益,这样的机池几乎就是——无情铁手日日挖提卖,也几乎没有挖矿项目能在这样的铁爪下抬起头。

可能应该说crv面对好几个月无情的抛压没有归零已经算是牛x的了,而在近俩月一个是crv一个是uni这对“难兄难弟”的挖矿算是支撑起了机池业务的大半片天空。

而要说到curve是啥,简单来理解,你可以认为它就是“稳定币版的uniswap”,也就是在curve这个dex里,它同样也是一种AMM自动做市商交易平台,但里面的交易对主要是价值相当的标的。

现在主要有两种,一是稳定币市场,usdt/usdc/dai等,另一类是以太上的映射btc代币,wbtc/renbtc。

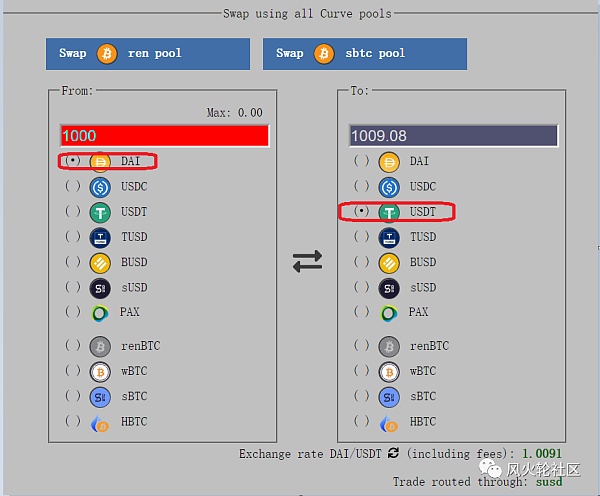

在他家curve.fi首页可以直接做任意稳定币之间的swap兑换,也会预先显示你能兑换的数额,比如下图1000个dai可以兑换1009.08个usdt(里面包括了手续费):

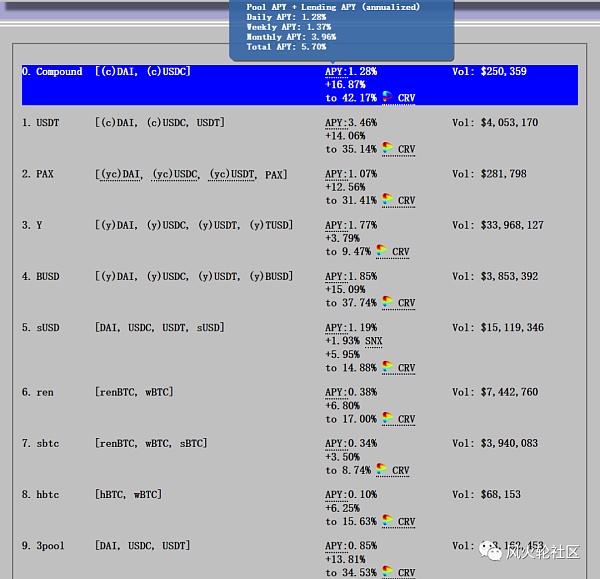

交易对、收益率和成交量都显示在首页下方:

年化收益来自两个部分,一个是和uni一样的交易手续费的分润,以及部分稳定币形式比如cDAI这种是compound上的借贷权益代币,它可以获得comp利息收益同时又能在curve池中获取做市收益,另一部分是crv的LP做市代币激励,这里根据是否锁仓CRV,以及不同的池子,又会有一个crv代币分发比例的区分,最高是能获得2.5倍的crv激励。

国际奥委会官方授权冰墩墩数字盲盒将于2月12日在Flow链上交易市场nWayPlay发售:官方消息,国际奥委会官方授权冰墩墩数字盲盒将于2月11日09:00 PST(北京时间2月12日凌晨01:00)在Flow链上交易市场nWayPlay发售EPIC BOX,总共500个,每个99美元,限购5个。

据悉,Epic Box内将包含3个官方授权的数字胸针:1个Epic和2个Rare,其内容包括15个版本的官方授权吉祥物(冰墩墩)表演各种冬季运动,如滑雪、骷髅、单板滑雪等,5个版本的北京2022年冬奥会官方会徽和1个版本的海报。

此前消息,北京冬奥会官方授权手游《Olympic Games Jam: Beijing 2022》在Flow链上发行。[2022/2/9 9:40:52]

他家主打的特点就是交易摩擦成本非常低,特别是大额稳定币间的兑换,不仅相比于uniswap,甚至有时要比中心交易所的还要小很多,这也是很多defi玩家看重curve的一点。

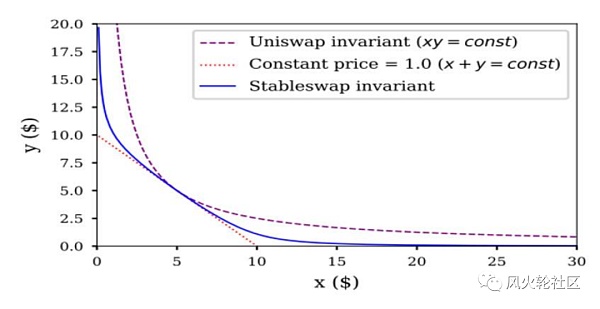

curve背后用到了一个叫stableswap的算法,原理上也有点类似Uniswap家的恒定乘积计价公式,下图是一个对比:

这里不需要完全弄清楚这个图或公式的含义,只需知道这是一个更适合稳定币间的兑换定价算法,大额兑换也可以保持尽量小的价差波动。

以上是平台的一个基本面,再来说说crv,crv也算是一个矿币,现在是每天200万币投给LP做市商,这个抛压还是很大的,即便按今天0.5U来算的话,但它并没有像很多小矿币那样瞬间崩溃,而是一个相对缓慢的下降,也源自于其代币经济模型。

产出的crv目前主要作用是治理投票,项目所有的改动提案都需要通过社区投票决策,当然这个大多数defi币也都是如此,我们也认为这一功能主要目的是集齐套友们一起商量该如何回本,商量的人多了,自然社区也就形成了。。

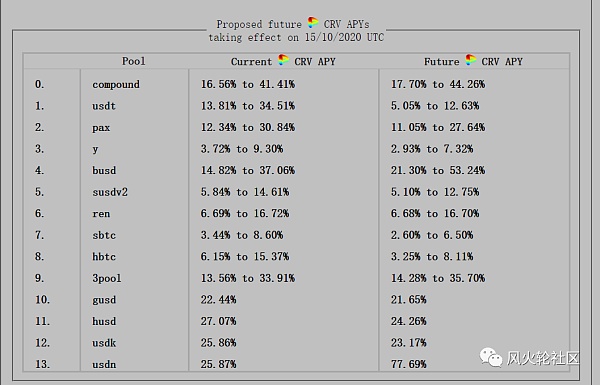

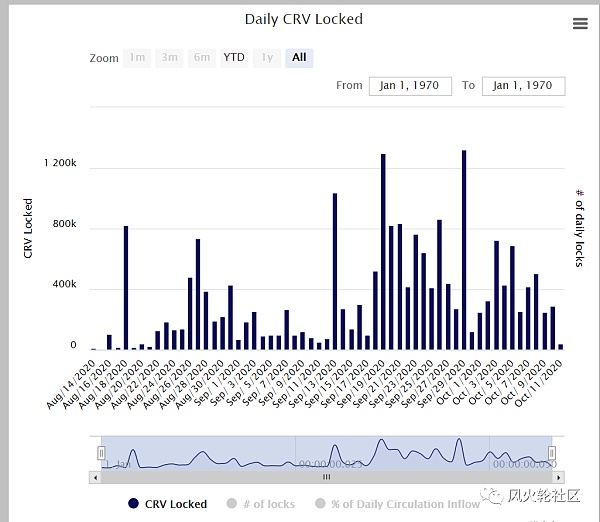

而crv有个特别的地方是所有的持币者可以投票来决定某一段周期内各个池子的crv产出分配,投票权重高的池子相应会增加一定比例的crv收入,下图是个池子的权重变化表:

https://dao.curve.fi/gaugeweight

下一周期的起点是10月15日,按目前的投票比例,像compound池子的最低crv年化收益会从16.56%提升到17.70%,当然这里也有些会下降,比如usdt可能会从13%掉到5%。

另外上面所有投票的前提是都需要锁仓,通过锁仓获得投票权益代币——veCRV,这里有一个机制是,最长锁仓是4年,如果你锁1000个crv锁四年是可以获得1000个veCRV来参与投票,这也是满额的权重,如果只想锁1年,那么就只给250个veCRV,依次往下类推。

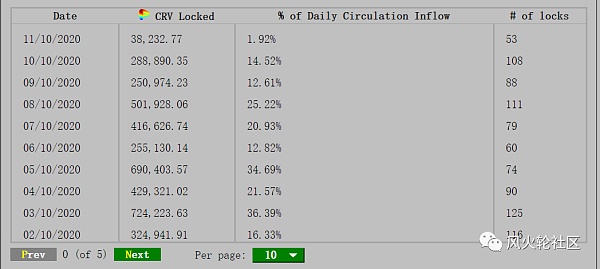

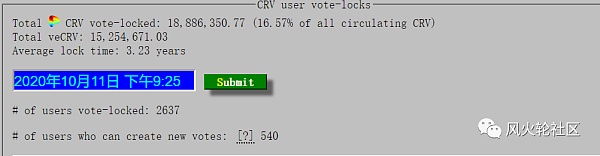

上图是crv近几个月的锁仓量和近一周的具体锁仓数据,可能也因为锁仓周期较长,现在总共只锁掉了流通占比的16.57%。

一般来说锁仓的也都是些不差钱的主,平均锁仓时长为3.23年。

另外它这个锁仓也是有平台分润收益的,暂时年化是80%,锁1美元的crv一个大学周期相当于在平台提供140U做市的收益,这也是对那些锁仓投资者的一个驱动吧。

以上就是curve平台主要的一个情况,之所以还是有不少投资者认为他家还是有希望呢,主要是在于:

1. 稳定币间的兑换有需求,且他家在这方面产品做得最好,对于大户来说这可能会是比cex更好的一个渠道,数据面锁仓量交易量上也都还算不错。

2. 社区很有活力,每天各种提案丢出来,团队也一直在改进,最近还有在尝试ZkSync测试网,类似二层网络这种降低gas费的扩容解决方案。

3. 创始人和V神一样也是俄罗斯人,这里可能会带一点圈内迷信,好像俄罗斯人的项目中神币不少,哈哈,开个玩笑。

不过是不是这样呢?我其实还是有些存疑的,这里只说需求方面,从他家首页来看,主要的成交量集中在几个主流稳定币dai/usdc/usdt这几个,其他的一天两三百万,手续费分润是更少。

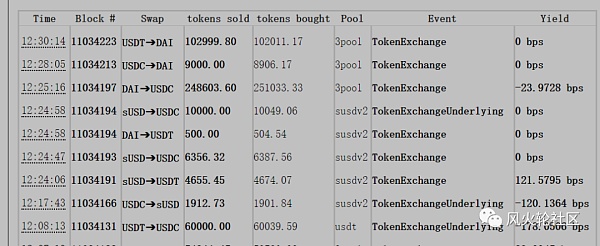

这里我查了下他家兑换交易的记录:

https://www.curve.fi/events/gusd_husd_usdk_usdn_musd_usdt_busd_susdv2_3pool/Exchange

里面有一定量是在做平台间套利。

比如下图这列操作:

是从dydx平台接了120万的usdc闪电贷,它抓住了一个dai与curve的dai/usdc/usdt这个池子中的差价变化,做了一个瞬间套利,这一笔获得了279U利润,扣掉88美金gas费,最终利润在191U。

这家地址:

0xa1c8a8a7fd7d084db8d03de0cac8d89cfe4415f0

有兴趣的可以去观察下,最近基本都是在做这样的差价套利,当然这里的利润来源应该是流动性做市商的无常损失。

所以现在是怎样一个故事呢,一边是只要有不同标的不同平台他们之间产生了价差变化,就有套利空间,不管是dex之间还是dex与cex之间,就会引来各种投机搬砖的机器人,这些机器人的交易攫取了资金池里的资产,但同时产生了交易量。

另一边这些交易量喂给了资金池里的做市商,同时做市商也希冀着平台的激励、交易分润能覆盖掉无常损失。

它可能有些刚需,比如为了去参与到某些挖矿需要置换成dai、usdc,但这个需求有多大呢?可能并没有平台几千万上亿的成交量那么美好。

这其实不只是curve,所有的defi都在讲这样的故事,本质上没有脱离交易+投机的核心,它可能不会死,毕竟只要有价差就会有人来搬砖,但这里能产生多少真正的需求呢,可能还需要时间。

同样的包括curve在内的很多defi平台的问题也是,他们在币圈算是很优秀有成长性的产品,但在token机制上会有些尴尬,很难两全,大量的激励很容易在初期激发人们的兴趣,而且这种长期释放的一个好处是能促进筹码更分散,但不停的释放而又没有足够的需求增量,面临的恐怕就是代币无尽的下跌趋势。

这同时也造成了很多被套故事,但你能说他们的诞生是为了圈钱割韭菜吗?好像也不是。。

结语

1. 对于crv真正的财富代码一个是上面说的套利,另一个好像也还算是一个不错的做空标的?除非他家啥时投票改token机制,或者还能有新产品。(仅供讨论非投资建议)

2. 币圈的东西要看数据,但也还是不能太趋于表面,锁仓量成交量这些不一定越多就越好,还是得要深扒一扒。

很多朋友其实觉得矿业很神秘,重资本投入,小众参与,矿场也没有去过,听说在偏远的地方风沙漫天。同时,又听说矿业的人不少都很有钱,于是,一种土嗨土嗨的形象在脑海中被勾勒出来。今天我简要地说明目前市场最重要的矿业,最值得关注的项目。讲讲发生了什么,将要发生什么,内容深度但是不烧脑,菜都烧好了,不用读者自己算。

DeFi+NFT,加密艺术品。。。NFT很火。金色财经之前文章考察了NFT生态,并思考了NFT会不会成为下一个热点。 洋洋洒洒几千字,也许还是难以理解NFT,还需要一点感性认识,亲自体会一下如何铸造一个NFT有助于更好地理解它。本文选择在Opensea & Rarible上亲自动手发行一个NFT。

Filecoin官方消息指出,Filecoin主网将在epoch 148888正式开启,预期将在10月15日左右到达这个epoch。 Filecoin主网上线在即,作为搅动全球的热点,主网上线的运行情况和FIL的后续进展成为市场焦点。

前言:目前DeFi领域的Swap越来越多,关于DEX的竞争日趋激烈,BeeSwap也是DEX,那么它的探索有哪些不同?下文来自于BeeSwap的社区AMA,由蓝狐笔记社区用户提问,BeeSwap全球社区合伙人Kennedy分享解答。

10月3日,Yam Finance官方发推宣布,将于明日为当前官方论坛提案提交快照,并进入投票程序。投票将在UTC时间10月3日21:00(北京时间10月4日5:00)开始。 官方提醒,请于该时间移走流动资金。具体快照区块细节将于明日公布。 而官方提到的论坛当前提案主要有: 1.将ETH/YAM池作为新的财政购买池,以解决流动性和资金灵活性问题。

尽管争议不断,但加密货币的监管正走向更细分的完善模式。 美国司法部长(US Attorney General)William P. Barr周四宣布已发布“加密货币:执法框架”,这是由其网络数字任务组编写的。司法部长表示,该框架提供了与加密货币的日益普及和使用相关的新兴威胁和执法挑战的全面概述。文档包括三个部分:概述、法律和未来策略。