写在前面

自AxieInfinity大火后,类Axie的PlaytoEarn游戏们雨后春笋般一茬又一茬的冒了出来,然而在Axie给币圈和游戏圈表演了一段精彩的死亡螺旋过山车后,目前还没能出现一款真正能和Axie的精彩故事媲美的P2E游戏:市值不够、热度不够、创意不够,或者单纯的还没做好?

结果是Axie的P2E不光给其他链游上了一课,同时也给了同样聪明的非链游市场一个灵感:如果PlaytoEarn能火成这样,那别的XtoEarn(X2E)是不是也有机可乘?于是最近两个月市场终于看到了在Axie之后、再一次让我们感受到精彩的X2E产品:STEPN。

其他研报复述多次的产品介绍我这里就先一句话概括:STEPN是一款MovetoEarn游戏,用户购买跑鞋NFT来跑步赚取代币-当前STEPN已拥有1百万用户、30万DAU,治理代币市值从IEO的8百万,于不到两个月的时间直达200亿。

由于此文发布时STEPN依旧属于上升期,很多已经入场或在场外观望、甚至其他X2E的创业者都在密切关注一个问题:STEPN什么时候到达最高点开始进入死亡螺旋?非常能够理解在Ponzinomics(旁氏经济)下,死亡螺旋是市场不可逃避话题。然而在市场趋向X2E热度继续疯狂发力时,我们不仅不能对死亡螺旋避而不谈,反而更应该主动去了解死亡螺旋代表着什么,挑战如何在死亡螺旋的阴影下将项目做的长久,怎样的运营和理念才能在死亡螺旋的阴影下让用户、项目方与投资者同时最大化长期价值。那么在STEPN当前获取极大热度的时间点、也在更多的X2E产品到来之前,笔者在此文将借用Axie和STEPN的案例,来对死亡螺旋这件事本身提出几个希望对市场有帮助的观点。

废话不多说,先上结论:

虽然死亡螺旋对Ponzinomics来说不可避免,但这篇文章想说明以下几点:

首先死亡螺旋的结果不是死亡,更不代表产品的失败,而是从X2E的疯狂回归至产品本身的公允价值的过程,而这个过程发生前的潜伏期有长有短,发生时的下降速度有快有慢,发生后回归到的公允价值有高有低。

Axie作为第一个火的X2E项目经历了很多trialanderror,为后面的产品展示出了X2E的可能性、局限性、以及长时间运营下会遇到的挑战,从而让我们看到了如STEPN这样的项目在学习过程中取其精华努力创新-X2E正在进化。

而我们期待的X2E的进化,正是更克制的疯狂期、更慢速的退烧期,更高的公允价值回归线-这也是我认为STEPN有潜力做到的。

Avalanche链上DEX Trader Joe将部署至Arbitrum:12月2日消息,基于 Avalanche 的去中心化交易所 (DEX) Trader Joe 将在未来几天部署至以太坊扩展解决方案 Arbitrum 测试网,预计将于 2023 年初在Arbitrum One主网上启动。

据悉,Trader Joe 是 Avalanche 上最大的 DEX 和借贷服务商,截至周五锁定了价值超过 9500 万美元的代币。[2022/12/2 21:18:32]

在这之外更重要的是能够最终做到,让认可项目公允价值本身的用户变为主流,使utility价值投资者而非投机者获取大部分收益。

未来的故事中Ponzinomics之外的经济来源是我对X2E很期待的地方,因为比当前链游的P2E更有故事和空间:比如最近我们刚聊到一个早期的BiketoEarn的项目提到了碳排放变现回流经济,那么举个例子的话,一个本来每天开车往返10公里上班的人改为每天骑车,一年可以省下4吨的碳排放,而一吨碳排放在欧洲当前可以价值80欧元,就意味着理论上一个人一年可以变现300多欧元来回流到经济系统,而将来碳排价格的提升会让此机制更增加潜力。虽然会有很大的可行性上的挑战,但X2E产品在向外部经济回流这个方向努力,是我最期待看到的。

沉默成本与意外回报

一、投资亏损的沉没成本接受度

先从一个例子讲起:健身卡这东西相信大家都不陌生;而办卡后第1个月一周练三次、第10个月三周练一次的故事估计大概率也不陌生;最后如果你这张卡过期后一段时间重燃斗志、又走了一遍如上的循环,那你我就是一家人了。为什么我们允许自己一次又一次的投入不小的成本,但又反反复复投降于低自制力,让这样的循环一直在发生?一次循环没成功的人,是不是又像忘了教训一样发誓“下次一定”,重新再踏上这条路呢?

一个关键的心态是对沉没成本的宽容度:办卡本是对自己体型和健康的投资,而过了兴奋期后健身卡上的蜘蛛网则是意志力宣布这份投资失败、以及对成本沉默的和解。

听起来可能没什么感觉,那我们粗略量化一下:5000多人民币的健身年卡本来的购买目的为督促你一周跑3次每次5公里,而你最终只坚持了前两个月,那么本来购买时认可的5000块的投资回报为13公斤,最后回报为2.3公斤,为原本ROI的15%→大部分人看到这里的反应大概率是”对不起,下次还敢“,然后再办卡。然而试想如果这是各位投资股市、区块链的ROI,还会继续”下次还敢“吗?同为投资亏损,很容易看出大家对财务投资的沉没成本宽容度低,而与之相比,对utility投资的沉没成本宽容度高了太多。

加密巨鲸“BlueWhale0079”购入1000万枚FTX Token,价值超2.6亿美元:金色财经报道,据 whalestats 官方社交媒体披露,加密巨鲸“BlueWhale0079”购入1000万枚FTX Token,价值达到263,700,000美元。数据显示,这笔交易卖家地址为:0x2faf487a4414fe77e2327f0bf4ae2a264a776ad2,该地址当前持有30,318,583.99 FTX Token,价值近 8 亿美元。[2022/6/24 1:28:26]

二、STEPN:到底是你的财务投资软件还是utility投资软件?

STEPN投资者的意外回报:举一个很多Stepn玩家可能多少都会有共鸣的例子:一个体验过Axie的朋友差不多一个月前入场,本来入场目的和当初玩axie一样都是赚钱,再额外加上跑步的形式比游戏更少费脑子,且少了“玩游戏浪费时间”这样的阻力,所以在同样的时间成本下选择了Stepn;但随着这一个月每天为了赚GST按时下楼跑步,发现了Stepn带给自己的意义和自己当初的预期有了变化:本来最重视的是多久回本,平均每天跑一次能让我赚多少钱,但后来居然被之前没怎么在意的财务之外的回报震撼到:每天运动40分钟带来的精神状态的改变,对下班后懒惰宅家的改变,开始与身边家人一起出门运动的改变,减肥失败多年但这次居然一月瘦两斤的改变,对自己身体健康更加在意的改变。

对这个朋友来说,Stepn本就是一个跑步+赚钱项目,用户当然在入场时自然会对两边都有所期待,但微观下的参与过程还多了一个关键的心态变化:从抱着财务收益最佳的目的来,但经过了长时间的坚持发生了心态变化,认可并感激了STEPN给他带来了财务回报之外的收益,也就是utility上的收益。而这恰恰是AxieInfinity缺失的。我们都说Ponzigames的结局都是死亡螺旋、曲终人散,但上述STEPN多出来的这份心态转变,或许会成为一个改写结果重要因素。

不可避免的死亡螺旋,不代表死亡

一、首先定义三类玩家:

幸运的A类玩家、担忧的B类玩家和观望的C类玩家:上文例子中提到的那位朋友是一个月前进入的,此时即将回本-我们不妨将这类已回本的玩家称为幸运的A类玩家-由于游戏的机制没有给鞋设定生命周期,那么A类玩家回本后只要愿意坚持则会永远赚下去。那么在看完A类回本用户后,作为Ponzinomic类产品的两个灵魂问题来了:

?1)?买鞋不久还没回本的人还能不能/多久回本?这类玩家我们暂且叫做担忧的B类玩家。

?2)?还没入场买鞋但在观望的朋友到底还能不能入场?这类玩家我们暂且叫做观望的C类玩家。

NEAR生态DEX Tonic测试网已上线:5月1日消息,NEAR生态DEX Tonic测试网已于4月30日上线。

据此前报道,Tonic宣布完成500万美元融资,Electric Capital和MOVE Capital领投。[2022/5/1 2:43:56]

这里澄清一下这里的A、B、C类玩家不是固定的用户,而是一个时间节点下的用户群分类,对于个人来说是可转化的:B类玩家花了一定时间回本后会成为A类,而C类入场后又会变成B类。

二、STEPN的死亡螺旋,会和AxieInfinity有何区别?

无法辩解的一点是Ponzinomics的确避免不了死亡螺旋,但我认为同是死亡螺旋,STEPN和Axie的经历和结果将有3个有意思的区别:1)STEPN的死亡螺旋潜伏期可能更长;2)STEPN的死亡螺旋的连锁反应速度可能更缓慢;3)STEPN的死亡螺旋后的平缓期或许有更大前景。下面我们来具体讨论。

1)STEPN的死亡螺旋潜伏期可能更长:

Axie:

a.拥抱了公会的Axie经历了疯狂的非自然增长-玩家中只有15%为个人用户,85%为不需要拥有Axie即可参与SLP产出的公会用户。公会提供了手把手级别的教程拉新人加入,通过较短的时间可以让玩家快速上手开始打金,由公会管理来直接安排最优的yield策略让大量快速加入的公会玩家产出最大量级的SLP。

b.大量的公会和雇佣兵保持了远大于自然玩家对经济系统的榨取效率:这时的公会玩家不属于前文STEPN分析中提到的A、B、C类玩家,而是单纯的雇佣兵,用来最大化榨取Axieinfinity的福利,而这样的榨取效率是比同样数量的自然增长的个人玩家高出许多。快速的榨取速度让公会和雇佣兵们尝到甜头继续扩张,而享受着快速增长的skymavis并没有对这样的高效价值榨取有过多的干预,或者说公会的势头(momentum)已经不允许skymavis踩刹车,所以高效率的价值榨取与高速的非自然增长代表着更短的Ponzi产品生命周期,最终我们看到的是从21年7月初开始发力的AXS,在4个月后的11月初来到了自己的最高点,正式进入死亡螺旋。

c.而公会和雇佣兵或许是Axie必须吞下的慢性药:如果当初没有公会呢?Axie是否能靠自然增长将那4个月的时间拉长到6个月?甚至10个月?或者说如果没有工会,那么Axie是否因为增长不够快而吸引不了新鲜血液,导致会更早的戛然而止?我没有一个确切的结论,但我偏向相信Axie是无法依靠自然增长的,只能吞下公会这颗救命药-传统的游戏玩家遇到这样干燥简单的游戏,是不太愿意主动花高价钱进场肝着受罪的,而菲律宾等发展中国家少了公会的帮助,复杂的加密代币系统天然的屏障会让大量较低学习能力、经济能力的用户敬而远之,所以公会是Axie近乎必然的选择,可能明明知道可能带来对经济的后果,但依然是必须吞下的慢性药。???

Pax Treasury在以太坊网络增发超1239万枚PAX:金色财经报道,Whale Alert数据显示,北京时间1月27日00:40,Pax Treasury在以太坊网络上增发12,392,342枚PAX,增发哈希为:0xd8c29142713d83828ba2132786754e4207728684ef1e777959122473b0ca7d55。[2021/1/27 13:36:34]

STEPN:??

a.坚决保持自然增长,打击作弊、拒绝公会、没有租赁:作此文时官方刚刚宣布达到300K的DAU,于Axie很大的区别在于这300KDAU基本都是实实在在的“一人一机一号”的真实玩家-没有工会、没有租赁,需要入场需要自己学习如何使用加密代币,需要从自己的腰包里掏钱,很难作弊-在STEPN官方多重的严格监控和打击下极难实现非自然增长。Jerry和Yawn两位创始人在多次分享中表达过对自然增长的坚持,且唯一白皮书中于非自然增长相关的租赁功能,Jerry在我专门的提问中也确认过仅会在很后面开,且确认半年内不会上。

b.?项目方对代币经济的运营也非常克制:STEPN的邀请码机制一定程度缓解了进场速度过快,推出的宝石和开箱玩法在愈加努力地消耗着GST,近期给治理代币GMT增加了的需求点也是在间接分担GST的压力,且未来也会给GMT更多功能。可以看到游戏背景的项目方在传统游戏与P2E案例中借鉴和创新了多个方法来努力维持代币经济的稳定,来尽可能延长Axie走短的路。

c.有钱、爱学习的真实玩家,和破圈带来的高质量圈外新玩家:这样的坚持和克制导致带来的用户群体是经过经过两层筛选的:有钱,有学习能力/知识。

d.如果项目方想,随时可以选择打开非自然增长的阀门来延缓死亡螺旋的到来:虽然我们肉眼看到了快速增长的用户数据,但这样的数据已经是项目方克制的情况下增长的真实用户,对经济系统的价值萃取效率远远比不过Axie公会就算慢慢到了后期开始增长乏力,如果STEPN想要打开阀门降低用户筛选门槛,我相信后期靠非自然增长也可以一定程度上继续推迟死亡螺旋的开始的。

2)STEPN的死亡螺旋的连锁反应速度可能更缓慢:

Axie:

a.?死亡螺旋虽然是连锁反应,Axie的下降快非断崖式下跌:其实当我们看AXS在死亡螺旋开始后的市值,虽为连锁反应,也并非断崖式的下跌。原本的回本速度在下跌中被拉长,但如果用户愿意是依然可以坚持肝(grind)慢慢回本的,不过这是一个痛苦的过程,因为游戏本身的可享受游玩(enjoyablegamplay)时长是有限的,而后期为了财务回报慢慢回收成本则是折磨和煎熬。

Pax Treasure在以太坊发行11697730枚BUSD:whale alert数据显示,10月12日4点25分左右,Pax Treasure在以太坊发行11697730枚BUSD,交易哈希为0x3690b34c175a10e6c9a6b0a406f5c5bd5806304a2d0013c14b697316935067a1。[2020/10/12]

b.?由于资产提供不了太多财务投资之外的意义(utility),抛售是简单明确的选择:对于大部分用户来说,除了打金属性之外,游戏意义并不大,换句话说如果你作为一个真实用户真的投了自己的钱去玩Axie,除了回本目的以外,游戏本身带来的享受/utility过低,导致你在死亡螺旋进行时只剩下财务投资回报降低的懊恼,那么最理性的做法就是早点跑路走人,且你会大概率选择此理性的做法。因为游戏中有很多个跟你一样想法的人,这也是死亡螺旋导致的崩盘速度虽然不会断崖,但也不会是缓坡。

STEPN:

a.用户在参与过程中对财务回报之外的utility回报的认可:回顾文章一开始我那位朋友的故事-主要因为财务投资的目的参与STEPN,但过程中逐渐意识到了utility方面的投资回报。那再回到我文章最开始提到的部分:同为投资亏损,很容易看出大家在现实生活中对财务投资的沉没成本宽容度低,而与之相比,对utility投资的沉没成本宽容度高了许多-那么在STEPN的场景下,这种多出来的宽容有什么样的体现呢?下面我们具体分析:

b.与Axie不一样在于,STEPN给了一部分认可utility回报的用户一个不抛售的选择:所以一个关键的问题就来了:假设你在死亡螺旋开始的最顶点投入了1000美元进去,坚持每天跑了一个月发现之前50天回本的目标拉长到了一年甚至更久,但突然发现自己获得了那么多财务回报之外的utility回报,你会怎么做?

赶紧卖掉所有财产止损,回归每天宅家不运动的懒惰生活?

肯定自己这段时间的坚持和utility回报、意识到回本的愿望慢慢从一个投资期待摇身一变成了帮自己坚持下去的承诺,从而决定不抛售/少抛售,并把本来两个月的回本战线拉满一年甚至更多、慢慢把成本跑回来?

或者说只要你愿意留下坚持运动,你就能越来越健康、就能迟早回本、迟早开始净赚;而选择抛售会让你有直接财务损失,且没有了外界的推动力而慢慢放弃一个非常好的生活习惯。我觉得你看到这个问题已经开始考虑自己的选择,而非像上文中Axie用户的选择一样单一快速的话,那STEPN死亡螺旋时的下跌就可能就会比Axie更缓慢。

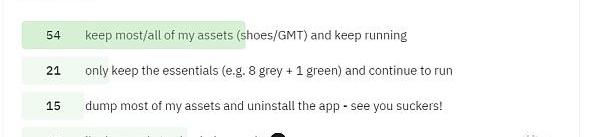

c.问卷显示有83%的用户期待自己在死亡螺旋中不跑路:我们再看一个例子,是我在STEPNreddit上的发的一个用户调研:当STEPN进入像Axie一样的死亡螺旋后,你会对你的财产做什么?我本来的期待是大部分人会选择卖掉所有财产离开,但最终结果确是60%选择了基本不会卖GMT和鞋且准备继续跑下去,23%选择了会留下关键的鞋,而只有17%的人选择了全部变卖:

这套问卷当然没有法律效应,所以虽然最终价格开始下跌时,现在说不卖的到时候可能还是会卖,但我相信这样的调研结果绝不是在Axie那边可以看到的。也就是说我认为死亡螺旋开始后的变卖压力有较高概率会比Axie低,下降坡度会更缓慢,回本周期受到的负面影响与普通链游相比更小,因为一部分用户在参与过程中会向utility投入做出一定转变,导致对原本投资回报敏感度降低,而更focus在utility的回报。

3)STEPN的死亡螺旋后的平缓期或许有更大前景:

Axie:

a.死亡螺旋的结果不是死亡,而是慢慢显露出产品对市场的公允价值(fairvalue):经历过死亡螺旋的大幅下跌后,现在AXS的市值已经稳定在3billion的平缓期近三个月了,Axie的价格降低到更多人较易获取(accessible)的50美元左右一只。这时入场的投入门槛低,但回本周期依然长,不过因为游戏本身带给玩家的utility回报有限,以回本和净赚为目标的玩家依旧会感受到折磨。而且对于总玩家中那85%的公会雇佣兵来说,Axie的产出(yield)已经低过了现实中的工作,参与率下降,反而之前有兴趣尝试Axie但嫌门票贵的真正的玩家,也就是”观望的C类玩家“们有机会进来尝试,意味着死亡螺旋让Axie过了快速膨胀宣传期、终于有了欢迎真实玩家入场的机会。回本周期拉长的公会和收入降低的雇佣兵们不开心,但死亡螺旋引起的下跌还是给最需要享受其游戏乐趣的广大真实玩家带来了机会。我和一起看游戏的同事Alex都认为P2E不是目的,而是获客方式-Axie的故事以不成熟方式间接印证了这一理论:P2E的狂欢让Axie省去了冷启动买量的步骤,得以早期快速获得大量资金、用户以及打磨产品的机会,经历死亡螺旋后入场门槛恢复到了游戏自身的公允价值(fairvalue),由真正为了玩这款游戏的玩家来参与以及取代。

STEPN:

a.STEPN死亡螺旋后也会稳定在比Axie更高的平缓期价值,且会有比当前更多的用户和更大的市场:当最便宜的灰鞋价格从1000刀下降到比如100刀时,虽然回本周期很长,坚持不下去的玩家的投入就变成了沉没成本来pay坚持下去的玩家,但只要你坚持下去,系统就会奖励你回本,因为当投入从1000刀降低到100刀时,玩家会对自己的沉没成本更加宽容,导致无法坚持下去的人更多,沉没成本收集的更多,这时会形成一个比较稳定的balance,于上文中AXS当前稳定下来的价格类似。这时STEPN已经从一个赚钱项目摇身一变成了一款对协议:花100刀买一个监督自己坚持跑步的项目,当你坚持下去不光可以回收那100刀,甚至可以继续稳定的赚钱,howdoesthatsound?

b.仿盘可以撑的了一时但成不了一事,不会影响STEPN的长期价值:那么聪明的小伙伴们可能就要问了,那我作为玩家到时候找个仿盘继续跑能赚的更多,为什么要继续在STEPN上呆着?我觉得这方面可以看看Axie:仿盘数量谁也比不上Axie,那Axie的仿盘都是什么样的结果?虽然有人能赚到钱,但它们周期更短,市值更小,且对真正赚钱的玩家要求不是一般的高:要深刻学习到有哪些高产出(yield)的项目、谁在做盘、是否进的够早、什么时候得跑-的确到时候会有一波对财务投资回报敏感的STEPN的用户去仿盘尝试赚钱,但终究仿盘们会diedown,会让这些人受伤后、带着运动的习惯,重新回归到经过时间证明的、yield较低但稳定的STEPN;而这只是财务投资回报敏感的用户,那么更偏重utility投资回报的用户是不太愿意花如此多精力时间冒仿盘的险,而这也是STEPN用户和Axie用户的最大区别-Axie的公会玩家可是需要用这笔钱过日子的,怎么能不用最大努力来最大化回报?再加上STEPN后面的社交属性和其他叙事(narrative)、以及依靠自己最大体量发育起来旁氏经济之外的资源和资金流入能力以及创始人们的叙事(narrative)能力、用户的真实度和高质量,我相信STEPN或许可以成为一个比Axie更能站到最后的品牌。

总结

虽然死亡螺旋对Ponzinomics来说不可避免,但我写这篇文章的目的是想说明以下几点:

首先死亡螺旋的结果不是死亡,更不代表产品的失败,而是从X2E的疯狂回归至产品本身的公允价值的过程,而这个过程发生前的潜伏期有长有短,发生时的下降速度有快有慢,发生后回归到的公允价值有高有低。

Axie作为第一个火的XXX赚钱项目(或者叫X2E)经历了很多trialanderror,为后面的产品展示出了X2E的可能性、局限性、以及长时间运营下会遇到的挑战,从而让我们看到了如STEPN这样的项目在学习过程中取其精华努力创新-X2E正在进化。

而我们期待的X2E的进化,正是更克制的疯狂期、更慢速的退烧期,更高的公允价值回归线-这也是我认为STEPN有潜力做到的。

在这之外更重要的是能够最终做到,让认可项目公允价值本身的用户变为主流,使utility价值投资者而非投机者获取大部分收益。

未来的故事中Ponzinomics之外的经济来源是我对X2E很期待的地方,因为比当前链游的P2E更有故事和空间:比如最近我刚聊到一个BiketoEarn的项目提到了碳排放变现回流经济,那么举个例子的话,一个本来每天开车往返10公里上班的人改为每天骑车,一年可以省下4吨的碳排放,而一吨碳排放在欧洲当前可以价值80欧元,就意味着一个人一年可以变现300多欧元来回流到经济系统,而将来碳价的提升会让此机制更增加潜力。虽然肯定会有很多操作和价格上的挑战,但X2E产品在向外部经济回流这个方向努力,是我非常期待看到的。

写在最后

说了这么多我认为STEPN比Axie具有优势的地方,再强调一遍这并非投资建议,因为项目的运营除了基本面以外,很大程度上取决于掌权者和大户参与者-STEPN能第一时间让三大交易所合作,以及whale拉盘时的慷慨都展示了很多STEPN在基本面之外的一些实力。最终STEPN的发展方向终归还是取决于项目里各种重要要素之间的利弊平衡以及动荡不安的市场。以上的分析是基于目前得到的各方面信息推测STEPN后面可能经历的一些节点和潜力,最终如何,就让我们拭目以待。

作者:Andy,IOSGVentures

标签:ARKSTARSTASTEGhostMarketStarbaseUniversebitstamp交易所app下载iosStep Hero

2022年4月20日,原告奇策公司与被告某科技公司侵害作品信息网络传播权纠纷一案依法公开审理,并当庭宣判,判决被告立即删除涉案平台上发布的“胖虎打疫苗”NFT作品.

本文对StarkNet生态做了完整分析,首先将介绍理解所讨论主题的所有基本概念。任何对加密货币和区块链技术感兴趣的人都必须吸收这些知识.

在加密世界, 2020年, 是DeFi的时代。 到目前为止, 2021年, 是NFT的时代。 大家都知道火热的jpeg之夏吧? 2022年, 将是社区DAO的时代.

因为收购问题,马斯克与Twitter在国际市场的关注度正高。4月14日,特斯拉CEO埃隆·马斯克向Twitter发出收购要约,拟以每股54.20美元的现金形式将其收购,整体估值约为434亿美元.

与彭于晏一起健身是什么体验?如今的虚拟技术真的能让你得偿所愿。国内著名的健身应用Keep已经开始尝试与虚拟形象进行跨界健身互动.

1.金色观察|gas费能变成固定的吗?以太坊用户一直受gas费浮动的困扰,这带来了一个问题,Gas费能变成恒定的吗?2021年8月,以太坊研究者论坛里一个geth的开发者提出.