介绍

自2020年夏天以来,DeFi生态系统一直在试验渐进式去中心化——即基于代币的初创公司的创始团队随着时间的推移,放弃对其网络的控制权的过程。当然,这一过程的关键是代币的分配。在这篇文章中,我们将深入探讨我们在代币分配中看到的三个关键趋势,并为早期团队提供一些可操作的指导。???

长久以来,在DeFi中,代币分配通常通过流动性挖矿激励和公开销售来进行。但这种惯例正在改变——而且速度很快。过去一年,DeFi中的TVL增长了约5倍,传统的LM计划已经不再受欢迎,这主要是由于资本充足和许多LPs放弃了他们的代币奖励。?

许多较新的项目不再仅仅是引导初始流动性,而是利用代币来获得长期的社区成员。随着这种流动性的增加,协议能够更具选择性并更好地吸引长期利益相关者。

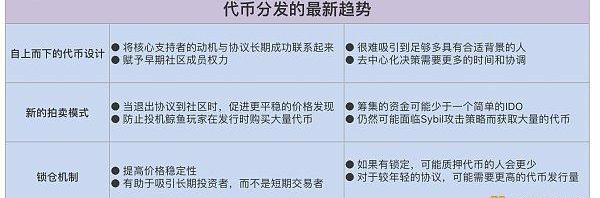

在过去的一年里,我们跟踪了代币分发的三个关键发展:

代币设计过程正变得越来越自下而上,更多的责任转移到社区。

拍卖的新创新正在帮助创始团队在没有ICO或公开销售的情况下推出代币。

网络正在试验持续排放的锁定机制,以试图改善价格波动并排除投机者。

某聪明钱地址用5.8枚ETH购买9200亿枚WFAI:金色财经报道,Lookonchain监测数据显示,某聪明钱地址用5.8枚ETH(1.1万美元)购买了9200亿枚WFAI,平均买入价格为0.00000001182美元。与此相关的3个地址用9枚ETH(1.7万美元)共购买了16.3万亿美元的LADYS,并在Gateio和Uniswap上以119万美元的价格出售,获利约117万美元。[2023/5/31 11:50:56]

代币分发设计越来越受到社区驱动

一个值得注意的转变是,代币分发正成为一个更加自下而上的过程,该过程积极地涉及项目的贡献者社区。情况并非总是如此。早期的DeFi代币发行——例如MakerDAO和Compound——几乎完全由初始团队创建。这些框架随后被应用到网络中,几乎没有改动的机会;默认情况是不做任何改动,尽管可以通过治理提出改变。

从2019-2020年开始,我们开始看到代币设计对项目的大型社区有更多的包容性。这个时代的早期代币具有可以通过治理来设置的参数;例如,Uniswap包含一个用于协议收入的费用开关,可以通过投票程序打开并设置为不同的百分比。这种灵活性被证明有助于未来的增长——例如,Yearn实际上在2021年初铸造了约2亿美元的额外代币。这种不那么僵硬的设计将更多的权力转移到了项目的长期利益相关者和治理参与者的社区。

Poloniex宣布选择EthereumFair (ETF)作为ETHW代币的主链:9月15日消息,Poloniex发布《关于以太坊分叉代币ETHW更名为ETF的公告》表示,决定选择由社区多数和更多PoW算力支持的分叉链EthereumFair (ETF)作为ETHW代币的主链。Poloniex也会根据情况支持其他分叉链和分叉代币。[2022/9/15 6:59:25]

这个过程继续进行,整个代币分发模型由贡献者投票选出。例如,Gro的“?DAOfirst?”方法是在代币之前启动DAO,这使得贡献者能够最终确定其设计和分发。有趣的是,尽管分配由社区决定,但只有1%用于空投——远低于许多协议。换句话说,这个过程并没有吸引希望获得代币分配的投机者,而是吸引了支持DAO和协议的长期利益相关者。已建立的协议也采用了类似的方法,最值得注意的是Yearn最近的代币经济学改革,其中社区提出并修改了类似Curve的模型。

这种更具包容性和民主性的过程培养了一个更强大的利益相关者社区,与协议的长期成功更加契合。它还为代币发行引入了额外的审查和复核层。在接下来的一年里,我们预计代币分配和设计的责任将从创始团队部分转移到社区;虽然两者肯定会发挥关键作用,但项目贡献者和治理参与者将作为审查员和新想法的来源,以确保更可持续的代币价值累积。甚至可以将外部各方引入设计过程,像FireEyes或TokenEngineeringCommons这样专门研究代币经济学的社区,并且可以提出由DAO投票决定的设计,以获得奖励。

Optimism生态项目提交OP代币分发申请提案:5月25日消息,Optimism生态项目陆续向Optimism治理基金提交代币分发申请提案,提议分配OP代币推动发展。近日提交申请提案的项目包括Layer2互操作性协议Connext、智能合约自动执行工具Gelato、订单簿模型DEXRubicon、链上数据分析平台DeFiLlama、跨Rollup转账协议HopProtocol、跨链桥Synapse、DeFi协议WePiggy、跨链流动性协议Stargate。Optimism此前发布激励提案模板,各项目在提案中说明了请求的OP代币数量、分配将如何激励Optimism的使用和流动性等。

此前消息,Optimism宣布已删除1.7万个女巫地址,回收的1400万枚OP将按比例重新分配给合格用户。[2022/5/25 3:40:08]

重要的是,这个过程还允许DAO贡献者影响协议的长期愿景,从而让他们承担更多的责任。他们不会觉得自己是被动的支持者,而是会获得一种归属感和满足感,从而进一步加强社区。

新的拍卖形式正在帮助团队更成功地推出代币

在过去的一年中,许多新颖的拍卖机制被用于协助价格发现,并实现更公平的代币分配。在2017-2018年的ICO浪潮中,由于二级市场的流动性疲弱,许多代币被能够操纵价格的大鲸鱼抢购一空。这严重伤害了一些各方,特别是以项目原生代币支付的贡献者和长期投资者——理想情况下他们是应该获得最多回报的群体。

用于修复Compound代币分发合约漏洞的64号提案已经执行:10月10日消息,去中心化借贷平台Compound创始人Robert Leshner发推称,用于修复Compound代币分发合约漏洞的64号提案已经执行,正在修补合约漏洞。同时,Compound社区成员、加密产品开发公司GFX Labs创始人Getty Hill在推特上表示,修复工作将在10天后完成,但最终修复还需要65号提案。

此前报道,Compound 64号提案已于10月8日通过,该提案将对62号提案中的漏洞进行修复。[2021/10/10 20:18:11]

鉴于ICO时代的混乱局面,去年出现了一些新的拍卖类型。流动性引导池根据需求在设定的时间段内拍卖代币。价格最初被设定为以一定的速度下降,但如果代币出现高需求,价格就会上升。LBPs的目的是捕捉每个投资者的支付意愿,并防止鲸鱼收购大量的代币,因为这样做会导致价格暴涨。(代币也只能以少量购买)。然而,LBPs也很难吸引广泛的利益相关者,因为缺乏经验的投资者不太愿意在这段时间内承担复杂的价格风险。

Tokemak的“?Degenesis?”试图通过让所有投资者在拍卖结束时支付相同的价格来纠正这一缺陷。该活动设定了一个将在几天内决定的初始价格范围。如果投资者觉得价格过高,他们可以撤回其资金,直到活动结束时确定最终价格,每个人都支付相同的价格,才会分配代币。价格走势不存在“猜测”,以鼓励更多的投资者参与。然而,由于一些投资者可能愿意以更高的价格购买代币,该活动筹集的资金可能少于潜在的LBP。

Filecoin代币分发问题引发争端 创始团队与投资者已启动法律调解:Filecoin是区块链行业最受期待的项目之一,旨在实现去中心化数据存储功能,但在幕后Filecoin 开发公司 Protocol Labs 与其股权投资者就代币分发问题出现争端端,目前双方正在进行法律调解。据悉,Filecoin的母公司Protocol Labs成立于2014年,后来筹集了几轮种子融资,投资方包括BlueYard Capital,Digital Currency Group,Union Square Ventures和Winklevoss Capital,但这些投资都是获得母公司股权,Filecoin并未给予投资方任何代币承诺。2017年,Filecoin通过代币销售(包括当时最大的ICO)筹集了超过2.05亿美元的资金,Protocol Labs保留了一定比例的代币,从理论上讲,这会让公司的股权投资者的投资价值增长。但多个消息源称,这部分代币中的绝大多数是由首席执行官 Juan Batiz-Benet 单方面发放给他自己和早期员工了,作为股东的早期投资方并没有获得任何代币,因此导致双方产生分歧。根据本次法律调解,Protocol Labs 已经有所妥协并允许早期投资方获得低于他们期望数量的 Filecoin 代币,但目前尚不清楚是否所有股权投资者都同意该方案。(axios)[2020/8/19]

最近,LockeProtocol引入了流式拍卖来分发代币。这种机制在设定的时间内将代币分配给质押者,参与者可以随着价格的变动而进入或退出拍卖。当质押代币净流入时,价格上涨,当净流出时,价格下跌。随着价格的变化而变化的能力,能够为经验较少的参与者创造更友好的用户体验,并阻止鲸鱼用户获取大量的代币,因为价格将会明显上涨。

与传统的ICO不同,这些更具创新性的机制可以通过更公平的初始代币分配来实现更大的价格稳定性。他们巧妙地利用可编程性来分配代币,使投机性的鲸鱼难以抽空和抛售代币,同时为较小的参与者提供了更好的体验。

在未来一年,我们预计这些拍卖和新机制将成为DeFi初始代币分配的标准。使用上面详述的更自下而上的过程,团队可以通过论坛讨论向社区提出拍卖,并定制模型以满足各个协议的不同目标。

锁定可以稳定价格,吸引长期利益相关者

去年,许多协议都尝试了锁定,通过减少流通供应来改变其原生代币二级市场结构。这些锁定的目的是迫使参与者与协议的长期成功保持一致。?

OlympusDAO通过绑定机制开创了协议拥有流动性的概念。用户将存入稳定币或蓝筹股并在几天后以折扣价收到OHM——这种机制类似于贴现的零息债券,因此与锁定不同,但非常相似。Olympus还提供看似不可能的高年利率,以激励持有者质押他们的代币,从而减少流通供应。然后,OHM与绑定资产成对存入领先DEX的流动性池中,允许协议“拥有其流动性”。

该模型变得如此受欢迎,以至于它在约109个协议上出现了分叉,数量之多仅次于Uniswap。尽管该机制在牛市期间表现良好,但在投资者不愿接受债券期间价格和市场风险的恶劣市场条件下,它也被证明是灾难性的。由于OHM被取消质押和出售,代币价格暴跌;该模型的受欢迎程度迅速下降。

Curve于2020年年中发布,引入了投票托管合约,ve代币经济学已成为DeFi中最受欢迎的框架之一。该模型允许CRV持有者在不同的时间段内锁定他们的代币,锁定时间越长,获得的奖励提升越高。veCRV持有者还对决定CRV排放到Curve的LPs的计量权重进行投票,从而引发了“CurveWars”,其他协议“贿赂”veCRV持有者以将奖励排放引导到他们的池中。许多其他协议正在采用ve代币经济学,包括Ribbon和Balancer等主要项目。虽然还很年轻,但该模型似乎正在限制波动性。

其他锁定机制在过去一年中变得更加普遍。Gro为排放引入了代币归属计划,持有者可以通过延长归属期来增加其GRO奖励。锁定也可以应用于初始分配。例如,一些空投,例如MarsProtocol最近的公告,引入了锁定以防止接收者立即抛售代币;这些分配有时被明确称为“lockdrops”。

关于锁定的意见不一。支持者认为,它们降低了短期波动性并奖励长期持有者,同时阻止投机、高频交易者索取大部分奖励。相反,批评者认为,散户用户由于财务限制和承保市场风险的经验较少而不愿接受锁定,因此避免投资和与协议交互。他们有时会在牛市中对价格施加人为的上行压力,而在熊市中退出时会大幅回撤。尽管如此,项目仍然可以广泛地考虑锁定,只要他们也了解正在实施的模型的具体缺点和限制,特别是被吸引或阻止参与者的类型。

结论

本文的目的不是为代币发行提供“复制和粘贴”模型,而是对该领域的实验前沿提供一个高层次的概述。vetokenomics、Olympus-stylePCAbonding和其他机制的日益普及,导致了一个高度标准化的环境。随着该领域变得更加同质化,它似乎已广泛地转变为收益率竞争,项目引入了越来越多的通胀回报。这种趋势是不可持续的。

相反,早期项目可以考虑自下而上的代币设计,新的拍卖机制以及锁定机制,作为通过代币分配培养长期利益相关者社区的一种手段。从广义上讲,代币设计的创新已经落后于更大的生态系统;研究人员的重点一直放在扩展、智能合约优化和其他更多技术主题上,而代币设计想法似乎有点“事后诸葛亮”。不过,创始人已经越来越意识到它的重要性,并正在投入大量资源来设计他们的代币。2022年将是整个加密货币生态系统迷人的一年,我们将热切地关注代币分发中创新的不断发展。

作者:DerekWalkush,来源:Variant,下文由DeFi之道编译

UST的市值飙升,超越了BUSD,但其交易量仍仅相当于BUSD的五分之一左右。Terra(LUNA)区块链的算法稳定币TerraUSD(UST)已经超越BinanceUSD(BUSD)成为市场上.

“区块链技术基于密码学原理和共识机制,是一种去中心化的分布式账本数据库,具有鲜明的保密性。雄安新区自2017年上线区块链资金管理平台开始,大力建设全球第一座区块链城市.

剧情和当年接管特斯拉如出一辙。前脚刚成为Twitter大股东,后脚伊隆·马斯克就对这家社交网络巨头发动总攻了.

在DeFi应用程序FeiProtocol的联合创始人JoeySantoro的领导下,最近提出了一个EIP,用于为代币化保险库创建新的代币标准。它是EIP-4626.

当美国及其盟友决定惩罚俄罗斯入侵乌克兰时,他们利用自己在全球金融体系中的影响力孤立了这个国家,使其经济陷入瘫痪,卢布贬值.

4月17日,高盛发布报告称,预计未来两年美国经济衰退的几率为35%。一石激起千层浪,加密圈和美股市场均因此出现一定的跌幅.