眼看他起高楼,眼看他宴宾客,眼看他楼塌了。

Terra的故事,始于一场并不起眼的稳定币的实验,并迅速跃升为了本轮牛市周期中表现最好的资产之一,不过故事在数天前迎来了戏剧化的转折,Terra上演了即便是对于加密货币这个高波动性市场来说,也非常罕见的头部资产的迅速崩溃。而这一事件,或将在未来长达数年内的时间里对市场及行业产生持续性的影响,人们对于DeFi和去中心化稳定币的信心可能会因此遭受重创。而Terra的故事,将会成为那些持反对意见的一方,很难被驳斥的「论据」。

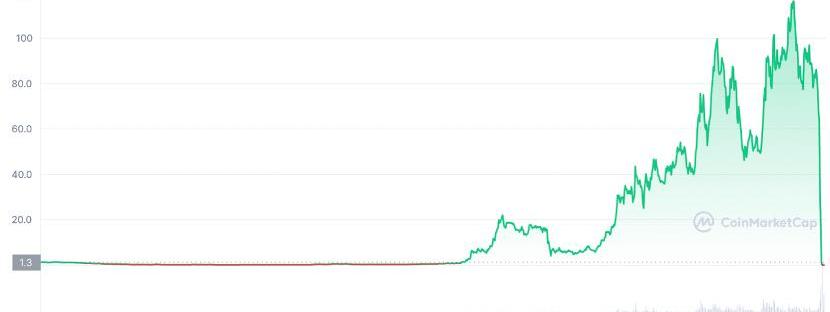

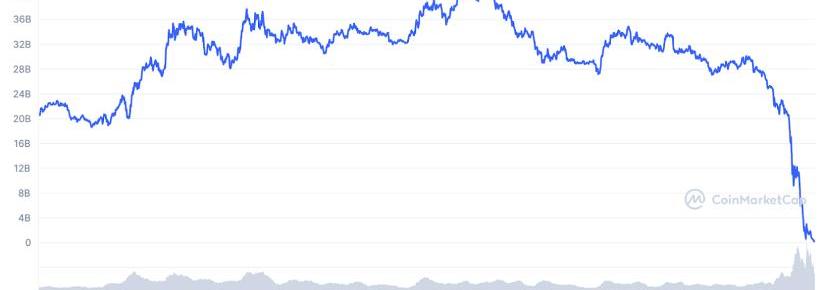

Terra2020年以来的价格,来源:CoinMarketCap

TerraformLabs,Terra背后的公司,在2018年开启了这个去中心化算法稳定币的实验。Terra的最初愿景是创建一套与法币挂钩的稳定币,以降低电商交易成本,优化实时支付。两位创始人是DoKwon和DanielShin,都是在美国读书的韩国连续创业者。DanielShin曾是韩国最大的电商公司之一TMON的联合创始人,他后来与TerraformLabs分道扬镳,专注经营Chai,一个由Terra支持的韩国商家支付平台。

在早期,Terra只为韩国电商支付提供便利,几乎所有的支付都是通过Chai进行的。但在2020年夏天DeFiSummer后,DoKwon有了深刻的见解:通过扩大Terra区块链以支持智能合约,他可以创建一个原生的DeFi生态系统,以增加Terra稳定币的采用,其中心是与美元挂钩的稳定币UST。(在此之前,Terra上最大的稳定币是KRT,与韩元挂钩)。

2021年以来Terra上的交易总额,来源:Coincu

这一策略取得了巨大的成功。整个2021年,Terra的人气爆炸,是2021年表现最好的资产之一,币价一年内自0.63美元上涨145倍至91.38美元。2022年3月初,Terra超越了Solana,成为仅次于以太坊的最有价值的L1公链。

Tim Drape:比特币已成为世界的重要组成部分:金色财经报道,Draper Associates创始合伙人Tim Draper表示,我认为比特币正在经历与互联网相同的发展历程,互联网已成为我们世界的重要组成部分,我认为比特币也将如此。[2023/7/27 16:01:49]

促成Terra飞速成长的关键是Anchor,由TerraformLabs建立。而Dragonfly也是Anchor种子轮的投资者之一。Anchor最初是一个货币市场,接受UST和生息资产。由于注衍生品被动地产生收益,这种收益被协议所捕获,并用于补贴支付给存款人。

Anchor最重要的特点是,协议为储户设定了一个固定的目标收益,而不是支付市场利率。自成立以来,这个利率被设定在20%左右。为了实现这一收益率,Anchor用TerraformLabs提供的链上UST储备支付了额外的利息。

在Anchor的早期阶段,DeFi应用的普遍利率很高,因此这一目标不难实现。但随着2021年夏天更广泛的DeFi收益率下降,Anchor拒绝改变其目标利率。这使得Anchor的20%保证收益率变得越来越有吸引力。

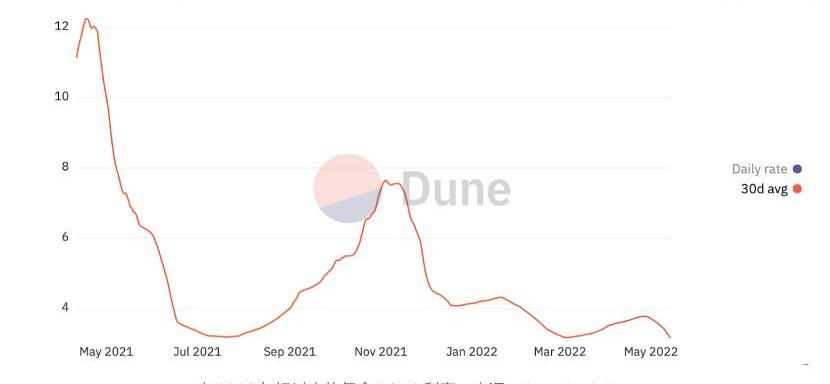

自2020年初以来USDC的复合利率,来源:DuneAnalytics

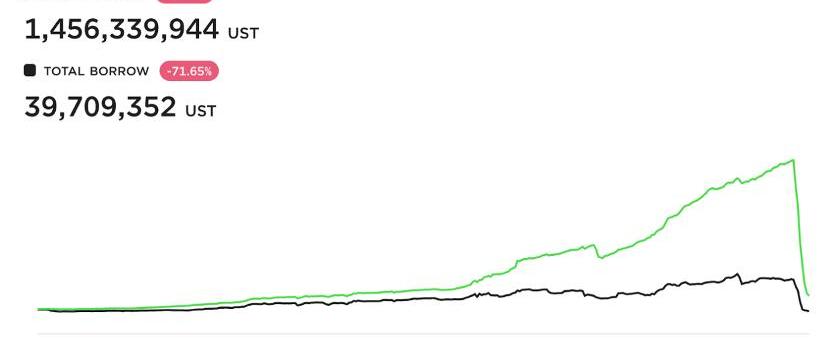

随着时间的推移,Anchor的20%稳定收益率变得比稳定币的普遍收益率高出许多倍,这导致Anchor上的存款量快速增长,而借款需求的增长并无法匹配存款的增长速度。它最终使Anchor成长成了TVL最高的DeFi借贷协议。

随着时间的推移,Anchor的存款和借贷的差异,来源:Anchor协议

Cathedra Bitcoin宣布托管剩余的新机器:金色财经报道,比特币公司Cathedra Bitcoin发布运营更新。截止2023年2月3日,公司签订了一项托管协议,根据该协议,公司将在肯塔基州的第三方数据中心部署最后一批新机器,包括 490 台比特大陆蚂蚁矿机 S19J Pro 和 50 台比特大陆蚂蚁矿机 S19 XP 机器。

根据初始期限为 12 个月的托管协议条款,公司将支付每千瓦时 0.07 美元的固定费率,外加托管机器产生的比特币总收入的 10%。公司预计这些机器将于 2023 年 2 月中旬部署完毕。

在肯塔基州部署这些机器和公司先前宣布将部署在其位于华盛顿的新租赁设施的 773 S19J Pro 机器后,公司预计其多元化的比特币挖矿业务将实现至少 378 PH/ 的活跃哈希率s,比其当前的 247 PH/s 的活跃哈希率增加了约 53%,混合平均效率为每 terahash 29.7 焦耳。[2023/2/7 11:51:08]

一个小型的新银行初创企业的生态系统出现了,他们只是向客户提供名义上的20%的收益,使用Anchor作为他们的后端。我们甚至开始看到AnchorSPV,它们从家庭办公室吸收美元并推销20%的收益率。

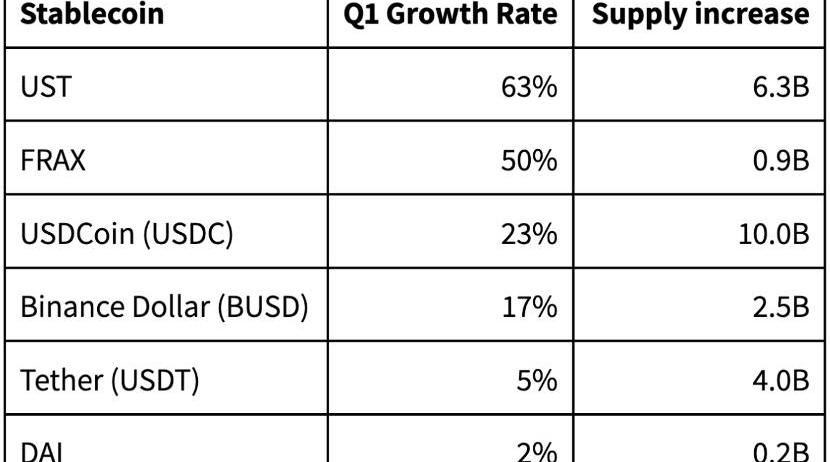

越来越多的美国国债开始被铸造,只是为了获得美国国债的收益而被存入Anchor。在其鼎盛时期,Anchor持有超过140亿美元的UST,并成为几乎所有现存的UST的沉淀池。它以一己之力使UST成为世界上第三大稳定币。

UST的供应量变化,来源:Messari

但这是可持续的吗?

显然不是,超过100亿美元的UST的20%的收益率,也就意味着每年超过20亿美元的利息支付,不可能只依赖借款人支付的利息来发放。链上收益储备需要支付差额。但随着UST存款的增长,收益率储备金迅速消耗。

NFT项目DragonFruit(DRF)正式上线uniswap:据官方消息,NFT项目DragonFruit(DRF)今日(4月19日)正式上线Uniswap,上线后ETH-DRF流动性资金池价值达5,046,780 USD,目前报价为2.0186 USDT。

DrangonFruit是一项创新的实验性协议,我们融合了DeFi、NFT对加密收藏品进行了创新。 利用ERC721独特性对技术协议,实现电子收藏品的加密。DRF中的所有艺术收藏品完全储存在区块链上,并实现收藏品的去中心化商业交易。

DRF合约地址:0x379ec11344929da69ddfd805d564608089c97e55[2021/4/19 20:35:51]

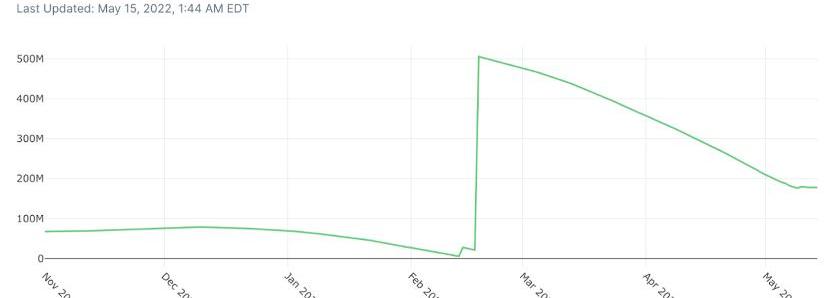

收益率储备基金,在2月中旬用4.5亿美元进行资本重组,来源:FlipsideCrypto

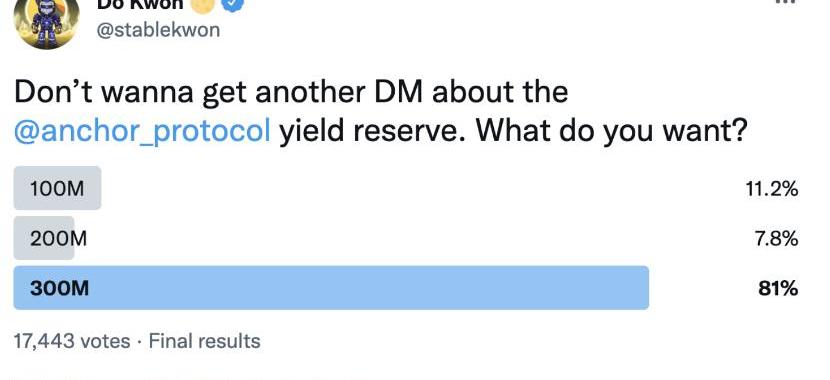

2022年2月,面对链上储备金的不断减少,DoKwon被迫迅速用4.5亿美元的UST对储备金进行资本重组。

这一举动也正是UST崛起的最终原因。

不过Terra令人眼花缭乱的快速增长背后,是价格锚定机制「贪婪」的「胃口」,为了保证锚定必须要大量的资金支撑,因此UST在快速增长的背后,实际上也埋下了「祸根」。

那么问题来了,如果这显然是不可持续的,为什么还要这样做?他们为什么不早点停止呢?

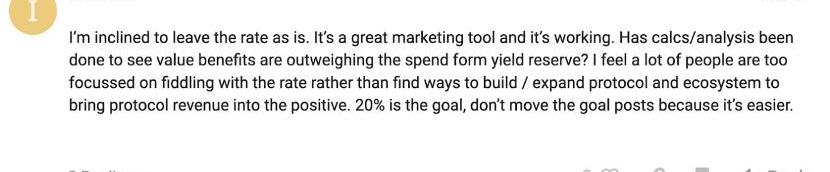

Anchor的收益率背后的论据很简单。Anchor对于Terra及其中心稳定币UST的更广泛采用至关重要。UST的增长和LUNA价格的反作用力吸引了新的开发商和项目进入Terra,加强了这个循环。有人认为,收益率只是一个必须支付的客户获取成本,直到UST成为加密货币中的主导稳定币。

Tim Draper等支持的加密衍生品平台Globe已筹集300万美元种子融资:加密衍生品平台Globe已经筹集了300万美元的种子融资,以启动其全球衍生品交易所。这个新平台旨在将机构投资者带入加密货币的世界。这家新公司的早期投资者包括亿万富翁Tim Draper、区块链投资基金Pantera Capital和风险投资公司Y Combinator。(Cointelegraph)[2020/11/20 21:32:21]

Anchor治理论坛上的评论,来源:Anchor协议

尽管我们和其他许多人一样,都曾公开指出了UST和Terra的不可持续性,但Terra对所有的挑战都置之不理。DoKwon围绕自己打造了个人英雄主义的崇拜氛围,他会公开攻击反对者,并驳回关于Terra以及UST不可持续的说法。

DoKwon公开就Terra的未来偿付能力与Algod打100万美元,后者公开谴责Terra是一个庞氏局。DoKwon对其他批评者进行了公开注,局的总额达到了1100万美元。

Terra社区对Anchor有着近乎「迷信」的信任。因为他们认为「支持」UST的LUNA的市值是未偿还UST供应价值的两倍以上。因此,有人认为,即使在这种增长水平下,UST也是安全的超额抵押。

因此,如果想要搞清楚问题所在,就必须了解UST的另一个关键机制:它是如何创造和赎回的。

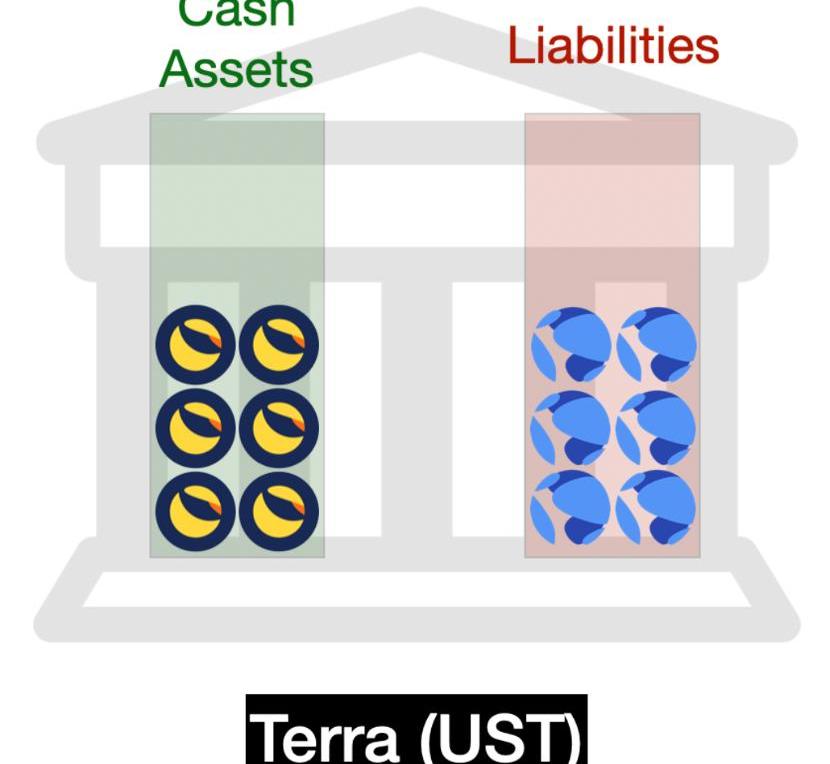

你可以把Terra想象成一个中央银行:它有UST形式的负债,它有LUNA形式的资产,即其区块链的原生代币。中央银行有一个单一的任务:保持UST始终以1美元的价格交易。它通过「市场制造」UST来做到这一点,它将始终以1美元的LUNA交易1个UST。

这意味着如果UST的价格是0.99美元,套利者可以用他们的UST换取价值1美元的LUNA。如果UST的价格是1.01美元,套利者可以用价值1美元的LUNA铸造额外的UST。这两种机制都会使UST迅速回到锚定价值上。

FDZ上线DragonEx,涨幅超150.35%:新加坡时间6月5日11:00,Friendz Coins(FDZ)上线DragonEx交易平台。据行情数据显示:上线仅1小时,FDZ在DragonEx的交易额占比已达到全球交易额的78.13%,涨幅最高超150.35%。目前,DragonEx与FDZ项目方合作推出了“三重豪礼,瓜分百万FDZ”活动。[2018/6/5]

从某种意义上说,所有未偿付的UST的价值是由协议所持有的所有LUNA抵押的。(Terra也有链上储备,它通过对转账收取小额交易费来收集,但这是很小的。)

随着UST供应的扩大,人们对UST扩张的系统性风险越来越关注。为了缓解这些担忧,TerraformLabs成立了一个名为LunaFoundationGuard的新的非营利组织,以支持UST的挂钩。其最主要的成员包括JumpCapital,也就是JumpTrading的风险投资部门,以及DelphiDigital。Jump是所有加密货币做市商中盈利能力最强的之一,据传去年的利润高达数十亿美元,其中大部分正来自对Terra生态系统的大规模投注。

LFG在JumpCapital和ThreeArrowsCapital的带领下筹集了10亿美元的资金,以建立一个比特币储备,使UST的支持多样化,摆脱对LUNA的纯粹依赖。这是在其初始资金7200万LUNA之外的。

LFG公开购买了价值近30亿美元的BTC,目标是购买高达100亿美元的BTC,成为目前已知的最大的BTC持有人之一,所有这些都是为了支持UST的储备。

因此,UST背后的储备实际上由大量的LUNA以及LFG的BTC储备组成。Terra社区完全相信其中央银行现在是如此的财大气粗,以至于牢不可破。

但是,当第二季度初,在对通货膨胀的担忧的刺激下,风险资产和加密货币市场开始抛售,LUNA与UST市值的比例迅速下降。

1月中旬之后LUNA的市值变化,来源。CoinMarketCap

这种持续的下降趋势在5月9日迎来了一个拐点。一些鲸鱼账户从Anchor撤出了大量头寸,并通过Curve抛售他们的UST。这些销售的规模直接导致了UST的脱钩。

这引发了一场恐慌。更多的Anchor用户开始提取和出售他们的UST,将其兑换成LUNA并出售LUNA以换取现金。LUNA的总市值在几个小时内从220亿美元跌至到110亿美元,损失了50%的市值,突破了100%的抵押门槛。

至此,UST正式陷入到了抵押不足的危险状况之中。

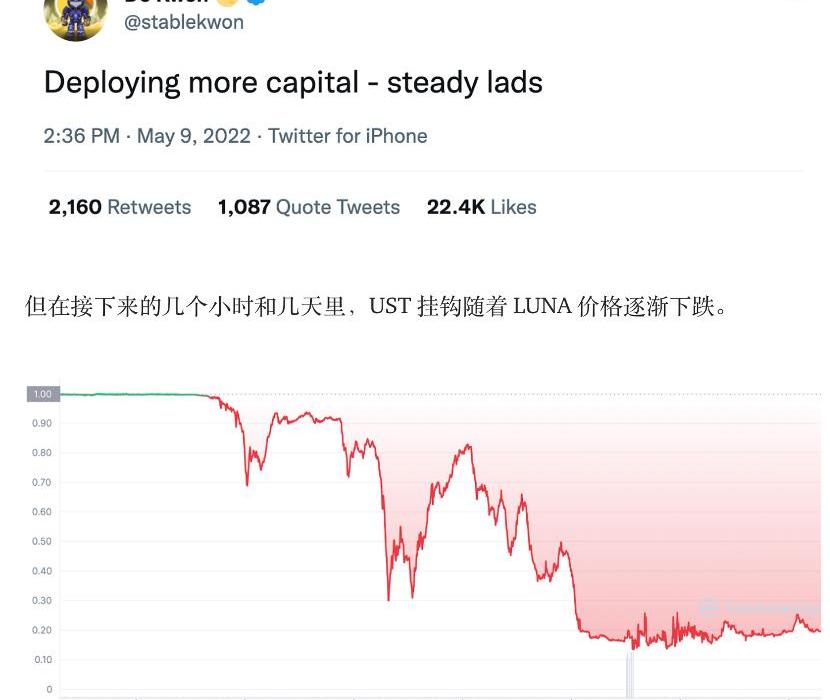

UST在5月9日脱钩,同时LUNA价格快速下跌,来源:TradingView

市场反应剧烈,Anchor的储户争相逃出。随后出现了全面的挤兑。这种急剧的抛售造成了剧烈的贬值,并加速了UST的下跌。

Anchor的存款总额变化,来源:AnchorProtocol

虽然LFG拼命地回购被出售的UST,但卖出的洪水无法阻止。当链上侦探发现LFG将14亿美元的BTC持有量转移到Binance时,由于担心BTC被市场抛售到已经混乱的环境中,整个市场都在下跌。最后,正如许多人所警告的那样,BTC的低迷导致了LUNA的进一步下跌。

DoKwon和Terra社区预测,相信恢复挂钩只是时间问题。许多人认为,支持LFG的巨大资本,数十亿的BTC和LUNA,加上JumpTrading和ThreeArrowsCapital等机构的既得利益,使得Terra大到了无法倒下的地步。

但在接下来的几天里,UST的价格逐渐与LUNA价格一起越跌越多。

5月8日以来UST/USD的汇率变化,来源:CoinMarketCap

投入了LUNA和UST的基金和做市商不得不进行紧急抛售,进而导致了整个市场根本无法「止血」。

随着越来越多的UST被赎回为LUNA,为了满足所有的赎回,LUNA不得不以越来越快的速度印刷。最初,LUNA的铸币速度有一个每日上限,但为了清除积压,验证人投票决定放开这个上限,加快铸币速度。但市场没有能力吸收这种销售。Terra的算法印刷导致它进入了恶性通货膨胀的漩涡,就像一个第三世界国家顽固地印刷贬值的货币来偿还其债务人。

LUNA的恶性通货膨胀,来源:TerraScope

短短三天时间里,LUNA的供应量已经从3.45亿爆增到6.5万亿,供应量扩大了大约18,840倍。5月12日,LUNA从所有主要交易所退市,从60多美元跌至不足0.1美元。Terra区块链被停止了,因为治理攻击的成本已经降得很低,只需几百万美元,任何人都可以接管该链并造成破坏。

Terra彻底崩溃,故事来到了终点。

Terra现在正处于试图重建的过程中。但是,Terra的崩溃彻底粉碎了加密货币市场。比特币下跌了20%,大多数代币在一个混乱的星期里跌去了50%甚至更多。数百亿美元的财富蒸发。不计其数的散户投资者失去了他们的财富,那些在Terra上下大注的基金倒闭了,而那些在区块链上建立的企业家现在正在寻找新的家园。

现在看来,尘埃已经落定。但还有两个最后的问题:第一,Terra曾经是否有机会改变糟糕的结局呢?第二,Terra的失败会造成什么样的长期影响?

即使难逃失败的命运,但Terra原本完全可以让结局不至于如此具有破坏性。根据传言,LFG仍然持有超过10亿美元的BTC尚未使用,但仍放任LUNA进入恶性通货膨胀,这无疑伤害了LUNA持有人和UST持有人。Terra在失败前仍然是一个具有蓬勃发展的生态系统的一层公链。作为一个纯粹的区块链,它有一个潜在的「企业价值」。在UST崩溃后,该系统突然被大量的坏账所困扰。当一个中央银行的负债超过其资产时,只有一件负责任的事情可以做:拖欠债务,并与自己的债权人进行谈判。

如果Terra区块链的赎回被暂停,Terra为UST持有人提供一个偿还计划,那么也许区块链可以存活下来,UST持有人可以为他们所持的股份获得一些补偿。但相反,他们什么也没做,LUNA过度膨胀,失去了所有的购买力,使区块链本身变得毫无价值。现在有人说要从头开始重启一条新的链,并空投给那些在挤兑发生前的UST持有者。

但是,问题的根源实际上是Anchor。Anchor在收益率崩溃的时候保证常年20%的年利率,实际上是把自己变成了一个庞氏局。UST在Anchor存款之外几乎没有外部应用场景。这意味着LUNA的主要价值主张如下:你购买LUNA来铸造UST,将其存入Anchor,然后以其他UST的形式获得利息。LUNA是这场游戏的门票,由于UST从未实现其最终目标。作为主流稳定币被广泛采用,这场游戏以唯一可能的方式结束。

这给我们留下了最后一个问题,Terra的失败会造成什么样的长期影响?

最明显的是,像UST这样的「seigniorageshares」式的算法稳定币的可信度会大打折扣。自从最初的算法稳定币Basis白皮书发布以来,人们早就察觉到了稳定币死亡螺旋的可能性。但是Terra的失败已经把这一点烙在了加密货币行业历史的记忆之中。曾经活跃的算法稳定币要么已经彻底失败,要么在上周也出现了大规模的贬值。

我们已经在可以想象的最大范围内进行了实验。Terra的崩溃很可能是稳定币市场的丧钟。

Terra的失败带来的第二个后果是监管压力的增加。稳定币和DeFi的监管很可能会迅速到来,而且会比以前更具惩罚性。上一次我们看到一个头部加密资产出现这种崩盘还要追溯到2018年的BitConnect,其发起人很可能会因为这场「庞氏局」被美国证券交易委员会起诉。我们已经看到了耶伦对稳定币监管的呼吁,以及美国国会对DeFi风险进行的听证会。

最后,Terra的崩溃是一个关于傲慢的故事,以及凸显了不惜一切代价寻求增长的恶果。承担风险和参与开放式创新是创业精神的核心,也是DeFi的全部内容。但是,巨大的自由也需要等价的责任,当这种责任被忽视时,我们都会为之付出代价。

撰文:HaseebQureshi,Dragonfly?Capital合伙人

编译:Amber

想打败熊市,先学会“熊市思考方式”。熊市中,市场状况低迷。人们很容易失去信心,被恐惧所驱使,只做短期投资。这些冲动的决定,会让你付出代价.

比特币是唯一可以拒绝创新并仍然获胜的加密货币;但现在,以太坊可能是更好的选择。我在2013年通过购买比特币第一次进入加密货币领域。上周,我终于卖掉了我的最后一枚BTC,并购买了ETH.

2022年对于比特币而言有一个艰难的开端,投资者正在努力应对通胀上升、地缘紧张局势以及美联储可能收紧货币政策的担忧.

我们都喜欢去中心化的概念。去中心化让我们感觉我们可以掌控自己的生活。许多人甚至认为,因为去中心化平台允许我们拥有自己的数据,去中心化平台将成为互联网的未来。但,这是一个误解.

May2022,SimonDataSource:FootprintAnalyticsX-to-earnTokenDashboard据FootprintAnalytics不完全统计.

金色晨讯丨11月11日隔夜重要动态一览:21:00-7:00关键词:最高人民检察院,黎巴嫩,存款合约.