TLDR;结论:

总收入:Web3商业模式已经大有发展,其中最强大的仍然是“出售区块空间”,其次是NFT交易平台、DeFi、GameFi和基础设施。

协议收入:大部分收入仍然来自LiquidityProviders和Lenders等角色创造的Supply-sideRevenue,协议本身的盈利能力Protocol?Revenue仍然较少,其中流向TokenHolders的部分更少。虽然用户享受到了质押收益和治理权,但最核心的经济利益现在仍然不能够保证。

协议收入存在审计漏洞,对TokenHolders造成风险:ProtocolRevenue中的风险计提没有得到体现,协议收入数据与代币销售数据经常混为一谈,甚至有部分协议收入隐藏了RugPull风险。

1.Web3公司的收入情况概览

1.1这些Web3公司的收入最高

在所有的公司中,收入几乎是最重要的指标之一。那么Web3公司究竟有在创造收入吗?目前,市场上比较可信的数据来自于TokenTerminal,此外theBlock,Messari和Web3Index也提供了部分数据。遗憾的是,目前没有任何一家完整地统计了全市场数据;我们将四者的数据结合起来进行分析,输出了独家分析报告。由于部分链上数据存在缺失,个别信息可能存在偏差,我们会在未来持续改进。

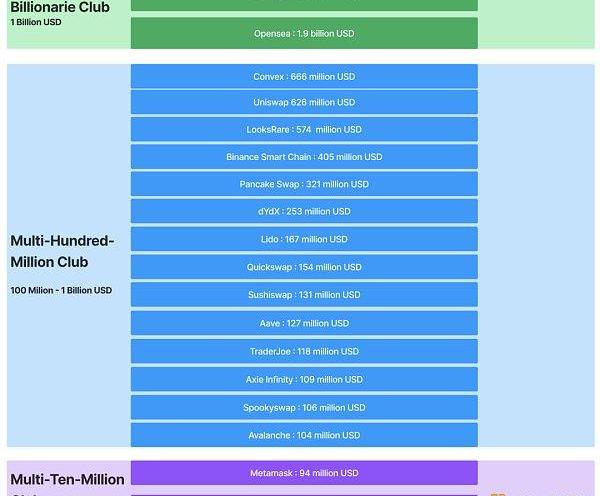

由于Web3的收入依赖于市场波动,我们仅统计180天的总收入。前17名的公司共创造了超过10billionUSD的总收入。

SBF:价值约41亿美元FTT转账为钱包整理:9月28日消息,针对约1.74亿枚FTT(价值约41亿美元)在未知钱包间转移,SBF表示,今天正在轮换几个FTX钱包(大部分是非流通的);我们定期这样做。可能还会有一些,不会有任何影响。[2022/9/28 5:58:28]

第一档:Ethereum和Opensea,Ethereum的半年总收入为4.6billionUSD,在榜单中遥遥领先;Opensea的半年总收入约为1.8billionUSD,也是一个疯狂的现金奶牛;

第二档:大部分是Defi协议,总收入最高的是Convex和Uniswap,他们的半年总收入约为600millionUSD。

第三档:最有代表性的是工具中的王者——Metamask,半年的总收入为81millionUSD。

1.2商业模式决定了收入天花板?

我们分析了上述总收入的构成,看看商业模式的影响有多大。

可以看出:

Layer1的收入占比接近总收入的一半,其商业模式是“出售区块空间”;

NFT交易平台收入占比为22%,其商业模式是版税抽佣;

Defi中的Dex收入占比为15%,其商业模式是交易手续费和流动性做市收入;

Defi中的Staking类收入占比为8%,其商业模式是资产管理的carry或利差;

Gamefi占比是5%,其商业模式是版税抽佣,转账手续费,销售NFT等;

Defi中的Lending收入占比约为1%,其商业模式是利差;

声音 | 交易员:山寨币爱好者应该意识到BTC才是真正具有持久价值的加密货币:比特币对加密市场的主导地位两年来首次突破70%。ETH和XRP的市值占比分别为7.3%和4.3%。大多数山寨币已经失去价值,除了几个顶级山寨币之外,大多数市值都在10亿美元以下,这使得它们容易被操纵。此外,山寨币的低流动性将使其开始被交易所下线。 资深交易员Peter Brandt发推称,山寨币爱好者什么时候才能明白BTC是真正有持久价值的加密货币。山寨币对于比特币而言就像铅对黄金一样。[2019/9/3]

Tooling的收入占比约为1%,其商业模式是服务费;

不难看出,最强大的收入机器是Ethereum,其商业模式是“出售区块空间”。他的收入远超其他项目。同样的,在L1blockchain中,收入的两级分化非常明显。

其次,创造收入能力强的是“NFT交易平台”。除了NFT本身火爆以外,平台的版税抽成极高——我们可以对比一下,通常Dex只有0.05%左右。

2.协议收入大比拼

2.1协议自身的价值:ProtocolRevenue

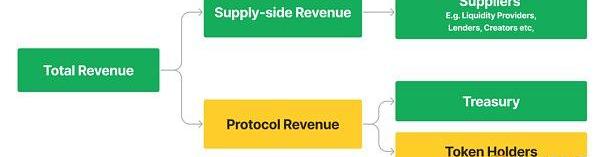

一般来说,Web3协议的收入由Supply-sideRevenue和ProtocolRevenue两部分构成,其中ProtocolRevenue的去向分为Treasury和Tokenholders。

解释这张图:

动态 | 媒体:“DragonEx将发行价值700万USDT的DB补偿用户”赔偿方案已被取消:DragonEx表示“将发行价值700万USDT的DB补偿用户”的补偿方案已取消,新的补偿方案将很快发布。 此前消息,DragonEx发布被盗案补偿方案,将发行价值700万USDT的DB补偿用户。据查证,该方案公告已被删除。(星球日报)[2019/4/1]

TotalRevenue?=?Supply-sideRevenue+ProtocolRevenue

Supply-sideRevenue:是指的由Suppliers产生的,比如Defi中的所有流动性提供者,借贷中的所有借款人,Staking中的所有出资人等角色,他们在扣除本金后获得的收益。这一部分价值由suppliers创造,收入也自然归属于他们。

ProtocolRevenue:是指的协议在提供服务后收取的属于自身的收入,这一部分中,一般会分配给Treasury,剩下的分配给TokenHolders。

根据我们的统计,总收入最高的17个公司/产品/协议中,大部分ProtoclRevenue的比例极低。

Defi项目的supply-siderevenue大多占到TotalRevenue的**90%**以上。更有甚者如Uniswap,虽然累计总交易额达到1万亿美金,总收入高达6亿美金,但是没有任何ProtocolRevenue。

中心化的项目比如Opensea,Metamask等,由于没有Tokenomics,因此ProtocolRevenue暂且代表归属于公司的价值。

百人圆桌 工信部五所相里朋:EOS当前价值与实际价值不匹配 但其应用场景方面还是有很大的想象空间的:在金色财经百人圆桌EOS系列问题上,对于“当前的EOS发展情况是否与其市值匹配?如不匹配,其实际市值应该是多少?”的问题,工信部五所高级工程师相里朋表示:EOS当前价值与实际价值不匹配,但其实际价值也不会是零。EOS作为业内热议的区块链3.0应用,虽然在技术上没有实质性的突破,也存在较多的质量问题,但其应用场景方面还是有很大的想象空间的。不严谨的说,EOS可以被看作应用层面的区块链3.0,然而其技术上仍然处于区块链2.0,还需要不断探索和迭代。我们过多的关注其货币属性,但忽视了其在各行业应用中所能带来的深远的影响。我个人认为,虽然其存在的问题较多,但也是业内探索区块链之道的重要组成部分。相里朋是工信部五所高级工程师,信息系统管理工程师,中国计算机学会区块链专委会委员,中国电子商务协会区块链专委会委员。筹备贵阳赛宝工业技术研究院,贵阳区块链测试认证中心主任,开展区块链质量保障技术研究。[2018/6/20]

2.2ProtocolRevenue排行靠前的公司:本身的盈利能力

我们可以看到,如果用ProtocolRevenue来衡量协议的盈利能力,排行榜与通过TotalRevenue衡量完全不同。榜单中,Defi的占比直线下降,而L1公链,NFT交易平台,Gamefi项目仍保持不变。

备注:上述的一些项目我们将它们做了黄色标记

Stepn未被主流网站收录,但确实有大量的收入,我们根据公开消息进行了预估测算

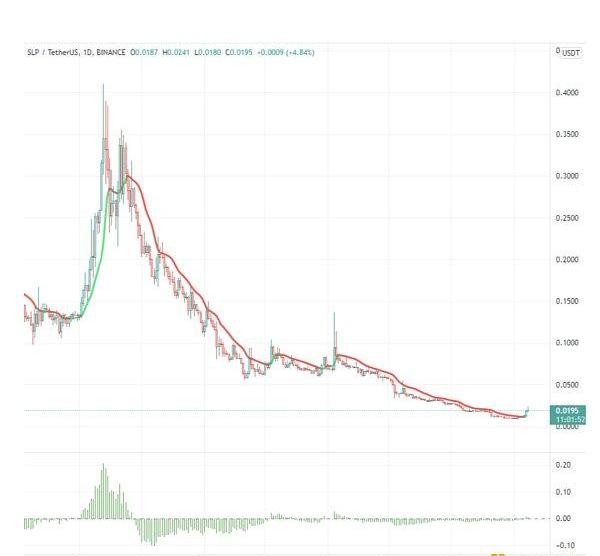

AxieInfinity的收入波动过大,已跌为峰值的10%以下

杭州市区块链联合会相关负责人:很多数字币本身不具有价值:杭州市区块链联合会相关负责人在接受媒体采访时表示,目前,很多数字币本身不具有价值,但不少大妈往往只看到有人做代投业务,然后被鼓吹炒币赚钱有多快。“部分投资客在高收益的诱惑面前,用高利率的借贷去参与这件事,但他们可能连‘矿机’是什么都不知道,更不知道自己的钱在哪个交易所……”这样的操作,最终想要赚钱,是很不现实的。[2018/6/2]

DecentralGames仅被TokenTerminal收录,未被其他网站未收录,可能数据不准确

因此,让我们严格一点,不考虑GovernanceRights,继续寻找上述哪些协议把价值留给了token。

2.3ProtocolRevenue有多少流向了TokenRevenue?

ProtocolRevenue可以通过以下三个方式,将价值传递给TokenHolders:

直接分配:直接分钱,由于合规问题,较为少见

实时销毁:常见于L1blockchain,在合约中自动实现

回购并且销毁:较为中心化,由项目方主导回购和销毁

在上述具备ProtocolRevenue的协议中,我们进行了调整,总共发现有8个协议满足“Token可以捕获收入价值”的条件。

从类别来看,最主流的方式是Real-time-burn;其中,销毁力度最大的是Ethereum,总共燃烧了接近238万个ETH;其次是BSC,总共回购和燃烧了3700万个BSC。除了这8个协议以外,ProtocolRevenue排名前20的其余12个协议,均没有把价值回馈给TokenHolders。

不仅如此,ProtocolRevenue存在一些常见的审计漏洞,如果不加以当心,可能会误导我们对协议价值的判断。

3.协议收入中常见审计漏洞:我们的观点

3.1有的收入,没有进行风险计提

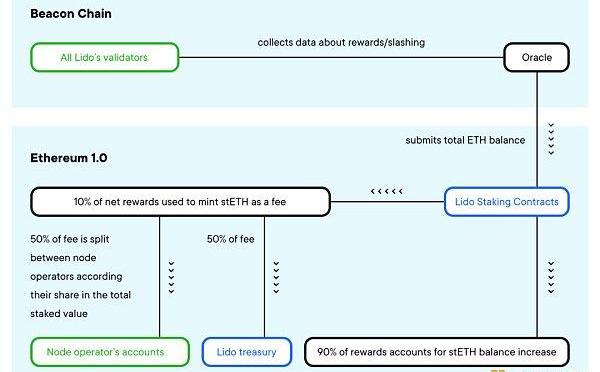

很多Staking平台为了吸引用户,将其核心功能点描述为提供”高收益“,或者”高流动性“。我们要明白,这种业务的核心竞争力并非科技,而是如何巧用金融杠杆。

以Lido为例,一个普通用户进行以太坊质押通常面临很长的锁仓时间,但如果在Lido平台质押,就可以得到stETH并且可以立即取走,同时还享受Staking收益。Lido协议的成本是发行与StakingETH1:1承兑的stETH,收入则是从用户的ETHStaking中抽取10%利差。

当然,天下没有免费的午餐,Lido持有大量的锁仓ETH,但是发行了流动的stETH并且承诺1:1刚兑,因此要准备大量的资金来应对stETH的提现风险。通常这类业务在信用扩张周期中的表现非常好,但是在信用收缩周期中的利润会下滑,面临极大风险。虽然Lido有16.6millionUSD的收入,但是其承担的风险一旦爆发,这部分收入将会大打折扣。而协议首要的保卫目标,一定是stETH持有人,而非LDOtoken持有人。

3.2有的收入,本质是TokenSale,非常不稳定

根据Web3Index的定义,收入可以分成内部和外部的,我们将其延伸为如下:

外部收入:用户为使用服务进行的支付,实用属性;

内部收入:用户为了得到协议Token进行的支付,投机套利属性。

这一部分ImplicitRevenue,常见于x-2-earn和Web3infra中。它类似于Defi中的Supply-sideRevenue,但是更接近于TokenSale,参与者是为了获取Token的投机收益而使用这个协议,贡献了ETH或者SOL等形式的”收入“,得到了Token并且在未来卖出获利。

以LooksRare为例,刷量交易者是平台最大的内部收入创造者。他们给平台支付了大量的交易手续费得到了LOOKS并卖掉,用这种套利交易的方式持续获利。这更像一种TokenSale驱动的融资收入,而不是业务驱动带来的收入。

此外,LooksRare虽然将ProtocolRevenue分配给LOOKStoken的质押者,但是这部分ETH的收入全部自动卖成LOOKS,并以LOOKS支付质押者。这也类似于一种默认的代币销售。

最终在这个经济体内,LooksRare创造了惊人的利润,但是其他参与者——不论是Washtrader还是TokenHolders——最终付出了ETH却得到了一堆LOOKStoken。究竟是谁捕获了价值?是Treasury还是LOOKS持有人?

3.3?有的收入永不披露,比如于双币系统中的增发收益

在Gamefi2.0中,有很多双币模式:

GovernanceToken:奖励给VC/投资者,有上限、且带有回购销毁;

UtilityToken:奖励给游戏玩家,无上限、且不回购,目的是维护游戏经济系统的稳定,不受投资者的影响。这个设计意图是好的,但一旦操作不当,将有可能使项目掏空整个经济体的价值。

链上分析师容易犯一个错误,当我们在为游戏中不断增长的“Inbound/outbound”数据欢呼的时候,其实UtilityTokens一直在增发。项目方可能通过多个地址,反复交易这部分UtilityToken,从而进行巨额获利,而不会向社区披露。因为根据白皮书,他们只需披露GovernanceToken的释放规则。

虽然GovernanceToken在通缩,并且积累价值,但是UtilityTokens的增发获利,让项目方在不断抽走游戏经济体的价值,类似于在rugpull整个项目,对投资者造成不利情况。目前,我们没有数据证明这一部分潜在收入,只是推测。

截止2022年,我们可以看到Web3公司已经具备了商业模式,和创造巨额收入的能力。

如何为收入找到对社区,甚至是社会,更有价值的分配方式,是一个艰难的任务。有的协议将收入据为己有,有的协议将其保留在treasury选择观望,有的选择将收入回馈社区。当然,也有项目选择回避披露,用各种方式掩盖自己获取利益,而让TokenHolder承担巨大风险。

我们希望看到更多专注在Web3的审计、财务、以及监管功能的出现,完善整个行业。

???作者:FMResearchTeam

来源:bress

今日早间,加密货币分析师Otteroooo于个人推特发布了一篇关于CeFi巨头BlockFi资金状况的详尽调查,得出结论称BlockFi很有可能也将陷入流动性危机.

Terra生态的大崩盘已经注定载入区块链史册。其背后所代表的去中心化非足额抵押算法稳定币也迎来了历史的转折点。本文分析了几个历史上算法稳定币项目的问题,并得出了一些他们能带给我们的教训.

6月10日消息,数字资产服务提供商Coinhouse宣布完成4000万欧元融资,本轮融资由ODDOBHF和TrueGlobalVentures4Plus领投.

互联网正处于一场革命的边缘,它被称为Web3。这个新的、颠覆性的网络将由高速互联网卫星、开放软件和不断扩大的人工智能、机器学习以及区块链来实现.

国际货币基金组织(IMF)在建议创建环保的支付系统方面迈出了一大步,对生态系统中不同Crypto的共识机制对能源消耗进行了研究.

6月15日消息,USDT母公司Tether表示,谴责有关其商业票据的虚假谣言,有传言称其商业票据组合中85%由中国或亚洲商业票据支持,并以30%的折价交易是完全错误的.