以下是ARK Invest和Coin Metrics撰写的一份研究报告的节选。在本研究报告的第1部分,我们描述了我们如何相信比特币满足了四个特点,从而最大限度地提高了一个其成为稳健的金融系统的可能性。在第二部分中,我们将探讨比特币作为一种新兴资产。

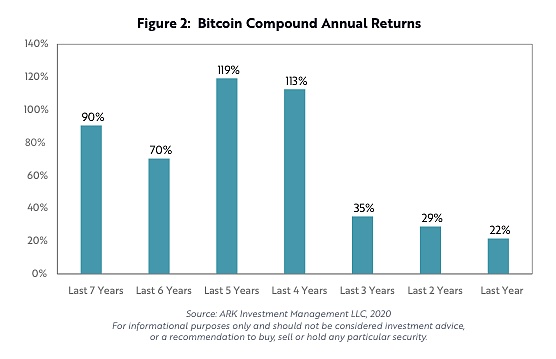

比特币的价格历史不过10年,却成为21世纪表现最好的资产。五年前,投资1万美元的比特币可以带来119%的年复利收益率,拿到今天大概价值50万美元。事实上,自成立以来到2020年9月1日的任何一年比特币的回报率都是正值,如图2所示。

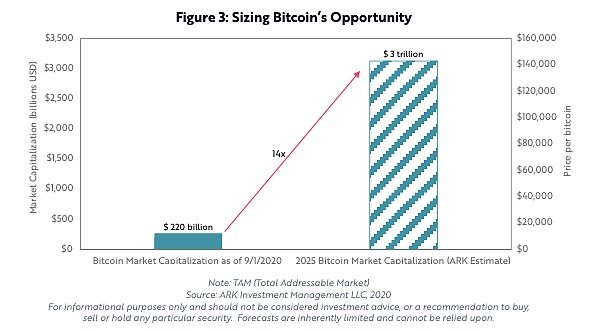

尽管它在成长,但我们的分析表明,比特币在货币化的道路上还处于早期,还有很大的升值潜力。在我们看来,比特币2000亿美元的市值--或者说网络价值--在未来十年内将会有超过一个数量级的规模,达到万亿级别。

在下一节,我们将讨论比特币最大的市场机会。与这些机会一致,我们估计到2025年,比特币的市值可能达到3万亿美元。

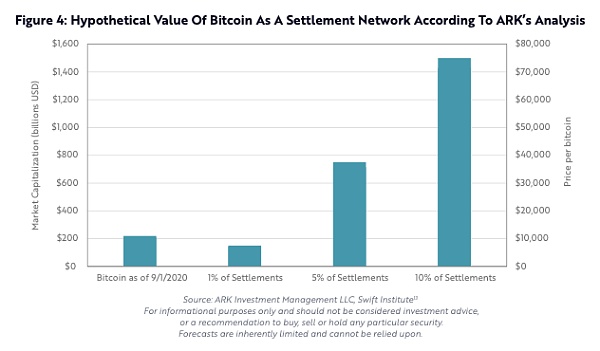

我们相信比特币可以成为银行和企业的结算系统。与传统的结算系统不同,比特币网络是全球性的,它不能对交易进行审查,其货币也不能被中央银行等机构影响。比特币可以发展为处理金融中介机构之间的大额交易的平台。今天,大多数以美元为基础的国际支付必须通过美联储的实时总结算(RTGS)或Fedwire进行结算。

比特币网络支持发送方和接收方,避免了交易中间方进行调解和结算的需要,并且能够每隔几小时就对高价值交易进行不可撤销的结算。它可以在任何时间任何地点大约每十分钟促成2000笔全球结算交易。正如《比特币作为结算网络的经济学》中所指出的,比特币网络每天可以与全球850家银行网络中的每一家其他银行结算一笔交易。仅在美国,总额为14.7万亿美元的存款每年在银行之间产生1.3万亿美元的结算量。如果获取这些结算量的10%,我们相信比特币网络的规模将扩大7倍以上,从大约2000亿美元到1.5万亿美元的价值,如下图所示

Diem首席经济学家:美联储发行数字美元后,Diem会退出市场:Facebook旗下稳定币项目Diem(过去的Libra)的首席经济学家Christian Catalini说,最近宣布的Diem美元稳定币将只是一个过渡项目,等美联储发行央行数字货币(CBDC)或数字美元后,Diem美元稳定币就会逐步退出市场。Catalini在2021年共识大会上表示:”如果美联储发行数字美元,Diem就会让Diem美元这样的项目逐步退出市场。在涉及稳定、金钱、保值和宏观审慎的政策等方面时,公共部门具备很大的比较优势。我们不想改变这一局面。事实上,我们希望基于并利用这一基础架构,加速为国内外消费者提供各种用例。”Diem愿意这样做的关键原因是,它不会仰仗于支持稳定币的资本储备的利息收入,而会通过极低的交易费用(不到0.1%)获益。Catalini说,”通过这种公共部门与私营部门的相互协作,我们有望提供一种消费者可以安全持有的稳定币,使用起来和传统支付系统别无二致,同时可做到极低的即时支付费用,以及很少的国内和跨境支付摩擦。”(Ledger Insights)[2021/5/28 22:52:55]

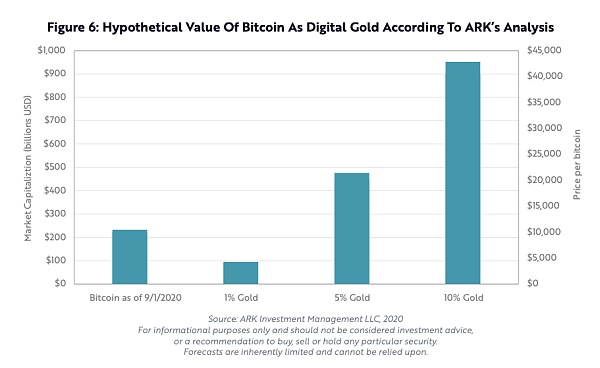

作为向数字经济转型的一部分,比特币可能会挑战黄金作为全球价值存储的地位。经济史表明,当资产的需求相对于供给增加时,资产就会产生价值。需求是资产发挥货币三种作用的能力的函数,即价值存储、交易媒介和记账单位。

几千年来,世界公认黄金是最持久的货币形式。在自然选择的过程中,各种商品相互竞争,争夺主导地位,直到黄金发展成为全球货币标准。虽然黄金一直保持着其作为价值存储的地位,但其作为交换媒介和记账单位的局限性在20世纪开始浮现。

支持者经常将比特币称为数字黄金,因为它改进了实物黄金的许多特性。比特币不仅稀缺、耐用,而且它还可以分割、可验证、可携带、可转让,所有这些都可以避免中心化的威胁。根据我们的研究,如果在实物黄金市场上占据10%的份额,比特币的网络价值可以增加近1万亿美元,如下图所示,是如今2000亿美元基数的5倍。

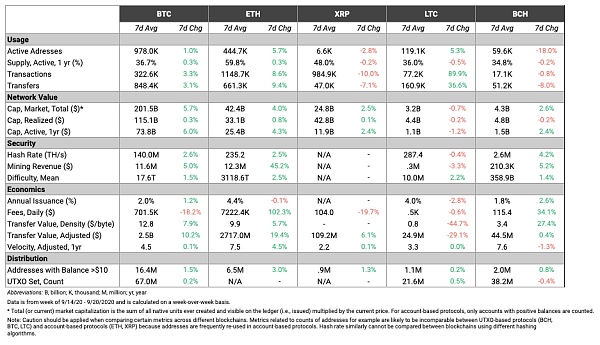

Source: Coin Metrics Network Data Pro

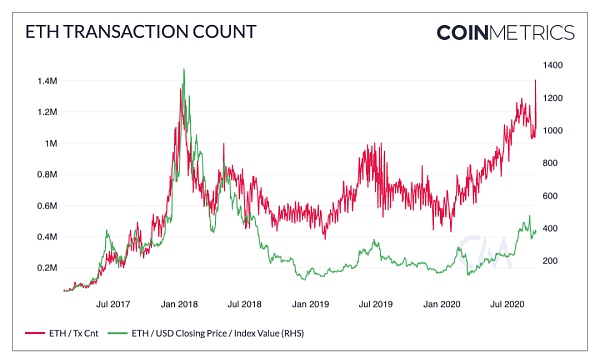

在周一下跌之前,指标在过去一周略有上升。以太坊(ETH)交易费用在Uniswap的UNI token推出后又开始上涨。在9月11日下降到4个月以来的最低点之后,ETH活跃地址也由于UNI而反弹。比特币(BTC)的每日活跃地址也保持强劲,过去一周平均为978K

继前一天Uniswap推出UNI代币后,9月17日ETH日交易量创下历史新高,达到141万。

来源:币元网 Coin Metrics网络数据图表

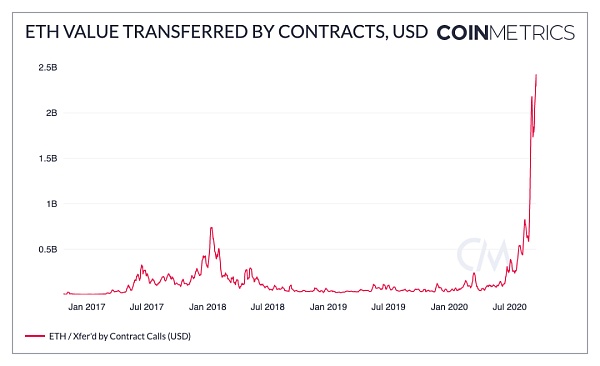

9月17日,由于用户向Uniswap合约发送交易以认领和交易UNI代币,发送至Ethereum智能合约的交易量也创下了915.56K的历史新高。自7月以来,随着去中心化金融(DeFi)主导Ethereum活动,发送至合约的交易量激增。这标志着随着DeFi的不断发展,Ethereum越来越多地被用作智能合约平台。

下图显示了每天发送至合约与非合约地址的交易量,使用7天移动均线。?

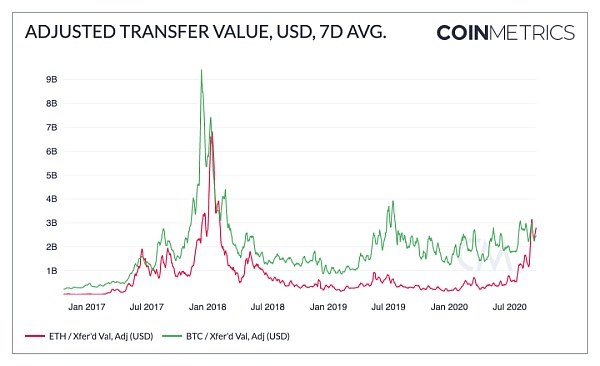

因此,ETH的整体转让金额已经攀升至2018年1月以来的最高水平。9月6日,ETH的调整后转移价值7日均值超过了BTC的。在UNI推出后,ETH的领先优势有所增加。

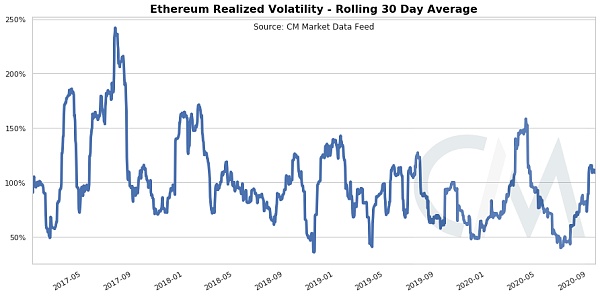

在最近的大跌和上周的UNI首发后,ETH的波动性已经恢复。这具有重要意义,因为它是在自2019年中期以来未见的持续低波动性水平之后。这种波动率的增加在一些重大事件之前,即ETH 2.0第一阶段的推出,以及更紧迫的9月25日期权到期。

来源:Coin Metrics市场数据

周五到期的ETH期权构成了近4.5亿美元的开放合约。对于期权交易所Deribit来说,这将是Ethereum最大的到期日,Deribit是目前提供这些合约的最大交易所(按开放合约)。这一事件可能会给整个星期的价格走势增加额外的波动性,因为交易商们希望对冲这些头寸的风险,从这些头寸中脱身,或者可能在现货市场上采取预期的行动。

Coin metrics? ?作者

李翰博? ?翻译

Olivia? ?编辑

标签:NFTCOIMETR稳定币NFTOPIAETHCOINBiometric Financial数字人民币稳定币CCNY

如果社区用户过于渴望抓住每一个收益耕作机会,最终可能会导致 DeFi 从辉煌走向衰落。 内容概述: SushiSwap 项目在加密社区普及「公平启动」概念,结果却引发许多人效仿,对一些重要 DeFi 协议进行分叉; 「公平启动」是一个有缺陷的概念,有可能严重削弱 DeFi 和加密技术发展的动力; 相比于花费数年时间精力来创新,分叉一个项目只需要短短几周。

DeFi数据 1.DeFi总市值:146.36亿美元市值前十币种涨跌幅,金色财经制图,数据来源CoinGecko 2.过去24小时去中心化交易所的交易量:11.9亿美元 交易量排名前十的DEX 数据来源:Debank 3.DeFi借贷平台借款总量:16.6亿美元 DeFi借贷平台借款占比,金色财经制图。

NFT来源于ERC721协议,我们都知道ERC20代币协议带领了发币潮,也是加密货币和DeFi的兴盛源头,与ERC20协议有共性的ERC721,一直被期待因此再出现新的浪潮。 不过与ERC20相比,代币协议其实是决定了金融大行业的基础货币,金融的成熟业态给加密货币的金融业务带来了太多了经验。

Yearn Finance 作为这一波 DeFi 兴起中的创新项目,成为了链上世界最具影响力的去中心化资管协议。根据 DeBank 链上数据统计分析,目前,YFI 管理着将近 8.72 亿美金的加密资产。

1.DeFi总市值:125.82亿美元 市值前十币种涨跌幅,金色财经制图,数据来源CoinGecko 2.过去24小时去中心化交易所的交易量:8.71亿美元 交易量排名前十的DEX 数据来源:Debank 3.DeFi借贷平台借款总量:19.1亿美元 DeFi借贷平台借款占比,金色财经制图。

要点: 价值 100 万美元的 USDT 稳定币被错误地发送到了一个 DeFi 合约地址,Tether已帮助交易者恢复了该笔资金; Tether能够执行这样的资金恢复得益于该稳定币平台的中心化控制; 中心化控制使得 Tether 和 Coinbase 支持的USDC能够与执法官员合作打击非法活动。