作者:@shivsakhuja

DeFi起步于2018年,蛰伏一年之后在2019年崭露头角,成为公认的DeFi元年。随后,链上流动性的急剧增长让2020年成为DeFiSummer,自此DeFi开启爆发式增长。但进入这一轮熊市,DeFi迎来重大收缩期。

但不管怎样,DeFi作为价值互联网的重要根基,随着行业的发展,其未来都无可限量。

那么,当你在参与DeFi的时候,有没有考虑过你的收入是怎么来的?除了纯旁氏之外,DeFi有没有真实的收入来源?今天白话就来带大家了解一下DeFi真实的收入来源:“钱从哪里来?”

DEX/AMM如何工作?

什么是流动性提供者?关于无常损失/工具

Uniswap、Sushiswap、TerraSwap等去CEX被称为自动做市商(AMM:AutomatedMarketMaker)。传统的订单交换会将买单与卖单匹配以促进交易。而DEX的工作方式有一点不同。在DEX上,通常有两种类型的参与者:交易者和流动性提供者。流动性提供者提供等价值的两种资产。。提供的这种“流动性”允许交易者在两种资产之间自由、自动地交易。最常见的DEX类型使用“恒积”AMM。这些背后的基本公式是:token_a_balance*token_b_balance=k,其中k是某个常数。它的工作原理是这样的:假设你提供了500美元的$ETH和500美元的$USDC。现在有人用50美元的USDC购买了50美元的ETH。该池现在将拥有450美元的ETH和550美元的USDC。所以矿池会自动调整ETH-USDC对的价格,使得再次出现$500-$500。

这是一个简化的解释,但挂牌价格是由AMM自动调整。只要矿池中有足够的流动性,这种价格调整可以忽略不计,滑点也不多。如果池子太小或交易量太大,就会出现“滑点”。这意味着你的交易的有效价格更差,因为价格是由你的交易本身推高的。现在,你可能知道DEX上的价格为什么会偏离CEX上的价格,因为它会自动调整。是的,它可以——但这通常只会持续很短的时间,直到套利者进来并从差价中获利。例如:假设$ETH-$USDC对在UniSwap上的交易价格为3800美元,但在Coinbase上的交易价格为4000美元,你可以在UniSwap上买入并在Coinbase上卖出。这最终将导致DEX和CEX的价格趋同。

当然AMM也有一些优点:

>为市场增加流动性的简单方法

>特别适用于新项目

>无需等待交易对手方进行交易

>去中心化+自动执行合约=没有中间商

>可以插入智能合约其他协议

AMM的缺点是:

>如果池规模小,滑点高

>智能合约利用风险

>链上交易会增加网络拥塞

>存在无常损失的风险的运作环境下,流动性提供者向资?池提供流动性时,因市场价格波动?产?的暂时性损失。无常损失是由于价格背离引起的,当价格回归后,无常损失会被逐渐抹平。)

关于无常损失计算可以去网站:https://dailydefi.org/tools/impermanent-loss-calculator/查看。

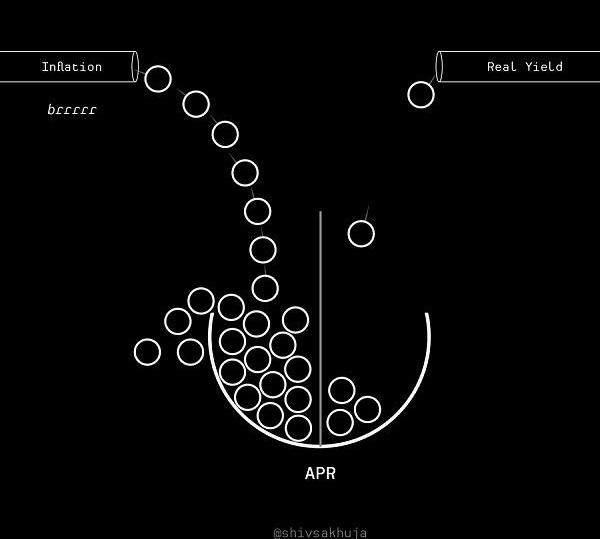

关于流动资金池APR的真相

为什么有时候你并没有真正获得被鼓吹的高APR?

农场在显示APR数字的方式上可能会产生很大的误导。事实是,当你耕作时实际获得的APR远低于官方显示的APR。那么为什么广告上的的APR如此之高呢?这里有哪些常见的陷阱/诡计?这里请先了解一些流动性提供者通常是如何获得奖励的。流动性提供者以2种形式获得奖励:

交易费

农场激励

大多数时候,大部分APR来自农场激励,而不是交易费。

让我们了解APR数字是如何计算的。大多数DeFi收益农场每天将为每个池支付固定数量的Token。这些是新的Token,它们被打印出来并按比例分配给持有LPToken的农民。

看个例子。FarmX平台为了激励$ETH/$BTC池的流动性提供者,承诺每天奖励1,000个X平台的?X的LP。假设池中有100,000美元的流动性,而你提供1,000美元的流动性。你现在拥有池的1%。

所以你收到的1%的奖励。目前,1个X平台X=1美元,也就是说你每天收到10美元。按年计算,这将是365%的年利率。这意味着你应该每年赚3,650美元,但事实是,这种好事并不存在。

实际APR取决于:

每天发行多少农场Token

发行农场Token的价格

矿池中有多少美元(TVL)

矿池产生多少美元的交易费

这就是为什么你实际上不会获得365%的年利率,因为:1.排放量会随着时间的推移而减少:农场往往会更早地激励池。2.X平台的价格会随着时间的推移而下降:大多数农场Token没有实用性,并且不断地抛售。

示例图表

如果它是一个受欢迎的农场或一段时间内的奖励很高,那么TVL可能会增加,从而稀释你在矿池中的份额。

显然,所有这些都有例外。一些农场设计了更巧妙的Token经济学,以防止或减少持续倾销。但即便如此,除非农场Token有一些真正的效用,否则很难阻止价格下跌。

如果通胀Token没有强劲的需求驱动力,价格必然会下跌。唯一的问题是多快。那么你能用这些信息做什么呢?

以下是一些实用的耕作技巧:1.了解Token经济学。如果你以低廉的农场Token获得报酬,请尽可能频繁地出售掉。2.或使用自动复合器,如beefyfinance自动出售奖励。

不要被农场Token的诱人收益所束缚:大多数农场将支付更高的年利率来提供农场Token的流动性。根据我的经验,APR几乎永远不足以弥补价格下跌。

我看到一些农场做的另一件偷偷摸摸的事情是显示7天的平均值,而不是当前的APR。记得检查你在24小时后赚取了多少,以及它与你的预期每日收入的匹配情况。不出意外,它通常较低。

另一个鬼鬼祟祟的事情是:他们可能会宣传APY而不是APR。由于费率是瞬态的,APY数字非常具有误导性。APR和APY之间的差异对于较高的数字尤其重要。每天1%=365%年利率=3,678%年利率。

最后,在选择池子时不要忘记无常损失(IL)。配对2个相关性较低或市值差异较大的Token时要小心。

如何判断DeFi是否有实际收入

贷款方、质押者和一些其他流动性提供者从DeFi协议中存入他们的Token,以获得相应的百分比奖励APR。但是这些收益率和承诺的年利率真正来自哪里呢?许多项目建立在由通货膨胀Token支持的不可持续的庞氏经济学之上。识别项目是否具有真实收入来源这点很重要,因为只有可持续的收入,作为Token持有者才能获得源源不断的收益。

以下是判断DeFi是否有实际收入的一些指标:?LP的交易费用?服务的交易费用?协议费用?借款人利息接下来就详细看看这四个指标分别值得是什么。

LP的交易费用交易者为资产交易支付的费用。这些费用归提供流动性的人所有。

LP通过以下方式赚取APR:

>激励奖励

>交易费用

很多APR来自激励奖励部分。这些奖励是通过Token通胀获得的,并且是不可持续的。因为没有外部收入支持这些奖励。

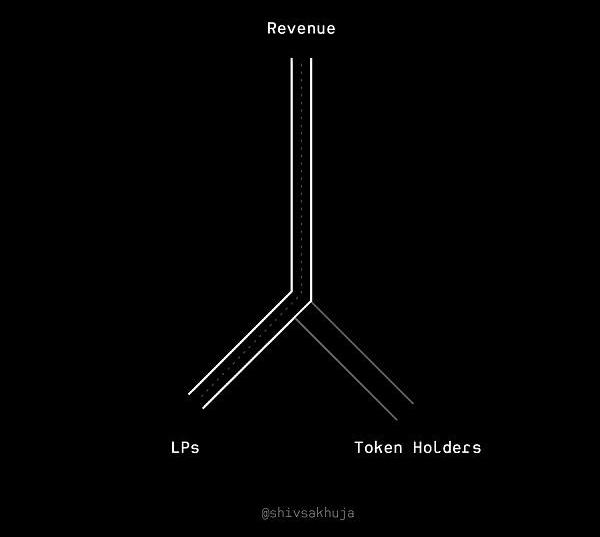

服务交易费用

交易费用是真正的收入。

用户为LP提供的服务支付交易费用。X平台其他一些DEX收取0.3%的交易费。Uniswap交易费介于0.01%和1%之间。

请注意,在Uniswap的案例中,这些收入均不属于$UNI持有者。所有这些都分发给LP。所以即使Uniswap已经处理了超过一万亿美元的交易量,也没有任何费用属于UNIToken持有者。

关键要点:收入很重要,你会寻找Token的最终目的就是从这些收入中增值。例如:通过分配给持有者还是Token销毁

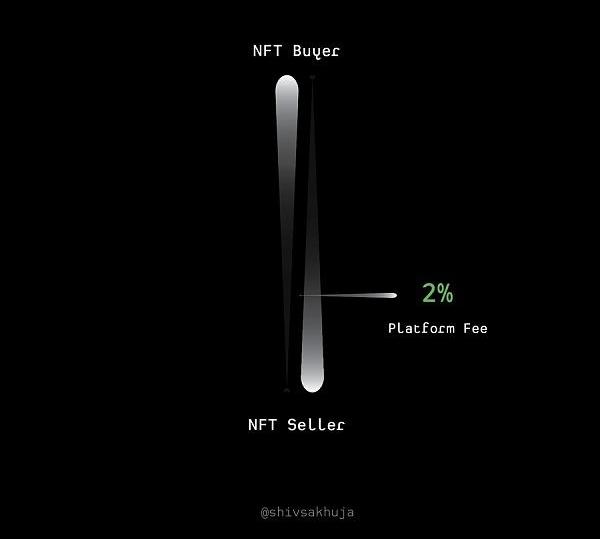

协议费用

协议费用这些是支付给协议以获得协议所提的供服务的费用。

示例:

>?过桥费:桥将资金从一条链转移到另一条链,并向用户收取此项服务的费用。

>基金管理费:iearnfinance的yVault收取20%的绩效费和2%的管理费用于管理资金的服务。

>?NFT市场的平台管理费用:例如LooksRareNFT匹配卖家和买家并促进交易。LooksRare从每笔NFT销售中收取2%的平台费用

LooksRareNFT自今年年初推出以来,已经获得了超过5亿美元的收入。这是人们为平台服务支付的真金白银。

可以在tokenterminal查看相关数据

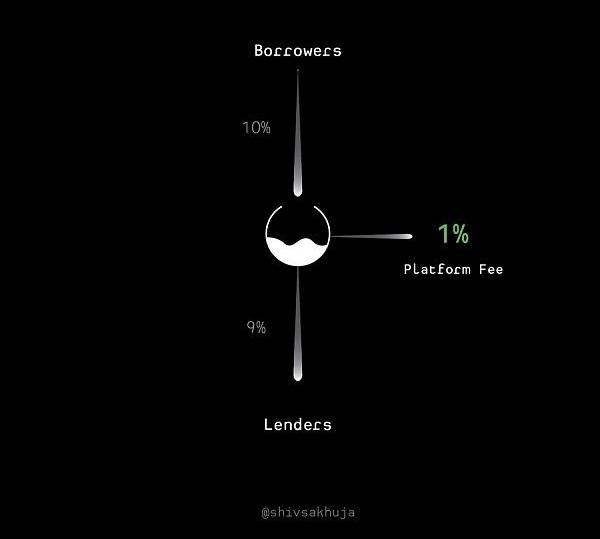

借款利息借款人的利息也是实际收入,尽管其中大部分归贷方所有。

协议保留并与Token持有者共享的实际美元=借款人支付的利息-支付给贷方的利息

反面示例

现在,让我们看一下没有真正可持续收入的协议示例。以下是DeFi中不可持续收益的一些来源,以及你在评估协议时可能陷入的一些常见陷阱。

关于通货膨胀率

上图中哪个披萨更大?是分成6片的披萨还是10片的披萨?

两者都不是-它是同样的血腥披萨。只是分成更多的片。

通胀收益示例1:LP中的激励性耕作奖励

耕作奖励只是以通货膨胀为代价印刷和分发的Token。发行的新Token奖励不是“真正的”收益。

你可以通过种植和短期倾销从它们那里赚取美元,但它们不是真正的或可持续的产量来源。如果你为通货膨胀的Token奖励而耕种,请确保你有赚取奖励的策略。

通胀收益率示例2:通胀质押收益率前25个PoSToken的平均供应通胀率约为8%。

Staking收益来自:

?新Token发行

?交易费用?

了解为什么很难确定实际收入有多少?

未知费用——费用既可以是链下的,也可以是链上的,这使得评估现金流变得困难。收入本身并不能让你全面了解资金流向。多考虑一点,你就会发现这只是一个数字。

想象一下,试图在不知道企业开销情况下仅根据收入对企业进行估值。WeWork每年创造了数十亿美元的收入——这听起来很棒!…但是你发现它每年花费的收入更多,这意味着这家公司每年都在亏损。

你应该搞清楚的是收入中有多少价值流向了Token。在大多数协议中,部分收入会返还给Token持有者。回到Token持有者的协议收入几乎就像支付给股票股东的股息一样。

不可持续的收入——?一些收入来源是不可持续的。例如:Anchor过去通过通胀奖励来补贴借款,以吸引更多借款人的需求。

利率波动——也许有一段时间你实际上可以通过借款获得报酬。借款人必须支付20%,但他们还获得了27%作为ANCToken的激励性奖励。

对借款人来说很好,但对ANCToken持有者来说就不那么重要了。当这些奖励枯竭时:→借代需求暴跌↓→收入暴跌↓

还有一些其他判断标准,比如收入是否完全依赖于新的Token购买者;如果协议在没有奖励Token的情况下是否可以正常运行等

小结

总体而言熊市对于DeFi来说也是好事,是其走向成熟的催化剂,能够让真正有价值的东西存留下来。

不过对于之前的DeFi投资,你踩过哪些坑呢?欢迎评论区互动交流~

标签:TOKENTOK比特币APRUpTokenSelfdrop Token买卖比特币会坐牢吗2022umbrellaprotocol

“引进来,投出去。” 2022年7月1日,MakerDAO社区对5亿枚DAI金库投资策略分配投票已结束,57.67%支持将5亿DAI金库的80%投向美国短期国债,20%投向IGCorp债券.

作者:Jiawei,IOSGVentures 1、引子 ComposableFinance的创始人提出了跨链互操作性的五个发展阶段:0-20%:实现最基本的跨链通信和链间代币移动;20-50%:.

采访的过程有很多之前没有看到的想法,说明胖企鹅一直在保持独立思考,独立思考是币圈很匮乏的?这是我采访胖企鹅的原因.

原文作者:MilesJennings权力去中心化的承诺已经被大量讨论和辩论,从它为什么重要到谁将控制互联网软件的更大问题.

文:JORDANFINNESETH风险管理不佳、收入不足和过度使用杠杆是DeFi崩溃的核心原因。加密货币市场今年走得很艰难,多个项目和基金的倒闭引发了一种传染效应,几乎影响了该领域的所有人.

OpenSea是最大的NFT交易平台,当我们去解构其平台的技术时,会发现,OpenSea完成了对以太坊上NFT资产的元数据扩展.