撰文:Spike?

编辑:JerryCrypto?

出品:ThePrimedia

「DeSoc」的深层含义是「去中心化社会」,「DeSoc中的金融」是指」去中心化社会的金融,其特点是具备普惠属性,人人皆节点,人人是用户,是去中心化社会的基础设施。现阶段的Defi,正是未来「DeSoc中的金融」的基础要件。

坏消息是,目前Defi似乎陷入泥潭,高杠杆引发的连环清算、循环借贷催生的虚假繁荣、治理模式"DAO"向的偏离,对用户资金暗箱的操作、代币机制的滥用……可谓无边落木萧萧下,缓缓走向至暗时刻。

但无法否认的是,Defi可谓「DeSoc中的金融」的前哨,以先行者的姿态,展开对Web3金融领域的探索,一步步引导去中心化金融开枝散叶。

Defi目前的问题在于——「要改变传统金融的DeFi,却被中心化世界改变了」。其底层并未同步去中心化,而是呈现出「前端入口去中心化,但是后端仍旧是中心化机构继续运营」的局面。表面看是DEX和CEX的交易所模式之争,但是其做市商可能是同一家中心化机构,那么用户的资金从哪个阀门流入都无法保证不被挪用。

MetisDAO公布下半年路线图,将推出新型治理结构Commons和Eco Nodes:6月29日消息,Layer2 协议 MetisDAO 基金会公布今年下半年路线图,其中提出将采用两种治理结构,分别是 Commons 和 Eco Nodes,Commons成员可以提出 MIP,并 Eco Nodes 投票决定最终决定。任何人都可以通过质押 Metis 代币并积累 veMetis 以获得未来的决策权来创建 DAC 并成为 Common,为 Metis 生态系统的发展做出贡献的 Commons 可以成为 Eco Nodes,其投票权力将由声誉徽章决定。MetisDAO 计划在 12 个月的过渡期内全面实施该治理结构。

此外,Metis Sequencer Pool 将开放供社区参与,智能合约可以选择哪个成员可以成为下一个 Sequencer,确保 Sequencer 的职位有效轮换。DAC v2.0 将演变为去中心化协作工具和新的基于信誉的机制的门户,MVP版本将于8月发布。[2022/6/29 1:38:05]

DeSoc中的金融将彻底走入去中心化的路程,链上资金透明、治理过程公开,我们将首次抛下一切中心化的饕餮,去建构属于未来、属于Z世代、属于永存的去中心化主流金融市场。DeSoc下的DeFi,会成为破土而出的新芽,引领走向加密世界的下一轮创新之路。

动态 | TradeStation支持Bakkt和CME比特币期权:Monex集团的美国投资经纪子公司“TradeStation” 周四宣布,将开始支持Bakkt和CME通过其在线证券经纪“ TradeStation Securities” 提供的比特币期权。(Coinpost)[2020/1/28]

本文将分为上中下三篇依次发布。

上篇:DeSoc中金融,一种点对点的个人互市体系

走向DeSoc中金融的第一推动力,注定是一场从机构互利到个人互市的征途。

技术背后的操控者不能是机构。目前为DeFi提供流动性的是AMM,俗称做市商自动化机器人,是依靠公式进行自动交易的撮合机制,现今主流DEX,如Uniswap、Curve都使用了这一机制的不同变种。但为DEX们提供流动性的,依然是中心化机构,而不是去中心化的节点。??????????

技术背后的操控者永远应该是人。「个人互市」即个人成为AMM体系的血肉和骨架。这才是DeSoc中金融的正确打开方式,进而延伸至DeFi的各种环节,出于需求而使用,每个人都是对方的做市商。从DEX市场主体化角度而言,排除机构做市商,进而完成DeFi的去机构化进程。

分析 | CoinDesk:BTC价格通常在减半前一年半做出反应,短期回落后会进一步上涨:CoinDesk分析认为,BTC挖矿奖励将在明年5月减半,历史数据显示,价格会提前一年半做出反应:例如,比特币在2016年7月奖金减半前的18个月创造了长期底部,并在减半前12个月上涨178%。然而,在短期内价格可能会回落,以建立一个更高的底部平台,然后进一步上涨。从技术图表上看,尽管BTC在周日走出上影线,但目前为止没有看跌迹象。移动平均线继续支持价格上涨。50日MA,高于100日MA,高于200日MA的叠加顺序是一个经典的看涨指标。如果每小时图表上的收缩三角形向高点突破,很快会重新冲击7500美元。不过,如果比特币在未来48小时左右跌破6762美元(昨日低点),14日相对强弱指数的超买和周日的上影线都表示看空,可能下跌至6000美元。[2019/5/13]

这就是「个人互市」——所有人为所有人服务。要实现这一点,我们需要将DeFi以更高维度的视角聚合在一起,真正依靠区块链网络本身去建设金融服务,让个人在DeSoc中使用金融服务就像刷短视频一样简单自如。

要摆脱机构的羁绊和控制,实现「个人互市」,就需要DAO治理。在这种治理方式下,无摩擦的直接民主将带来个人无摩擦地参与金融。无论是能由社区自治做出的投票,还是能直接反映DAO成员偏好的决策,抑或能被透明访问的社区规则……在底层DAO智能合约和技术工具支持下,都为个人互市带来生长的土壤和养料。

分析 | CoinDesk分析:BTC创8个月来新高、百日均线和200日均线首现金叉均加强看涨:CoinDesk分析认为,今日早些时候BTC一度创下8个月以来高点6964美元,同时自2015年以来,行情图表上首次出现100日均线和200日均线牛市交叉点(金叉),这进一步加强了长期看涨观点。但除此之外,由于14天相对强弱指数(RSI)目前处于超买状态,因此在下一个阻力位7411美元(2018年9月高点)之前可能会出现价格回调。若价格回调,历史性强劲的30日均线(目前为5450美元)或会为其提供支撑,推动价格逆转。此外,除非BTC价格跌至200日均线(4405美元)下方,则持续看涨。[2019/5/11]

DAO治理消除了摩擦成本。因为DAO治理不需要繁琐的官僚机构,更不需要收取巨额溢价或费用的管理者,所以金融的摩擦成本几乎为零,个人使用金融服务也就不需要各种手续费、中介费、过桥费等,这为推动个人互市的进程提供了动力燃料。

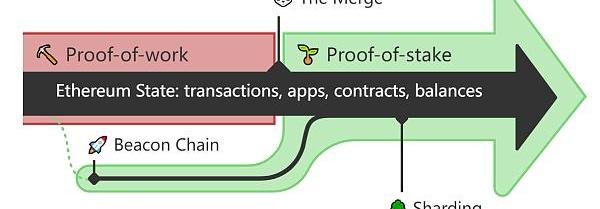

稳定的代币机制可以让DAO治理的参与者获得稳定的收益和体验。而以太坊转为POS机制之后,以太坊的抛售压力将急剧减少,促进了以太坊转向的通缩机制,亦提升了价值传递的稳定性。

分析 | CoinDesk:BTC继续看涨 短期可能反弹至4000美元:据CoinDesk分析,比特币在上周五触及短期高点,现在回落了4%,但这并不意味着涨势已经结束。这次的小幅回落只是反弹之前的短时休息,在K线图上已经产生了牛市的信号,市场继续看涨,如果突破3630美元,反弹至4000美元的阻力会很小。然而,如果长时间未迎来反弹,RSI指标将跌至50以下的看跌区域,MACD指标也将出现不利的局面。[2019/2/12]

低延迟性是提升DeSoc中金融效率的破局点。以太坊的出块时间将由之前的平均13S变为稳定的12S,并且不再需要分叉,而是利用安全头块来确定区块状态。链上金融的确定性将和目前的传统金融日趋同效,DeFi将打破目前等待时间长、传输不稳定、安全机制漏洞等效率和速度方面的魔咒。

POS机制将稳定DeFi用户数量。当前以太坊地址数为83,662,470,再创历史新高;BTC非零地址数为42,329,272,同样创下历史新高。相当于从BTC这一个支柱,变成了两个价值支柱。链上用户的激增,将为DeFi创造个人使用者,打造无机构、无许可的链上金融市场。

图源:https://ethereum.org/en/upgrades/merge/

弥散的用户群体需要有效的自组织。自组织不需要中心机构充当管理者,或者由任何中介或子系统主导,而是可以从无序系统中产生有序组织,并达到自我协调。这种过程是自发产生的,个体在金融生活中真正摆脱机构成为了活动主体,不管是充值、转账、借贷、抵押……都是组成个体经济网络中的微行为,有效组成庞大的生态体系。

个体即节点,节点即公链。模块化区块链可以有效提升这种自组织的运行效率。目前的BTC、ETH、Solana等网络都是单片式区块链,即从单一系统处理交易执行、网络共识和数据可用性等所有功能,虽然健全,但牺牲运行效率。而模块化区块链把第一层区块链的核心组件分解开来,对其中某些单个部分进行高密度密度改进,甚至可使其优势提高100倍,更有利于交易数据在链上存储。

DeFi需要更具可扩展性、可组合性和分散性的系统。在模块化区块链中,可以将共识层和执行层解耦,共识层只负责证明数据可用性,而交易可在链下执行,这种运行模式让节点验证区块时不再需要进行链上交易,有效节省空间,提升交易的效率。

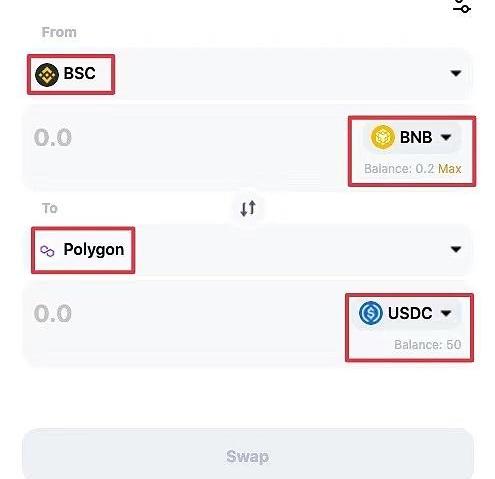

「个人互市」除了效率,还需要考虑交易便捷度。跨链的出现,不仅解决以太坊高昂的Gas费问题,也顺带提升交易流畅度,降低管理多种类型资产的难度。

多链并存的解决方案,让很多类型的交易更加便捷。当各大Layer1和Layer2交互更顺畅,就可以不再需要中间路线的转化,达到一键转化的顺滑度。比如跨链DeFi项目ChainHop支持用户可以很轻松地把BNB从BNBchain交换到USDC,免去了复杂的手续和中间过程,只需要在页面填写数量即可完成转换。

图源:https://docs.chainhop.exchange/user-guide/cross-chain-swap#swap-tokens-across-chains

跨链还给不同资产的组合提供便利,降低管理多种类型资产的难度。用户不需要像以前一样,不同资产放在不同平台或是钱包,管理起来费时费力,还可能因为记不住存储位置和密码而损失资产。在DeFi中已经诞生了资产管理类应用,使任何区块链的用户可以一键访问已支持的DeFi策略。用户的资产包可以像乐高积木一样存储多种类型资产,必要时进行转化即可。

跨链虽好,不可贪用。在安全阴影下,其普及度始终受影响,原生资产的直接交互更具想象空间。跨链是借助第三方桥接,将多条公链资产相互匹配,以提升效率,如WBTC和xDai,但究其本质,两者并不是BTC和DAI,而是一种映射。

从影子到真身,全链模式更接近DeSoc的本质。其上的交互是各链资产的底层互换,而不再需要跨链桥的中转。以全链Dex为例,产品思路类似于1inch,只不过1inch聚合的是其他DEX的深度,本质上是「前端的前端,入口的入口」。而全链DEX的理念更进一步,通过一次开发,全链通关,真正让用户在任意链上进行资产的交互。

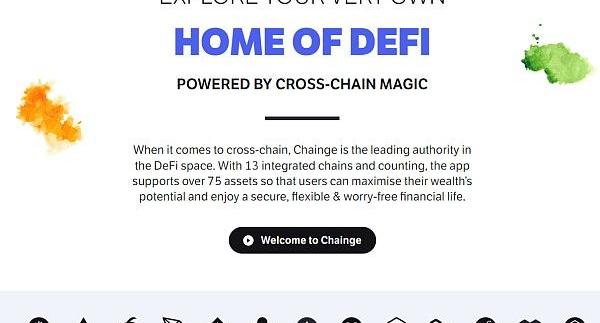

「一个婴儿也能成长为巨人」。虽然目前全链DEX更像是试验品,但有望未来成为DeFi的流量集散地,超越万亿美元交易量的Uniswap。Chainge就是其中代表,其入口直接是手机App,集成了13条公链上面的75种资产,用户可以按照正常使用传统App的方式去进行购买资产,其背后并不是中心化服务器,而是真正的一条公链在支撑其运作。

图源:https://www.chainge.finance

在整个DeSoc中金融,弥合「前后端、上下层分离」的现状,还需要一个适配的升级版入口,那就是DID,正如我们在《在DeSoc语境下针对DID的价值发现与精神分析》中所述,「DID是一切数字要素的流转中枢。」当用户不再受困于多个账号、密码的混沌之中,而是多种应用「一线牵」,就从单一生态走进了区块链的综合场景,而金融场景,一定是其中熠熠生辉的那一个。

敬请期待下文分析:

中篇:DeFi折戟之殇,黑天鹅下机构互害的内在机理

下篇:DeSoc中的金融,所有人为所有人谋利价值机遇

如图为BTC月线长期走势,可以发现目前月线仍是被上方红色轨道压制状态,对比之前走势可以发现,BTC低位重新站上才有再次迎来牛市的机会.

DAO治理的真正承诺可能是分叉。撰文:PackyMcCormick编译:ZonffPartners如果你看到了「治理」并认为应该跳过,因为这听起来很无聊,我恳请你继续阅读.

「更加安全」的区块链为何频繁发生事故?原文标题:《区块链安全和传统安全有什么不同》 撰文:卫剑钒 说起传统安全,很多朋友都比较熟悉,基本而言,就是针对漏洞的攻击,和针对攻击的防护.

原文:《ASoft-ishLanding》byAnsem编译:Amber丨ForesightNews随着美国通胀压力的减轻和以太坊合并临近,加密市场迎来了一定的复苏.

DAO不需追求完美,只需精益求精。 原文标题:《分叉之道》 撰文:PackyMcCormick 编译:郭倩雯 在游戏中,「速通」意味着尽可能快地通关游戏.

近期,随着Axie、STPEN等头部项目接连遭遇代币下跌、用户量紧缩的困境,GameFi整体市场也趋于冷静.