现在再看 SushiSwap,它远没有刚面世时的光鲜了。

最开始,Uniswap 的进化、社区掠夺 VC 等点评一度将 SushiSwap 捧至神坛,在经历创始人被爆控制价值 2700 万美元的 SUSHI 代币、套现离场,存在治理双花漏洞,以及控制权突然转交给 SBF 等等魔幻场景后,SushiSwap 的故事开始逐渐走下坡路。

不过,接踵而至的各种 Swap 仿盘,发行的各种 meme 代币,也让「Uniswap 必须要发币」的观点深入人心,不少人认为,没有平台币是 Uniswap 的最大弱势。

拨开市场上的泡沫和情绪,单看 DEX 和 AMM 这个赛道,我们提出一个疑问,Uniswap 真的需要发币吗?

目前来看,Uniswap 还有远比发币更重要的事情。

只有 500 行代码的 Uniswap,早已成为 DeFi 领域中不可或缺的一环。

最开始,Uniswap 是因为上币的速度受到关注,项目方的融资与上线同时进行,项目方将币总量分配成几份,其中自留一部分,放在 Uniswap 上一部分,向两个池子注入资产,相当于自定一个价格,然后就能交易了。「最快 10 分钟」就能完成,「成本大概只需要花费 0.3 个 ETH。」

这种方式直接冲击了原来区块链项目运作的模式,新项目上马的成本越来越低,一大批项目泥沙俱下。

从最初潜力项目的诞生地发展到如今,Uniswap 的地位也悄然发生着变化。Uniswap 成为了流动性挖矿中的重要一环:无论新老项目方想做流动性挖矿,都会先去 Uniswap 上线交易对,吸引用户为池子注入资金,在获得相应代币后再进行挖矿。

为资金池提供流动性获得平台的手续费分成,早已不足以满足投资者的需求。当 DeFi 项目发行代币/治理代币的玩法流行开来,Uniswap 升级版的 SushiSwap 宣布引入代币激励机制时,很多人开始蜂拥而上。

刚完成迁移的时候,SushiSwap 的总锁仓量一度上涨至 15 亿美金,而 Uniswap 则下调至 4 亿美金,让人错以为是 SushiSwap「抢」走了后者的流动性,有人甚至断言:只有赶快发币才能「拯救」Uniswap。

实际上,在 SushiSwap 出现前,Uniswap 的锁仓量已经达到 4 亿,在 SushiSwap 迁移完成后,Uniswap 的锁仓量还是 4 亿美金,SushiSwap 并没有抢走 Uniswap 的流动性,多出来的近 10 亿美金流动性原本就是 SushiSwap 带来的,这只能说明发币确实在短期内引发了锁仓量的暴涨。

而看现在的 SushiSwap 的锁仓量和币价早已不再巅峰,发币似乎也没有让这个 DEX 有比 Uniswap 更光明的未来。

在最早一批关注到 Uniswap 大迁徙趋势的从业者看来,发币其实并不是摆在 Uniswap 面前最紧要的事情。

在 SushiSwap 靠发币吸引 Uniswap 上的 LP 迁移的时候,大家就在猜想 Uniswap V3 版本会不会同样靠发币来抢回流量。在 SushiSwap 正式迁移 LP 的当天,Uniswap 创始人 Hayden Adams 发了一张 Uniswap 新 Logo 的图片,有不少人猜想 V3 一定会伴随着平台币的公布。

FTX提议修改美国加密货币法规,希望能够选择单一的主要监管机构:12月4日消息,加密货币交易所FTX发布了一份文件,建议修改美国法规,以提供更大的灵活性。该文件 列出了十项原则。首先,FTX建议交易所应该能够选择一个单一的主要监管机构。CFTC是商品衍生品市场的主要监管机构,而SEC是现金证券市场的主要监管机构,由于一些交易所同时处理现货交易和衍生品交易,FTX提出了一个框架,允许交易所选择一个市场监管机构作为其主要监管机构。FTX的其余原则涉及资产托管、风险评估、客户保护、KYC/AML以及其他与金融监管合规相关的常见问题。值得注意的是,有一个部分侧重于稳定币监管,FTX希望监管机构保留一份已注册的稳定币清单,并确保这些稳定币由会计师事务所定期审计。(CryptoBriefing)

此前消息,Coinbase、FTX等加密公司高管将于12月8日出席美国国会加密听证会。[2021/12/4 12:50:17]

但是 Uniswap 真的需要发币么?或者说,发币是不是 DEX 成为顶流的必要条件?

「发币不是 Uniswap 目前必须要做的事情。」去中心化资产筛选平台 Tops 创始人李鸣表示。

在发币已经成为很多 DeFi 项目标配的情况下,SushiSwap 顺应「趋势」的做法确实受到了市场的追捧,在 SushiSwap 之后,很多类似的仿盘也很快上线,营造出了一种发币的项目能取代 Uniswap 的情景,但实际情况并非如此。

在李鸣看来,仅从 Uniswap 的 Swap 本身的效率和交易方式来看,它还远没有上升到能跟 CeFi 相提并论的地步,仍然有不小提升空间和优化的余地,「最突出的问题是无常损失,一些项目方已经开始通过做市的方式『收割』用户,但用户还没有察觉到这种行为。」

刷量是中心化交易平台默认的做法,如今,这种玩法也开始蔓延到 DEX。

一线从业者王佳也告诉律动 BlockBeats,目前 Uniswap 已经出现了越来越多专门针对流动性池交易的做市商,为了吸引用户关注,让数据更好看,项目方开始意识到 Uniswap 上的交易对也需要刷量了。

「和 CEX 做法一样,只是整个过程更透明了。」

由于交易者的一切操作行为都被记录在链上,项目方做市的成本和风险也比原来更高,「之前交易所做市就是后台的一串数据,但现在 Gas 手续费也是一笔不可忽视的开销」,「之前做市商只需要获得操作权限,无法控制资金,但到 DEX 后,做市商需要持有资产才能操作,这导致目前项目方还只是小额度操作,不敢轻易玩大额。」

辨别的方法只需要看成交记录中,同一个地址有没有出现多次来回的交易。这意味着,面对不少刚上线就创造几十倍、上百倍涨幅神话的项目,投资者更需要多加辨别,因为这很可能是项目方自导自演,就为了吸引用户接盘。

除了可待提升的交易效率,目前围绕在 Uniswap 周围的问题还有很多,比如在 Uniswap 上面设置的流动性池子是不是资金量越大越好,设置多个池子的滑点会不会更低、LP 的收益会不会更好,代币的定价和成交方式还有没有优化空间等等问题,这些都仍然是需要 Uniswap 团队花费更多的精力去思考和解决的。

「现在用户在 Uniswap 上只能看到流动性、交易量等基础数据,但实际上,流动性池子的数量、交易笔数的变化等数据可能会对价格产生更大的影响,或者说是更明显的涨跌信号。」这些板块在 Uniswap 都还没有完善,也正因为市场还存在空白,才出现了市面上那「近 20 个」专做 Uniswap 交易体验的团队。

除了交易体验的优化,李鸣还提到,从开发者的角度看,目前 Uniswap 对那些基于其开发相应衍生工具或功能的团队来说还是不够友好:「有时候 Uniswap 提供的数据不够及时,或者缺漏、错误,甚至就没有相应的数据。」

选择交易平台,投资者最终目的是要发现好资产、获得高收益,但如果只是单纯复制 Uniswap 代码,仅仅只加上代币激励模型,而不是对业务本身进行优化、改进的项目,即便短时间成功了,也很难保持长青。

我们可以思考一个简单的问题,你发一个币,是选择上 Uniswap 呢?还是上其他仿盘 Swap 呢?

「Uniswap 还是有品牌的。」去中心化衍生品交易平台 MCDEX 创始人刘杰的观点可以代表一大部分人。

而各种 Swap 的仿盘一度让投资者以为自己被赋予了与 VC 或者项目方团队平起平坐的资格,但实际上,流动性挖矿并不公平。

现在的 DeFi 流动性挖矿,在社区驱动的精神下,打着无预挖、无私募、无 VC 的旗号,营造着「公平」的概念,给大家传递这一种「不会有人割你」的信号。不少人认为,自己只是挖矿,做二级市场的卖方,不会在二级市场接盘,风险很小,收益还会远超预期。

但真的吗?流动性挖矿真的绝对公平吗?那些发币的项目真的不赚钱吗?

一定不是的,他们至少有三种赚钱方式。

首先是收割流动性提供者(LP),更准确的说,项目方看中了 LP 手中的 ETH。

在 AMM 机制中,LP 做市需要在两个池子内增添等量的资产,比如在 ETH/USDT 这个池子做市,在 ETH 池子添加 1 ETH,在 USDT 就要添加 1 ETH 等值的 360 USDT,才能成为 LP。如果 ETH 下跌 20%,LP 手中的 ETH 会变多,而 USDT 会变少,以达到 1:1 等量以及池子流动性乘积等于常量,这会造成无常损失。

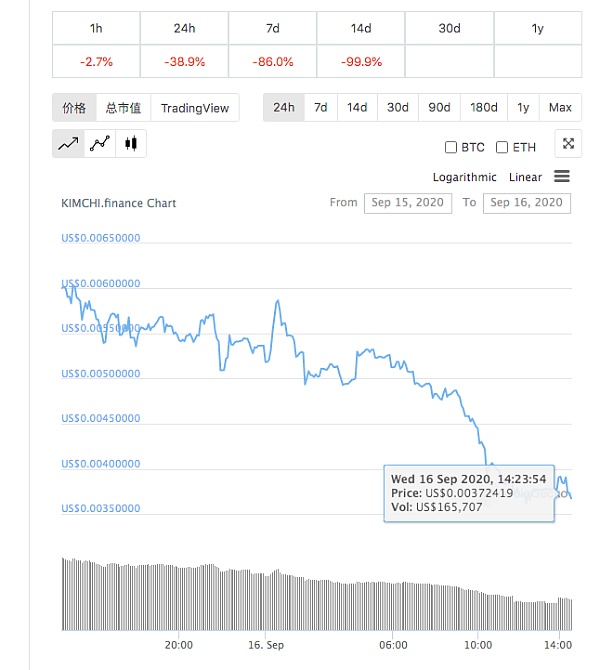

但极限情况下,当池子中一类资产的价格暴跌,那么 LP 手中相应的币就会越多,而另一个池子的币就会越少。比如 KIMCHI 泡菜这个项目,在 KIMCHI/ETH 这个池子中做市的 LP 就属于被收割的一方。

KIMCHI 价格短时间内一路暴跌,该池子中的 LP 手中 KIMCHI 越来越多,ETH 越来越少,同时 KIMCHI 的价格越来越低,LP 的 ETH 被收割。这本属于无常损失的一种,但当池子内代币出现极端情况时,无常损失已经升级为被收割。

当然这种情况只会在提供挖矿代币流动性的池子中才会出现,比如 SUSHI/ETH、KIMCHI/ETH,LP 如果选择的是其他池子就可以大概率避开这种风险,但项目方并不会让你这么做。

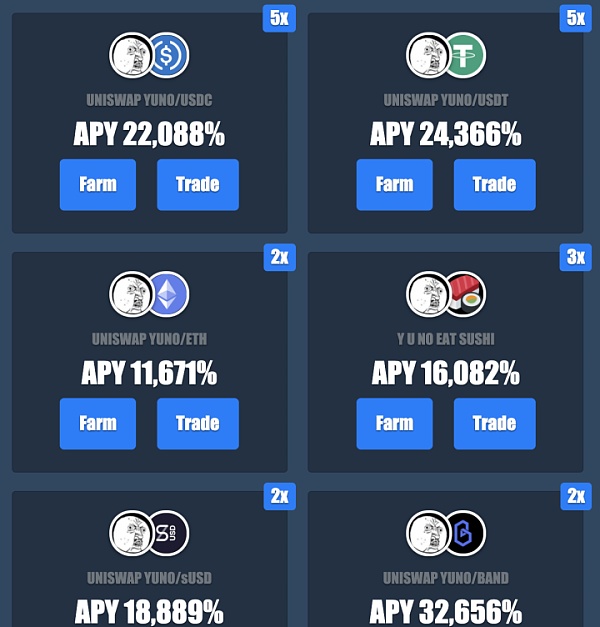

在挖矿设计中,项目方会把这类的池子奖励设计得远超其他池子,比如高达 5 倍的奖励,LP 在这个池子的挖矿效率是其他池子的 5 倍,不了解风险的用户,很容易被高额回报吸引进场。

此外,项目方甚至会增加若干个包含此类挖矿代币的池子,年化收益给到数百倍。比如 YUNO 项目,8 个挖矿池子中,有 6 个池子需要 YUNO 才能挖矿,这样的情况下,LP 被收割的概率是 75%。

私货一般指的是小众币种,一般流动性挖矿会采用主流币,但某些项目方会用小币种挖矿,以起到拉升小币需求量带火的目的。比如前段时间大火的 KIMCHI。

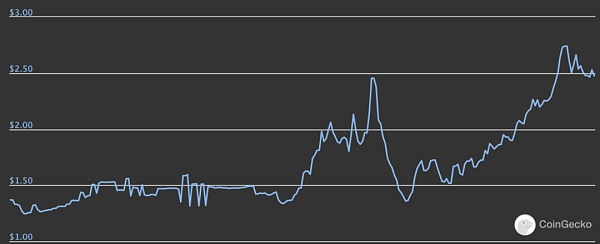

有意思的是,KIMCHI 的 farm 仅选择了 YFI、BAND、ETH 这三个较为主流的代币,其外还暗自夹带私货,不仅调高了 KIMCHI 代币的收益百分比,还有一个并不流行的 TEND 代币也进入代币池,这导致了 TEND 代币从 1.2 美金最高涨至 2.7 美金,短时间涨幅高达 125%。

另一个隐含的玩法是项目方通过收取一部分挖矿的奖励获取利润。

在很多 DeFi 项目中,一般是挖矿奖励的 10% 会被项目方收走,相当于交了铸币税。麦子钱包的产品经理陆遥远将这种行为定义为「收矿税」模式,典型的例子是 SUSHI,这也是 SushiSwap 创始人 Nomi Chef 砸盘套现 1.8 万 ETH 的资金来源。

由于 SushiSwap 已经是市场关注的焦点,社区会时刻监控到创始团队的一举一动,但更多的项目方很有可能是在收取矿税之后,一步步套现离场。

还是刚才的问题,如果你是项目方,如果你们的代币想要上线流动性挖矿玩法,你会去 Uniswap 还是去 SushiSwap?

通过抢先发币,SushiSwap 和其他 Fork 项目确实在短时间内获取了市场的广泛关注,但这种搭便车的行为似乎没让这些项目建立起坚固的护城河。

「短时间发币行为,确实可能让很多投资者兴奋。」李鸣认为,但如果 Uniswap 要想扮演一个行业标杆的角色,那它还是要不断地优化自身的效率和产品,才能真正让自己与同类产品拉开差距,也让自己成为整个 DEX 标准的制定者。

走得更快,不如走得更远。如今,凭借发币完成冷启动的 SushiSwap 也陷入如何让代币上涨的泥潭,或许,早早看到这一点的 Uniswap 团队才没有将发币作为当务之急。

应受访者要求,文中出现的王佳为化名。

原标题:Uniswap不需要发币

标签:FILUSHHISWAPOINfilecoin币价格今日行情实实走势SUSHIBULL价格HISWAP价格CrevaCoin

本期简讯 2020年9月17日20:30,区块链头条特别访谈栏目《头条有约》第四期邀请到中国电子学会区块链分会专家委员黄连金做客直播间,本期直播以《畅谈DeFi的机会与挑战》为主题,黄连金分享了DeFi的未来发展逻辑及关键趋势、DeFi面临的风险与挑战,并提到DNA将逐渐部署DeFi领域,先从DEX来组合,把底层的协议做好。

作为太空竞赛活动计划的一部分,Filecoin 团队与 Filecoin 社区每周举办现场 AMA。团队主持了两场 AMA ,回答了多个关于太空竞赛、密码经济学和 Filecoin 挖矿的问题。此外,还帮助矿工解决某些问题。 下面是问答的答案总结。大多数问题和答案都是直接引用的,有些为了便于阅读而经过编辑。

金色财经 区块链9月18日讯? 去中心化金融(DeFi)最近呈现出爆炸性增长趋势,一些协议能在短短几个月内就聚集数亿美元的锁仓量,像流动性挖矿、借贷协议、激励措施等去中心化金融产品也得到进一步加强,本文我们将探讨这一领域里的“后起之秀”:Cream Finance。

$YFI 出来后迅速成为 DeFi 顶流,席卷了整个 DeFi 加密圈,Yearn Finance 背后到底隐藏了怎样的能量? 如果把 DeFi 比喻为乐高游戏,那么乐高游戏的底层基石就是 Yearn Finance,USDT、USDC、DAI、ETH 等底层资产的支配权在 Yearn。

上图为BTC 2016年周线走势与2020年周线走势对比图,我们从图中可以发现,两者之间走势有些相似之处,两者都是产量减半的一年,而后面产量减半启动后的走势,目前BTC走势和16年第二次减半后的走势类似,前期两者均在减半前大幅拉升,一路拉升并突破前一轮大牛顶点下来的斐波那锲0.382点位压制线,价格冲高遇阻回落。

DeFi数据 1.DeFi总市值:156.79亿美元市值前十币种涨跌幅,金色财经制图,数据来源CoinGecko 2.过去24小时去中心化交易所的交易量:11亿美元 交易量排名前十的DEX 数据来源:Debank 3.DeFi借贷平台借款总量:15.6亿美元 DeFi借贷平台借款占比,金色财经制图。