目录

1.寒冬下的加密经济亟需破冰重生

2.BTC及区块链是Web3发展的导火索

3.以太坊开启并推动Web3生态繁荣发展

4.ERC20和FT铺垫了生态发展最初的基石

5.ERC721推动NFT创作及NFT-Fi创新热潮

6.FT&NFT既推动也限制了Web3生态发展

6.1现实中金融资产与经济活动的相互关系

6.2FT和NFT的局限性制约行业发展和创新

6.3Web3中金融资产类别与加密经济的关系

7.基于SFT的DeFi或将开启Web3新篇章

8.寒冬已至,春天还远吗

1.寒冬下的加密经济亟需破冰重生

当下加密世界的发展变化,叠加了全球地缘、疫情以及美联储加息锁表等影响,表现出三个显著特征:

一是BTC跟NASDAQ走势呈现出紧密的正相关。如图1-1所示,有人说BTC越来越像只科技股,这表明加密世界愈加融入全球的经济体系,也表明当下加密世界受全球美元经济体系影响愈加深重。

图1-1BTC与NASDAQ呈现正相关

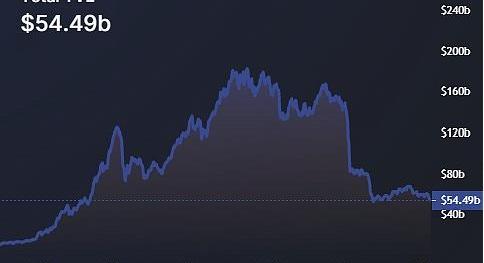

二是随着美元流动性收缩,与美元锚定的稳定币供应量总体上走低。这或许意味着进入加密经济体系的机构资本正在撤出,导致加密体系内的流动性缩减。根据Dune.com的数据,稳定币总市值从2022年5月1800亿美元左右,下降到1537亿美元,最大回撤曾经接近20%。流动性缩减,使得增长乏力,整个加密经济同期总市值从2万亿美元回撤至如今的1万亿美元左右,加密世界俨然已进入了寒冬。

图1-2稳定币供应量变化

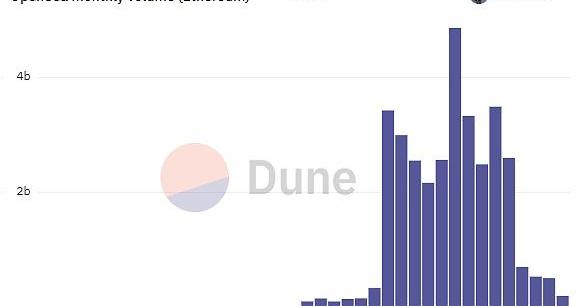

三是代表Web3行业发展繁荣度的DeFi和NFT表现疲软。如图1-3所示,DeFi的TVL从最高1800亿美元跌至540亿美元,Opensea上NFT月成交量从最高接近50亿美元降至1.9亿美元。最为关键的是在DeFi的抵押借贷、Dex、流动性做市、YeildFaiming等创新以及NFT的PFP、加密艺术、收藏品、社区Meme、游戏NFT等创新之后,一段时间内未有带动行业实际发展的重大创新出现,反而是DeFi和NFT创新遭遇瓶颈,行业发展滞缓,接下来该走向何方?

图1-3DeFiTVL变化和NFT交易量变化

这个问题的答案至关重要,可能将决定加密世界将用多长时间,以什么样一种姿态走出困境,并顺应宏观经济由熊转暖的周期变化而迎来快速高质量发展,取得超越过往的加密经济规模;甚至可能决定即使在宏观经济没有明显变化下,加密世界能够破冰重生,一枝独秀,迎来结构性的春天。

本文即是基于对现阶段宏观环境、行业发展现状的判断和分析,通过梳理行业发展基础元素和应用发展的逻辑关系,尝试明晰行业发展规律,并对行业未来发展做出探索性思考。

2.BTC及区块链是Web3发展的导火索

BTC的出现有明确的背景和目的,为此中本聪创造了BTC,却意外地开启了加密世界的“新叙事”,后面的进程我们称之为“Web3”。

BTC作为首创可编程加密货币,实现了货币协议化,建立起货币新范式,开启了数字资产化。对标着现实世界的法币体系而来,BTC具有“1BTC=1BTC”的典型特征,这一特征使得BTC成为了“后发概念”--FT的鼻祖。

而BTC的核心底层实现逻辑-分布式账本,是由各个打包区块通过哈希指针连接,形成区块链条而来,人们称之为“区块链”。同时,人们发现是区块链这种结构体实现并成就了BTC,BTC成为区块链上第一个也是最成功的加密数字货币用例。

BTC名噪一时,驱动人们深入探索和挖掘区块链。区块链具有的“全网分布保存、多方共识记账、块的链式结构、软件智能合约、权益通证”技术功能,使其具备了“公开透明、防丢失、防篡改、可追溯、可溯源、可确权、合约自动执行”等特性,这些特性归集起来可统称为“去中心化”。

Cobie:一未知地址从FTX转出了2100万美元的USDT:金色财经报道,知名加密货币交易员Cobie在社交媒体上称,谁能解释这个地址发生了什么,它正在从FTX提取数百万的Tether,并将其发送到0x18df7开头的地址,目前提取了2100万美元。在BSC链上也是如此。[2022/11/11 12:51:00]

至此,以区块链为核心底层技术,以“去中心化”为发展宗旨,聚合与此有关的标准、资产、基础协议、DApp等所有元素、认知和共识,Web3成为一个集合体,成为加密世界的代言人,开启了它轰轰烈烈的征途。

3.以太坊开启并推动Web3生态繁荣发展

以太坊基于“智能合约和去中心化应用平台”的定位和实现机制相对BTC极大地释放了区块链创新的可行性,引导区块链转向更为广阔的商业应用领域,带来加密数字货币FT、加密数字资产NFT、基础协议、去中心化金融及行业应用等爆发式增长,由此开启了Web3生态的蓬勃发展。

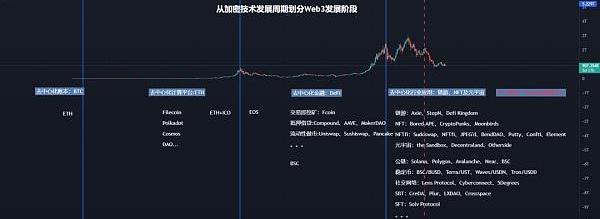

Web3生态发展呈现4个阶段?

按照4年为周期的加密技术发展演进规律来看,截止目前Web3生态发展主要呈现为4个阶段,每个阶段有其“主流叙事”,如图3-1所示。

图3-1从加密技术发展周期划分Web3发展阶段

去中心化账本阶段:

BTC唱独角戏,区块链绽露头角。围绕BTC的生产、算力、交易、转账、存储而展开,涉及到矿机、矿池、交易所、BTC钱包等环节。在这个阶段,因为BTC,人们发现了区块链,并开始进一步探索实践。

去中心化计算平台阶段:

智能合约一键发币,掀起ICO狂潮。以以太坊的发展为主,智能合约得以充分运用,去中心化应用开始出现,“ICO”狂潮印出无数加密数字货币。无论优劣,这些数字货币大都遵循ERC20代币标准,能够无差别的互换、交易和传递,成为后续DeFi发展的基础加密数字资产。

去中心化金融阶段:

DeFi三大基础协议,带来行业繁荣景象。Uniswap、MakerProtocol和AAVE/Compound三大基础协议,奠定了整个DeFi行业发展的基础,并据此产生大量复制、组合和模式创新,也产生“农场、食品”投机、炒作乱象,整体上呈现“DeFiSummer”的繁荣景象。

去中心化应用阶段:

NFT破圈行情爆发,NFT及应用创新热点不断。基于ERC721实现的NFT成功破圈,在艺术、收藏、娱乐、游戏等领域发酵,一度单品价格过亿,NFT创作热潮和NFT行情相继引爆。同时以NFT为基础设施的应用如链游、社交网络、域名服务、DID、元宇宙等热点应用创新不断。

下一阶段::

宏观叠加行业变化,寒冬中Web3走向何方?受全球宏观地缘、美联储加息缩表、疫情等因素影响,叠加行业发展瓶颈及Terra、3AC、Celsius爆雷,Web3进入寒冬,未来将走向何方?公链、链游、DeFi、NFT-Fi、稳定币、社交网络、SBT、SFT……谁将吹响下一个牛市的号角,谁将成为牛市的主角?

4.ERC20和FT铺垫了生态发展最初的基石

ERC20定义了FT,FT成为第一类加密资产类别,满足人们基础金融需求

Web3生态的发展,离不开无数的加密数字资产,他们犹如各类去中心化应用的原料,失去了便没有了存在和运转的基础。而ERC20标准定义了同质化代币FT,表达了抽象的数量单位,代表一种“匀质化、可分割、可加减计算、可互相替代、完全相同”的加密数字匀质化通证,就如“1BTC=1BTC”、“1BTC=0.3BTC+0.7BTC”所表达的那样。

早在2015年以太坊启动之初,Vitalik就提出通过智能合约实现FT的想法,并由FabianVogelsteller于同年11月提出ERC20标准建议。2016年之后,ERC20就成为使用最广泛、人们最为熟知的数字通证标准,开辟了万亿美元的巨大产业。

在拥有大量优劣不等的加密数字货币的同时,人们随即产生了存储、传输、兑换、交易等基本金融需求,并在愈加明晰中心化应用存在的风险情况下,去中心化金融应运而生。

DeFi满足多元化金融需求,并加速Web3生态繁荣发展

相比上一阶段ICO乱象几乎带乱节奏,DeFi的发展似乎从一开始就走在正确的路径上。在2018年初开始并历时两年的加密寒冬中,Uniswap、MakerProtocol和AAVE/Compound脱颖而出,奠定了整个DeFi行业发展的基础。

LayerZero:已从FTX回购了全部的股权,目前持有的资产价值1.34亿美元:金色财经报道,跨链互操作性协议LayerZero发推表示,已从FTX/FTX Ventures/Alameda Research手上回购了100%的股权,目前基金会持有的资产价值1.34亿美元。

此前,LayerZeroLabs宣布以10亿美元估值完成1.35亿美元融资,FTX Ventures、红杉资本与a16z领投。[2022/11/11 12:46:28]

Uniswap作为首个链上AMMDEX协议,以“X*Y=K”做市曲线为大众所知,满足用户无需许可、无需信任的的做市和交易ERC20加密数字资产的需求。因为其完全开源,成为了推动行业发展的公共产品,为去中心化交易所打了一个优秀的样板。

MakerProtocol以BTC、ETH等优质加密资产为抵押,创建了第一个去中心化稳定币DAI,成为DeFi中的价值衡量尺度,满足交易、兑换需求;同时可以其评估、量化和平衡加密货币高波动的风险,并对抗中心化稳定币中心化托管和监控风险。

AAVE/Compound作为去中心化抵押借贷协议为行业所知。AAVE首创了第一个点对点借贷市场,而Compound创造了第一个点对池自动借贷模式。很显然,贷方与借方与借贷池交互,其效率高过用户之间交互的手动模式。二者都是在无信用评估情况下,凭借超额抵押,以无需信任和自动化的方式重构了借贷服务。

需要特别强调的是,2020年2月,Compound推出了COMP社区治理代币,代币持有人具有提案、投票和权益分配的权利。这一行为建立起了协议治理的新范式,改变了行业运作模式,推动了项目协议集中管理向去中心化社区管理的转移,同时也赋予了ERC20代币新的意义。

基于上述三大DeFi基础协议的开放、开源和可组合特性,使得同行业可以迅速复制并进行改良、组合创新,出现了Sushiswap、YearnFinance、CurveFinance、YamFinance等现象级DeFi产品;同时涌现许多为争夺流动性和高收益进行投机炒作的“农业”、“食品”类项目,曾一度引发Fomo,带来混乱。

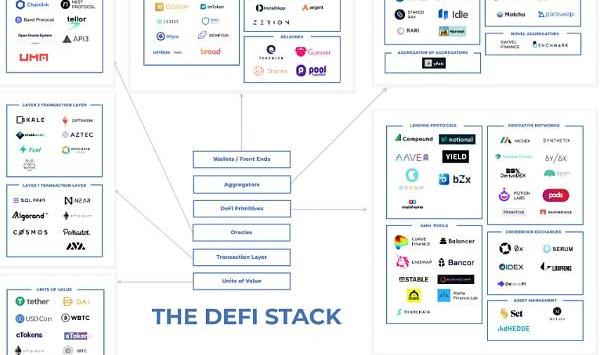

按知名投资机构Multicoin的分类,DeFi生态呈现六大板块,包括稳定币、交易层、预言机、DeFi基本项目、聚合器和钱包,如图4-1所示。从2020年开始,DeFi持续爆发,这过程被称之为“DeFiSummer”。总体来说,这个阶段DeFi带动了整个Web3发展,并在2021年4月牛市中迎来第一次鼎盛时期,DeFiTVL超过1200亿美元。

图4-1DeFi生态的六大板块

5.ERC721推动NFT创作及NFT-Fi创新热潮

ERC721定义了NFT,NFT呈现三种发展路径

ERC721于2018年1月由WilliamEntriken等三人提出,该标准定义了非匀质化通证NFT。这是与匀质化通证FT相对的概念,是一种新的资产类别,用于表达“独一无二、不可替代、不可分割、不可计算”的数字化物品,比如:

1CryptoPunk#5822=0.3CryptoPunk#5822+0.7CryptoPunk#5822这种分割根本不成立,而CryptoPunk#5822≠CryptoPunk#3655,二者不可加减,不可替换,价格相差甚至超过2000万美元。所以NFT更适合表达具有独特性的艺术品、收藏品、游戏装备、域名等。

目前,NFT的发展主要呈现三种路径,一是NFT内容本身的创作;二是标准和行业应用创新;三是NFT金融化。

在NFT内容创作方面,NFT成为加密艺术家的天堂,并成功破圈被传统艺术、收藏、影视娱乐、游戏等业界人士追捧,激发起人们的创作热情。与ERC721标准相匹配,这期间的NFT创作更聚焦在内容本身和呈现形式上,比如头像类、艺术类、文字类、域名类、土地类、社交Meme类、游戏类、身份类等等。

据2022年3月NFTGO的统计数据,NFT持有地址数高达190万,NFTs项目多达1859个,超过了2017年ICO牛市中全球数字货币1372的总数量。但NFTs总市值仅为167.8亿美金,占同期加密市场总市值1%左右。

在NFT标准和行业应用创新方面,主要是基于ERC721进行拓展和延伸,赋予其功能和业务逻辑,以满足不同应用场景。相关的标准有ERC-1155、ERC-1523、ERC-898、EIP-1948、EIP-2981、ERC-4907等。相关的应用创新包括NFT数据类、策展类、金融类、社交类、泛二级市场、交易行情类、钱包类、元宇宙等。

分析:Alameda曾于二季度处于崩溃边缘,当时使用大量FTT作为抵押品从FTX获得资金:11月9日消息,CoinMetrics研究主管Lucas Nuzzi在推特上分析称,有证据表明FTX可能在第二季度为Alameda提供了大规模救助,而现在这又是困扰着他们的原因。通过数据分析表示,Alameda在今年第二季度时与三箭资本等一起到了崩溃边缘,它之所以幸存下来,是因为它使用保证在4个月后归属的1720万枚FTT作为抵押品从FTX获得资金,一旦归属,所有代币都被退回作为还款。FTT ICO合约是自动归属,如果FTX让Alameda在5月内爆,他们的崩溃将确保随后在9月归属的所有FTT代币被清算。这对FTX来说会很糟糕,所以他们必须想办法避免这种情况。Alameda和FTX实际上在第二季度把所有筹码都摆在台面上,并用这笔钱来救助其他公司,这巩固了FTX作为有偿付能力和负责任的机构的形象,并有助于FTT的价格上涨。对Alameda的救助计划可能会削弱FTX的资产负债表,使其不再具有偿付能力,这就是为什么Alameda竭尽全力保护FTT价格的原因。

Nuzzi还猜测,币安的人有可能知道FTX和Alameda之间的这种安排。作为FTT的大持有者,他们可能会开始故意破坏该市场,以迫使FTX面临流动性紧缩。[2022/11/9 12:36:23]

在NFT金融化方面,NFT具有非同质化特性,难以定价,门槛高,流动性差,NFT-Fi尝试用金融化手段解决存在的这些问题,继而形成了NFT-Fi在各个细分方向的创新,成为当下热点,NFT-Fi生态呈现蓬勃发展的景象。

致力于解决行业痛点,NFT-Fi成为Web3当下创新热点

CoboVeture认为NFT市场存在两大痛点,流动性不足和定价存在缺陷。流动性不足表现为进入门槛过高、交易精度有限和资金利用率低;定价存在缺陷表现为价格共识难和价格发现机制不足。

进入门槛过高:通过NFT聚合器和众筹方式解决,如聚合器协议Genie和Gem,众筹协议Mesha;

资金利用率低:通过借贷、租赁方式解决,如P2P借贷协议NFT-Fi、JPEG’d,P2Pool借贷协议DROPS、BendDAO和租赁协议Doubles;

精度问题:通过碎片化解决,比如NFTx、Tessera、Unicly等;

价格共识及价格发现:通过博弈论定价模型和预言机来解决,如定价模型;自主计算预言机Banksea、NFTbank、Bankless;

另外NFT交易也是NFT市场重要的一部分,目前主要为中心化NFT交易平台,如Opensea、CoinbaseNFT、NiftyGateway、OkxNFT、BinanceNFT等,这往往成为蓝筹NFT的主战场。而Sudoswap采用了SudoAMM自动做市商机制,针对长尾NFT推出了去中心化的NFT流动性池。另外还有整合不同公链NFT交易平台,为用户提供高效的信息整合与NFT交易的Element。

当前,NFT-Fi领域创新不断,各种NFT、标准、基础协议和行业应用形成了NFT-Fi相对完整的基础设施和生图图景,如图5-1所示。

图5-1NFT-Fi生态图景

FT&NFT既推动也限制了Web3生态发展

我们看到FT和NFT的出现推动了Web3生态繁荣发展,但同时在发展中也存在诸多问题:有些问题跟发展中的人性有关,如跟风乱撞、迎合投机炒作的伪创新;有些跟技术和商业模式实现有关,如编程语言、代币经济模型等;但还有一种更根本性的问题,就是FT、NFT作为一种资产类别,其自身的局限性使得某些应用难以实现,或者实现效率和效用太低,甚至阻碍进一步的创新。

在这种情况下,解决问题之道不应再停留在FT、NFT本身,而是应该站在更高、更全面的视角上去审视他们,然后回到更底层、更基本的逻辑上去寻找答案。所以进一步的发展需要更广泛、更深入的思考。

6.1

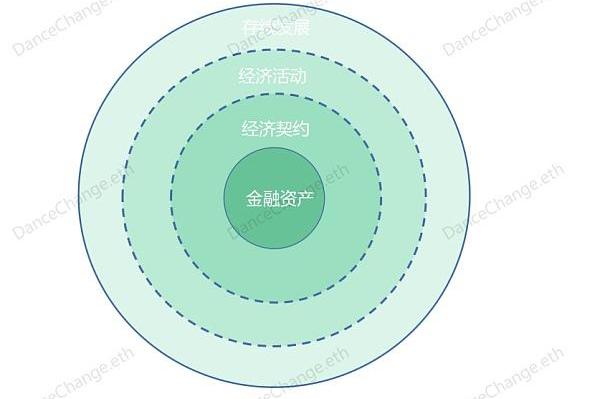

现实中金融资产与经济活动的相互关系

现代社会基本上是一种契约社会。现实中的各类经济活动是围绕法币、金融票据、衍生资产或实物资产等展开,依靠法律、法规形成的各类契约规则,人们有序展开各类经济活动,目的是获得所需的各类资产作为经济回报,以支付个体、组织或者整个社会的消费、成本、生产投入等,以获得存续和发展,由此形成了整个契约型社会经济的可持续发展大循环。如图6-1所示。

Alameda Research从FTX收到1.02亿美元稳定币,并转入币安:11月1日消息,Lookonchain监测数据显示,Alameda Research地址在两个小时内累计从FTX收到3700万枚USDP、5500万枚USDC、1000万枚BUSD,总价值达1.02亿美元,随后这些稳定币被转入币安。[2022/11/1 12:03:25]

图6-1传统金融资产与经济活动的相互关系

底层资产的变动对整个经济体统的影响是根本性的,所谓“成也萧何败萧何”。

比如从底层资产的流动性来说,若全球范围流通的美元持续增发,全球各种资产价格就水涨船高,各类经济活动变得活跃并有利可图;而当美联储加息缩表关掉“水龙头”时,各类资产价格应声跌落,经济活动也因“成本高举”、“流动性枯竭”而举步维艰。美联储深谙经济与金融的底层逻辑,熟练运用这套把戏反复薅全球羊毛。

比如从底层资产类别的创新来说,BTC打破了中央集权发行货币的惯例,首创了去中心化、无需信任的可编程加密数字货币,并引发了从底层解构传统互联网和建构Web3价值网络。这一举措,犹如“佛罗里达州的蝴蝶扇动了一下翅膀”,全球范围内刮起了“Web3飓风”,诞生了“加密经济体系”,曾一度高达3万亿美元市值。相信随着Web3领域内技术标准、资产、基础协议、行业应用等不断创新、发展和完善,其影响力和涉及面将更加普适和广泛。

所以可以说,底层资产对上层经济活动的影响是全局性的,资产类别、属性、作用等既能推动契约缔结和经济创新,也能因为其自身局限性而限制、甚至障碍他们的创新和发展。

6.2

FT和NFT的局限性制约行业发展和创新

前面我们谈到,ERC20和FT奠定并推动了DeFi行业的发展,DeFiTVL曾经高达1800亿美元;ERC721和NFT带来NFT创作和NFT-Fi创新热潮,NFT总市值曾高达300亿美元。二者相继推动Web3繁荣发展。

市值高低一方面代表市场的繁荣程度,但未必反映行业需求支撑的真实价值,往往是真实价值之上叠加资本吹起的大泡沫。缺乏真实需求支撑,过渡的金融化,使得DeFi和NFT-Fi都呈现出泡沫化风险。所以应该考虑,哪些创新是是有真实需求和应用场景支撑,而哪些创新只是在迎合投机和炒作,可能最终演变为行业发展的噪音。

而底层资产与上层经济发展紧密的相关性,启发我们去发现FT和NFT两种大类资产存在的局限性,以及对行业进一步创新带来的障碍。

6.2.1

FT和DeFi存在的局限性和障碍

FT缺乏信用和实际价值支撑,价格波动剧烈。不同传统法币有中央的信用背书和实际财富价值对应,也不同于企业做大价值然后发行股票或债券,加密数字货币通过智能合约发行,有的只是一串软件代码和白皮书画的“饼”,这是所谓的“共识价值”,真实价值需要在后期发展中捕获,将来能否实现存在不确定性。所以加密数字货币价格波动剧烈,初期更多满足了投机炒作、交易的需求。

易被大资本操控,抵押资产易被恶意清算,稳定币也成无锚之物。由于链上资产都是公开透明、人人可查、规则透明的,这种特性可以在剧烈波动行情下被用以狙击开展抵押借贷业务的DeFi协议,迫使用户的资产被恶意清算,造成巨大损失。另外,通过质押主流加密数字货币来发行稳定币,由于加密货币价格波动动辄20%,甚至50%以上,造成抵押资产价值大幅度缩减,致使稳定币脱锚,甚至进入死亡螺旋,最终系统崩溃,比如Luna/UST,给个人和机构都带来灾难性损失。

链上原生资产,无法实现链上链下融合,市场空间有限。ERC20定义的FT,属于链上原生资产,资产和价值局限在封闭的加密体系中流通,构建的DeFi体系是独立于现实的金融体系,不能实现链上链下两个世界的融合,意味着更大的市场空间与此绝缘。

超额抵押,缺乏信用扩张,总体流动性缩减,却强化了过度金融化。虽然AAVE、Compound、MakerProtocol一般被认为是抵押借贷协议,但其实并没有信用扩张。超额抵押高流动、高价值的加密资产,借出稳定币或其他加密资产,在整个体系内反而缩减了流动性,或许会制约加密经济整体上的发展。另外,这种模式难以吸引机构参与,因为传统机构不能用低流动高价值资产或者机构信用来扩张流动性,而获得信用贷扩张流动性却是机构在传统金融的优势。但通过“套娃”式循环借贷,却能满足了个体做多或者做空的交易需求,反而助长了投机炒作的风气,使得过度金融化。

3.5亿USDT从FTX转移至Tether Treasury:据Whale Alert数据,3.5亿USDT从FTX转移至Tether Treasury。[2022/5/12 3:10:52]

一级市场投资长期锁仓,难以释放流动性,资金利用率低。个人或者机构参与项目各轮融资,获得的项目代币具有不同年限的锁仓期和释放规则,这增加了早期投资者的风险,同时对临时具有流动性需求的投资者来说很不利。如果将锁仓份额用NFT来表示,那么既不会产生二级市场的抛压,也能解决流动性需求。更重要的是,可以创建一个具有流动性的一级交易市场。然而,因为FT资产本身特性,很难做到这一点,阻碍了进一步创新。

基于同质化资产构建,DeFi难以满足差异化需求,阻碍传统机构进入。比如UniswapV2实现的是无差别做市,而要提高资金做市效率,满足代币不同价格区间差别化做市,则需要ERC721定义的NFT来实现,这就是V3做市方式。另外,对于诸如AAVE/Compound等抵押借贷协议来说,难以提供灵活期限和不同利率的借贷方式,而只提供无差别的活期抵押借贷,不能满足机构用户差异化高阶需求;再加上条件达成,清算自动执行,没有期限转换,带来更大风险,最终将具有严格风控的广大传统金融机构拒之门开。

6.2.2

NFT和NFT-Fi存在的局限性和障碍

NFTs图片很多,优质蓝筹很少。正如前面内容表述的,NFT创作数量超过1859个,超过了2017年ICO牛市中全球数字货币1372的总数量。但NFTs总市值仅为167.8亿美金,占同期加密市场总市值1%左右。真正具有蓝筹共识的也就是CrptoPunks、BAYC、MAYC、Azuke、CloneX、Doodles等十来个,是他们贡献了NFT总市值的90%以上。大多数NFT只是价值不高、甚至毫无价值的图片,这反映出NFT市场仍处于很早期阶段,秩序在摸索中建立,其过程混乱而充满泡沫;也反映出整个行业对NFT这个新事物认知不足,还需要“摸着石头过河”,“石头被摸圆”之前难免东突西撞。

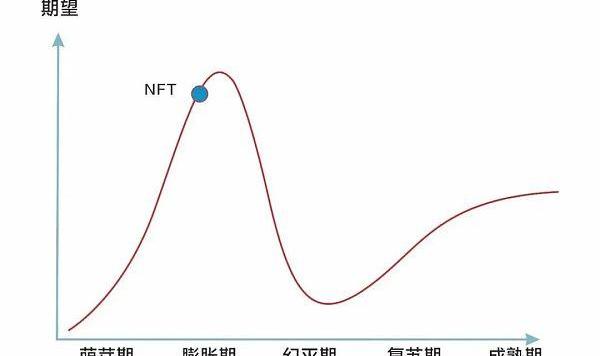

2021年Gartner发布的新兴技术成熟度曲线也也印证这个观点,如图6-2所示。

图6-2NFT的技术成熟度曲线

表达内容稀缺性多,表达使用价值少。大多数NFT的创作聚焦在内容形式上,在稀缺性上做文章。这方面更多是艺术品、收藏品的市场,是艺术家的天堂,不是大多数人的“菜”。虽然出现诸如ERC-1155、ERC-1523、ERC-898、EIP-2981、ERC-4907等表达业务逻辑和应用场景的标准创新,但相关NFT产品在数量规模上还是比较少。

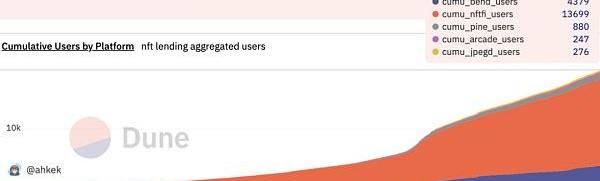

基础设施很多,真实需求很少。NFT-Fi的创新热潮,出现抵押借贷、碎片化、租赁、衍生品等各种金融化基础设施,但出现几十个NFT-Fi项目共同抢夺少数几个蓝筹NFT大概1万左右用户的局面。根据Dune.com9月14日数据,NFTfi协议累积用户13699,而JPEG’d只有276个用户,实在太卷了。如图6-3所示。

图6-3NF-Fi项目累积用户数

NFT的低流动性,导致商业模式可行性存疑。“NFT们”似乎想要复制DeFi的复兴之路,但这个惯性思维当前很可能是一个“甜蜜的陷进”。典型的例子是8月18日BAYC地板价跌至72ETH,导致BAYC#533健康因子小于1触发清算拍卖机制,而无人出价引发连锁挤兑、地板价继续下跌、点对池流动性枯竭等连锁反应,最后导致BendDAO出现清算危机。虽然通过治理提案BendDAO自救成功,但其商业模式可行性受到质疑。根本的原因在于,与基于高流动性构建的DeFi拥有良好的市场交易深度不同,NFT流动性很低,在某些时期甚至为0,这是所有NFT-Fi项目都面临“缺乏或者没有市场交易深度”的共性问题。而流动性却是金融业务的核心诉求。丧失了核心诉求,也就丧失了项目存在的基础,通过商业模式的一系列“骚操作”可以使得项目暂时得以存续,但毕竟舍本逐末,前景堪忧。

NFT金融化很多,金融NFT很少。NFT在链上实现了内容数字化,为了解决NFTs低流动、定价难、高门槛等问题,推出了大量金融化手段。但限于ERC721非同质化、不可拆分、不可计算等特征,ERC721能够表达一些简单的差异化需求,如UniswapV3利用ERC721表达做市凭证以提升资金利用率,Centrifuge以NFT单据作为抵押资产致力于将链下资产映射到链上。但很难用于表达复杂逻辑的金融需求,ERC721NFT本身的局限性限制了创新。所以更复杂的金融业务逻辑不是NFT-Fi的能力范畴,而是金融NFT的主战场,但当下与复杂业务逻辑匹配的金融NFT基本没有。

总结以上几点,作为NFT主流标准的ERC721主要被用在了艺术类、收藏类等NFT,更注重内容本身和呈现形式的表达。围绕其构建的大量金融化基础设施虽然热点不断,但因为NFT本身低流动性、低市场交易深度、商业模式存疑、缺少真实用户需求等因素,大多业务发展滞缓甚至停止。

新近发生的事正在印证本文的分析和观点。9月13日,NFT租赁协议Rentable宣布关闭。其创始人EmilianoBonassi在其Medium中进行了教训总结,认为将DeFi中的经验用在NFT-Fi中很可能是一个陷进,而对产品最初的目标设定、假设框架是需要通过反复验证的,因为“纸上的假设和目标”可能并不是用户的动机和目标。

其中最为重要一点教训总结是,狭窄的定位使其受到很大的局限性。但笔者认为,NFT-Fi的局限性和阻碍很可能不是主要来自金融化手段的局限性,根本上是来自于NFT本身,是NFT本身的特性限制了其扩展性、灵活性和创新,更难以满足更高阶的金融需求。如果认识到这一点,就会发现NFT-Fi模仿DeFi及跟风似的创新,犹如空中造楼,徒劳无功,照猫画虎,不得其宗。

解决这个问题,不应再停留在NFT上去创新产品,因为产品可以解决一种问题,而标准可以解决一类问题。通过标准的创新,实现资产类别的创新,就会拨云见天,实现应用升维,获得更大的发展空间。

这就是后面将要讨论的新的资产类别SFT。为了更好理解SFT带来的重大创新和对Web3发展的意义,我们需要先梳理一下Web3中金融资产类别与加密经济的关系。

6.3

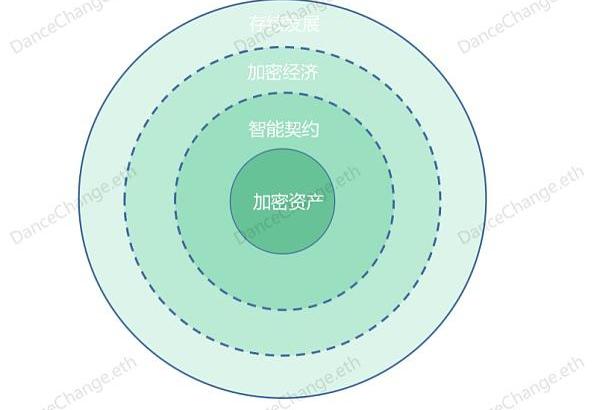

Web3中金融资产类别与加密经济的关系

在6.1、6.2中前面我们分别分析了现实中金融资产与经济活动的相互关系,以及FT和NFT的局限性制约行业发展和创新的具体表现,在这里我们结合上面两部分内容,对Web3中金融资产类别与加密经济的关系进行梳理和总结。

图6-4加密资产与加密经济的相互关系

如图6-4所示,与传统的金融世界相对应,Web3是围绕底层加密数字资产,通过智能合约而构建起来的数字契约经济体系。底层加密数字资产的类别、特性和能力,将决定上层智能合约的构建方式,以至于影响和决定加密经济体系的可行性、健壮性、可持续性。比如ERC20定义的FT适合构建共同需求的、高流动性的DeFi应用,不适合满足差异化金融需求;ERC721NFT更适合表达具有独特性、不可分割的艺术类、收藏类数字内容,基于其上构建的各种NFT-Fi,受限于ERC721NFT本身特性,商业可行性和执行效率有待验证。

SolvProtocol三位联合创始人在以“ERC-3525:缘起、设计和实践”为主题的分享中,对加密资产类别与DeFi的关系进行了深入详细的探讨,如图6-5所示。笔者在认真学习的基础上,接下来将引用相关的观点和结论,并对其部分内容进行了梳理和总结,以更好呈现本文的分析和观点。

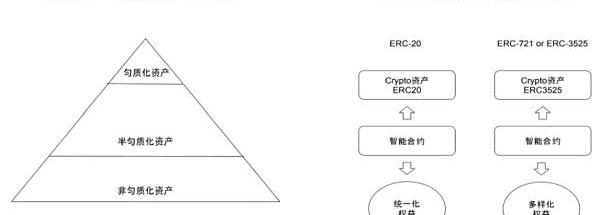

图6-5资产类别与DeFi创新的关系

图中清晰表达出,无论是物理世界还是加密世界,所有资产可以分为匀质化、半匀质化和非匀质化三类。匀质化资产包括货币、股票、标准的期权期货衍生品、贵金属等;半匀质化资产包括各类金融票据、碳资产等半标准传统资产、积分卡、会员卡、礼品券等;非匀质化资产包括艺术品、收藏品、游戏道具、大部分实体物品、房产等。

基于ERC20FT匀质化加密资产构建的智能合约形成的加密经济体系,主要在于表达统一化权益;而基于ERC721NFT非匀质化加密资产构建的智能合约形成的加密经济体系,主要表达多样化权益;而更高阶的金融需求需要新标准定义新的资产类别来打破局限性,创造可行性。资产类别创新将带来DeFi的突破和创新,而Solv团队通过推出ERC3525标准定义半匀质化资产SFT来实现。

基于SFT的DeFi或将开启Web3新篇章

SFT与FT、NFT的异同

ERC3525定义了半匀质化加密资产SFT,与ERC20、ERC721是同一级别的大类通用标准,填补了从FT到NFT之间的空白,共同覆盖了加密世界所有的数字资产。

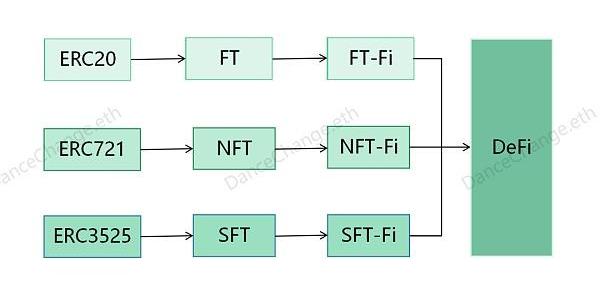

结构决定功能,三类标准不同的实现方式决定了他们各自的属性、性能和应用场景。所谓的资产是权利的数量和权利形式的集合,不同的资产在二者之间平衡取舍,侧重点各异。ERC20FT简化了权利的形式,单纯描述权利的大小,这就是所谓的“1BTC=1BTC”、“1BTC=0.3BTC+0.7BTC”。ERC721NFT省略了权利的大小,着重权利的表达形式,比如CrytoPunks的头像,每个都是独此一份,不可拆分,代表拥有者完整的所有权。而ERC3525SFT既描述权利形式,也描述权利大小,是一种金融NFT,适合表达内含数量特征、有时需要进行合并或拆分操作的数字物品,比如金融票据、高级金融合约、土地,以及一切具有内在数量的标准化商品。

对应于FT、NFT和SFT三类加密数字资产的去中心化金融应用,可以分别归纳定义为FT-Fi、NFT-Fi以及SFT-Fi,三种Fi集合起来就是完整的DeFi。

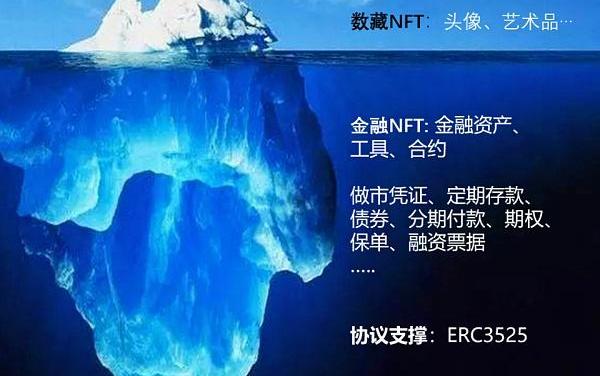

ERC3525SFT的应用场景

过于标准化只能提供基础性金融服务,非标准化又局限了金融属性,限制了扩展性,所以鉴于二者之间的半标是一种更加灵活、更具表达能力、更具扩展性的解决方案,兼容前面二者能力,更适合表达高阶的金融需求。如图7-1所示。

图7-1SFT应用场景的蓝海与协议支撑(图片来自:Solv团队)

SFT可以创建各类金融NFT资产,并运用到各种去中心化金融场景中:比如构建各种高级数字金融资产,比如存单、汇票、债券、期权、互换合约等;开发Web3或元宇宙当中的高级虚拟物品和装备,如元宇宙虚拟土地的合并、拆分,可升级、可融合的游戏装备等;作为可流转、拆分的数字资产钱包,比如把不同类型和数量的加密数字资产封装到一个SFT中,如1000个PHA、500个Dot、1个BAYCNFT和另一个SFT打包到一个ERC-3525SFT中。非常重要的一点,SFT可以实现真实世界资产上链,从而打开更大的市场空间……以上功能和应用场景都是FT、NFT难以实现或者实现起来效率低、不经济,而SFT凸显出其优势。

ERC3525与行业中应用的结合

自从ERC3525标准发布以来,在各个社交媒体、社群中引起了强烈关注、热烈讨论,大家都在探索如何利用ERC3525进行业务创新。比如有人建议UniswapV3采用ERC3525以提供更加灵活、差异化的做市服务;SBT可利用ERC3525自带数量属性,更加灵活地适配“信用分”的场景;钱包或者普通地址可以利用ERC3525的“防投”功能,避免类似利用混币器TornadoCash向名人钱包投的“躺”事件;元宇宙游戏开发商利用ERC3525实现游戏装备的拆分、融合;甚至可以把ERC3525当做可视化、通证化的智能合约,开发更加灵活的业务逻辑,比如供应链追踪和管理的行业协作平台……相信随着大家对ERC3525认识加深和实践探索,会有越来越多的协议实现与ERC3525的结合,创造出更多的应用案例。

SFT将推动DeFi进入一下个阶段

开启Web3新篇章?

传统互联网着力于信息发布、信息共享和信息共建,是信息数字化后带来的数字内容的发展,缺乏资产本身的表达。而在基于区块链开启的Web3中,ERC20FT实现了数字资产化,以此构建FT-Fi;ERC721实现了内容资产化,以此构建NFT-Fi;ERC3525属于金融NFT,实现了资产数字化,以此构建SFT-Fi;三种标准和资产类别,以及构建的DeFi体系,共同致力于推动Web3价值互联网的构建和发展。如图7-2所示。

图7-2基于FT、NFT及SFT构建DeFi体系

同时,ERC3525SFT将极大地增加链上资产的多元化,提升金融NFT数量规模,满足更为高阶的金融需求;特别是DeFi走进现实经济系统,实现传统资产上链,这是以万亿为单位计量的规模体量,届时DeFi将基于真实的金融业务需求,迎来广阔的市场空间。

在前面第3节中,我们将Web3发展分为4个阶段,或许下一个阶段将是去中心化金融NFT阶段。在这个阶段,因为ERC3525SFT而突破行业发展瓶颈,凝结“新共识”,开启“新叙事”,释放发展潜力,打开市场增量空间,或将推动Web3开启新篇章。

寒冬已至,春天还远吗

随着宏观环境不断恶化,全球经济已经深陷寒冬,加密世界也亦步亦趋,难免其难。再加上最近几日加密货币总市值再次跌至8800亿美元左右,已接近2018年1月初水平,带来“北风呼呼地刮”的阵阵寒意,也给业界人士凭添几分“风萧萧易水寒,壮士一去兮不复还”的悲壮。

然而寒冬中并非没有暖意,变冷的是行情,Web3Builder们从未停止前进的步伐,事实上一直激流涌动:Web3Builder们正以AMA、TwitterSpace、瓦猫之夏等各种方式探索未来;主流生态公链以太坊完成合并,成为PoS公链,价值结算网络这样的基础设施建设和完善必将带来DeFi等生态应用快速发展,为行业带来新叙事和新机会;Polkadot开发者数量持续增长,XCM被越来越多平行链集成,资产跨链,万链互连将呈现更多创新应用;SBT的提出和实践,Web3向“Desoc”更近一步;而ERC3525标准或将推动DeFi“梅开二度”,加速构建链上链资产融合的价值互联网。

当我们回顾加密世界一路过往,从每一次熊市中走出,都将抒写新叙事,呈现新景象。比特币、以太坊、DeFi、NFT、链游、元宇宙都曾浓墨重彩,轮番登场,或许这次该是SFT的主场了,它会带来怎样的景象呢?我们拭目以待。

阿拉伯有句谚语:“虽然狗会咴,但商旅队继续前行。”经历几番牛熊,Web3耕耘不息,必将收获累累硕果。

正如笔者曾在一首诗歌《我有一个梦想》中写道:“沃一份可耕作的地,冬月播下希望……扛起带新泥的锄头,迎接新春的暖阳。”

最近,关于Aptos和Sui的讨论如火如荼,两者是新兴的高性能L1公链,Move智能合约编程语言是这些新链必不可缺的组成部分。一些开发人员正在积极转向Move,宣称它是智能合约发展的未来.

?作者|?ChenglinPua编审?|于百程?排版?|?王纪珑琰世界正掀起一阵Web3的风潮.

要问最近什么话题讨论度最高,除了以太坊合并,那自然是以太坊域名服务ENS要问最近什么话题讨论度最高,那自然是以太坊域名服务ENS,从今年4月份以来,原本少有人问津的ENS域名迅速迎来注册潮.

作者|?Clemens?Wan,Nicole?Adarme,Ryan?Ho,Simran?Jagdev,?Yan?Lin?Fu本周是以太坊历史上非常重要的一周.

美国8月季调CPI年率8.3%,预期8.1%,前值8.50%。美国CPI报告公布后,美联储掉期交易完全定价美联储9月加息75个基点.

原文作者:ArjunChand,由DeFi之道翻译编辑。 介绍 根据我们与开发人员交谈、与用户互动的经验,“跨链桥”一词似乎已成为“代币桥”的同义词——意味着流动性网络或可信赖的第三方促进代币X.