最近随着YFI一路高歌猛进,其价格一度触及44000美元大关,没错是4万多美元,也是比特币目前价格的4倍,于是加密货币圈子最贵的数字资产不再是比特币而变成了YFI(yearn.finance),在短短43天中,YFI成为了今年涨幅最高的加密货币,相比于发行价涨幅超10000倍……

而YFI的涨幅透露出来的并不是其价值本身的信息,而是反映出了DeFi的“张狂”,本来只是边缘性区块链类别的方向,突然一跃成为了今年夏天最靓的仔,和“乘风破浪的姐姐”一样,从小心试探,变成了大胆尝试,再到霸占各大头条——而这也是DeFi今年最好的诠释。

现在已经没人再说DeFi是空无一物的泡沫游戏,因为从收益来说,几乎跑赢了绝大多数加密货币资产,而这也是最好的见证,毕竟拿钱投票是最有底气的表达。

当然,也有人说DeFi现在和2017年有些相似,不过,实际相比两者依然差距甚远,就规模来说都不是一个量级,何况市场反应。

虽然YFI现在已经非一般人敢参与,但是DeFi的大类下面依然充斥着许多黑马型选手,昨天上线OKEx的UMA就算这样的种子选手,虽然盘中一度出现了90%的涨幅,但众多吃瓜群众依然不知道这玩意儿是啥,为何这般来势汹汹。

UMA被称为是合成资产中另一个龙头型项目,也是Defi 领域的顶级项目,它本身是去中心化的金融合约平台,意在让任何资产都可以顺利进入加密货币世界,所以它取名为“Universal Makert Access”(通用市场准入)。

意大利私人银行Banca Generali计划在2021年推出加密货币服务:据最新消息,意大利私人银行Banca Generali计划在2021年推出加密货币服务。Banca Generali已与金融科技公司Conio达成了合作,Conio将为Banca Generali提供管理数字资产的解决方案,包括钱包和托管问题。Banca Generali也将收购Conio的股份,以支持该公司的发展和产品分销。(Cointelegraph)[2020/12/15 15:15:46]

UMA背后有 Placeholder、BainCapital、Blockchain Capital 这些知名投资机构,本质上它与另一个合成资产项目 Synthetix 相似,因此同样可以合成任意资产,例如黄金、石油、股票指数(包括股票)等等。

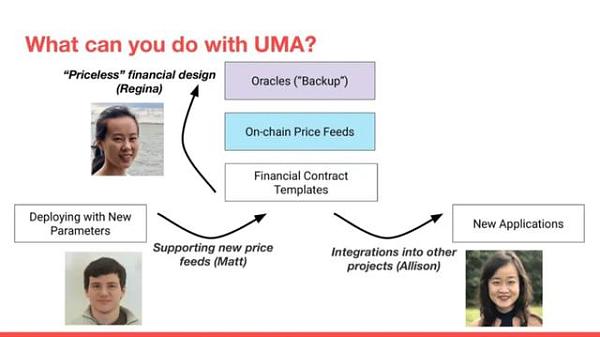

但是UMA最大的亮点在于两个点:其一自动生效的合约设计模式,可用于创建代币;其二具有经济保证的预言机机制,可以理解为一种去中心化的预言机服务(无需喂价)。

因此,UMA希望通过这样的合约功能和无须喂价的模式,让人们可以使用ERC20等标准来创建自己的金融产品。

什么是无需喂价的合约呢?

“无喂价”合约的机制是激励交易对手方正确抵押其头寸,而无需链上的价格数据流,这意味着它允许交易对手因识别不当抵押头寸而得到奖励,而非完全的按合约执行。

按照其创始人的说法,“此前在DeFi中,当预言机发生故障时,大多是即时的、短暂的,相比之下,当无价合约需要预言机提供价格时,会向后看时间,这使得价格更加安全。”

简单来说预言机在该项目中扮演的是一种裁判的身份,只有出现了问题才会用到该预言机的数据,正常来说,由交易双方根据自己的需要完成之前拟定的合同,无需完全依赖于链上数据。

“无喂价合约”一方面可以规避预言机的作弊行为,毕竟从现实映射数据到链上依然可能存在黑箱子,而一旦智能合约生效,便容易造成不可挽回的损失;另一方面,可以最大限度减少链上预言机的使用,以降低对预言机攻击的频率和范围,从而保证合约安全。

因此,UMA不仅可以合成我们看到的传统金融资产,还可以跟踪锁定在DeFi项目(如Uniswap或Compound)中的总抵押资产的代币,因此我更喜欢称其为“DeFi”中的“DeFi”,毕竟在本就是去中心的预言机中进一步放大了其去中心化的潜能,显得更为有趣。

众所周知,几乎所有的DeFi项目都在某种程度上依赖于预言机来运作,而攻击、错误和 OEV的影响是巨大的,并且这些问题越来越严重,因此UMA创新性的协议让人们看到了不一样的角度。

在Coinbase 7月底公布的最新一期考察名单,共包含了19 个项目,其中就包含了UMA,同期还有Blockstack、Curve、Kava、Ocean Protocol等其他知名项目。

据悉这也是Coinbase唯一参与投资的合成资产协议,而且热度一直位居DeFi前10,但最近随着该“金矿”被挖掘,引起了众多人的关注,所以也才上线了OKEx这样的头部交易所。

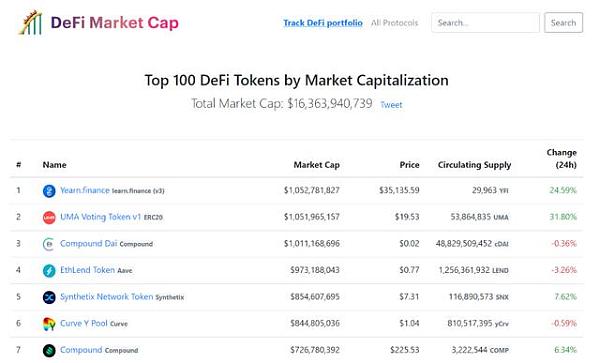

同时在Defi Market Cap的排行榜上,撰写本文时UMA一跃成为了全球市值排名第2的DeFi项目,可谓是飞一般的进步,当然这也源于OKEx上线了其代币。

虽然在DeFi领域我们一直在讲金融的公平性和无差别性,但金融的底层是控风险,否则一切念想都是空中阁楼,而像UMA这样的创新性DeFi协议凭借其特色,在容易出问题的预言机方面引入了有经济保障的信息输入机制,可以保证贿赂的成本永远大于贿赂的收益,既摸透了人性,又框住了人性。

UMA的愿景是,让金融分享在无中心化权威的互联网中自由流动,但笔者更觉得UMA是想让所有资产都能在区块链生态中自由流动,而这将是个万亿级别的市场。

DeFi的故事从2020年开始茁壮生长,也许多年后,人们会感叹那时候机会多好啊,而这大概就是时代的机遇吧。

金色财经讯,2020年9月4日,币圈“9·4事件”迎来3周年。 2017年9月4日,中国人民银行、中央网信办、工业和信息化部、工商总局、银监会、证监会、保监会等七部门联合发布《关于防范代币发行融资风险的公告》(下称“公告”),宣布将代币发行融资定位为未经批准非法公开融资的行为,涉嫌非法发售代币票券、非法发行证券以及非法集资、金融、等违法犯罪活动。

围绕币安股权争议的几幢公案,真相究竟如何? 8月31日晚10点,陈伟星的一条朋友圈引发关注。他指自己当年只花5分钟,决定投资(币安)几千万人民币。三年后公司年收入百亿,利润大几亿美金,但创始人却拖了三年不给股份。 他还表示,合同、打款记录、聊天记录全套都齐全,要打官司还得花几千万律师费。陈伟星对吴说区块链表示,目前正在筹备材料,准备起诉币安。

市值前十币种涨跌幅,金色财经制图,数据来源CoinGecko 交易量排名前十的DEX 数据来源:Debank 3.DeFi借贷平台借款总量:15.7亿美元 各DeFi借贷平台借款占比,金色财经制图, 数据来源:Debank 4.DeFi中锁定资产:78.8亿美元 DeFi项目锁定资产前十排名及锁仓量。

即便迄今为止,央行尚无就数字人民币(DC/EP)发布规范性文件,到底哪些机构或上市公司真正参与数字人民币项目研发,或拥有数字人民币相关技术亦不明确,但在资本的推动下,数字货币概念一路走高。 被誉为代表未来支付系统发展方向和货币变革的数字人民币,正成为资本热捧和追逐的又一风口。

金色财经? 区块链9月4日讯? ?“大姨夫”(Yearn Finance) 是一个支持自动移仓的聚合理财平台,目前聚合了 Compound、dYdX、Aave、DDEX等协议,最近他们宣布启动最新金库yVault策略“yETH”,下面就让我们来具体了解一下吧。

20世纪90年代初,有两股巨大的力量在传播,这两股力量将影响未来几十年的发展:互联网和强大的密码学。 在1993年撰写的一份宣言中,Eric Hughes主张用密码学的技术在互联网时代保护个体的隐私:个人隐私应该收到保护,隐私权是一种基本权利。 "我们密码朋克致力于构建匿名系统。我们用密码学,用匿名邮件转发系统,用数字签名,用电子货币来捍卫我们的隐私。