原文标题:《Stablecoinwars:analysisonthepresentandfutureofstables》

原文作者:Chinchilla,加密研究员

稳定币是加密货币中最伟大的创新之一。但新的一年来临之后,稳定币的格局将会如何变化?

GHO

crvUSD

Dinero

dpxUSD

稳定币可以用来吸引用户进入DeFi。而且,还可以吸引流动性到发行它们的原生协议。事实上,为了增加协议的收入,获得原生稳定币数量的主导地位可能至关重要。

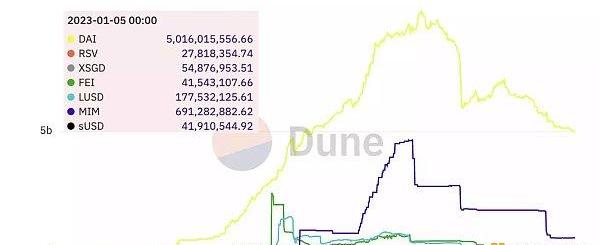

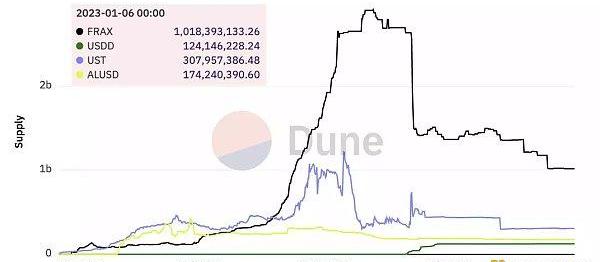

因此,首先,简要介绍一下目前的情况。正如Dune上数据分析指出的那样,到目前为止,相对于加密货币过度抵押和算法稳定币,法币抵押的稳定币是最广泛使用的。

Patrick Hansen:以欧元计价的稳定币的未来是光明的:金色财经报道,Circle欧盟战略和政策总监Patrick Hansen在巴黎的EthCC上表示,以欧元计价的稳定币的未来是光明的。?美元可能会保持其先发优势,但欧元稳定币将看到越来越多的现实世界用例出现,使其超越目前微薄的市场份额。截止目前,以欧元计价的代币目前占稳定币市场的0.3%,价值3亿美元。与此同时,欧元占据传统货币体系的20%。

此外,Hansen在谈到整个加密货币资本市场时表示,目前正在从投机转向实用。在汇款、企业对企业交易和其他情况下越来越多地使用稳定币表明了这一点,用户将希望出于这些目的使用当地货币的稳定币。将欧元稳定币纳入现有的欧洲支付系统也将促进其使用。[2023/7/18 11:00:50]

但在熊市,它们依然受到了打击。

更具体地说,尽管Busd在2022年看到了相当大的涨幅,但USDT和USDC呈下降趋势,而且最近针对Binance的FUD使其损失了数十亿美元的总供应量。

加密投资者持有超1530亿美元的稳定币:金色财经消息,据CoinHub发布的推文,加密投资者持有超1530亿美元的稳定币。[2022/8/1 2:50:51]

不过,大约92%的美元挂钩币是由中心化实体支持的。

此外,在Luna崩溃后,去中心化和算法稳定币在信任方面受到了沉重打击。虽然他们的市值并不能和中心化的币种相提并论,但像DAI、LUSD、FRAX和MIM这样的币种已经很难跟上脚步。

我们也不要忘记其他失败,比如:

加密支付处理商Simplex集成稳定币TUSD:据最新消息,加密支付处理商Simplex宣布现已全面集成美元稳定币TrueUSD。Simplex是一个加密支付处理商,目前集成 Simplex 的平台包括币安、火币、KuCoin 和 BitPay等。

TUSD是最透明,完全抵押并经链上实时验证的美元稳定币。目前已上线币安、火币、Poloniex等70+中心化交易所,并在Ethereum、TRON、Avalanche、BSC、HECO等公链上进行多链部署, 。TUSD经全美最大的会计公司之一Armanino实时审计,以确保美元储备与代币流通量比例达到1:1,实现100%储备,用户可随时通过官网trueusd获取公开的审计结果。[2021/9/26 17:07:56]

Waves的Neutrinousd;

NearProtocol的USN;

Tron的USDD。

因此,既然我们已经看到了当前的情况,那么让我们来看看那些旨在赢得市场份额以对抗中心化稳定币的协议。

数据:稳定币总市值1年激增超8倍,USDC占比从6.6%升至22%:据TheBlock收集的数据显示,稳定币总市值在过去一年激增超8倍,截至6月6日为1051.7亿美元,而在1年前,该数值仅为112亿美元。另外,USDT市值占比从1年前的86%降至目前的61%左右,USDC从一年钱的6.6%升至目前的22%左右。[2021/6/8 23:19:54]

Aave的$GHO

Aave是DeFi的基础之一。即使在熊市的这个阶段,其TVL也可以维持在58.6亿美元。在夏天,Aave宣布他们将推出一个由治理管理的支持过度抵押的稳定币,GHO。

「Facilitators」将能够铸造和燃烧GHO,他们将由Aave治理管理。此外,持有AaveToken的用户将能够以折扣利率铸造GHO。该协议将基于套利理念,以保持GHO的价格稳定。

声音 | DFund管理合伙人杨林苑:未来三到五年稳定币会是一个百花齐放的状态:6月26日消息,在本期“稳定币硝烟正盛,何为胜出之道”金色沙龙的圆桌讨论环节中,DFund管理合伙人、风险投资人杨林苑表示,最近Facebook的Libra的讨论甚嚣尘上,这个事意义巨大,但是作用显现没有那么快和直接。从资产和用户维度看,更多的突破主要在增量市场。比如,Facebook带来众多新用户;而在很多局部赛道、行业、生态里面,新的稳定币会以一个基础设施的方式存在,崭露头角;在未来三到五年会是一个百花齐放的状态,未必是一统天下的格局。如:Facebook发一个稳定币,Visa也可以发一个,完全有可能。[2019/6/26]

此外,它不依赖于外部价格预言机。我知道在UST崩盘之后,这听起来很可怕,但机制是相当不同的。

UST的套利是基于它自己的平衡波动性资产,而GHO将由一篮子的Token提供超额抵押。

Curve的$crvUSD

Curve是加密货币生态系统的另一个里程碑。就交易量而言,它在所有DeFi中排名第二,在7天内达到13.6亿美元,占总市场的22%。

与Aave类似,他们在去年夏天宣布了一个新的稳定币,名为crvUSD。

创始人证实,crvUsd将被超额抵押。但Curve团队有两项令人印象深刻的创新。一个已经在白皮书中公布,而另一个还在传闻中:

LLAMA;

由LP支持。

LLAMA将使债务头寸的持续清算机制成为可能。这意味着,与Dai不同,在发生冲击事件时,抵押品头寸将在发生冲击事件时逐渐平仓。这种平滑过程可以防止市场波动中的损失。

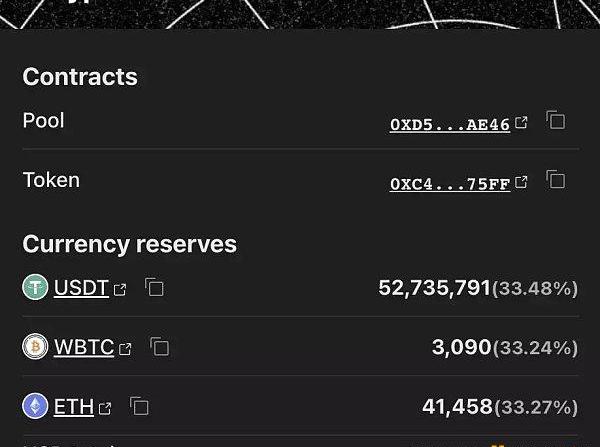

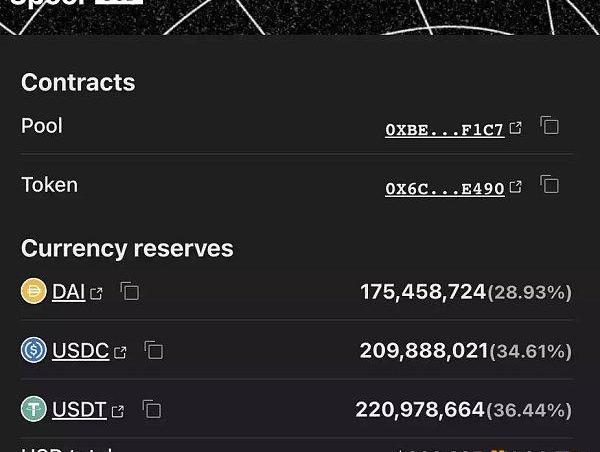

crvUSD由tricrypto2和3pool过度抵押。这只是猜测,但关于crvUSD将得到Curve流动资金池支持的谣言越来越多:

tricrypto2:由USDT、wBTC和ETH组成。

3pool:由DAI、USDC和USDT组成。

RedactedCartel的$Dinero

RedactedCartel团队几个月前宣布,他们将推出自己的第一个稳定币:一个完全由以太坊超额抵押支持的稳定币。

他们说它将分阶段进行,第一阶段将在23年第一季度推出。

正如你可能知道的,Redacted生态系统为DeFi协议赋予了链上流动性、治理和现金流。因此,也许激励措施将是这个稳定币的关键。

Dopex的$dpxUSD

Dopex是加密货币中最有趣的期权协议之一。它以Arbitrum为基础,并且一直在创新。虽然我们不知道确切的时间,但团队宣布在未来将推出dpxUSD。

DpxUsd将得到以下支持:

75%USDC

25%rDPX

这种稳定币通过将rDPX与USDC结合成一个流动性对来铸造,从而以折扣的形式为铸造它提供激励。

但是,如果发生脱钩事件,会发生什么?有三种可能性:

协议将dpxUSD从LP中移除,迫使池子重新平衡其挂钩。

鲸鱼通过购买dpxUSD进行干预,尽管这将基于信任。

在发生极端事件的情况下,dpxUSD将以相关资产的折扣被赎回。

最后一个策略将存在套利机会,因为基础抵押品一直在赚取收益,并且其价值应该高于其dpxUsd的美元价值。

总结

以上就是对即将到来的稳定币的概述。但我们不应该忘记最近已经在市场上的项目,例如FraxFinance(FRAX)和Liquity(LUSD):

·?Frax是一个部分由抵押品支持、部分由算法支持的稳定币;

·?Lusd是由ETH支持的。

总之,历史告诉我们,去中心化稳定币经常失败或不得不改变其机制。或者遇见MakerDAO在2020年3月的崩溃中DAI破产后发生的情况。这就是为什么他们从100%的ETH支持转换为大约50%的USDC。

因此,尽管其中一些协议在为DeFi部署令人难以置信的解决方案方面有着"悠久"的历史,但我们应该始终牢记,创新从来都是有风险的。而且,在未来几年,对这一资产类别的监管也将到来。

尽管如此,我列出的所有协议都试图从根本上创新加密货币。我们之前还没有看到一个主要的Token发行的稳定币,或者一个拥有数十亿TVL的借/贷dApp推出稳定币。所有这些创新都在尝试彻底改变这个行业。

我们已经习惯了获取流动性和投票权的Curve战争。但稳定币战争可能是吸引市场份额和现实世界效用的下一个阶段。我们的目的是将权力从中心化实体手中夺回,并将其还给去中心化。

回望2022,加密行业遭遇了种种不可控因素而导致的艰难险阻,也在变革与发展中孕育着生机与活力。这一年,我们亲眼目睹了Luna暴雷、三箭资本、FTX这些曾经被认为“大而不倒”的机构接连倒下,市场信.

撰文:Matti、Rapolas、Cam编译:aididiaojp.eth,ForesightNews胖协议更适用于Web3的早期阶段;长远来看,胖应用将捕获更多价值.

近日,随着推特前CEOJackDorsey和现任CEO马斯克对同一个社交协议Nostr截然不同的态度,Nostr得到社区关注.

2022年,是元宇宙在互联网语境里祛魅的一年,以Meta、微软为代表的头部公司在元宇宙发展方面纷纷陷入困境.

原文:《从九个方面看以太坊上海升级的抛压问题》 作者:蓝狐笔记 以太坊上海升级计划于今年3月份进行,其中有一项是信标链开放ETH质押解锁,也就是所谓的EIP-4895.

原文标题:《9HiddenWeb3TrendsToWatchIn2023》原文作者:MaxYampolsky原文编译:深潮Tech?FlowCrypto和?DeFi?在2022年深陷熊市.