新加坡是全球对虚拟资产最为友好的司法辖区之一,一度被称为“全球加密中心”。在经历了2022年算法稳定币TerraUSD的崩溃、对冲基金三箭资本的爆仓、借贷机构VoyagerDigital、CelsiusNetwork、BlockFi的破产,以及交易所巨头FTX的垮台,这一加密寒冬之后,新加坡官员在国会上强硬表示,新加坡并不计划成为加密活动的中心,不再容忍投机行为。但无论如何,新加坡不断完善、透明公开的Web3监管框架,依然领先于大部分司法辖区,十分值得学习参考。

一、新加坡Web3监管的历史沿革

自2013年6月以来,新加坡金融管理局就一直在警告消费者对于虚拟资产交易相关的重大风险,这与国内同一时期发布的《关于防范比特币风险的通知》相对应。在2016年虚拟资产通过首次代币发行的繁荣之后,MAS在2017年8月明确,如果虚拟资产的发行是类似证券性质的,那么ICO必须遵守证券法的相关规定,以保护投资者利益。如不具有类似证券属性,则没有监管的必要,仅对消费者进行风险告知。

在当时MAS对于虚拟资产的监管更多的是出于应对潜在的和恐怖主义融资风险,MAS的官员RaviMenon在2017年10月接受彭博社采访时表示:“目前,我没有看到需要监管虚拟资产的基础。”这与国内同一时期发布的《关于防范代币发行融资风险的公告》形成鲜明对比,九四公告将ICO定义为未经批准的非法公开融资行为,禁止银行、非银机构开展相关业务。

Galaxy Digital CEO:贝莱德CEO似乎从加密怀疑论者转变为比特币信徒:金色财经报道,Galaxy Digital (GLXY) 首席执行官Mike Novogratz 表示,贝莱德CEO Larry Fink似乎从加密怀疑论者转变为比特币信徒,贝莱德6月份的现货比特币ETF申请显示出打破美SEC此类基金审批流程僵局的迹象,这是“今年比特币领域发生的最重要的事情”。

Mike Novogratz提到:“正如我们所说,他得到了‘橙色药丸’,橙色药丸就是当你让一个不相信比特币的人服用后,你会让他们成为比特币的信徒,Fink是一个不信教的人。现在他说,“嘿,这将成为一种全球货币。” 世界各地的人们都相信它。”[2023/8/1 16:10:05]

20220年以来,新加坡监管不断出台新政,以规范、合法化虚拟资产。2020年1月修订后生效的《支付服务法》负责规范支付服务业务,其中就包含了对支付型代币的规范及许可制度。2022年4月审议通过的《金融服务与市场法案》也进一步扩大了MAS对于虚拟资产的监管范围,包括转账、托管、钱包、去中心化交易所、稳定币等范围,以保障消费者权益并打击金融犯罪。同时,新加坡国内税务局也发布了两份的关于虚拟资产的税收指南,以进一步规范虚拟资产。反观国内这一时期出台了《关于进一步防范和处置虚拟货币交易炒作风险的通知》,直接定义了:虚拟货币相关业务活动属于非法金融活动,以“一刀切”的形式驱赶了大部分Web3产业。

数据:投资者11月从加密货币基金中撤资近200亿美元:金色财经报道,随着FTX在11月陷入混乱和破产,加密货币投资者正竭尽全力撤出资金。根据研究公司CryptoCompare的数据,Grayscale Investments和CoinShares International等加密货币基金资产管理公司11月的投资者撤资达到196亿美元。这相当于这些基金管理总资产的14.5%,这令其管理的资产总额降至2020年12月以来的最低点。

CryptoCompare在一份报告中表示,一个主要担忧是关于Grayscale母公司Digital Currency Group和Grayscale的姐妹公司Genesis Trading对FTX的风险敞口,以及这可能对更广泛市场产生的影响。[2022/12/1 21:15:37]

尽管2022年发生了众多Web3行业的重大利空事件,但是新加坡依然在不断探索、不断完善对于Web3的监管框架,以保护消费者及维护金融市场稳定。2022年1月,MAS出台新规,限制在公共场所营销和宣传虚拟资产服务,不允许以淡化虚拟资产交易的风险。2022年10月26日,在FTX于2022年11月11日申请破产前两周,MAS发布了两份咨询文件,提出了在虚拟资产交易中保护消费者以减轻损害的建议,以及支持新加坡发展稳定币的建议。

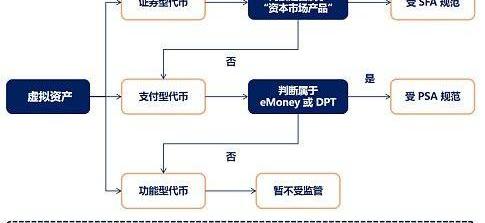

二、新加坡Web3监管整体框架

新加坡金融管理局是新加坡的中央银行和综合金融监管机构,同时负责监管Web3行业。MAS对虚拟资产采取功能监管、分类监管的思路,从而进行合法化的监管,但区别于货币。MAS根据虚拟资产的功能和特征将其分为三类:证券型代币;支付型代币;功能型代币。

马克·库班:“肯定不会从加密货币跳船”,暗示SBF会坐牢:11月26日消息,NBA达拉斯独行侠队老板、亿万富豪马克·库班表示自己肯定不会从加密货币“跳船”,尽管FTX破产引发交易所危机,但数字货币仍有大量价值,“有人犯了很多错误,但没有改变加密货币潜在价值。”在谈到SBF时,马克·库班说“我不知道所有细节,我和SBF交流过,觉得他很聪明,但不知道会把别人的钱占为己有,如果我是他,会害怕坐很长时间的牢。”

此前报道,11月21日,达拉斯小牛队老板、亿万富翁马克·库班取消对MetaMask、The Block、Solana、Treum、Mirror Protocol、Polkadot、DeFi Pulse、Flow、Dapper Labs、Uniswap Labs等加密项目的推特关注。其中诸多项目被所马克·库班投资,包括Mintable、Dapper Labs等。(TMZ)[2022/11/26 20:48:25]

对于虚拟资产的监管主要参考MAS于2020年5月发布的《数字代币发行指南》,该指南代表了新加坡对Web3的主要监管思路,明确证券型代币以及支付型代币由两部专门法规监管,功能型代币并未受到监管。《指南》为虚拟资产在新加坡的合法化提供了重要的法规依据。除此之外,所有从事金融活动的主体,包括虚拟资产服务商,都需要履行反和反恐融资的相关合规义务,以监测和阻止非法资金流入新加坡的金融体系。

印度财长:印度从加密货币交易所追回了9.58亿卢比:3月28日消息,印度财长表示,印度从加密货币交易所追回了9.58亿卢比,其中包括罚款。印度对逃税规模达8.15亿卢比的11家加密交易所进行了调查。(金十)[2022/3/28 14:22:21]

三、适用于证券型代币的《证券与期货法》

如果虚拟资产构成《证券与期货法》项下的任何资本市场产品,那么从事该等虚拟资产活动的主体都需要遵守SFA和《金融顾问法》的规定,包括虚拟资产的发售、发行、交易及流通等。该等虚拟资产的发售、发行需要遵守SFA的规定并编制经MAS登记的招股书,除非符合豁免的情形。此外,从事该等虚拟资产活动需要根据SFA和FAA等的规定取得相关牌照。

判断虚拟资产是否属于资本市场产品

根据MAS于2020年5月发布的《数字代币发行指南》,MAS将综合审查虚拟资产的结构、特征以及附带权利,逐案判断其是否属于SFA项下的资本市场产品。虚拟资产可能符合如下定义,构成资本市场产品:

股票,代表着企业的所有者权益、代表持有人在企业中的义务、代表和其他持有人在企业中的相互承诺;

债券,构成代币发行人的债权凭证;

商业信托权益,代表着商业信托的信托财产中的所有者权益;

证券衍生品合约,代表衍生品合约的底层资产是任何股权、债券或商业信托权益;

集体投资计划权益,代表着CIS权利或权益,或其相关期权;

Galaxy Digital创始人建议将LTC从从加密列表删除,遭到LTC社区抵制:12月28日消息,日前,Galaxy Digital创始人Mike Novogratz在接受CNBC采访时建议他们从加密价格板上删除莱特币,受到了LTC社区的抨击并呼吁抵制Galaxy Digital负责人。此前,Novogratz表示,大多山寨币将在不久的将来离开市场。(the crypto)[2021/12/28 8:09:43]

资本市场产品的发行及豁免

如果虚拟资产构成资本市场产品,其发行需要满足SFA的相关规定,包括需要提交经MAS登记的招股书(ProspectusRequirements),类似于一个小型的IPO,非常复杂。除此之外,也可以根据以下情况对资本市场产品的发行进行豁免:

小额发行:在12个月内发行募集资金总额不超过500万SGD;

私募配售:在12个月内向不超过50名主体非公开配售;

仅向机构投资者发售;

向合格投资者发售,根据SFA第4A(a)条,合格投资者主要包括:个人净资产超过200万SGD,或者金融资产超过100万SGD,或者过去12个月内收入不少于30万SGD的个人;净资产超过1000万SGD的企业;

资本市场产品的服务

除了虚拟资产的发行,《指南》也将从事虚拟资产的中介服务纳入了监管,如从事资本市场产品服务,如为资本市场产品提供发售、交易平台,需要根据SFA的规定取得资本市场服务牌照;如为资本市场产品提供金融咨询,需要根据FAA的规定取得金融投资顾问牌照;如要成为MAS批准的交易所;如要成为受认可市场运营商等。

四、适用于支付型代币的《支付服务法》

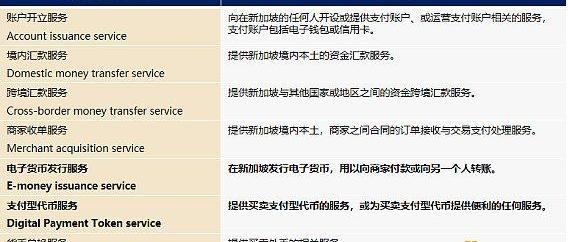

2020年1月修订后生效的《支付服务法》负责监管规范新加坡支付服务业务,包括传统的支付业务,如开户服务、汇款服务、货币兑换服务等,也包括了新兴的支付业务,如电子货币发行服务和支付型代币服务。

根据《指南》第3.4条,未被认定为证券型代币而具有支付功能的代币将属于电子货币或支付型代币。eMoney服务和DPT服务需要根据PSA取得相应的牌照,并遵守PSA项下有关反和反恐融资的相关规定。指南中明确提到比特币和以太坊都属于DPT。

DPT服务

根据PSA,DPT被定义为价值的数字形式。DPT不与任何法定货币计价或挂钩,而是以单位表示,是可以成为公众所认可的交换媒介,并能够以电子形式转让、存储或交易。

根据PSA,提供DPT服务的主体需要取得标准支付机构牌照:月均交易额低于300万SGD的公司;或主要支付机构牌照:月均交易额高于300万SGD的公司。

DPT服务包括DPT的直接交易服务以及为交易DPT提供便利的服务。于2022年4月在新加坡议会通过并即将生效的《金融服务与市场法案》中扩大了DPT服务的定义,基本包含所有虚拟资产相关的业务。

此外,在PSA及相关法规中并未提到将DPT的发行人纳入监管,那么应该就可以理解为:如发行人除了发行DPT之外,并未提供其他DPT服务的,那么就不需要取得DPT相关牌照,不受PSA的监管。

eMoney发行服务

支付型代币也可能属于eMoney,根据PSA,eMoney被定义为以电子形式存储的货币价值,其本质上是法定货币的电子形式。eMoney是以法定货币计价或由其发行人与法定货币挂钩的电子形式存储的货币价值,并已提前支付以便通过支付账户进行支付交易,被其发行人以外的人接受,并代表对其发行人一项债权。

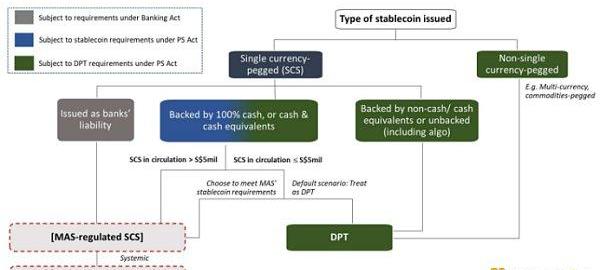

在2019年12月23日的咨询文件中,MAS帮助大家将两者进行了区分:eMoney是单一法定货币的数字表现形式,而DPT不需要与任何法定货币挂钩;eMoney是一项对其发行人的债权,而DPT则不是,DPT甚至不需要发行人来发行。MAS考虑到eMoney和DPT两种不同的支付服务都面临各自不同的风险,因此对两者采取不同的监管方式,如eMoney重点关注消费者保护而DPT则重点关注反、反恐融资。

此外,咨询文件中提到了稳定币,即如何界定eMoney、DPT,以及稳定币的范围,如果稳定币的功能与eMoney相同,那该如何监管稳定币。根据PSA第2节,稳定币不属于eMoney,而被纳入DPT的定义。2022年10月,MAS发布了一份关于稳定币的咨询文件,后续可能为稳定币创设新的监管框架。

五、功能型代币并未纳入监管

根据《指南》第3.3条,功能型代币指:不属于MAS规范的证券型代币和支付型代币的任何其他形式的代币。功能型代币没有被新加坡监管部门纳入监管体系,只需要遵守反、反恐融资等相关规定。

六、反、反恐怖主义融资

MAS同样负责新加坡的反、反恐怖主义融资事宜,所有从事虚拟资产相关业务的主体,都需要履行AML/CTF的相关合规义务,包括评估和防范风险、制定内部政策及合规体系、KYC、报告可疑交易等,以检测和阻止非法资金流经新加坡金融系统。相关合规义务适用MAS关于反和反恐融资的通知。

值得注意的是,新加坡国会于2022年4月审议通过《金融服务与市场法案》进一步提高了对虚拟资产活动主体的AML/CTF合规要求。FSM涉及虚拟资产的主要内容包括扩大受监管的行为:DPT服务的定义向金融行动特别工作组的标准看齐,以防止监管套利,包括虚拟资产交易、兑换、转账、托管,或金融顾问服务;扩大了受监管的主体:新加坡境内设立并向新加坡以外地区提供虚拟资产服务的运营主体,以及在新加坡境外设立向新加坡地区开展虚拟资产服务的运营主体。此举将影响到一些尚未被纳入监管的虚拟资产运营主体,填补了目前监管的空白。

七、写在最后

鉴于2022年总部位于新加坡的三箭资本爆仓,以及最近FTX交易所的破产,无疑为新加坡打造全球加密中心蒙上了阴影。但是考虑到新加坡作为世界上最开放的经济体制之一,以及亚太甚至全球的金融科技中心的这些背景基础,加之其对Web3行业友好、开放、包容的态度,以及不断完善透明的监管框架,可以说在未来可预期的一段时间里,新加坡仍然是全球对Web3项目最为友好的国家之一。

原文作者:LaoBai,AmberGroup研究顾问前两天说的看了几十个项目之后要写的「公链乱象」,ZK与OP新的基础设施,与下一代Gamefi可能的出路三个话题,今天先来写公链乱象.

撰文:JoelJohn 编译:0x11,ForesightNews这几个月很艰难,每天早上上班都感觉像是一场战斗.

当元宇宙完全实现时,将如何改变我们的生活?它会超越今天的社交媒体观念吗?它会改变商业吗?它会彻底改变娱乐,创造精致的虚拟世界供我们互动吗?也许元宇宙会随着时间的推移实现以上所有内容.

金色财经报道,据官方公告,Circle的USDC跨链传输协议(CCTP)将于2023年第一季度上线以太坊和Avalanche主网.

文:AndreCronje 来源:medium 丰富的数据源是互联网发展的基础。由于API(预言机),静态页面变成了动态数据.

作者:MykolaSiusko加密货币是目前正在开发的唯一一种可以将数字化的优势与对个人隐私的类似现金的尊重实际结合起来的东西.