2022年是Layer2叙事全面升温的一年,取代了竞争激烈的Layer1格局。Arbitrum和Optimism等吸引了数十万忠实用户,并创造了蓬勃发展的DeFi生态系统。由于这些链中的每一个都试图在更广泛的加密环境中开拓自己的位置,因此可以说它们创建了一个测试,可用于确定哪些用户获取策略最有效。

L2生态系统的崛起

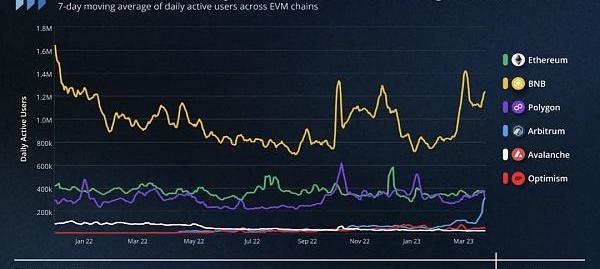

由于多起黑天鹅事件,各大公链生态在2022年都遭遇了重大挫折,整个行业的活动和用户群都在下降。然而在2022年下半年,随着FTX崩盘,用户开始回归EVM链。今天,我们就主要分析六大EVM链:ETH,BNB,Polygon,Arbitrum,Avalanche,Optimism。

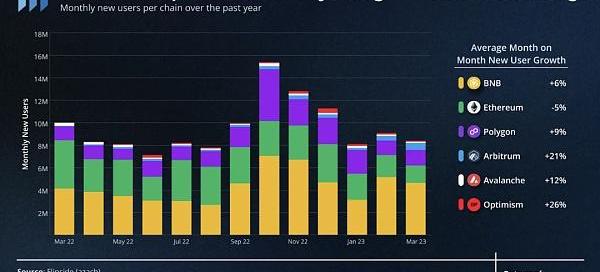

以太坊和BNB拥有两个最大的加密用户群,分别拥有2.26亿和2.74亿累计独立用户。BNBChain在过去12个月中的平均月增长率为6%,但以太坊的新用户采用率平均下降了5%。

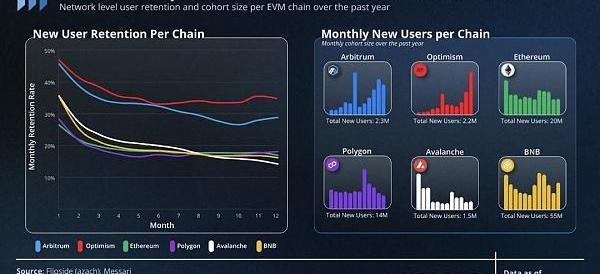

以太坊用户增长停滞的部分原因在于其L2扩展解决方案Arbitrum和Optimism的普及。在过去12个月中,这两个生态系统的活跃地址增长了近5倍,这得益于20%的用户月环比增长。此外,这两个生态系统比任何其他生态系统留住的用户都多,12个月的留存率为30-40%,而行业平均留存率低于20%。

虽然成熟的EVM链系统的用户群组规模通常随着时间的推移而减少,但Arbitrum和Optimism却在稳步增加。最大的用户群组规模出现在最近几个月,这表明这两个网络可能会继续增长——特别是如果留存率保持不变的话。

虽然最近L2网络活动有所增加,但替代的L1因其在获取和留住用户方面的熟练程度而保持相关性。从历史上看,一些项目发现专注于利基行业可能是一种有利可图且可行的长期战略。通常,建立最强大的行业生态系统的网络享有更高的保留率。

非农公布后:美联储6月维持利率不变的概率暂与公布前基本一致:金色财经报道,据CME“美联储观察”:美联储6月维持利率不变的概率为72.5%,加息25个基点的概率为27.5%;到7月维持利率在当前水平的概率为36.6%,累计加息25个基点的概率为48.9%,累计加息50个基点的概率为14.5%。[2023/6/2 11:55:12]

然而,找到利基并不能保证长期成功,因为用户忠诚度可能无法预测。当应用程序跨链分叉和重新部署时,用户会毫不犹豫地跳槽。此外,一些加密叙事可能会变成某种时尚,随着利益的变化,投资价值会在一夜之间消失。

在L2生态系统时代,重要的是要确定哪些特定的区块链生态系统展示了成功的用户获取和留存模式,以及哪些采用了无效的策略。为了进一步评估每个EVM链的可持续性,应评估在不同领域层面,这些策略对留存参与的影响。

不同赛道

当谈到链上交易时,大多数可以分为四大类:

DEX交易

衍生品交易

借贷

NFT

上述所有六个EVM链在这些领域中的每一个领域都有一定程度的存在。除了查看纯交易和用户数量之外,我们还可以通过查看新用户的采用率和随时间的保留情况,更深入地了解每条链上不同领域的健康状况。

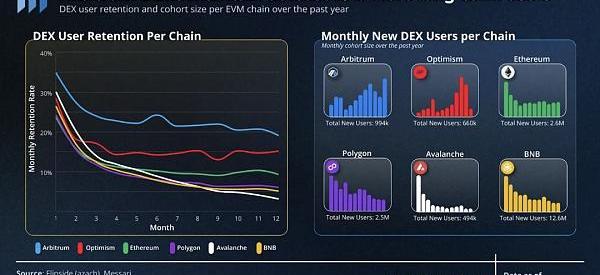

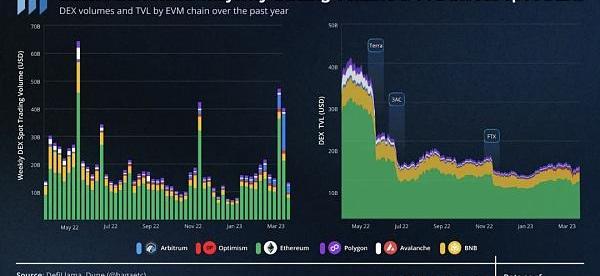

DEX

在过去一年中,以太坊、Polygon、Avalanche和BinanceSmartChain等成熟EVM链的DEX的初始用户群有所减少。减少的部分原因可能是多次黑天鹅事件以及由此导致的对加密生态系统失去信心。此外,来自Arbitrum和Optimism上新兴的DeFi生态系统对的竞争可能已经从基础链上夺走了用户市场份额。

在这些成熟的EVM链中,以太坊的长期用户保留率往往高出约5%,这主要是因为其原生DEX的流动性更深。例如,Uniswap已部署在大多数其他EVM链上,并且比任何其他应用程序被分叉的次数都多,从而创建了SushiSwap、TraderJoe和PancakeSwap。尽管其顶级DEX部署在了其他链上并被分叉,但以太坊已与其社区建立了足够的信任,继续吸引比同行更多的流动性和交易量。

互换合约显示市场预计美联储政策利率5月见顶,其后至年底将降息75个基点:金色财经报道,隔夜指数互换(OIS)最新定价显示,美联储政策利率将在5月会议达到4.83%左右的峰值,与当前水平相比,意味着美联储约还有25个基点的加息空间,之后到12月会议,则会有大约3次每次25个基点的降息。相比之下,上周五收盘水平显示市场预计政策利率将在6月会议达到5.30%的峰值,而上周四显示在7月会议达到约5.5%的峰值。与12月会议挂钩的OIS已降至略高于4%,意味着从市场目前预期的5月峰值降息约80个基点,近似于三次每次25个基点的降息;12月OIS上周五收于4.90%。[2023/3/14 13:01:44]

以太坊的成功在很大程度上来自其强大的DeFi生态系统。它拥有一些在交易、借贷、质押和流动性挖矿方面使用最广泛的应用程序。许多这些应用程序各自的代币和稳定币构成了一些最深的流动资金池——不仅在以太坊原生应用程序上,而且在更大的加密环境中。

从根本上说,DEX依赖于周围的生态系统来生产满足交易需求的资产;还依赖已建立的生态系统,如以太坊,高质量的新项目会优先选择以太坊而不是其他新兴的生态系统。

与竞争对手相比,Arbitrum和Optimism的长期用户保留率高于平均水平。他们的成功可能归功于他们迅速扩展的DeFi生态系统和以DeFi为重点的激励活动。在Arbitrum的案例中,最活跃的DEX池来自其顶级衍生品交易平台GMX和GainsNetwork。另一方面,在OptimismQuests奖励计划结束后,Optimism的顶级矿池已经屈服于大部分非原生资产。

Arbitrum顶级DEX矿池的分布可能表明其新兴的DeFi生态系统类似以太坊的发展,用户在整个生态系统中积极参与使用原生代币,这有力地表明近期的活跃度将持续。

美联储主席鲍威尔:俄罗斯“入侵”乌克兰对美国经济的影响非常不确定:3月2日消息,美联储主席鲍威尔:我们预计3月份加息将是合适的,俄罗斯“入侵”乌克兰对美国经济的影响非常不确定,在加息过程开始后,我们将开始缩减资产负债表。[2022/3/2 13:33:10]

对于Arbitrum和Optimism,他们最大的群组规模也是最近产生的。如果他们能够将高于平均水平的保留率再维持几个月,他们可能会看到进一步的显著增长。然而,如上述每条链的下降趋势所示,可能很难保持这些保留率。为了继续增长,每个链都需要在全球DeFi生态系统中建立一个利基市场,并继续推出新的原生项目。

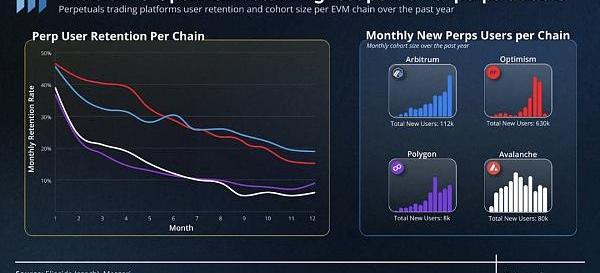

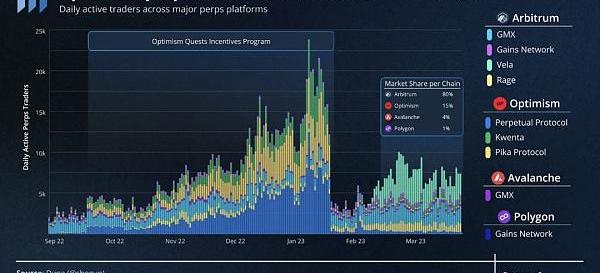

衍生品交易

由于其高频交易性质,衍生品DEX在低gas网络上蓬勃发展。在EVM链中,Arbitrum和Optimism占据了大部分交易份额,尽管Polygon和Avalanche远远早于它们进入这一领域。目前,L2在其衍生品平台上的长期用户保留率平均高出10%,并且新用户群也在迅速增加。

在Optimism的任务活动期间,PerpetualProtocol、Kwenta和Pika等原生永续交易平台迅速积累了永续交易商。然而,活动一结束,这些激励平台上的大多数交易员就完全消失了。为了让Optimism有机地占据永续交易量份额,它将不得不依靠独特的模型和市场,例如Synthetix的新永续交易产品。

与Optimism相比,Arbitrum在过去一年中保持了稳定且可以说更有机的用户增长。每增加一个衍生品平台,它的新用户就会增加。在Optimism的任务活动结束后,Arbitrum占据了EVM链上约80%的衍生品交易者的主导地位。GMX作为Arbitrum上的单一衍生品交易平台开始受到关注,但生态系统只有在竞争出现后才能起飞。由于衍生品交易员已经在Arbitrum上,因此在相似的平台之间切换几乎没有摩擦,从而创造了一种健康的竞争形式。

证券日报:产业区块链如雨后春笋蓬勃发展:7月6日,证券日报今日发文“虚拟币挖矿‘逃向’海外 产业区块链如雨后春笋蓬勃发展”。文章表示,业内专家普遍认为,虚拟币挖矿企业出海已成定局,随着相关政策的进一步落实,虚拟币在国内已难有发展机会。与虚拟币严监管形成鲜明对比的是,区块链行业发展顶层设计已于6月份基本完成,培育区块链名品、名企、名园是未来十年的重要发展方向之一。同时,地方政府也在用“真金白银”积极支持区块链技术与产业发展,推动区块链企业的应用尽快落地。[2021/7/6 0:29:34]

考虑到这一点,新兴DeFi生态系统之间的关键区别可能是多样化的竞争格局,它在更大的生态系统中既可组合又可被广泛采用。例如,像Gains和GMX这样的衍生品平台分别存在于Polygon和Avalanche上。但是,直到它们最近在Arbitrum和Optimism的热潮,他们才获得显著的吸引力。此外,一旦GMX的流动性代币(GLP)被接受为整个Arbitrum生态系统的抵押品,它就增强了提供流动性的效用,并使GMX能够吸引更大的交易者。

随着这些新兴链的不断发展,它们应该寻求在更大的DeFi生态系统中建立可持续的利基市场,以发展持久的用户保留率和持续的收入流。

借贷

在所有EVM链中,借贷用户留存率在1-3个月内急剧下降,与其他领域相比,借贷用户的长期留存率通常较低。一般来说,用户借入资产的频率与交易频率不同;相反,借贷活动与市场的高波动性相关。用户在适合的时候寻求杠杆作用,并且通常不希望长期持有资产。

跨链的借贷平台见证了新用户的减少,这在一定程度上可以归因于替代形式杠杆的兴起。例如,随着衍生品在Arbitrum和Optimism等链上越来越受欢迎,用户可以使用高杠杆进行更频繁的交易。事实上,在过去一年中,衍生品交易量与借贷平台借款人之间存在负相关关系。

声音 | 金管会林志吉:区块链产业投资依然蓬勃发展:据中时电子报消息,近日,在举办的“2018创业投资论坛-区块链”大会上,金管会综合规划处长林志吉指出,国内金融机构自行投资及转投资区块链产业的总金额预估今年度可较去年成长28%,显示区块链产业投资的蓬勃发展,虽然目前仍处于早期发展阶段,全球各国监理框架尚未完全成熟,然区块链技术演进快速,法规如何跟上脚步,如何平衡创新跟风险管理是应持续思考的议题。[2018/12/11]

似乎衍生品会持续发展,特别是考虑到他们最近在L2上的活跃度。借贷应用程序需要创新的方式来吸引用户以保持竞争力。从历史上看,成熟链上的大部分借贷需求都是由该链的原生代币抵押的。对于新兴市场,原生代币需要经过超积累和抛售阶段才能成熟,然后才能大量采用贷款。一旦它们各自的代币发布尘埃落定,Arbitrum和Optimism的市场可能会在未来几个月开始看到更快速的采用。

一旦市场从稳定的横盘时期转移,成熟市场的贷款活动应该会回升。此外,新的应用程序创新以及抵押品和债券发行的进一步扩展可能会为各自的市场注入一些活力。

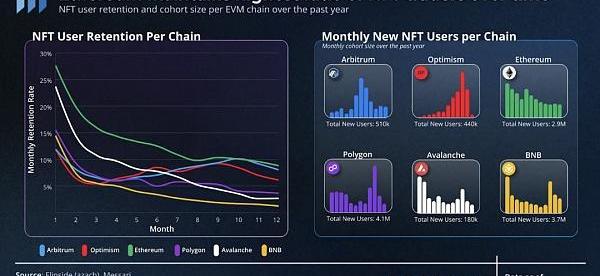

NFT

虽然自2021年NFT热潮以来,NFT交易整体处于稳步下行趋势,但熊市却催生了一波创新浪潮。它带来了新的市场机制,甚至将NFT用例扩展到静态图像之外。去中心化的社交媒体、链上身份和新形式的游戏内资产在过去一年中出现,在不同的链上培育价值。

以太坊一直是许多病式蓝筹NFT系列的所在地。它也是OpenSea和Blur等领先NFT市场的原始链,这两者都导致了其更高的长期用户采用率。

PFP和市场

虽然以太坊不是第一个支持NFT的链,但它确实承载了从2021年开始的NFT繁荣周期。

以太坊蓝筹股系列,如CryptoPunks、BAYC和PudgyPenguins,在加密货币领域建立了高价值,这很可能是由于它们处于早期阶段、隐含的社会地位和猖獗的病式传播。蓝筹NFT集合约占以太坊顶级NFT市场总交易量的一半,导致其他链的全球交易量相对较高。

此外,以太坊拥有比第二大竞争对手Polygon多10倍的零售NFT交易商。总的来说,这些蓝筹收藏使得用户在相对高昂的gas费用的情况下不断返回以太坊,从而导致用户长期留存率很高。

从整个NFT市场交易来看,Blur和OpenSea等以太坊市场在EVM链中以近100倍的交易量领先。新进入者Blur牢牢抓住了其在以太坊NFT交易商中的份额,保留了该链总销量的62%。它的成功在很大程度上归功于新颖的高级交易功能和持续的空投机制。此外,Blur的用户保留率比其核心竞争对手OpenSea平均高出15%,这可能是由于其最低的交易费用和空投。

虽然以太坊发现其产品市场适合高价值收藏品,但Polygon、Avalanche和BNB等整体gas费较低的链是低价值NFT收藏品的发源地。当gas价格远远低于实际资产值钱时,交易员转手NFT会更有效率。

Arbitrum已开始跟上这些更成熟链的步伐,其大部分活动来自TreasureTrove游戏市场。另一方面,Optimism尚未看到任何实质性的NFT牵引力。迄今为止,Optimism的大部分激励活动都围绕着DeFi应用程序,但Galxe的凭证除外,这可能解释了其当前NFT市场采用滞后的原因。

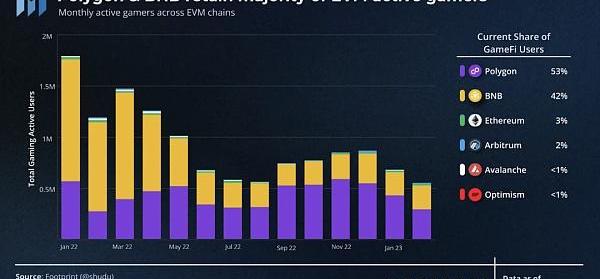

GameFi

由于游戏内资产的高频交易性质,游戏应用程序需要高吞吐量和最小的gas成本。便宜的gas费用和大量的游戏应用程序选择优先使用Polygon和BNB,成为Web3游戏玩家的EVM链中的目的地。目前,这两条链上都拥有300多种不同的活跃游戏应用程序,并分别保留了约50%的EVM游戏玩家。

当前的游戏格局相当饱和,千篇一律地部署相同的赚钱、快速奖励游戏。迄今为止,还没有一款链上游戏与其用户建立起长久的关系。因此,即使是Polygon(AlienWorlds)和BNB(MoboxFarmer)上的顶级游戏应用程序,与传统的PFP交易相比,用户保留率也相对较低。此外,GameFi的总活跃用户今年迄今下降了50%以上,新用户群体规模各下降了约55%。

游戏领域在加密应用程序中相对独特,因为它只需要部署一个杀手级游戏即可吸引大量用户。虽然游戏通常可能需要更多时间来构建,但它们比其他应用程序更独立。它们不一定依赖与其他消费者应用程序相同的网络效应来采用,也不依赖于DeFi等其他应用程序的部署。从这个意义上说,第一个推出下一款大型游戏的低成本链可能会成功抢占行业。

效用扩展

在上一次NFT热潮中,Arbitrum和Optimism还处于起步阶段,尚未在GameFi领域站稳脚跟。尽管他们的gas费用很低,用户群不断增长,并且有一些基本的NFT应用程序,但他们尚未在消费领域找到自己的利基。

在这两种情况下,每个网络使用最广泛的消费者应用程序之一是Galxe认证平台。它被用于相应的激励计划:Arbitrum的Odyssey活动和Optimism的Quests。在这两种情况下,用户都被激励参与每个生态系统中的应用程序,以换取GalxeNFT和可能的经济奖励。然而,在这些活动之外,该应用程序尚未在任一生态系统中找到自己的位置,这可能是由于缺乏跨应用程序实用程序。

另一方面,Polygon已经能够通过与星巴克和Reddit等基于Web2的公司的合作来培育现代Web3社交生态系统。它还托管了一些使用最广泛的去中心化社交应用程序,例如Lens。然而,这两个利基行业都没有找到大规模的牵引力,为另一条低成本链提供了拥有竞争优势的空间。

NFT的用例已经扩展到包括新形式的链上物理和数字内容。社交媒体、链上身份、音乐和实物资产等领域的新兴用例在更大的加密生态系统中不断增长。因为构建一个强大的、尖端的Web3生态系统需要时间,如果一个新的生态系统被正确执行,它总体上不太可能被复制到其他链上。对于几乎所有低成本链而言,在这些领域之一中建立利基市场有可能成为采用和收费收入的主要驱动力。

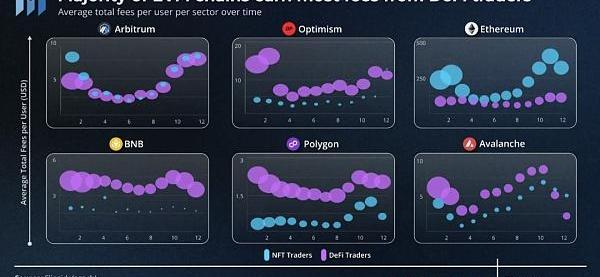

费用收入

大部分利润收入来自DeFi和消费者应用程序中的高频交易。对于上述EVM链,每个链似乎在短期和长期能获得每个用户的最大价值。很简单,网络留住用户的时间越长,他们从费用中获得的收入就越高。请注意,基于费用的收入存在偏差,部分原因是过去12个月内原生代币价格变化太大。

对于大多数EVM链来说,大部分费用收入来自基于DeFi的应用程序,例如DEX和衍生品平台。就Optimism、BNB和Avalanche而言,DeFi的总费用收入与基于NFT的应用程序之间存在相当大的差异。

另一方面,以太坊基于消费者的应用程序的每位用户平均总费用更高。鉴于与其他链相比,基于以太坊的NFT市场处理的平均交易量接近100倍,这并不令人感到意外。虽然以太坊有广泛的应用,但它仍在高价值蓝筹NFT市场中发展了一个利基专长,这已成为其最强大的收入来源之一。

总结

以太坊开创的“万事通”多领域精通不再是新兴生态系统的可行战略。在当今竞争激烈的环境中,在一个领域内建立利基市场的似乎是利润最高且用户保留率最高的策略。

随着越来越多的L2继续在主网上启动,观察它们的有机用户增长和吸引新用户的应用程序类型将变得重要。虽然几乎肯定会包含一个DEX和NFT市场,但L2之间的关键区别将是构建在它们之上的原生应用。这些应用需要具有足够的粘性以吸引新用户,并且需要足够全面以在它们选择的领域中开辟出一个新的利基市场。

原文作者:Messari-AllyZach

原创编译:BlockTurbo

AdeniyiAbodiun与EvanCheng、SamBlackshear、GeorgeDanezis和KostasChalkias共同创立了Sui区块链和MystenLabs.

DeFi数据 1、DeFi代币总市值:489.5亿美元 DeFi总市值及前十代币数据来源:coingecko2、过去24小时去中心化交易所的交易量71.

为了支持美国企业和家庭,美国联邦储备委员会周日宣布,它将向符合条件的存款机构提供额外资金,以帮助确保银行有能力满足所有存款人的需求.

头条 ▌?加密货币总市值重回1万亿美元上方金色财经报道,据CoinGecko数据,加密货币总市值反弹至1.04万亿美元,过去24小时涨6.5%.

整理:@CC99Carol?吴说区块链肖臻老师博士毕业于美国康奈尔大学,毕业后在美国AT&T实验室和IBMT.J.WatsonResearchCenter担任研究员.

头条 ▌?去中心化交易所Orca将从3月31日开始限制美国访问金色财经报道,据官方公告,Solana生态去中心化加密货币交易所Orca从3月31日开始限制美国交易员访问.