原文作者:Web3_buidl

原文编译:Yvonne

DeFi战场已出现过几场知名「战争」,如Curve之战和DEX流动性之战。

以太坊上海升级已启动下一个战争叙事——质押大战。

LSD的类型有哪些,其特征如何,谁将占主导地位?

本文将详细介绍上述内容,帮你为即将到来的「战争」做好准备。

文章将涵盖:

1?)PoS与LSD

2?)ETH质押市场

3?)LSD协议之间的对比

4?)个人观点

1.PoS与LSD

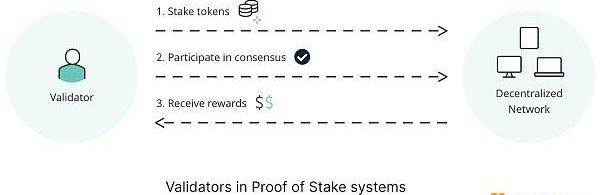

权益证明是一种共识机制,验证者将代币投入区块链网络,为网络提供安全性。

作为回报,验证者可以获得网络的区块奖励和用户支付的交易费用。

鉴于其中涉及技术问题,验证通常由专业的节点运行者承担。

因此,为增加对质押和流动性的可访问性,市场中出现了类似Lido这样的流动性质押协议。

迪拜开发商推出了世界上第一家比特币塔酒店:金色财经报道,迪拜开发商推出了世界上第一家比特币塔酒店,一位开发商宣布计划在阿拉伯联合酋长国的城市建造一座形状像比特币的独特酒店。这项新举措旨在展示数字资产和加密货币的重要性,据悉,客人在入住期间将有机会使用NFT,客人还有机会投资加密货币。[2023/5/24 15:21:57]

这些协议发行LSD--「流动性质押衍生品」。

这些协议允许用户将其代币抵押给验证者,以换取部分的利息收益。

此外,这些LSD可以在DEX上进行交易,允许用户将其转换回未抵押的代币。

现在,让我们了解质押战争中的勇士们。

2.ETH质押市场

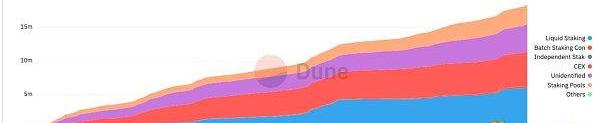

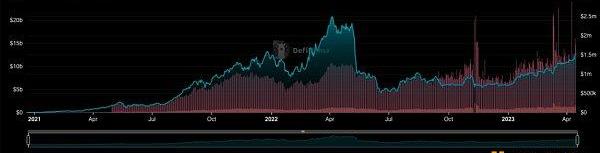

ETH流动性质押市场增长迅猛,几乎占据了ETH质押市场45%份额。

更重要的是,在上海升级之后,所有LSD协议的TVL都增加了!

马斯克:推特的使命是成为世界上最准确的消息源:11月7日消息,马斯克在其社交平台表示,推特的使命是成为世界上最准确的消息源。此前消息,美国总统拜登称推特是在全世界散布谎言的社交媒体平台。[2022/11/7 12:26:30]

社区似乎在看涨!?

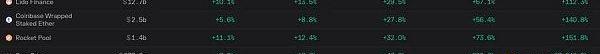

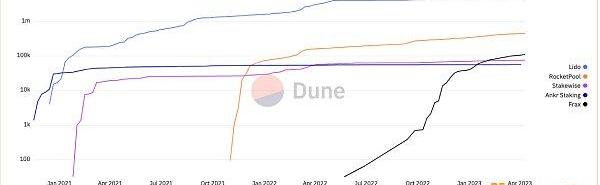

Lido是绝对的领导者,占ETHLSD市场份额的70%以上。

Rocketpool、Stakewise和Frax都在稳步获得剩余的市场份额。

Coinbase作为领先的CEX也进入了LSD领域。

让我们来看看这些不同的LSD协议,并进行比较。

3.LSD协议对比

对比参数:

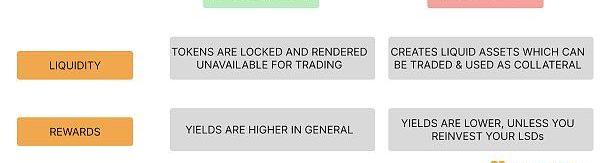

?代币类型和机制

?佣金

?LSD类型的优点

?LSD类型的缺点

?节点运营商

我们将讨论的协议有:

3.1?Lido

3.2Rocketpool

摩根溪创始人Mark Yusko:比特币是世界上最稀有的资产:摩根溪创始人Mark Yusko在参与美国CNBC节目Squawk Box时表示:“根据S2F模型衡量,比特币实际上是世界上最稀有的资产。”昨天在该节目上贝莱德首席投资官Rick Rieder认为比特币的使用场景比黄金更多,未来有希望取代黄金的位置。[2020/11/21 21:36:56]

3.3Coinbase

3.4Frax

3.5Stakewise

我们开始吧!

3.1?Lido(stETH)

代币类型和机制:

stETH是一种rebase代币,具有弹性供应。

持有者所获得的收益会自动反映在所持有的stETH增加量上(变基)。

佣金:10%?

LSD类型的优点:stETH是迄今为止最受欢迎的LSD代币。

stETH也被普遍接受为抵押品。

LSD类型的缺点:在DEX中使用很复杂,因为流动性池中的stETH也必须重新rebase,这就是为什么使用它的封装版本。

摩根溪联合创始人:比特币是世界上唯一可以证明的稀缺货币:8月10日早间,摩根溪联合创始人Anthony?Pompliano发推文称,比特币是世界上唯一可以证明的稀缺货币,很难描述它的价值有多高。[2020/8/10]

3.2Rocketpool(rETH)

代币类型和机制:

rETH是一种带有奖励的代币,即随着奖励的增加,它的基础价值会逐渐增加。

与rebase代币不同,这些代币没有频繁变化的弹性供应。

佣金:15%?

LSD类型的优点:RPL具有无权限的节点操作,即任何人都可以通过质押16ETH和1.6ETH的RPL成为节点运营商。

这与Lido不同,后者有一组经过许可的验证器。

此外,rETH可以说比stETH更好地维持了与ETH的锚定。

LSD类型的缺点:流动性低于stETH,较stETH使用范围更小。

3.3Coinbase(cbETH)

代币类型和机制:

4个头部稳定币总市值首次超以太坊:金色财经报道,据区块链分析公司Glassnode最新分析数据显示,前4种稳定币(USDT、USDC、BUSD 和 DAI)的总市值已超过以太坊市值,比后者高出30亿美元。在整个 2020-22 年期间,前4名稳定币的总市值曾多次达到以太坊市值的 50%,然而在今年5月和6月出现了大幅突破,这是第一次发生此类事件。自5月初以来,从市场流出的稳定币赎回总额为99.2亿美元。USDT的赎回量最大,为130亿美元,其次是 DAI,赎回20 亿美元,因为投资者选择结束了通过MakerDAO 金库获得的杠杆(或被清算)。另外自5月1日以来,USDC 的供应量增加了50亿美元,这表明市场对于稳定币的偏好可能从USDT 转向USDC。[2022/6/26 1:32:16]

cbETH是一个带有奖励的代币,类似于rETH。

佣金:25%?

LSD类型的优劣势:CB是上市公共实体这一事实,既是cbETH的优势也是劣势。

尽管它可能会让愿意参与质押的机构逐渐产生信心,但它也会带来对监管的担忧。

佣金高,只有一个节点运营商是其另一缺点。

3.4Frax(sfrxETH&frxETH)

代币类型和机制:

Frax使用了一种独特的模型,允许用户在2个代币之间进行选择——frxETH和sfrxETH。

frxETH不从质押的ETH中获得信标链收益,而sfrxETH则从质押中获得所有收益。

这意味着,sfrxETH从所有未被质押的frxETH中获得收益,从而增加其收益。

LSD类型的优点:

a.frxETH被设计为与ETH锚定,这使得它对能够提供frxETH-ETH流动性池的流动性提供者具有吸引力。

由于Frax是持有CVX最多的协议,它可以直接释放&吸引更多的流动性。

b.sfrxETH的收益率比其他LSD高,因为来自frxETH的质押收益率直接流向sfrxETH。

缺点是只有一个节点运营商,设计复杂。

佣金:10%?

3.5Stakewise(sETH?2&rETH?2)

代币类型和机制:

StakeWise使用独特的基础模型+奖励代币来细化用户的收益和奖励,这两种代币的价值与在信标链上质押和赚取的ETH是1?:?1?。

LSD类型的优点:?2种不同的代币在提供DEX流动性时有助于减轻无常损失。

LSD类型的缺点:由于需要2个流动性池,它会导致流动性分割和更高的滑点。

佣金:10%?

节点运营商:4?

以下是5个LSD协议的对比情况,总结成表格格式。?

4.个人想法

1.LSD是对ETH价格的杠杆押注

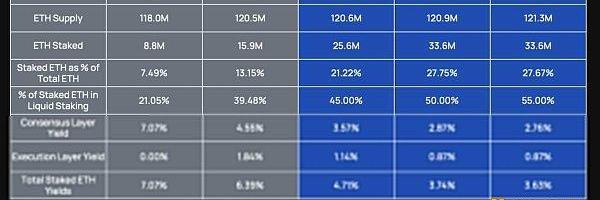

目前,?15.3%的ETH被质押。预计到2025年,约30%的ETH供应将被质押。

原因在我之前的文章中可以看到:https://twitter.com/Web3_buidl/status/1642543232084230145?

考虑到未来几年ETH总质押量将翻番,市值还有增长空间。

由于LSD协议的协议收入与ETH价格直接相关,因此可以将流动性质押协议视为对ETH的杠杆质押,因为它们比质押ETH获得了更大的市场份额。

2.Lido将在2025年占据LSD市场50%以上的份额

虽然cbETH和frax等协议正在蚕食Lido的市场份额,但到2025年,Lido仍极有可能保持50%以上的市场份额。

近期,JustinSun这类「巨鲸」的存款量显示了人们对Lido的信心。

3.收益率在平衡状态下将减少至大约3.5%?

投资收益来自于共识和执行层。

随着收益分配给更多的质押者,共识层收益将下降。

执行层产量将随着链上活动/MEV的增加而上升

平均而言,预计2025年的收益率将在3.5%左右。

到2025年,共识层收益率将从3.57%下降到2.76%?。

执行层的收益将根据链上活跃性和ETH的稀释而有所不同。

4.普遍较高的完全稀释价格与销售比率

Lido的市盈率为610倍,在过去一年里大幅下降至76倍。

即使在FDV较低的情况下,Frax和vastwise也拥有较高的P/S率,因为他们的市场份额较小,收入也较低。

综上所述,上海升级是一个巨大的去风险事件,ETH价格上涨是社区投下的信任票。

看看质押战争的故事如何展开,以及谁会胜出,将是一件有趣的事情。?

等待战争开始。

最近,Polygon和MatterLabs的ZkSync都发布了他们期待已久的由其革命性的zkEVM支持的零知识Rollups.

4月13日-16日,ETHGlobal黑客松在东京拉开帷幕,将会带来哪些新发现?4月13日,ETHGlobalTokyo黑客松在东京开幕.

编译:liurui@Web3CN.Pro经历几年的发酵,NFT褪去了晦涩的外壳,关于“它是什么”多数人已了然于心.

文/Levy,ChronosFinance;译/金色财经xiaozou本文我们将探讨ve(3,3)交易所如何适应现有的DEX格局,特别要重点探讨为什么我认为ve(3.

头条 ▌3月以太坊链上NFT销售额超5.4亿美元,创2023Q1新低4月1日消息,据Cryptoslam最新数据显示,3月以太坊链上NFT销售额达到约541,971,085.63美元.

金色财经报道,Facebook在其帮助中心发布公告称,将逐步结束对数字收藏品的支持。这些变更将于2023年4月11日起开始生效。用户第三方电子钱包内容不会受到影响.