文/@nay?gmy,译/金色财经xiaozou

DWF?Labs究竟是何方神圣?

过去的几个月里,他们的身影无处不在,向所有人抛洒支票,从合法项目到死亡项目。

我研究了一些链上数据和其他资源,看起来不太乐观。

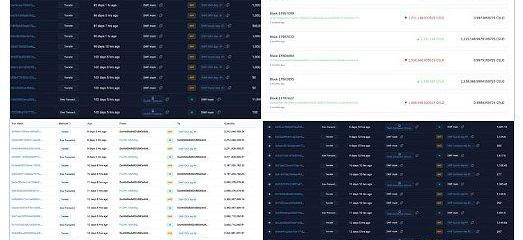

1、下图是我发现的一些链上交易。实际上远不止这些。

几乎所有情况下,流入代币和流出稳定币数量都在时间和金额上相匹配,这意味着这些并不是贷款,因此不是标准的MM交易。

已有6500万美元的印证。

Orbiter Finance:Starknet 开发者可在本地进行证明并部署 Caio Verifier 合约:8月17日消息,Layer2跨Rollup桥Orbiter Finance研发工程师ZeroKPunk发推表示,近期以相对较低的Gas成本(约290000Gas)完成了单个Fibonacci Cairo1.0程序的POC验证,目前开发者可能必须通过SHARP提交并验证自己的Caio程序,但现在提供了一种替代方案,开发者可以在本地进行证明,部署自己的Caio Verifier合约并以相对较低的Gas成本进行验证。[2023/8/17 18:05:27]

2、他们所有交易的模式是:要么单日多笔买入约5-10万个稳定币,要么大规模买入,单笔交易可高达500万美元。

Atomic Wallet:继续与加密调查员、当局和交易所合作追踪和冻结可疑的存款:金色财经报道,Atomic Wallet官方发布6月3日事件声明。官方称,概括地说,不到0.1%的Atomic应用程序用户受到了影响。自那以后,没有新的案例被报告。在最新的应用程序版本中,没有一个可能的问题被确认为可能导致大规模的漏洞。构建是由外部审计师验证的。我们的安全基础设施已被更新。我们继续与加密货币调查员、当局和交易所合作,追踪和冻结可疑的存款。下一步将致力于制定一个法律框架,以扣押资金并在受影响的用户中进行分配。谨防社交媒体上的冒名顶替者。[2023/6/22 21:53:36]

但下一步操作总是一致的——他们把全部稳定币都存入了CEX。

借贷和保证金交易协议OpenLeverage推出无许可流动性市场功能:3月29日,据官方消息,去中心化借贷和保证金交易协议OpenLeverage宣布最近推出了新的无许可流动性市场功能,为用户提供更多的自由来存放任何加密资产作为抵押和借款,释放流动性,并在市场上提供更大的灵活性。

用户参与第三方奖励和创世无许可流动性市场活动,可以从OpenLeverage合作伙伴那里获得奖励,还可以从为超额抵押借款交易对提供代币奖励的项目处获得奖励。

此外,OpenLeverage还将向用户提供奖励,鼓励他们使用借贷功能。贷方将获得借款人提供的利息和OpenLeverage提供的OLE奖励。[2023/3/29 13:33:22]

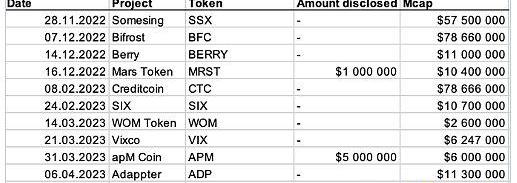

3、DWF在韩国市场非常活跃。一些韩国项目主动在Xangle上公开宣布获得DWF投资。

Tezos联合创始人:许多DAO和Web3项目都是“去中心化剧院”:金色财经报道,Tezos联合创始人Kathleen Breitman表示,?许多去中心化自治组织让她想起了中学。在我看来,许多DAO和Web3项目都是“去中心化剧院”,大多都失败了,就想充当了一个非常糟糕的学校项目,当我在中学时,我总是在学校项目中完成工作,所以我对这种动态非常敏感。

Breitman表示,DAO可以迅速转变为一个成员在决策过程中比其他成员拥有更大的股份,并警告不要让人们处于权力地位,一旦DAO成员参与进来,他们就有权否决决定。投票是 DAO 功能的一个要素,但批准一项商定的措施同样重要。?[2022/12/6 21:24:22]

自去年11月以来公开的11个项目中,大多数都没有披露具体投资额。DWF向市值600万美元的mcapAPM投资500万美元。BIOT的披露与链上数据不符。

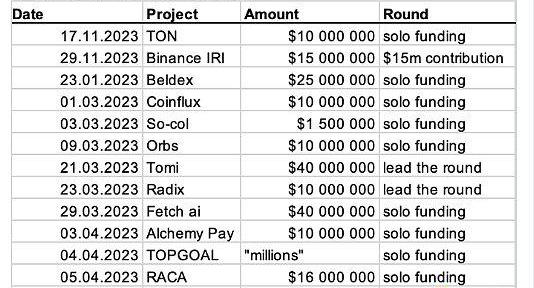

4、报告中的交易有一些我在链上找不到。其中不乏备受瞩目的交易。

奇怪的是,在许多情况下,链上活动从来不会与报告的规模相对应,这与其他情况是不同的。

5、在链上确认了6500万美元交易,而报告规模超过1.5亿美元,还有很多信息没有显示在报告中。

一旦你深入研究,就会看到一堆其他行为模式相同的代币穿梭于他们的钱包。我们谈的可是数亿美元。大部分交易发生在过去六个月里。

这到底是怎么回事?

6、6个月前,这家几乎无人知晓的公司向流动性代币投资了2亿多美元,并将大部分资金存入交易所。Coindesk写了很多宣传文章。

7、我猜一种解释是,他们代表团队以不低于某个价格出售代币,并预付资金,将delta收入囊中。许多交易有10-20%的折扣,但有些没有。

但为什么要以“战略合作伙伴关系”和投资的名义出售呢?

8、关于投资后的价格走势,这些代币普遍表现不佳。

排名最靠后的4种代币是SSV、SNX、TIME和FLOKI,自交易所的第一笔DWF交易以来,已贬值10%到40%。有些甚至跌了90%以上。

9、现在,谁是DWF的官方代言人,AndreiGrachev吗?他说DWF自2016年起就是一个TradFi做市商,他们这样做已经赚了上亿美元。

自2018年以来,他被公开指控操作各种加密局。其中包括很多筹集了资金但从未发行的ICO……

10、……投资组合管理导致100%损失,再加上他与OneCoin的关系,OneCoin是一个40亿美元的加密庞氏局。

他曾被拍到在他们的莫斯科聚会上的讲话,当时作为火币俄罗斯首席执行官的他希望“在火币网独家上市OneCoin、”。

?https://facebook.com/permalink.php?story_fbid=607168413037696&id=100012336273890

11、这些已被公之于众多年,最大的俄语加密媒体ForkLog甚至在2019年发表了一些文章揭露这一切。如果你不会俄语,请使用谷歌翻译。

12、当前来看,这一切看起来非常粗糙。

他们在链上持有的代币主要集中在这个钱包上,总共1200万美元:https://etherscan.io/address/0x90D789458c40aDA07202cBDCF880CFF4922Ff36B

前言 DeFi是对传统金融世界的新型解构,它利用区块链技术使得金融活动得以更高效、公开、透明地运行。此前,银行、交易所、保险、衍生品等等金融产品都在DeFi领域有映射.

DeFi数据 1、DeFi代币总市值:526.43亿美元 DeFi总市值及前十代币数据来源:coingecko2、过去24小时去中心化交易所的交易量24.

狂热的“DeFi之夏”在加密历史中留下了浓墨重彩的一笔,而如今由于宏观经济状况的恶化以及监管等因素造成的下行压力.

以太坊上海升级已于今晨6点28分在Epoch194048高度完成。此次升级的主要关注点在于增加了以太坊质押取款功能,用户在此次升级后可提取质押的ETH及相关收益.

加密货币仍处于初期发展阶段,NFT更是一种全新的资产类别,也是在2017年CryptoPunks的推出后才逐渐受到广泛关注.

注:本文主要介绍LSDfi协议0xAcid?,不作任何投资建议以太坊上海升级完成后,ETH的质押收益率可以看作是以太坊的无风险国债利率,基于这一利率衍生出了多种LSDFi协议.