从6月15日Compound发起流动性挖矿以来,DeFi被彻底激活,并点燃了加密社区的热情。

DeFi的迅速增长

从锁定资产量、用户量到交易量等,都取得了质的飞跃。从6月15日至7月23日,短短一个多月时间内,DeFi全面增长,速度极快。

仅仅一个多月,锁定资产量从11亿美元增长至33.5亿美元,增长超过300%。

(DeFi锁定资产总量超33亿,SOURCE:DEFIPULSE)

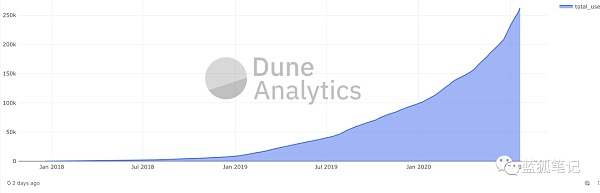

仅仅一个多月,用户数从205,011增长至262,179,增长超过27%;

(DeFi总用户数增长迅速,SOURCE:DUNEANALYTICS)

(DeFi总用户数增长迅速,SOURCE:DUNEANALYTICS)

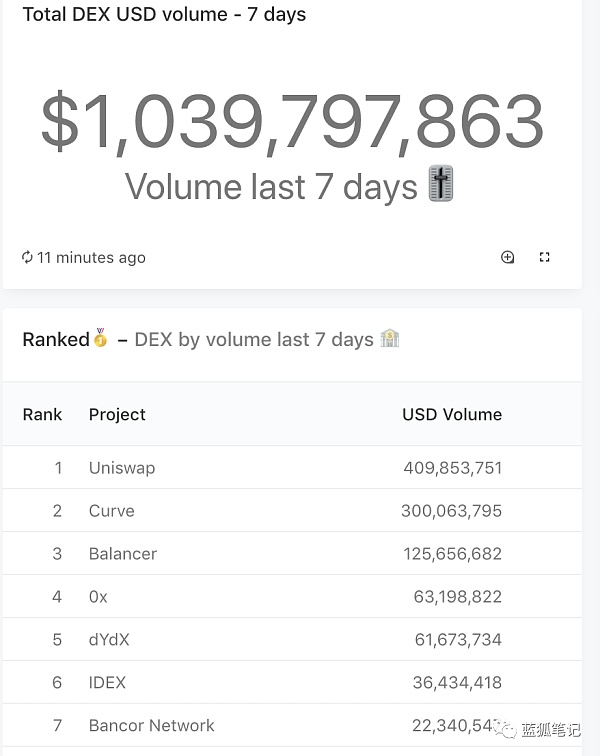

仅仅过去一周的DEX交易量超过10亿美元,超过去年全年。

(DEX最近7天交易量突破10亿美元,SOURCE:DUNEANALYTICS)

(DEX最近7天交易量突破10亿美元,SOURCE:DUNEANALYTICS)

DEX正式成为CEX的实质对手。

这些只是DeFi发展的一个侧面,还有更多的DeFi协议在路上。

流动性挖矿的主要协议

当前提供流动性挖矿的主要DeFi协议有Balancer、Compound、Curve、Yearn、mStable、Synthetix、Uniswap等,通过这些协议可以挖出BAL、COMP、CRV、FYI、MTA、SNX等代币;不仅如此,作为流动性提供商,还可以赚取手续费。

央行数字货币研究所最新专利申请公开:一种数字货币存取款机:6月30日消息,中国人民银行数字货币研究所最新的一个专利申请,在本周被公开。该专利名称为“一种数字货币存取款机”,旨在实现在存取款机中与用户持有的数字货币钱包进行交易,便捷地完成数字货币的存取款,且可以具有较好的安全性。该专利摘要称,该发明实施例提供了一种数字货币存取款机,包括防护舱,以及设置于防护舱内部的存取款装置;其中,所述防护舱设置有防护舱门;所述防护舱用于检测到用户位于所述防护舱内部时关闭所述防护舱门。(上证报)[2022/6/30 1:42:17]

当前的挖矿池主要发生在Curve、Balancer、Compound以及Uniswap上,其中在Curve 和Balancer上不仅可以挖出自身的代币CRV和BAL,还可以挖出其他协议的代币,如YFI、MTA、SNX等。这些代币池主要包括:

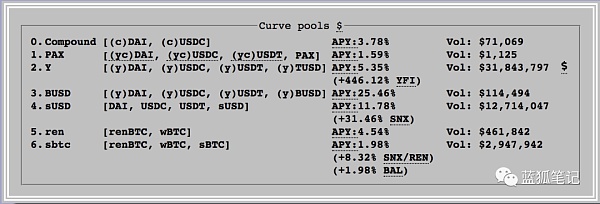

Curve上的sBTC池

为sBTC池提供流动性,可以赚取SNX、CRV、BAL和REN,不过当前收益率下降了不少,在蓝狐笔记写稿时,其APY仅有1.98%,SNX/REN收益则为8.23%,BAL收益只有1.98%。

Curve上的sUSD池

为sUSD池提供流动性,可以赚取SNX和CRV,在蓝狐笔记写稿时其APY为11.78%,SNX收益为30.46%;

Curve上的Y池

为Y池提供流动性,可以赚取YFI和CRV,在蓝狐笔记写稿时其APY为5.35%,不过YFI收益达到446.12%;

(Curve上的流动性池,SOURCE:CURVE)

(Curve上的流动性池,SOURCE:CURVE)

除了Curve上的流动性池,Balancer上也有不少流动性池:

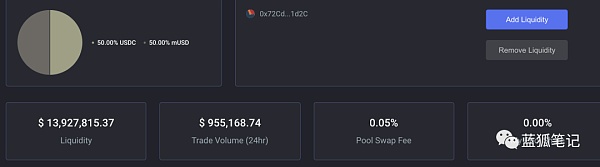

Balancer上的mUSD-USDC池

为mUSD提供流动性,可以赚取MTA和BAL。

(Balancer上的USDC-mUSD流动性池,SOURCE:Balancer)

(Balancer上的USDC-mUSD流动性池,SOURCE:Balancer)

Balancer上的mUSD-WETH池

为mUSD提供流动性,可以赚取MTA和BAL。

(Balancer上的WETH-mUSD流动性池,SOURCE:Balancer)

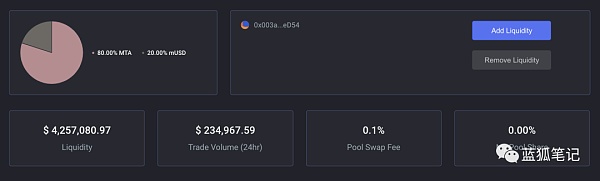

Balancer上的mUSD-MTA池

为mUSD和MTA提供流动性,可以赚取MTA和BAL。

(Balancer上的MTA-mUSD流动性池,SOURCE:Balancer)

(Balancer上的MTA-mUSD流动性池,SOURCE:Balancer)

Balancer上的YFI-DAI池

为YFI提供流动性,可以赚取YFI和BAL。

(Balancer上的YFI-DAI流动性池,SOURCE:Balancer)

(Balancer上的YFI-DAI流动性池,SOURCE:Balancer)

Synthetix上的iETH池

通过在Synthetix上质押iETH可以获得SNX代币奖励。

还有更多的流动性挖矿......

不过由于DeFi的可组合性和无须许可性,流动性挖矿也是可组合的,这也导致DeFi的挖矿可以带来极致的收益,也伴随极高的风险。

流动性挖矿与DeFi可组合性带来了极高的收益

由于DeFi协议的可组合性,用户可以通过不同协议赚取收益。例如用户可以将稳定币存入Curve 的Y池,可以赚取CRV和YFI的代币收益和费用;在Curve存入稳定币后,产生了流动性代币代表用户的份额,而流动性份额代币又可以存入到Balancer的流动性池中,可以赚取BAL代币收益和费用;然后再将流动性代币在yearn.finance上质押,可以赚取YFI代币。

这样一来,流动性提供者可以同时赚取三种代币,YFI、CRV、BAL,此外由于是为yPool提供流动性,yearn.finance根据Compound、Aave等借贷协议的最佳收益进行调整,还可以为流动性提供者赚取最大的利息收益。

还有更疯狂的玩法。有人首先在借贷平台Compound或Aave用ETH等加密资产借入稳定币,大概4.6%的利息,然后在DEX上将USDC换成SNX,并在Synthetix平台上抵押SNX,挖出sUSD,然后将sUSD买入更多的SNX,重新抵押SNX,挖出更多的sUSD。

然后将生成的sUSD在Curve的y池中进行流动性挖矿,将挖矿所得的YFI存入Balancer的YFI-DAI池中,这样可以赚取SNX、CRV、YFI和BAL。其年化的收益,远高于当初借贷的利息。

当然,这可能还不是最优策略,因为随着不同代币价格的波动和参与份额的变化,其收益也在发生波动。

一切看起来很香,是吗?不过,同时伴随的是高风险。

流动性挖矿与DeFi的可组合性也带来极高的风险

以上的各种操作看上去收益非常高,但是,高收益背后也有高风险。通过DeFi协议的可组合性,确实可以赚取超高的收益,但它可组合的不仅是收益,也是风险。借贷的资产可能会有被清算的风险,此外,在各种智能合约平台上抵押或提供流动性也存在智能合约风险、无常损失、预言机风险等。因此,为DeFi提供流动性或进行质押,一定要注意风险,将风险控制在可接受的范围内。黑天鹅不常见,但一旦出现,就是巨大的损失。

原标题:流动性挖矿:可组合的收益与风险

标签:LANCCER比特币数字货币DollarBalance ShareSOCCER价格一个比特币要挖多久数字货币交易所官方网址

BCH再闹分叉:社区反响激烈 币价平平 今日,币圈博主“Bitcoin”爆料,ViaBTC矿池CEO杨海坡将发起对BCH的再一次分叉,新的分叉链代码为BCC。之后,ViaBTC矿池CEO杨海坡在微博称:“BCH苦ABC久矣,是时候需要做出改变了。” 在杨海坡拉起的“Bitcoin Cat”群中,不少群友表示,“不是分叉BCH,是赶走ABC”。

财政部( treasury,也被称为国库)是通过交易费用、slash 惩罚、低效的 Staking(即波卡和 Kusama 网络实际上按照 10% 的年通胀在增发,验证人只有在 staking 比例在 50% 的时候可以拿到全部的 10% 的通胀奖励。

“你能想象有一天,银行的漂亮柜员像推销一个普通理财一样推销给你一个包装了加密货币的衍生理财产品吗?” 这是我看到这个新闻的第一反应。 虽然我好想没咋看到圈内对这个消息感到兴奋,并且我一直觉得这个消息可能会有很多人写,所以我前天就没写,没想到..大家果然还是对短期价格不起影响的消息没啥感觉呀。

7月22日,国家外汇管理局宁波市分局举行跨境金融区块链服务平台工作推进会,会上发布的数据显示,自2019年7月获批试点以来,区块链平台已覆盖全市90%以上的出口贸易融资业务。截至7月21日,我市业务办理笔数位居全国第一,累计办理业务超过1.1万笔,发放融资金额超17亿美元,服务企业数排名全国前三,逾七百家企业受益,其中中小企业融资金额占比超过70%。

永续合约没有到期日,所以通过资金费率约束合约价格与它锚定的现货指数价格差距不至于过大,避免发生过度的溢价或者折价,各平台的永续合约,资金费用每8小时收取一次,收取时间在每天的08:00、16:00和24:00。而这个资金费用,只要你持有永续合约仓位,就需要支付。

编者按:软件的人机交互、操作逻辑、界面外观,这些都是用户衡量一款好用软件的指标。 无论在互联网还是区块链领域,UI设计都是项目方所需要重视的。甚至以”用户为本“的UI设计会为产品进行引流,使之变得更为畅销。 The Block的这篇文章就阐明了UI设计之于区块链行业的重要性。分布式资本进行翻译。