2020年伊始,世界经济迎来前所未有的重创与动荡。然百年大萧条中,往往深藏着百年大机会!ETH2.0,Polkadot,波卡,Filecoin,DEX,DeFi与减半延续,CSW结案..... 这一个个可期的催化剂,无疑让区块链领域价值在这混乱之世闪闪发光。

这其中,DeFi异军突起,并迅速成为整个区块链行业最具有吸引力的板块!资本青睐,平台涌进,似乎所有项目都在拼命蹭它的热点!

有人说它是“新金融革命运动”,有人说它是“区块链下一轮牛市发动机”,也有人说它是“乐高玩具”。那么,DeFi到底是何方神圣?哪里可以搜索到?能否催生超级大牛市?普通人又怎么参与?

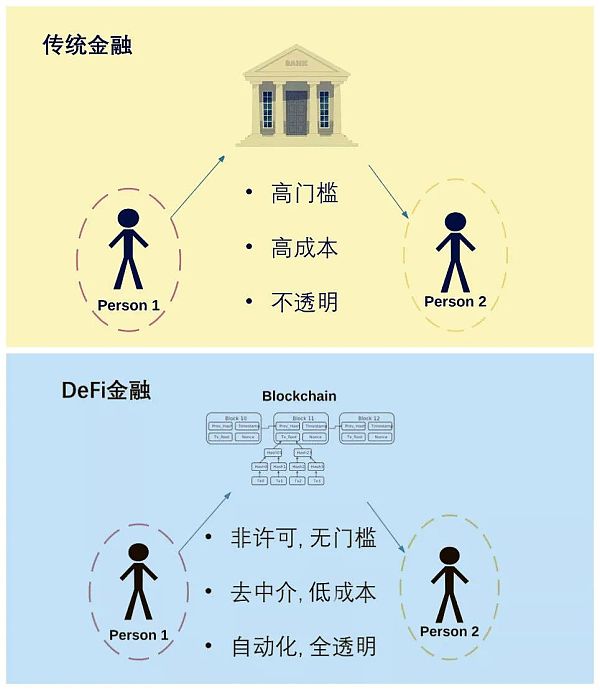

DeFi的全称是Decentralized Finance,即“去中心化金融”,也被称为“开放式金融”。这是一个很大的概念,怎么理解呢?

简单说,就是试图利用区块链技术实现去中介化,消除寻租中间人,从而从各方面改善当前的金融体系,解决传统/中心化金融存在的天然短板。比如解决金融体制不平等、审查流程繁琐、缺乏透明性和潜在的交易风险(不履行合同义务的风险即坏账)等等。

在传统的金融系统中,金融服务主要由中央系统控制和调节,无论是最基本的存取转账、还是贷款或衍生品交易。举个简单的例子,如应用最多的支付和转账板块,在传统金融体系下,要进行跨境支付和转账一般要先告知金融机构,再由金融机构联系国外金融机构进行转账和清算。

但是在基于区块链去中心化的金融世界里,可以通过加密货币直接把相应的价值转给对方,并不需要任何中介机构提供服务。这样,不仅大大提高了转账的速度,而且节约了成本。

(DeFi对比传统行业与金融科技)

从普通大众投资角度,DeFi可以简单理解为,就一个兴起的新概念,就如同炒股时,有个新概念出来新板块,上面必然有很多新概念股。如2018年突然大火的dapp概念,只不过那时大多在各类公链上,如今的 DeFi主要都是在ETH上。

一个很有意思的事是,当前很多人投资用的BTC、ETH,都是去中心化的资产,但是交易却还要在一个中心化的平台上交易,这就是一个很大的矛盾。而在DeFi这个生态系统里,就可以直接实现去中心化交易所交易。

换言之,在 DeFi 系统中,用户在获取金融服务时,对个人资产和数据有独立控制权;它是在没有中心化实体——储蓄、贷款、交易、保险等等情况下,重建传统的银行服务。即DeFi诞生的核心是建立一个全新的、没有任何中央权力机构主导的金融生态系统,供世界上的每个人随时随地、无准入门槛地使用。

2008年金融危机过后,一批金融科技初创企业争相涌出;此后10年,这些金融科技一代,又打造出了一批金融产品与服务。这些金融产品虽然有明显地改进传统银行解决方案,但它们代表的只是渐进式的改进,而不是金融革命。于是,新一批“后浪们”便开始在区块链上探寻“传统”金融科技未实现的金融服务革命,DeFi随之而来!

2017年,“DeFi概念兴起之年”

此时人们需要一种更加便捷和可靠的方式来满足更加多样的金融服务,特别是手中有各种加密资产的人们,希望利用这些资产实现更多的金融功能,创造更大的利益。于是,探索去中心化交易所、去中心化世界的稳定币,开始成为新的关注。

2018年,“Defi生态架构之年”

随着更多传统著名的风投基金,如Andreessen Horowitz 等的进场,受风投圈的追捧,那些专注于消除金融服务中中介的项目,便有了新的统称和归属体系,DeFi。此后,DeFi创新者试图将传统金融产品移至区块链,便形成以资产管理、预测市场、交易市场为主的 Defi 生态。但此时,将货币的发行和存储分散化,只是提供了点对点结算的解决方案,还不足以支撑丰富的金融业务。于是,去中心化借贷协议,将 DeFi 带入进一步开放区块链世界的金融系统中。

2019年,“DeFi金融贷款之年”

随着市场热点发生剧烈的转变,DeFi在商品服务的分类上也更加多元化,其中以 Synthetix、 Uniswap 及 Set Protocol 分别在衍生品交易市场、去中心化交易所及资产交易上受到瞩目。2019下半年,合成资产兴起,合约及大宗商品、股票、指数等其它金融衍生品逐渐入驻去中心化交易所。

2020年,“DeFi试验创新之年”

上半年,资本和技术的快马加鞭,DeFi以惊人的速度生态大爆发,原有的项目被新一波实验和创新所取代,各类新型应用层出不穷,诞生出众多无法想象的产品。DeFi领域火爆代币总市值突破62亿美金,DeFi历经演变、试验和整合,已经出现了一些特定的趋势,成为区块链市场中最耀眼的明星,但仍在建立最有吸引力用例的途中。

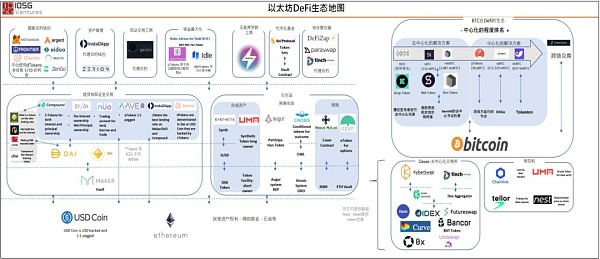

(DEFI 体系全貌)

去中心化金融的目的,是利用区块链的关键特性和功能提供无准入门槛的金融服务,从而创建一个更加自由、开放和透明的金融体系,这就包含了去中心化金融市场、去中心化金融机构、资产持有者和使用者。

因此,DeFi的基础组件包括稳定币、智能合约、金融协议、去中心化应用程序(DAPP)等,这些组件又是底层开放金融的底层基础设施。有了这些基础设施铺设,加上各个协议之间通过可组合性、安全性、隐私性、透明性,建立起了极强的协议网络互联,比如COMP的挖矿,导致稳定币互换、借贷套利、DEX等的流动性和量都创了历史新高,这就为整个区块链发展提供了新方向。

DeFi的核心优势和特性,并不在于去中心化本身,在于无需许可、抗审查和可组合性。

具体来说,DeFi 系统中:

1)任何人有访问权限,没有中央控制权;2)无需信任任何中介机构,通过智能合约新的信任在机器和代码上重建;3)所有协议都是开源的,任何人都可以在协议上合作构建新的金融产品,并在网络效应下加速金融创新。

DeFi的各类新特性开创出一个开源金融科技平台,带来诸多变革。

最重要三大重要变革:

1)区块链上有原生的资产,从而可以跨主体提高结算效率、重构治理信任。

2)在缺乏中心化的地方,提供了多主体协调的方式。

3)代表了一种新的思维方式和形态,它将给现有行业带来巨大冲击和无限可能。

总的来说,去中心化金融的目标不是去中心化本身,而是更加自由、开放和公平,是实现普惠金融的最佳途径。

DeFi本质上是映射在区块链上的金融服务,尽管大多数DeFi应用程序运行在以太坊区块链上,但DeFi的先驱无疑是比特币。比特币开启了挑战央行对货币和金融体系垄断的大门,是最初形态的DeFi,此后项目的探索真正引来DeFi世界的大爆炸!

第一个尝试DeFi的项目又是什么?其实是由Daniel Larimer(BM),Charles Hoskinson等人创建的Bitshares(中文名比特股BTS)。但理想丰满现实骨感,BTS的探索最终流产。后来,MakerDAO 的出现,才真正把DeFi推向了世界。

第一把火(资产类):MakerDao,被普遍认为「启动了 DeFi 运动的项目」。

MakerDAO 于2017年12月上线,是以太坊上的“去中心化银行”,其发行了稳定币DAI和管理型代币 MKR。其中,DAI作为整个DeFi生态系统的基石,运用了自动化超额抵押+目标利率的反馈机制,一度引领众多项目锁定在DeFi上的价值增长,是以太坊上规模最大和最久经考验的稳定币抵押解决方案。

第二把火(借贷类):Compound,被称之为「进入DeFi领域的窗口」。

Compound成立于2018年9月,是目前DeFi借贷市场上最主要的抵押借贷平台。2020年6,Compound上线了平台治理代币COMP,价格从20美元一路飙升至320美金。借贷即挖矿机制让Compound一夜爆红,流量暴增,创造了又一个币圈神话。目前Compound市值已经“超车”DeFi的前任冠军Maker,成为成DeFi领头羊。

第三把火(交易所类):DEX,去中心化交易所,无疑是「带动DeFi发展的基石」。

DEX是相对于中心化的加密货币交易平台而言的,以DEX为基础的去中心化交易所已经爆发出惊人的发展态势,如火爆的Bancor、Kyber,dYdX,DDEX,Uniswap等。DEX在2020年前六个月的总交易量超过30亿美元,与EOS去中心化交易所生态形成分庭抗礼之势。

第四把火(合成资产类):Synthetix, 曾作为「DeFi市场最耀眼的新星」。

2019年,展露头角的合成资产平台 Synthetix, 不仅能够自行合成数位资产,也能通过虚拟货币购买法币、大宗商品、股票、指数等金融衍生品,其发行的代币 SNX 仅仅半年内飙涨近 800%, 2019 年 SNX 累计上涨 2872%。

以上这4个项目都是比较有代表性类的项目,见证着DeFi 市场不断发展成熟。

2020年是属于DeFi的高光时刻,DeFi的各类项目百花齐放,越来越多的应用和质押的代币数量爆发式增长,DeFi上的用户数量也已然10万余。

1)丰富的各类应用场景

目前DeFi 的应用场景已经非常丰富,包含资产管理、借贷、稳定币、DEX、基础设施、预言机、分析工具、金融衍生品等各个领域。其中,借贷占据主要地位,然后是去中心化交易,以及衍生品交易。借贷主要以Maker、Compound、Aave等为主,而去中心化交易方面,以Bancor 、Kyber、Uniswap、Oasis为主,衍生品方面以Synthetix为主。

同时,以太坊上的DeFi协议也已经应用在各种金融场景中。底层的一些流动性企业通过去中心化交易所来提供各种各样的流动性,借贷中可以添加杠杆合约,资产管理可发起去中心化的DeFi资产协议来进行管理;买保险也可以进行保险设置;可以把证券数字化后进行交易、预测;还可以把真实的黄金数字化,通过半中心化的信托来托管,从而在对应的链上创造出相应的货币或通证,然后在区块链上进行交易;还可以合成资产。

2)可组合的开放金融服务

DeFi的应用其实已经形成了和传统金融世界一样的交易组合。除了以太坊之外,还有更多更好的新底层。加之,整个 DeFi 平台开放性很高,它有不同的合约在链上,合约和合约之间还能产生一个个交互。环环相扣的DeFi协议为开放金融服务提供了像乐高积木一样的可组合性——DeFi乐高。这就能创造出无数新赛道、新金融、新可能,打开了大众对区块链未来畅想的新大门!

3月12日,ETH在一夜之间暴跌40%,由此引发大量DeFi头寸遭到清算,而Maker系统则从最初的盈余状态一瞬间转为负债400万DAI,一度崩溃,DeFi生态也因此经历了一场生死大考。

所以,DeFi作为加密货币市场的金融体系,虽然身处千亿级乃至万亿级蓝海市场,但受限于底层公链交互难、可抵押资产单一、产品操作繁琐等问题,依然面临着重重困难与危机。

目前DeFi的阻力最大的主要是两个:用户链上资产的易操作性,以及智能合约的安全性。一方面,目前用户对链上资产认知较低,需要资产方和DeFi提供简易的操作流程和用户教育,才能尽快了解DeFi资产是如何操作的。另一方面,智能合约的安全可信,仍然是DeFi的达摩克利斯之剑,随时都可能产生系统性风险。

此外,因币价波动导致的平台清算问题,因恐慌性挤兑带来的以太坊性能拥堵问题,因智能合约安全漏洞造成的黑客攻击问题,因乐高积木式组合潜在的系统性风控问题,因平台挤兑压力下的潜在跑路问题等诸多难题仍横亘眼前,DeFi能否持续开疆拓土,依然道阻且长。

根据DeFi Pulse的数据,目前整个DeFi生态抵押的资产已超过了10亿美金,这一数据还在源源不断地提升。尽管目前DeFi依然处于商业模式的探索而非技术效率的提升阶段,相关金融模式和技术方案也还没有经历更复杂的市场环境考验,但显然DeFi 理财、资管、衍生品等各类新模式已经成为新的市场增长驱动引擎,创新正在使DeFi成为现实世界的用例。

DeFi有潜力开创生产力的新时代。随着DeFi的日渐成熟与区块链技术的迭代,DeFi将扮演更多、更重要的角色;随着越来越多的人都加入进来,它在人类历史上第一次将人们连接到复杂的金融设施和资本中,带来行业格局的重新分配,甚至主导未来“代码世界”的金融体系也未可知。

DeFi 世界的人们希望重新构建金融服务业的雄心壮志,既是狂妄之梦,也是天才之想。传统金融就是地球,DeFi 更像是在另一个平行宇宙里的潘多拉星球,所做的不是简单的提升金融效率,而是重新想象金钱, 重新构造金融。

无论如何,我们深处DeFi行业之中,就要经历其成长过程中可能发生的一切问题。这也是 DeFi 市场从小众走向主流,从草莽走向成熟必经之路。

我们见证着历史,也在创造着历史,这一切美好又刺激,聒噪又曼妙。

2020年加密货币衍生品市场的增长自身就是一个故事,主要由在芝加哥商品交易所(CME)、Deribit、OKEx、币安和火币等交易所交易的比特币(BTC)和以太坊(ETH)期权所推动。

BTC历史上常有不破不立之说,不少大行情的起点经常以跌破此前的重要趋势线形成阶段新低作为起点,走出戏剧性的反转行情。因为,跌破此前的低点意味着估值来到罕见的低位,本身就具有相当程度的投资价值。另一方面,跌破之后往往会让一部分投资者陷入恐慌绝望,低点失守之后这些最后的空头割肉出逃、缴械投降,意味着最后做空力量的宣泄和衰竭,孕育着否极泰来的新希望。

加密货币交易平台Coinbase开始筹备最早今年上市,或将成为美国首家上市的主要加密货币交易所。 据路透社援引消息人士称,加密货币平台Coinbase开始股票上市准备工作。上市需要得到美国证券交易委员会(SEC)的批准。此次上市计划,如果证券监管机构为其开绿灯,对于争取其支持的加密货币倡导者来说,这将是一个里程碑式的胜利。

随着区块链的发展,有一个趋势是越来越明显了,就是资产数字化。 相信到了今天,应该不会有再有人怀疑这个趋势,毕竟我们已经感受到了数字货币的高效和便利,也亲眼见证了数字货币爆炸式的发展,同时我们还源源不断的听到类似于央行数字货币的发行、美元数字货币的发行之类的消息。

开源软件开发团队一直处在一个十分矛盾的环境中,一方面希望产品开源化、自由化,可以为更多的开发者和技术爱好者提供便利;另一方面来自生存的压力又是摆在「自由」面前的一座大山。开源并不能铸造「乌托邦」,开发者也需要考虑现实问题。那么如何衡量好自由和生存,对于多数开源团队来说是个问题。

首档行情直播栏目 金晚8点 热点资讯、现货合约,一对一实时解答 随时随地掌握后市行情,把握币市掘金机会 2020/07/08丨今日主题:《比特币十字星酝酿变盘,多OR空?》 请大家移步金色直播间,查看策略~ 本期嘉宾:币圈缠论狙击手、何烯文、币圈老(K)、币在人为、诸葛谈币。