金色财经近期推出金色硬核(Hardcore)栏目,为读者提供热门项目介绍或者深度解读。

按:2020年6月4日,零知识证明开发机构StarkWare在以太坊主网上线了扩展性引擎StarkEx,并已部署在DeversiFi上。StarkEx使用零知识证明使中心化交易所可以提供自主托管服务,并将流动性带入自主托管交易。目前的交易速度可高达9000TPS,与之对比以太坊的TPS仅在3左右。本期金色硬核(Hardcore)引介StarkWare对StarkEx的解读。

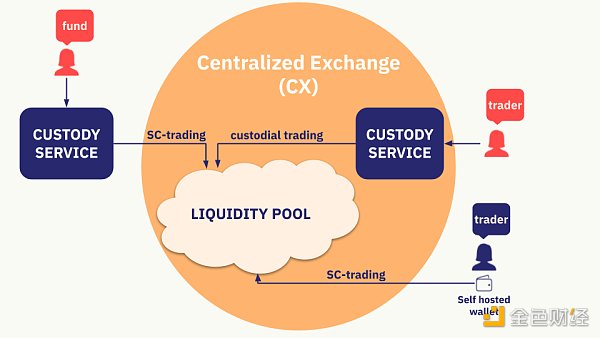

交易员和投资者将在加密交易中体验巨大的变化。交易员将能够以最直观的方式进行交易:直接在自己的钱包中进行交易,随时保持托管状态,并利用中心化交易所(Centralized Exchanges,CX)提供的流动性资金池。此外,交易员的资金还随时可以用于支付。

交易所也将发生变化。交易所们将提供托管交易和自主托管交易(Self-Custody,SC)供客户选择,所有交易均来自同一流动性资金池。它们将减少与加密资产托管相关的操作风险。他们将能够为他们的客户提供交易保护,并保护他们免受侵害。为任何代币化资产提供量身定制优质服务的加密交易所,将足以和华尔街的交易所相比。

我们不时看到有关CX托管加密资产风险的信息,最近的币安,之前的Bithumb和Quadriga以及许多其他黑客攻击CX事件,甚至可以追溯到臭名昭著的Mt.Gox被黑事件。不像现实中的抢劫案件,每一个上述黑客攻击中都导致价值数千万至数亿美元的加密资产被盗走。

我们很少听说区块链行业之外的交易所被黑客入侵。为什么?原因很简单,那些交易所不为交易员们托管资产,所以也就没有可以被窃取的金融资产。区块链行业的中心化交易所不一样 ,它们托管用户的加密资产,因此用户面临巨大的交易对手风险。这是一个历史性的“漏洞”,是密码学设计和有限的区块链带宽的人造产物,并以某种方式变成了所谓的“功能”。值得强调的是,在区块链领域,托管实际上比其他地方要危险得多,因为没有一个值得信任的一方能够撤销非法交易:被盗资产不可能被追回。通过托管,中心化交易所形成了一个巨大的资产蜜罐,被黑客时刻惦记着入侵和盗窃。

StarkWare最近展示了能够进行大规模自主托管交易的能力,在以太坊上做到每秒500笔交易,比以太坊当前的TPS提高了200倍。我们预计该指标将在未来几个月中显著增长。我们认为,自主托管交易现在已经准备就绪,因此是不可避免的。

彭博终端产品覆盖的加密资产数量扩大为前50名资产:6月9日消息,彭博社宣布其彭博终端产品覆盖的加密资产数量从前10名资产扩大为前50名资产,客户现在可以实时监控更多加密货币、指数和期货合约的日内定价,从而更快地做出数据驱动的投资决策。(PR Newswire)[2022/6/9 4:14:38]

这篇文章将重点介绍StarkWare的中心化交易所解决方案StarkEx,这将为中心化交易所庞大的流动性资金池带来自主托管交易的好处。我们相信,一旦中心化交易所将StarkEx引入其主系统,加密资产交易将变得更加高效,安全且规模更大。

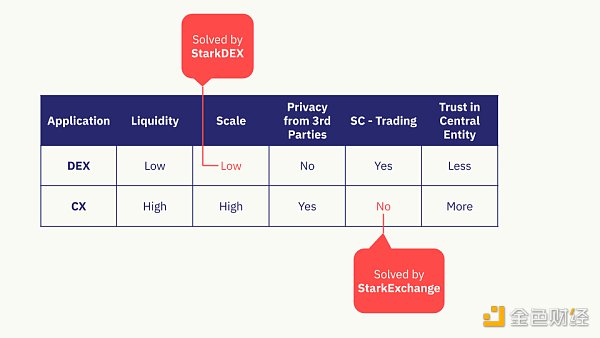

我们最近与0x一起推出了Alpha版的StarkDEX,这是一种用于去中心化交换所(DEX)的扩展性解决方案。下图是中心化交易所(CX)和去中心化交易所(DEX)在几个重要方面的比较,以及StarkDEX和StarkEx如何解决它们的主要缺点。

中心化交易和和去中心化交易所对比图

流动性需要规模。交易所必须能够匹配并结算大量交易以提供流动性。区块链(即第1层)作为公共分布式账本,是记录加密资产所有权(特别是交易结算)非常自然的地方。但是,区块链的操作和存储能力受到极大限制,例如,以太坊目前最多可以支持约40–50笔交易每个区块,约相当于3笔交易每秒,这在扩展性和流动性上都非常低。

中心化交易所实际上是基于信任的2层解决方案,是目前具有高流动性的唯一手段。为了做到这一点,交易者必须交出其加密资产的托管权。如果交易者坚持保留托管权,则他必须在流动性极差的去中心化交易所(DEXes)上交易。

市场对此事进行了明确的投票,CX比DEX大得多。当被迫在高流动性和SC交易之间进行选择时,交易者们选择了流动性。但是交易者仍然希望两全其美:高流动性和SC交易。使用StarkExchange,他们可以鱼和熊掌兼得。

中央交易所(CX)托管会面临许多问题,这些问题会影响其盈利能力、运营以及监管风险。

盈利能力受阻:收入减少,成本增加。

1、收入:在零售方面,人们普遍认为加密交易是“狂野西部”。这可能不会阻止早期用户,但很可能会阻碍下一轮大规模落地。尽管有大量相反的证据,客户被要求相信交易所的托管。机构投资者的需求也受到负面影响:如果将托管交给CX,及时利用其他地方存在的流动性机会将变得更具挑战性。

2、成本:保护大额资产导致成本增加;高质量的安全运营的成本很高。资产越大,触发的攻击就越多。减少资产,攻击的动机也会降低,保护系统的成本也会降低。保险也很昂贵,不仅是因为保险业对加密货币行业的了解还不够充分,而且还因为加密资产独特的所有权模型,即没有可信赖的一方能复原恶意行为。

美国说唱歌手Jay-Z首张专辑封面NFT在苏富比以13.9万美元成交:基于美国说唱歌手Jay-Z首张专辑“Reasonable Doubt”专辑封面的NFT在苏富比拍卖行的单品拍卖会上出售,该NFT拍卖已经结束,最终成交价为139000美元。拍卖所得将捐给肖恩·卡特基金会(Shawn Carter Foundation)和Jay-Z支持的其他慈善机构。(Beincrypto)[2021/7/4 0:25:27]

托管运营带来的缺点:要维持价值数十亿美元的加密资产的托管,存在巨大的运营开销。有趣的是,中心化交易所都会配置经过严格审查的团队,这些团队值得信任,可以通过控制加密资产的私钥。安全需求需要这些团队人数越少越好,但因为所处理的资产越来越多,工作流程要求却让团队人数朝另一个方向发展。托管的负担意味着中心化交易所不像他们应该的那样灵活。

监管风险:监管制度通常要求将托管与投资或交易分开。在CX不托管加密资产的情况下,监管机构更容易实现这类的投资者安全保护事项。

STARK可以在以太坊上提供2层解决方案(即在以太坊区块链之上运行的解决方案),这是一种扩展性引擎,将允许CXes提供SC交易,以利用其庞大的流动性资金池。像其他基于零知识证明(zkp)的扩展性解决方案一样,我们不改变区块链的基本功能,而是改变其目标,从计算链上的小型有效载荷到验证链下计算的指数级的较大的有效载荷。

zkp扩展性引擎的基础是认识到应该将区块链用于验证计算证明(computational proofs),而不是用于一般计算。与其直接在区块链上进行交易结算(计算),不如使用区块链来验证STARK证明,STARK证明验证一大笔待结算交易的有效性(验证)。

STARK证明系统在计算工作分配上是高度不对称的,证明者完成大量工作,验证者完成很少工作(指数性减少)。现在,如果证明程序在云端(链下)运行,而验证程序在链上运行,则我们可以利用这种不对称性来在链上验证链下完成的大量计算。请注意,证明者不仅可以在链下运行,而且实际上也并不需要开源运行,因为在证明系统中,没有关于证明者的信任假设。很少用到区块链,对链下状态的承诺存储在链下,验证程序在链上验证链下状态转换进行的计算工作很少。

由于StarkExchange仅接受有效的交易,因此证明者本身无法为用户未正确签名的交易生成证明。这意味着用户资金不会被盗。如果用户可以使用链下状态,则他们始终可以带着自己的资金走开。交易所和证明者都不能扣留这些资金,因为用户可以激活“逃生舱”,从本质上讲,这是用户拒绝服务时自行决定启动的紧急模式,他们可以直接从链上的智能合约中提走资金。

激活“逃生舱”是确保SC交易的关键组成部分。为了激活“逃生舱”,交易者必须具有证明其拥有资产所有权的能力。理想情况下,人们希望同时拥有SC交易和隐私。目前这两者之间需要权衡,DEX提供SC交易时没有隐私,CX保护其他交易者(而不是CX本身!)的隐私,但是没有SC交易。 StarkExchange最终可能会通过引入保密交易(shielded trades)来获得这种权衡。

在没有保密交易的情况下,可以基于对交易所的信任程度来选择不同的数据可获得性解决方案。我们设想了一些可能的选择(肯定还会有其他可能):

1、免信任:交易数据在链上发送。为了减小数据大小,数字签名不存储在链上,数字签名需要作为部分证明被证明者验证。这代表了有效的交易量上限,该上限由以太坊的能力决定。值得注意的是:对StarkExchange的原生部署,链上数据将轻松产生3000笔交易每个区块的有效吞吐量,是以太坊当前容量的100倍。

2、最小化信任:将对交易所帐户状态的加密承诺放在链上。完整的加密状态在链下公开存储,并且其获得性由受信任的联盟来保证。该联盟将保证它能看到状态的公共副本。

3、基于信任:将对交易所帐户状态的加密承诺放在链下。完整状态由交易所私密存储,这意味着交易者享有第三者的隐私。这种方法可确保用户的资金不会被盗,尽管不能防止审查或交易所内部冻结资产。

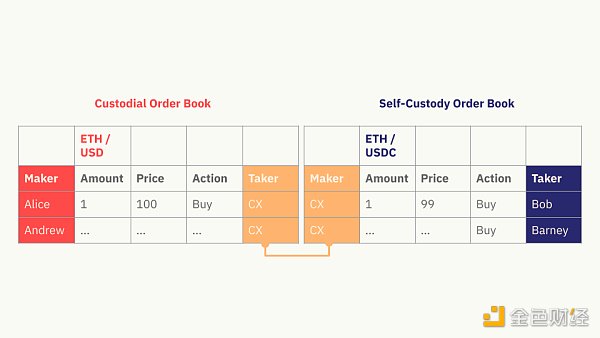

中心化交易所可以立即向他们的自主托管(SC)交易用户提供其现有托管业务的流动性。 中心化交易所可以通过充当SC交易池中的挂单者(或者相反作为吃单者)来共享来自主托管池的订单。它可以通过以下方式进行操作:

1、ETH/ERC-20代币交易对(例如ETH / MKR,REP / ZRK)可以轻易实现。

2、有趣的是,即使托管方的订单涉及原生资产,它也可以对已经在以太坊上进行代币化的资产进行处理。在这种情况下,交易所本身将使用代币化的资产交易原生资产。例如:Alice使用托管服务进行ETH/USD交易(用美元购买ETH)。进一步假设中心化交易所有足够的USD-USDC流动性,它们在SC交易侧进行相应的交易,将USD替换为USDC,并根据汇率进行USD/USDC兑换。使用SC交易的Bob现在可以进行ETH/USDC交易。

这样做,中心化交易所将ETH/USD的流动性(包括ETH/BTC以及涉及代币化资产的任何其他交易对)带入SC交易池。 中心化交易所作为第三方肩负着真实资产代币化的托管服务,而无需自己对任何资产进行代币化,也不会承担任何其他托管风险。由于中心化交易所的大部分交易量都涉及到法定货币,因此通过使用此技术,我们可以为SC交易带来即时的大量流动性。

将托管交易流动性带入非托管交易

将托管交易流动性带入非托管交易

随着第三方托管人和STO发行人将更多的现实资产代币化,中心化交易所可以以类似的方式将这些资产非托管地引入资产组合。在这种模式下,代币发行人处于结构化和托管状态,而交易所处于非托管的低风险状态,仅专注于获取客户和运营深厚的流动性资金池。

我们设想一个中心化交易所(CX)未来提供的服务:

1、市场营销和客户获取

2、KYC/AML服务

3、托管交易和SC交易共享流动性

4、买卖单撮合

中心化交易所(CX)的交易者将可以通过他们认为适合自己的SC交易(自己的钱包!)或托管交易来利用同一个流动性资金池。

中心化交易所之间可共享流动性

未来会如何呢?当然,我们肯定只是刚刚开始了解令人兴奋的未来可能性。使用STARK时我们想到的一些想法:

1、支付服务将无缝集成到中心化交易所中。

2、流动性更好:交易者将能够更快地在多个交易所账户之间转移资产,转移时间减少到只需在链上建立新状态,而不是最大程度地降低重组/双花风险。这意味着在多个交易所之间更容易获得流动性。

3、撮合更公平:中心化交易所将能够证明其采用的撮合算法的完整性,并公开证明其他公平性指标(例如刷量交易的规模)。

4、保密性:交易者将不仅能够屏蔽其他交易者(和矿工),而且可以屏蔽中心化交易所,从而确保他们的交易策略是机密的,从而其他市场参与者不会领先他们。

5、结算更快速:交易结算(不仅在加密资产中)将几乎实时进行。目前复杂、昂贵且费时的结算体验将得到极大改善。大幅缩短流程将意味着更少的参与者,更少的风险,因此导致的更少的监管需求。

6、合规性:例如,托管人将能够以零知识证明的形式证明自己的偿付能力,从而大大降低了八卦和谣言煽动的“银行挤兑”的可能性。

StarkExchange将使用零知识证明协议STARK,以改善中心化交易所的加密资产交易。具有大量流动性资金池的中心化交易所将为客户提供在同一个流动性资金池中进行大规模交易的能力,但又不会带来任何托管风险。

StarkWare看到了激动人心的产品路线图,它将使交易所变得更快,更安全和更好。

著名专栏作家Matt Levine说:“所有加密货币交易所的命运都是被黑客入侵”。StarkEx打算改变交易所们的命运。

原文链接:StarkExchange——The Future of Crypto Trading

标签:中心化交易所STARKSTAEFI全球去中心化交易所元世界STARK币Baby Starlink DogeOneFinBank Coin

永续合约没有到期日,所以通过资金费率约束合约价格与它锚定的现货指数价格差距不至于过大,避免发生过度的溢价或者折价,各平台的永续合约,资金费用每8小时收取一次,收取时间在每天的08:00、16:00和24:00。而这个资金费用,只要你持有永续合约仓位,就需要支付。

金色财经?直播 | 萌新学院《为什么总亏钱?因为人性输给斐波那契数列 》 7月06日~7月10日 诚邀币圈10余位KOL 深度剖析时间价格规律 破译BTC财富密码! 史上最全、最透的斐波那契数列讲解! 直播议程: 7月06日 丑罗汉—但愿风轻语:十多年各类二级市场交易经验,目前专注于数字货币领域。

尽管加密货币市场历经了长达近三年的熊市,我们仍可以看到,有一些小币种在萎靡不振的市场内,有着异乎寻常的表现。

BTC/USDT永续合约 各级别性质:日线-盘整,4小时-盘整,1小时-盘整 截图来自OKEX BTC/USDT永续合约1小时图:对于行情从两个角度来说,一个角度是客观的走势状态以及根据客观走势所制定的应对策略,另外一个角度是基于经验的主观预判。

今日,有网传消息称,6月2日,RenrenBit创始人赵东被带走,随后RenrenBitCMO梓岑在朋友圈回应表示,RenrenBit全员在岗。 经过与网传消息中提及的盐城的联系询问,并未确认此事。而据吴说区块链与接近赵东的权威人士获悉,具体的时间发生在6月24日凌晨,且是被杭州带走调查。

我们非常荣幸地宣布 IOSG Ventures 完成对Avalanche的投资,并且就中国市场未来发展达成独家战略合作协议。AVA Labs 基于对IOSG Ventures战略规划、发展助力和全球化资源的认可,与 IOSG Ventures 达成独家战略合作协议。