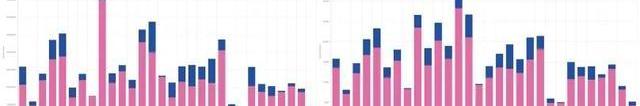

比特币期权权利金成交量与比特币期权合约成交量,截至5月10日18:00,数据来源:gvol.io

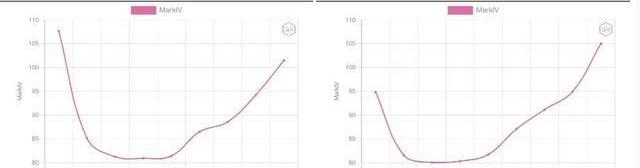

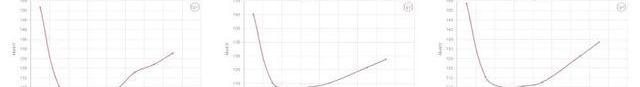

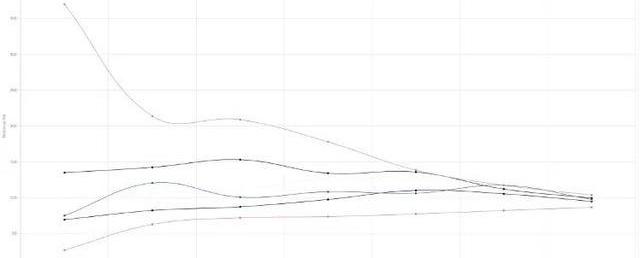

在经历向下调整与价值修复后,中短期隐含波动率曲面持续保持着明显的右偏的形态,看涨期权被溢价交易说明交易员对比特币现货价格抱有较为乐观的预期。

比特币期权中短期隐含波动率曲面变化,截至5月10日18:00,数据来源:gvol.io

尽管被以太坊抢走风头,可是长期投资者对比特币的长期投资价值持有坚定的态度,比特币远期期权隐含波动率曲面表现的很乐观。

比特币期权远期隐含波动率曲面,截至5月10日18:00,数据来源:gvol.io

DeFi研究员:Curve Finance漏洞“动摇了人们对DeFi的信心”,任何使用Vyper编写的协议都可能面临风险:金色财经报道,一位名为Ignas Defi Research 的DeFi研究员表示,Curve Finance漏洞“动摇了人们对DeFi的信心”。Ignas表示,如果一个运行了三年没有问题的协议被利用,这会让人们质疑 Aave、Compound 甚至Uniswap等其他蓝筹协议的安全性,加密用户已经担心 Uniswap v4 具有单一的智能合约设计,如果遭到黑客攻击,风险会更大,因为所有资金都会立即受到攻击。

Ignas 表示,黑客利用的是 Vyper 编译器,而不是 Curve 的智能合约本身,这一点令人担忧,因为现在用 Vyper 编译的任何协议都可能面临风险。[2023/7/31 16:09:32]

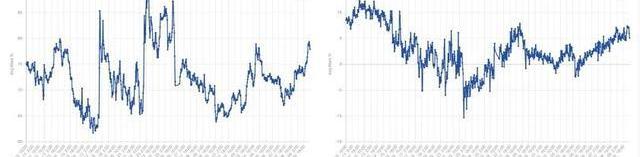

根据Glassnode的最新数据,比特币的长期持有者在今年四月就重新开启了“囤币”模式,在经历数次下跌的考验后,比特币似乎在50,000美元站稳脚跟。在上次市场调整中,不少投资者认为比特币估值过高,其下行风险会对其他数字资产的价格形成一定制约。目前看来,比特币的价值共识似乎仍然坚挺,投资者对于其下行风险不必过度担忧。

DeFi协议总锁仓量达547.1亿美元:金色财经报道,据DefiLlama数据显示,DeFi协议总锁仓量(TVL)达到547.1亿美元,24小时涨幅0.25%。TVL排名前五分别为MakerDAO(72.9亿美元)、Lido(59.8亿美元)、Curve(59.1亿美元)、AAVE(54.8亿美元)、Uniswap(51.9亿美元)。[2022/9/27 22:31:24]

比特币长期持有者的净头寸变化,来源:Glassnode

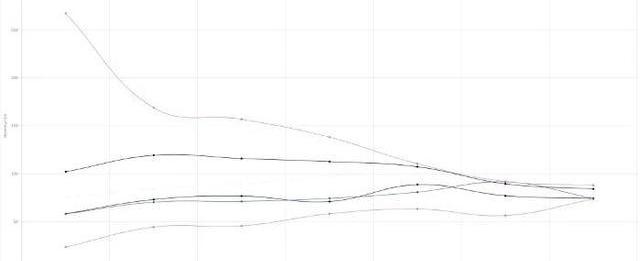

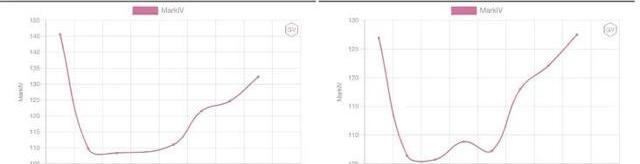

在上周,我们曾提到比特币隐含波动率的期限结构的曲线形态极为平坦。然而随着市场波动的整体抬升,期限曲线的陡峭程度正在加深,12月31日成为波动率最高的“RichPoint”。

比特币期权隐含波动率期限结构,截至5月10日18:00,数据来源:gvol.io

数据:比特币击穿3.5万美元或因机器人交易导致:比特币于1月6日击穿35000美元大关,本文撰写时据CoinGecko数据显示为34901.77美元,略有小幅下调。根据加密数据网站Nomics数据显示,本次比特币价格上涨似乎与交易量暴涨有关,因为在过去24小时内,比特币交易量增长了近21,000%。经过检查相关数据,Nomics认为绝大多数交易(占比超过99%)是“不透明交易”,这表明本次比特币价格上涨可能是由于机器人交易导致。

Nomics发现,一家不起眼韩国加密货币交易所Cashierest占到今日99%比特币交易量,而在1月5日前,这家交易所的交易量从未跻身前十位,根据Nomics加密货币交易所数据透明度评级,Cashierest评分结果为“差”,而且该交易所在BTC和“Korean Wong”之间转移了18.4万亿美元,非常可疑。比特币价格突然飙升也导致其他山寨币价格上涨,目前以太坊涨幅超过10%、莱特币上涨7%、Cardano上涨20%、恒星币上涨42%,全球加密货币市值也被推高超过9000亿美元,逼近1万亿美元里程碑。[2021/1/6 16:34:56]

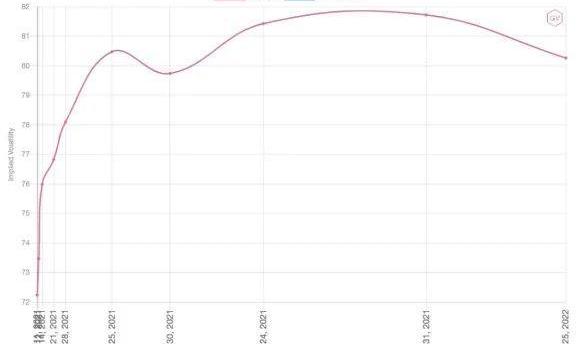

从高阶数据观测,比特币在值期权的隐含波动率相比于上周有所上升,回到80附近。从偏度数据来看,比特币期权的偏度值已经处于正值区间,看涨期权溢价明显。

火币大学校长于佳宁:DeFi是基于区块链的新模式,其底层思维也是区块链思维:9月9日14:45,火币大学校长于佳宁做客中韩区块链周活动,以《要理解DeFi的革命性价值,必须先进行思维的系统升级》为主题进行分享。

于佳宁表示,DeFi是基于区块链的新模式,其底层思维也就是区块链思维。区块链思维是四种思维的交互与融合:首先是金融思维,要深刻的理解区块链所构建的数字金融体系是什么,跟传统的金融体系区别在哪里;其次是技术思维,要深刻的去学习和理解区块链的底层技术特性;第三是社群思维,要懂区块链所构建出的社群文化和社群治理的机制;最后是产业思维,区块链技术如何与产业相结合落地应用。[2020/9/9]

比特币期权隐含波动率与偏度过去1个月变化,截至5月10日18:00,数据来源:gvol.io

历史上ETHvol和BTCvol的差基本在20vol附近。随着BTCvolhandle本身从50升高到80,当前的30vol的差其实还是比较便宜的。从ETH/BTC过去1个月的价格走势可以看出来,ETH和BTC正在比较显著的在脱钩-这意味着在现在的位置做buyETHvol/sellBTCvol还是一个比较有价值的relativevalue策略-不管ETH继续大涨还是出现显著回调。

动态 | Cosmos DeFi项目Kava正式启动CDP测试网:金色财经报道, Cosmos上首个DeFi项目Kava宣布成功启动CDP测试网。此外,接下来的CDP 5000测试网版将支持BNB的锚定功能测试。[2020/2/6]

--bitcomCOODaniel

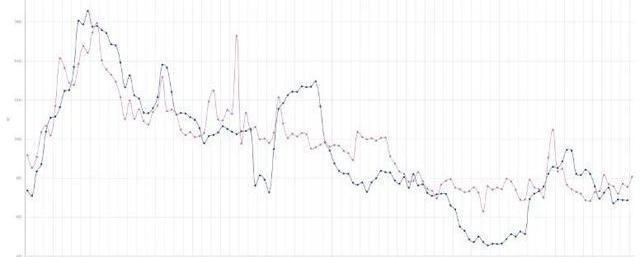

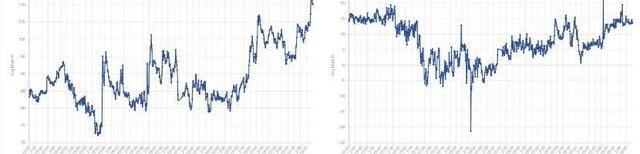

通过历史分位图进行波动率观测,比特币在过去一周没有出现价格超预期的变化的情况,不同窗口期的现实波动率均处在历史中位附近。

现实波动率历史分位图,截至5月10日18:00,数据来源:gvol.io

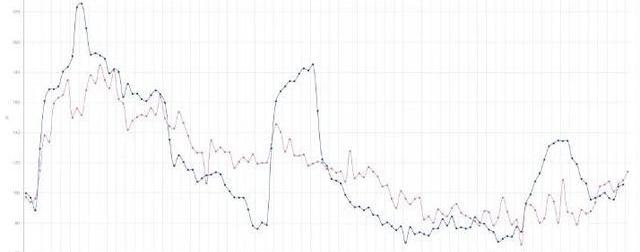

观察波动率的历史变化,投资者似乎已经更新对市场波动的心理预期,比特币的隐含波动率再次上行。截止发稿,比特币的现实波动率与隐含波动率基本处于相同的水平。

现实波动率与隐含波动率的对比,截至5月10日18:00,数据来源:gvol.io

以太坊

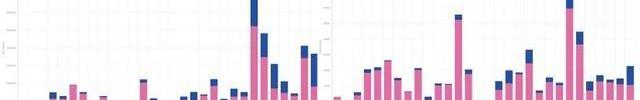

得益于优秀的币价表现,以太坊期权的成交量在上周非常活跃,强劲的市场需求或许会为以太坊提供更好的价格支撑。

以太坊期权权利金成交量与以太坊期权合约成交量,截至5月10日18:00,数据来源:gvol.io

观测以太坊的隐含波动率曲面,中短期的隐含波动率曲面延续了上周的右偏形态。

以太坊期权中短期隐含波动率曲面,截至5月10日18:00,数据来源:gvol.io

远期隐含波动率曲面的右偏形态则更加明显。综合来看,以太坊看涨期权在所有窗口下都展露出它的强势,的确如此,以太坊除了上涨过快以外,现在好像看不到任何利空因素。

以太坊期权远期隐含波动率,截至5月10日18:00,数据来源:gvol.io

在比特币期限曲线呈现“Contango”形态的时候,以太坊隐含波动率的期限结构呈现出“Back”结构,分化的市场行情使得它们的期限曲线呈现出不同的形态。由于以太坊的市场行情太过火爆,投资者对短窗口币价上涨的乐观预期,近端的隐含波动率被溢价交易,“Back”结构由此形成。提醒投资者注意的是,现在距离以太坊突破3,000美元,仅仅过去了10天而已。

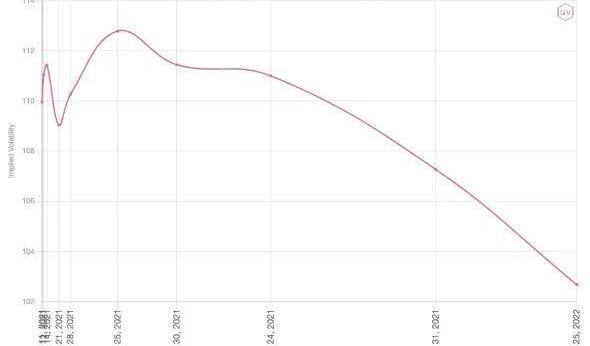

观察以太坊隐含波动率的期限曲线,其形态呈现出一定的驼峰形态,6月的期权表现出明显的波动率溢价。

以太坊期权隐含波动率期限结构,截至5月10日18:00,数据来源:gvol.io

随着ETH现货的大涨,2周前我们可以看到的Jun-Sep期限结构从一个比较陡峭contango变成了现在的backwardation。值得注意的是ETH的升级将会发生在7月份-这使得现在买9月/卖6月的ETHvol是一个很不错的relativevalue策略-当然考虑到ETH波动率很大,用Strangle来构建这个期限结构策略比Straddle更好。

--bitcomCOODaniel

观察高阶数据,以太坊在值期权的隐含波动率再度提升,偏度值处于30日内的新高,本轮的上涨似乎仍然没到结束的时候。

以太坊期权隐含波动率与偏度过去1个月变化,截至5月10日18:00,数据来源:gvol.io

从历史分位图来进行观测,以太坊的现实波动率在几乎在所有的窗口下均处于75%的历史分位区间。

现实波动率历史分位图,截至5月10日18:00,数据来源:gvol.io

上周曾说到,以太坊隐含波动率相对于现实波动率出现一定的折价,当时入场似乎都不算太晚。在本周,由于投资者对于币价一致预期的修正,隐含波动率的折价空间已经被交易掉了。观察图像我们可以发现,现在以太坊的隐含波动率相对于现实波动率处于溢价状态,预期已经走在价值之前。

现实波动率与隐含波动率的对比,截至5月10日18:00,数据来源:gvol.io

结论

美联储偏鸽的态度在近几次FOMC会议中已经表露无遗,从披露的内容来看,美联储希望维持市场的宽松环境,减缓投资者对利率提升的恐惧。如果货币政策不转变为真正的“Taper”,那么“名义通胀”难以对数字资产市场形成有效的压制。如图中所示,愈发陡峭的曲线告诉我们数字资产市场的流动性正在加速扩张,或许本轮牛市还没有到最疯狂的时候。

稳定币的规模变化,数据来源:Glassnode

END

文/Daisy 有研究数据显示,目前,加密数字货币类型超过1500种,全球数字货币用户数约3500万户,并且这一数字还在增加.

3.项目介绍 Metis是一个Layer2扩容协议,采用了目前社区热度比较高的Rollup中的OptimisticRollup.

比特币等加密资产、以太坊等山寨币、稳定币和不可替代代币都有一个共同的目标:成为全球主流金融体系的一部分.

出品|CoinVoiceDeFi的可组合性在CEX各业务层面生根发芽之时,火币合约开始引领CeFi生态创新.

比利时对加密资产必须满足哪些条件才能被归类为证券的看法与美国证券交易委员会主席GaryGensler的观点形成鲜明对比.

FTX的崩溃对加密货币的声誉和愿景造成了灾难性的打击。坠落是艰难而迅速的。就在两周前,SamBankman-Fried还在“平流层”,FTX–他创办的加密货币交易所,当时是全球第三大交易所,价值.