目前,质押是DeFi市场中最大的领域之一,其中流动性质押协议Lido的质押总价值居于榜首。它使ETH持有者获得更多利润,并提高了以太坊网络的去中心化和安全性。

自以太坊转为PoS以来,对StakingETH的需求急剧增长,导致了流动性质押协议的发展。目前,包括以太坊、Near、BNBChain、Avalanche、Cosmos、Sui、Aptos等在内的大量区块链平台都使用PoS共识机制。因此,我们认为流动性质押市场的潜力巨大。

那么,为什么要使用流动性质押?

流动性质押解决了简化质押、不束缚流动性和提高网络去中心化的主要问题。在DeFi市场中,我们密切关注不锁定流动性的问题,例如Lido协议允许用户质押ETH并获得相同价值的stETH,具有将其转移到其他交易所的能力,在DeFi市场中运营。

ReStake是指涉及重复使用流动性质押代币资产以质押到网络或其他区块链平台的验证器中的活动之一。这个概念最初由EigenLayer引入,它最大化了流动性质押流动性的利用,并为众多其他应用程序的发展铺平了道路。

什么是再质押

ReStaking是将流动性质押代币资产用于在其他网络和区块链的验证者进行质押,以获得更多收益,同时仍有助于提高新网络的安全性和去中心化的行为。

Bitstamp:将于8月29日在美国下架AXS、CHZ、MANA、MATIC、NEAR、SAND和SOL:8月8日消息,据官方公告,Bitstamp宣布出于监管等因素考虑,将从2023年8月29日起在美国暂停以下加密货币交易:AXS、CHZ、MANA、MATIC、NEAR、SAND和SOL。

为了确保交易暂停期间的平稳过渡,请用户在2023年8月29日之前立即执行涉及受影响资产的买入或卖出订单。在此截止日期之后,与AXS、CHZ、MANA、MATIC、NEAR、SAND和SOL相关的交易活动将在Bitstamp平台上永久禁用。[2023/8/8 21:32:30]

ReStaking也可以理解为使用从质押获得的一部分或全部奖励继续向该节点存款,以增加未来的利润。然而,本文的主要重点是关于在其他网络上质押LSD代币的概念。

通过ReStaking,投资者可以从原始网络和ReStaking网络两方面获得两倍的收益。尽管ReStaking使质押者能够获得更大的收益,但它也存在智能合约风险和验证者质押行为欺诈的风险。

除了接受原始资产外,ReStaking网络还接受其他资产,如LSD代币、LP代币等,这增加了网络的安全性。并且在仍为协议及其用户产生实际收入的同时,释放了DeFi市场的无限流动性来源。

ReStaking网络和标准网络的收入都来自于安全租赁、验证者和dApp、协议和层所产生的费用。网络上的质押参与者将获得网络收入的一部分,并且可能还会获得网络原生代币的通胀奖励。

BlockSec:SellToken遭攻击,攻击者利用StakingRewards合约的Claim()函数问题获利:5月14日消息,BlockSec发推称,SellToken再次遭遇攻击,根本原因是StakingRewards合约的Claim()函数没有正确验证输入参数,使得攻击者可以通过一个伪造的代币来获得更多的奖励。StakingRewards合约将其视为USDT,攻击者通过控制假代币和QiQi交易对,获得了超额奖励。[2023/5/15 15:02:41]

流动性质押的工作原理

ReStaking网络与其他网络的相似,唯一的区别在于它接受更多低波动性、低风险和增加安全性的资产。当网络的质押价值较高时,黑客需要获取大部分质押权益,这需要大量资产。此外,ReStaking协助持有者增加利润。

每个ReStaking项目都会有不同的目标和运营机制,但它们之间的差异很小。

ReStaking的优缺点

优点:

解锁LSD和LP代币的流动性:将LSD或LP代币质押至验证者,可以增加原始资产在原生网络上的质押数量,并为DeFi行业提供更多流动性资产选择。

收益增强:通过在两个网络上批准该资产,质押者可以获得两倍的收益。此外,在在第二个网络中质押资产后,投资者可以继续获得可代表资产,可以用于抵押以铸造稳定币,并带到DeFi市场创造利润。

增加使用流动性质押的网络的安全性:随着更多资产被质押,网络价值增加,使其更能抵抗攻击,并成为其他去中心化应用程序、协议和平台的可信位置。

StarkGate推出v1.6.1版本,支持USDC、USDT、WBTC从以太坊跨链至StarkNet:7月14日消息,StarkNet跨链桥StarkGate推出v1.6.1版本,支持USDC、USDT、WBTC从以太坊跨链至StarkNet,目前跨链规模和TVL均有限制,未来将逐渐开放限制。[2022/7/14 2:12:26]

减少抛售:ReStaking使原始代币更有用,从而避免了抛售,这会导致该项目及其投资者面临重大价值损失。

提高原始资产持有者参与质押的动机:增加网络的安全性和去中心化。

缺点:

资产损失风险:如果节点进行不当行为,则您的资产面临被征用或罚款的风险,可能导致部分或全部资产的损失。

智能合约风险:如果网络遭受黑客攻击,您将冒失所有资产的风险。但理论上,使用流动性质押的项目的网络极难受到攻击。

资产泡沫:通过新的WrapTokens或Tokens的价值倍增膨胀市场,导致市场价值不再反映其真实价值。除了平台外,继续使用代表锁定在验证者中的价值的资产来铸造稳定币,增加了风险,使原始资产易于流动性变得脆弱。

市场上的代币过多:当市场上有太多代币时,DeFi新手很容易感到困惑,并容易受。特别是那些铸造大量垃圾代币的低质量项目将会充斥加密货币市场。

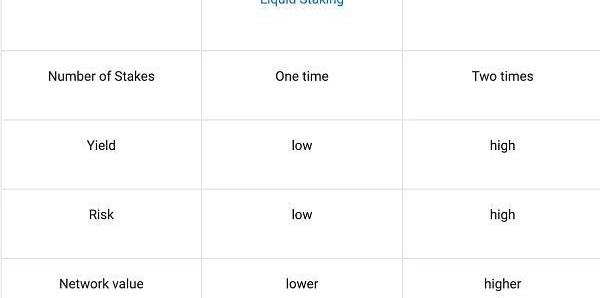

比较再质押与流动性质押

2500枚BTC从Bitstamp转出,价值约2229万美元:WhaleAlert数据显示,北京时间5月1日20:32,2500枚BTC从Bitstamp转入3JcTK1开头地址,价值约2229万美元,交易哈希为:990cea7f7fa9dbffa3c9481533f0e45e683f829565ea420c9bc2acf7fe34c973。[2020/5/3]

ReStake领域优秀项目

EigenLayer

EigenLayer是由加密货币市场上备受推崇和经验丰富的团队开发的。该项目获得了高达6450万美元的资金支持,包括BlockchainCapital、CoinbaseVentures、PolychainCapital和ElectricCapital等知名支持者。

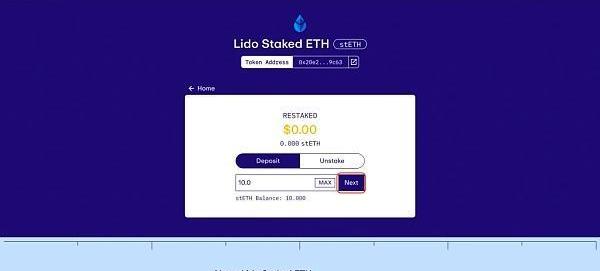

EigenLayer是第一个开发并向社区引入ReStake模型的团队。该项目利用LSDETH和LPETH进行验证者质押。以太坊网络节点继续参与以太坊网络验证。

EigenLayer的主要业务模式是安全租赁和验证。客户可以是dApps、Layer2协议或跨链桥协议。他们可以使用高安全性或低安全性的身份验证器,具体取决于他们的要求。单个验证者可以为多个消费者进行身份验证。

OKEx Jumpstart十一期项目DEAPCOIN兑换比例公布:据OKEx官方消息,OKEx Jumpstart十一期项目DEAPCOIN(DEP)兑换比例公布,即1DEP=0.00051OKB。

据了解,DEP预约中签将于香港时间4月8日12:00正式开始,本期OKEx Jumpstart不支持用户参与。[2020/4/8]

采用该网络的协议会为EigenLayer产生收益。其中一部分资产将授予质押者。用户在EigenLayer网络上质押资产时不会获得第二个代币。此外,用户必须选择信誉良好的验证器,以确保资产的安全性。如果验证者出现不当行为,则网络将对其执行罚款,可能导致部分或全部资产被没收。因此,那些授权验证者的人也将失去他们的资产。

EigenLayer的优缺点

优点:

EigenLayer是许多其他dApps、协议、Layer2、Layer3和客户端的基础。

针对单个层级附加验证器的结构,可以将网络价值翻数倍。通过对不当行为的验证器进行惩罚,最小化被黑客攻击的风险。

以太坊节点可以通过参与EigenLayer网络获得额外收入。此外,单个验证者可以验证多个客户端。

最大化持有LSDETH和LPETH资产及其适用性的利润。

由于以太坊网络的安全性增强和高收益率,质押ETH吸引了许多人。

缺点:

智能合约风险,在网络被黑客攻击时,您有可能失去所有资产。但理论上,使用ReStaking的项目的网络极难受到攻击。

当节点表现不当时可能会受到惩罚,您的资产面临被没收或罚款的风险,可能导致部分或全部永久性损失。

当出现分支或问题时,可能会分裂以太坊社区。正如Vitalik最近所说,EigenLayer重新使用了以太坊上的ETH资产和验证者。

EigenLayer必须发展足够规模的生态系统和客户基础。如果以项目代币形式发放激励,或者没有激励,对于选择质押的人来说,利润不再具有吸引力。

Tenet

Tenet是Cosmos生态的L1,使用了CosmosSDK工具包进行开发。该项目是由开发了BNBChain生态系统和Cosmos生态系统中最大的流动性质押项目ANKR的同一团队开发的。

Tenet和其他区块链平台采用PoS共识机制,将项目治理StakeToken集成到验证人中以确保网络的安全性。相比于接受LSDToken资产的以太坊、BNBChain、Cosmos、Cardano、Polygon、Avalanche和Polkadot等网络,Tenet更加先进。

参与资产质押的投资者将被接受并发放tLSDToken代币。这种资产可作为MintStablecoinLSDC的抵押品,以继续从DeFi市场获利。

Tenet的商业模式包括对网络收取费用并对验证人进行补偿。此外,网络还提供TENET治理代币作为每个生成的区块的奖励。奖励将与质押份额成比例。TENET的权重始终为1,而DAO将决定其他资产的权重应该是多少,它们都将小于1。

借款LSDC时,借款人只需支付一次性费用,该费用计算为总资产的百分比,范围为0.5%至5%。或在TENET上转换LSDC;用户只需承担一次性交换费,范围为0.5%至5%。所有这些费用将取决于网络上的转换活动;如果活动较低,则费用便宜,反之亦然,以确保LSDC的价值保持1美元的锚定。

质押TENET将获得veTENET,可以参与项目治理、分享收益并获得额外的奖励。

Tenet创建了一个足够大的创收生态系统以吸引投资者,仍然是最重要的因素。如果网络活动缓慢,没有用户使用TENET代币作为每个新生成的区块的奖励,网络将无法发展。

Tenet的优缺点

优点:

支持来自其他区块链的多种原生代币。

质押并获得tLSDToken代币作为抵押品,使MintStablecoinLSDC能够参与DeFi市场并获得更大的利润。

提供无息LSDC贷款,基于网络活动的0.5%至5%的Mint费用。

当转换活动高时,费用也会高,反之亦然。这种机制有助于维持LSDC价格。

采用TENET治理代币的veToken模型非常出色,当veTENET持有者既能参与指数又能分享收益时,可以预防TokenTENET的倾销。

缺点:

在借用StablecoinLSDC时,智能合约风险和原始资产清算风险存在。

每个新生成的区块都会奖励TENETTokens,导致通胀。

对ReStaking的预测

目前,DeFi行业最大的市场是Staking,总价值约为200亿美元。尤其是现在许多区块链平台正在开发中,加密货币市场的规模不断扩大。因此,ReStaking市场将拥有众多增长机会。

随着Staking和ReStaking对DeFi市场的扩张作出的贡献,底层区块链变得更加安全,投资者获得更大的被动收入。此外,这两个市场的发展将为其他市场的增长铺平道路,如AMM、Lending和Farming等。

在当前市场下,ReStaking有许多机会可以成长并成为DeFi中不可或缺的一部分。除了增加利润之外,ReStake还增加了参与者的风险敞口。

总结

在ReStaking诞生大约半年后的2022年底,这个市场将快速扩张并成为一种趋势。ReStaking不是一个迅速消失的叙事,而是DeFi中最重要和最有前途的领域之一。

因为ReStaking不仅帮助用户获得利润,还帮助平台提高其安全性,特别是通过促进行业其他领域的增长,并推动市场扩张。

但是,这也伴随着风险,如资产损失、智能合约风险、财产价值通货膨胀和泡沫崩溃等。因此,在参与这个市场时,我们必须谨慎行事,容忍资本损失的风险。

加密市场在2022年经历了很多:欧洲的战争、美国创纪录的通货膨胀、Terra和FTX的消亡、大量的失业以及价格的急剧下跌。Whalechart列出了2022年表现最差的虚拟货币.

2023年第二个月,大多数主要加密货币的增长有限,导致市场出现近乎横盘整理的趋势。然而,尽管市场参与者的情绪不确定,但加密代币已显示出强烈看涨模式的形成.

本期看点: 1.散户在交易所怎么玩Ordi 2.MEME吸血主流币 3.Tether季报解读 01重要新闻 1.Bitwise和Roundhill本周均已向美SEC提交以太坊期货ETF申请.

Solana价格新闻:随着加密市场出现广泛复苏,Solana的价格在过去24小时内上涨了40%。其24小时交易量增长了195%,达到27.6亿美元.

比特币现金价格从135美元兑美元开始新的下跌。价格现在低于130美元区域和55简单移动平均线。在BCH/USD货币对的4小时图上,价格跌破关键看涨趋势线,支撑位在131美元附近.

BTC日线行情4月14日K线收线呈十字星K线,行情最高触及31000,4月15日K线收阴K,KDJ指标三线在80轴出现拐头,MACD指标红色实体动能柱连续缩量减量.