投资既是金融学的练习,也是心理学的练习。

做好基本面研究是必须的,但投资者控制情绪行为和心态的能力对获得成功也至关重要。

即使是世界上最好的投资者也会屈服于自己的情绪恶习。

他们没有告诉你的是,他们也非常擅长将其情绪恶习最小化。

另一方面,掌握投资心理和驯服自己的情绪是一项极其困难的技能,只有在投资战场上才能完善。

本周,畅销书《金钱心理学》作者Morganhousel参加了Bankless播客,分享了关于如何看待金钱和财富的10条经验,以改善投资思维,避免行为驱动的错误。

没有免费的东西

天下没有免费的午餐。任何值得追求的东西都是有代价的。

在加密领域,追求超额回报的代价是被迫忍受巨大的波动。

加密货币可能是唯一一种投资者可以于几个月内在公开市场上获得改变人生的风险规模回报的资产类别。

尽管有这种诱人的好处,但由于大多数代币的价格波动巨大,投资加密货币说起来容易做起来难。为了在这些更高的高点上获利,投资者可能也要忍受更低的低点,而且必须有承受波动的勇气,并管理好因眼睁睁看着自己的投资组合在眨眼间蒸发而带来的痛苦、焦虑、悲伤、沮丧和失望。

从长期来看,经受住波动的加密货币投资者往往会随着时间的推移获得回报。

例如,ETH在7年的历史中有过8次超过50%的下跌(平均每年1次)。寻求快速获利的投资者早就被淘汰了。

那些认真研究基本面并有勇气的人,今天仍在获得收益。

没有人是疯子

我们的个人经历塑造了我们对世界的看法。无论是个人生活,还是理财和投资方式,都是如此。

我们独特的个人理财经历影响着我们花钱、管理和投资的方式。

正因为如此,没有明确的“正确”或“错误”的投资方式。每个人都应该根据自己的风险承受能力、时间跨度和财务目标来管理自己的投资组合。

播客中讨论的一个例子是模因币。OG可能会对新手选择购买似乎没有基本价值的资产的想法嗤之以鼻。但刚入门加密货币或偶尔感兴趣的人可能会将这些资产视为可以帮助他们实现财务目标的投机工具。

这些不同的投资者偏好和市场参与者群体(另一个例子是短期交易者和长期投资者)可能会形成很多讨论。

正因为如此,当我们思考别人的决定时,我们应该少些评判,因为市场上的每个人都在玩自己的个性化游戏。

运气vs.风险

运气和风险是一枚硬币的两面。

运气和风险都是长尾事件因素,或者说是个人投资者无法控制的对回报有巨大影响的不可预见的事件。

聪明的投资者非常关注降低风险,并会为此分散和/或对冲他们的投资组合。

然而,运气也会对回报产生同样大的影响。世界上最成功的人都是非常幸运的,在正确的时间出现在正确的地点。例如,比尔盖茨认为,如果他没有在高中学习计算机知识,他就不会创立微软。

这些随机的运气往往会扭曲投资者的认知,使他们更倾向于幸存者偏差,导致他们试图复制那些真正不可复制的成功。

为了缓和这种情况,Morgan建议投资者尝试将那些他们实际上可以模仿的人或品质作为榜样。

知足

贪婪是一种可怕的。

如果保持适度,渴望更多不一定是坏事,因为它会促使人们更努力地工作,提高生活质量。但贪婪是不现实期望的丑陋底色,它会导致不计后果的冒险行为,这是极其危险的。

这一点在加密领域尤为突出,因为加密市场是全天候交易的,FOMO横行,社交媒体被用作记分牌。

例如,在牛市中,许多市场参与者会因为自己的收益没有他们认为同行赚得的多而自责。2021年,我们经常听到加密投资者抱怨他们的头寸“只”赚了5倍,而不是10倍或20倍,但从任何指标来看,5倍已经是出色的回报。

赚得不够的谬论会螺旋上升,导致鲁莽和破坏性的冒险行为。正如Morgan所指出的,对冲基金3AC的联合创始人SuZhu和KyleDavies在2020-2021年的牛市中获得的利润本来能让他们过上国王般的生活。

相反,他们索取更多的欲望最终导致了公司的毁灭,导致他们在风险越来越大的注中使用更多的杠杆。

这里的关键是,不要将你的收益与高尔夫球场上吹嘘自己一夜暴富的幸运儿进行比较,而是要与你为自己设定的标准和目标进行比较。

Morgan建议,为了确保你的收益足够,你的期望不应该超过你目前的收入。

金钱是自由的工具

正如David喜欢说的,加密货币不是让你富有,而是让你自由。

虽然这指的是来自自我托管和成为真正无银行的主权,但这句话也延伸到可以从市场投资中获得的资本收益。

积累资产和财富就是哲学家所说的积极自由。它通过让人们对自己的时间有更多的控制,扩大了生活的自由范围。从本质上说,我们更接近于一种最终状态,我们可以在早上醒来后完全随心所欲地度过每一天。

对时间的控制是极其罕见的。正如Morgan在描述他与一位富有的基金经理共进晚餐时所指出的那样,有这样一种情况,“现金充裕,时间短缺”,或者经济上很富裕。

复利的力量

投资界有句俗话:“复利是世界第八大奇迹”。

尽管投资者很容易受市场的短期波动干扰,但他们常常忘记,真正出色的低风险回报来自长期的复利。

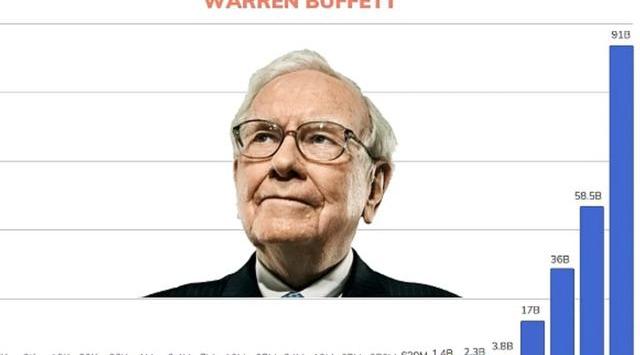

沃伦·巴菲特就是一个最好的例子。巴菲特以长期投资闻名。这位奥马哈先知已经积累了975亿美元的财富,其中约96%的财富是在他59岁生日之后积累的。

当然,巴菲特也是一个投资天才,他善于下真正好的注。但我们可以看到,巴菲特的大部分财富可以简单地归因于在市场上投入了足够多的时间,从而获得了巨大的复合回报。

随着加密领域在未来几十年继续发展,这一原则也可以适用于加密领域。

获得财富和保持财富

获得财富和保持财富需要截然相反的心态。

在Morgan看来,要想致富,就必须保持乐观。这是因为乐观主义者更愿意承担个人和/或财务风险,反其道而行之,并看到有可能带来巨大回报的想法、业务或项目的潜力。

然而,为了保持富有,一个人必须保守。这并不意味着把钱藏在床垫下面。但是,当优先考虑保护而不是增长自己的资本时,采用一种平衡的、更加规避风险的心态和投资策略是明智的。

Morgan说得很恰当——你应该像悲观主义者那样存钱,像乐观主义者那样投资。

明智vs.合理

虽然我们经常努力做出合理的决定,但有时做出明智的决定是最好的。

换句话说,我们应该在任何特定的时间点为自己做出最好的决定,即使在理论上,这个决定似乎没有意义,也不能使投资者的短期利润最大化。

这方面的一个例子是在一次性投资和美元成本平均法(DCA)之间做出选择。选择前者似乎是合理的,但你有多大可能把握住触底的时机呢?

对于一些投资者来说,为了减少投资后如果价格立即下跌而感到后悔的几率,选择后者可能更为明智。

尽管这可能会导致短期回报较低,但做出明智的决定,选择DCA和减少后悔几率,可以避免影响他们的判断,并在长期内犯下相应的错误。

人是会变的

正如价格会随着时间变化一样,人们和他们的生活偏好也会随着时间变化。

Morgan认为,人们低估了自己在一生中的变化程度,进而低估了这将对自己的财务目标产生多大的影响。

例如,一名刚毕业的大学生兼加密多头可能会认为,鉴于其相信加密货币的长期上行潜力,以及随着时间的推移未来的收入有可能弥补损失,将全部投资组合放在该资产类别中是合理的。

然而,我们假设这位加密多头结婚生子。当他20多岁的时候,住在有大泳池和最新款汽车的豪宅里是他唯一想要的。现在他已经30多岁了,有了孩子,他意识到自己比曾经想要的更接近生活的满足。

由于环境的变化,他可能开始优先考虑财务稳定,而不是最大化潜在回报。他可能会选择在加密货币以外进行多样化投资,进入波动较小的资产,如房地产。

应对变化的最佳方法是在规划自己的财务时避免走极端。寻求将变化的影响降至最低的投资者应该致力于在冒险和保守之间找到平衡。

悲观

人们常常被悲观主义所吸引,因为它听起来很有智慧、接地气、现实。正如Morgan所言,悲观主义者会通过指出缺点和警告潜在风险,听起来像是在试图帮助你。

这种悲观主义倾向在一定程度上是由好消息和坏消息的本质所推动的。当坏事发生时更容易注意到,因为它们通常发生在眨眼之间,而好消息的好处需要时间才能显现。

例如,Terra在短短几天内内爆,毁灭了数百亿。加密悲观主义者可能会指出,这是加密货币整体是失败的原因之一。

然而,在这样说的时候,悲观主义者会忽略一个事实:在过去的14年里,加密货币仍然成功地创建了一个主权的、强大的、有韧性的万亿美元生态系统,能够抵御极端事件,如一场11位数的稳定币崩溃,而且不需要任何政府干预。

此外,乐观主义者会指出,Terra是加密货币在其短暂历史中成功克服的一系列看似存在的危机中的另一个。

乐观主义者会强调,尽管出现了混乱,但我们仍然屹立不倒。

我们还在这里,我们还在建设。

所以,悲观主义者可能会出售。但从长远来看,保持乐观通常是值得的。

区块链技术的普及和发展已经改变了数以千计组织和企业的业务和操作方式,而区块链基础设施则成为推动这类变革的关键因素。它是区块链生态系统的基础,并借助其支持去中心化应用程序和数字资产.

前言 2023年Q3的加密市场是各类Layer2争奇斗艳的竞技场,而“传统”的DeFi和NFT等细分赛道则稍显沉寂,尤其是在Azuki的自杀式营销之后.

在大家一股脑儿地冲向NFT爆发的时候,我们看到大量无用的通证最后都走向了项目方跑路的结局,倒也不是都割了一大把韭菜,很多只是因为没有目标或与实际价值挂钩导致实在推进不下去了.

随着ERC-6551概念项目在ETHGlobalWaterloo上斩获四席决赛名额,围绕着这一全新代币标准的讨论热度正在不断攀升.

虽然艺术无疑是NFT最强大的用例之一,但鉴于传统艺术机构甚至维基百科的权威人士都在不断弱化NFT和艺术之间的关联,我们有必要认真思考一下背后的原因.

尽管持续严峻的宏观经济状况一直是GameFi交易量、用户数量和代币价格造成了致命打击,但许多最知名的区块链项目的玩家留存率数据缺发生了转变.