一、香港虚拟资产指数政策解读

自去年香港政府发布Web3.0愿景后,无论是传统机构还是Web3.0公司都格外关注其中的市场机遇。近期随着香港证监会关于虚拟资产交易的监管文件正式定稿,未来值得关注的风口也愈加清晰---虚拟资产指数正是其中之一。

根据政策文件,虚拟资产数字在未来的香港市场具有重要的战略性地位:监管要求可供散户交易的虚拟资产必须被纳入至少两个不同指数提供者推出的至少两个获接纳的虚拟资产指数中。这意味着虚拟资产指数将成“散户交易类资产”的主要裁判者。

为了进一步明晰哪些是合格的虚拟资产指数以及防止利益输送问题,香港证监会明确指出:

虚拟资产发行人以及交易所发行的虚拟资产指数不合格

至少一个指数应符合《财务基准原则》并在传统证券市场上发行指数经验的公司推出。

从上述规定看,这实际上赋予了传统金融公司一种变相的“特许经营权”---没有被纳入传统金融公司发行指数里的虚拟资产不允许向散户提供交易。

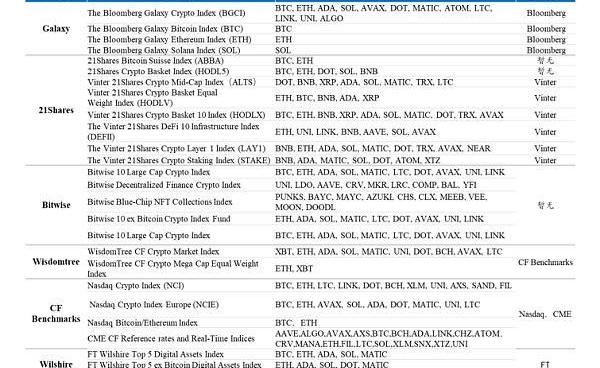

那么就当前市场上的虚拟资产指数而言,哪些虚拟资产有被允许向散户提供交易的可能?根据整理市场数据,目前提供虚拟资产指数并受市场认可的机构主要有Galaxy,21Shares,CFBenchmarks,Bitwise,Wisdomtree和Wilshire六家机构。

韩国Kolon集团将与币安成立合资公司,与当局合作建立虚拟资产交易平台:金色财经报道,韩国Kolon集团名誉会长李雄烈推动,与币安成立合资公司,与韩国政府和金融当局合作,建立新的虚拟资产交易平台。如果李氏会长推动的虚拟资产交易平台获准成立,韩国国内虚拟资产交易市场的认知可能会发生变化,预计它可以成为Upbit的竞争对手。(韩国经济日报)[2023/2/28 12:33:34]

其中Galaxy与Bloomberg合作发行虚拟资产指数;CFBenchmarks发行的指数已经被广泛运用在CME和Nasdaq上;Wilshire作为老牌指数发行公司,目前与英国《金融时报》合作发行虚拟资产指数,因此可认为上述三家企业均为“符合《财务基准原则》并在传统证券市场上发行指数经验的公司”。

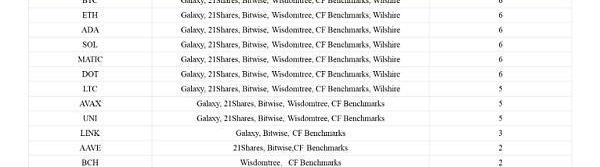

经整理可发现,在满足证监会要求的情况下,目前共有13款加密资产可作为供散户交易的备选资料,分别是:BTC,ETH,ADA,SOL,MATIC,DOT,LTC,AVAX,UNI,LINK,AAVE,BCH和CRV。

当然,上述币种不一定会被允许向散户提供交易。因为可供散户交易的资产需满足“交易所尽职审查+合资格的大型虚拟资产+证监会书面批准”三个条件,比如SOL和BCH目前的运营情况不甚乐观,可能会被证监会排除在外。

今年上半年韩国26个虚拟资产交易所的日均交易金额降至5.3万亿韩元:9月26日消息,根据韩国金融委员会下属金融信息分析院(FIU)发布的数据,2022年上半年韩国当地虚拟资产的市场价值为23万亿韩元(约37亿美元),与上年末(32.2万亿韩元)相比减少58%。日均交易额也下降,今年上半年韩国26个虚拟资产交易所的日均交易金额为5.3万亿韩元,比上年末减少53%,交易总额减少54%至951万亿韩元。(News1)[2022/9/26 7:21:25]

表1虚拟资产指数发行情况

(资料来源:MetaLab)

表2可供零售客户交易的备选虚拟资产

二、虚拟资产指数业务可行性评估

直到今日,发展虚拟资产指数业务对Web3.0行业而言仍为一个新课题,主要原因在于指数业务一般建立在合规成熟的市场上,作为市场的风向标和业绩基准。然而,在过去十年虚拟资产市场一直处于早期荒蛮阶段,流动性好的优质资产并不多,且市场缺乏资管机构,指数业务缺乏生存的土壤。因此,尽管在过去五年间市场上出现了大量做虚拟资产指数的创业公司,最终生存下来的始终在少数。如今伴随香港市场的合规化,尤其是在香港监管当局将指数放在重要位置的情况下,虚拟资产指数业务迎来新一轮发展机遇。

HashKey风投部门获香港证监会监管批准,可管理100%虚拟资产投资组合:9月13日消息,加密金融公司HashKey的风险投资部门HashKey Capital获得香港证券及期货事务监察委员会(SFC)的监管批准,完成Type 9资产管理许可证的变更,可将其投资组合100%转移到与加密货币相关的虚拟资产项目中。

此外, HashKey将作为持牌虚拟资产管理公司,按照香港证监会的规定管理专门投资于虚拟资产的资金。(PRNews)[2022/9/13 13:25:48]

1、商业可行性分析

正如前文所言,由于虚拟资产市场的不成熟,在过去五年市场上出现的大量指数创业公司几近消亡,生存下来的企业主要有以下两类:

一是在编制虚拟资产指数的基础上发行资管产品。典型的代表如Galaxy与彭博就指数合作后发行了GalaxyCryptoIndexFunds;同样的12Shares发行了大量的虚拟资产ETP。目前绝大多数有指数业务的公司均如此。

二是将虚拟资产指数与新闻资讯相结合,例如老牌指数发行公司Wilshire与FinancialTimes合作发行的FTWilshireTop5DigitalAssetsIndex等指数,在《金融时报》中为读者提供市场信息。

加密交易所Gemini在爱尔兰注册为虚拟资产服务提供商:7月19日消息,加密货币交易所 Gemini 宣布在爱尔兰注册为虚拟资产服务提供商(VASP),此前曾获爱尔兰中央银行的电子货币机构 (EMI) 授权。这些监管批准将使其能够为爱尔兰个人和机构提供安全和简单的加密服务。加密投资者将能够访问 Gemini 的交易所和托管服务,以欧元和英镑购买、出售和存储 100 多种加密货币。[2022/7/20 2:24:21]

当然,考虑到虚拟资产逐步合规并纳入传统金融市场的趋势,未来市场不需要众多的虚拟资产指数,商业形态也将逐步向传统市场靠拢,因此传统证券市场的指数业务模式值得参考。

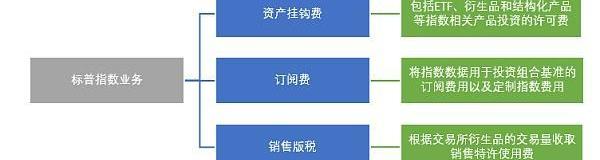

以美国标准普尔公司为例,目前该公司的指数业务大约占其总收入的11%,而指数收入具体有三大来源:资产挂钩费,订阅费,销售版税。

从标普的实际运营情况看,指数类业务呈现出以下三大特征:

首先,指数业务的毛利率和营业利润率很高。以标普为例,在过去十年间,标普公司的指数业务保持在平均83%左右的毛利率和65%左右的营业净利润率,高于标普公司的合计同类指标。主要原因在于若扣除通胀因素,指数业务的成本较为固定,随着用的客户的增多会形成规模效应,导致成本率下降,利润率处于高位。

香港特区政府发布咨询文件建议建立虚拟资产服务提供者发牌制度:11月3日,香港特区政府财经事务及库务局发布咨询文件,就修订香港法例第615章《打击及恐怖分子资金筹集条例》收集公众意见。建议建立虚拟资产服务提供者发牌制度,规定任何人士如有意在香港从事虚拟资产交易平台的受规管业务,须向证监会申请牌照,并符合适当人选准则,而持牌人须遵守《打击条例》附表2所订的打击及恐怖分子资金筹集规定和其他旨在保障投资者的规管要求。建议指出,任何人士无牌从事受规管的虚拟资产活动,即属刑事罪行,定罪可被监禁7年和罚款500万元;如持牌虚拟资产服务提供者及其负责人违反法定打击及恐怖分子资金筹集要求,可被刑事起诉,经公诉程序定罪,可被监禁两年及罚款100万元。(香港大公报)[2020/11/4 11:35:46]

图1近十年标准普尔公司毛利率

图2近十年标准普尔公司营业净利润率

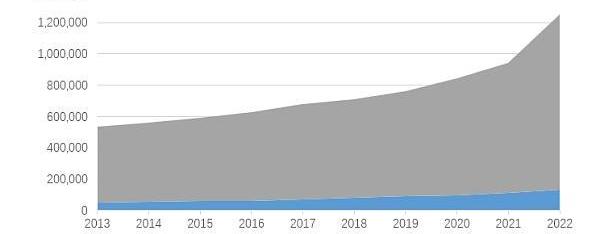

其次,指数业务的收入增量多。在过去十年里,标准普尔的指数业务收入从2013年的4.9亿美元增长至2022年的13.4亿美元,增量不可谓不多。其主要原因在于过去十多年间,全球指数基金和ETF规模已经从2008年的一万亿美元增长至2022年底的十万亿美元左右,与之相伴的是指数挂钩费的增长。

图3近十年标普公司收入

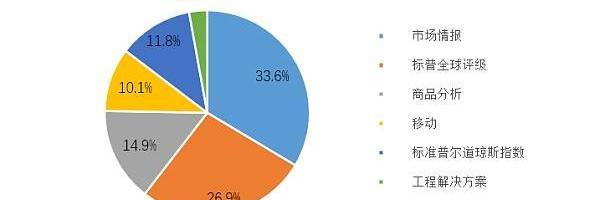

最后,指数业务的收入规模有限。根据业界估算,在传统证券市场上的指数业务规模不超过100亿美元。尤其需要注意的是,即便标普这类的指数业务头部公司,这主要营业收入来源也并非指数业务。从2022年的营收占比看,市场情报和评级业务占比超过60%,而指数只占11.8%。

图42022年标普公司业务收入构成

2.虚拟资产指数业务未来发展评估

从传统指数业务的历史发展看,市场指数诞生于19世纪下半叶,主要作为金融指标提供市场信息,其盈利一直存在问题。直到20世纪60年代后,指数业务的商业模式才逐渐清晰:1970年代,追踪指数的ETF和共同基金产品的出现,标志着指数正式从投资基准成为投资标的,使资产挂钩费成为可能;1993年美国SEC发布的《共同基金业绩和投资组合经理的披露的最终规则》生效,该文件首次要求共同基金向投资者提供特定的业绩比较基准,并规定基金应当将收益与合适的证券市场指数以走势图形式做比较,指数也正式成为了评价基金业绩的必备基准,各大资管公司开始向指数公司支付订阅费。

可以看出,传统证券市场上指数盈利模式的成熟,主要在于指数类资管产品的兴起以及SEC要求提供业绩基准的监管规定。在目前的虚拟资产指数业务领域,机构客户尚不成熟,机构数量相较于指数客户较少;指数类产品比较稀缺,主要以比特币和以太坊ETF为主。

基于以上现实,笔者认为未来香港地区的虚拟资产指数业务主要有三大特征:

当前从事虚拟资产指数业务,需要做好未来3-5年该业务不盈利的准备。未来其盈利的关键在于虚拟资产衍生品市场是否解禁。如若衍生品市场面向公众开放,那么指数将大概率作为衍生品的标记参考价,可向交易所或发行方收取一定的版税。或者在衍生品市场开放后,虚拟资产领域的专业资管机构进一步增加,发行更多指数类产品。

虚拟资产指数业务应当作为一种附属业务而非主营业务。正如前文所言,历史上拥有指数业务的公司,其主要业务也不是指数业务,而是评级业务和情报业务。

虚拟资产指数业务适合传统金融机构做而非Web3.0创业公司。主要原因除了前文提及SFC对指数提供方的资质要求外,还在于市场竞争力---企业品牌和信誉对指数业务有重要影响。举一例:彭博和创业公司发布的虚拟资产指数,市场公信力和传播力哪一个更强不言而喻。

当然,指数类业务是一项奉行“长期主义”的业务,从上文对标普公司的分析可以看出,尽管指数业务在早期盈利困难,不过待虚拟资产市场进一步成熟后,在先发条件下容易出现“赢者通吃”的规模优势和低zz

转自吴说Real

标签:虚拟资产ALAGALAXYWEB3.0虚拟资产被盗去哪里报案DollarBalance BondGalaxy Dogeweb3.0币种有哪些

作者:ArthurHayes;编译:GaryMa吴说区块链上周,我约见了我最喜欢的OG波动率基金经理DavidDredge和他的几位同事,一起喝了杯咖啡.

过去两年因为加密货币增长迅速,催生了大量加密货币的对冲基金。请注意是对冲基金,对冲基金是主动管理型基金,收取高额管理费用,寻找超出大盘的高额收益.

在面临不确定性的情况下为了追求快速增长优先考虑速度而不是效能,这是Linkedin创始人里德·霍夫曼提出的闪电式扩张(Blitzscaling)概念.

原文:《对话总结——从基础设施到应用,SocialFi的逻辑和机会在哪里?》 作者:北辰 链茶馆联合51区在上周六举办了主题为「SocialFi起飞,卡在哪儿了?」的线下闭门聚会.

根据我们的迭代部署理念,我们正在逐步推出ChatGPT插件,以便我们可以研究它们在现实世界中的使用、影响以及安全和协调方面的挑战——所有这些我们都必须做好.

目录: 综合概述 1.基于MOVE语言的生态调研 Aptos Sui Linera 2.模块化区块链与Celestia 什么是「模块化」? 区块链的架构分层 数据可用性问题 Celestia的区.