在过去的几个月里,DeFi借贷赛道产生了重大变化,1kx研究员Mikey0x对此场域重新进行梳理,BlockBeats对其整理翻译如下:

本文内容将包括对新借贷协议的介绍、核心数据统计以及发展趋势,也许可以让我们大致把握下一个周期的赛道面貌。

新借贷协议

dAMM和Ribbon

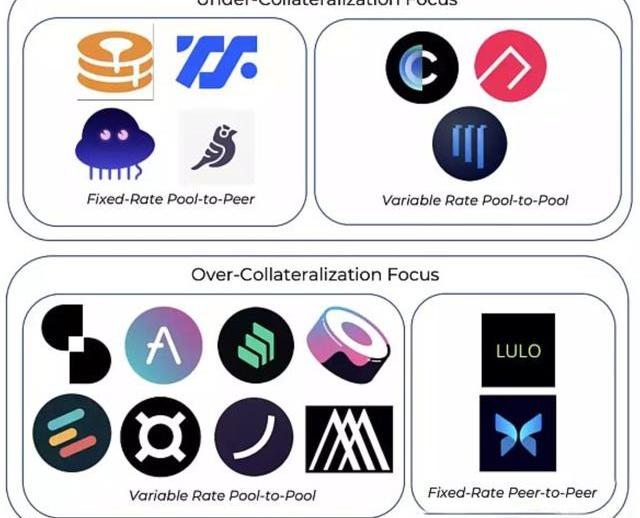

dAMM和Ribbon是非足额抵押的、提供可变利率的借贷协议,在本质上类似于Aave的借贷池模型,为用户提供高效的、无摩擦的存款和借贷体验。

dAMM目前支持23种资产,Ribbon即将上线。

Lulo

Lulo是一个链上P2P订单簿模式借贷协议,提供固定利率和周期借贷。经过后端运行,用户可以从复杂的借贷机制中轻松获利。

MakerDAO发布新提案,对DeFi运行的一些参数进行更改:金色财经报道,在一项新提案中,MakerDAO 治理团队的公开市场委员会正在寻求社区批准,以根据 DeFi 生态系统借贷垂直领域最近发生的事件,对DeFi运行的一些参数进行更改。根据新提案,MakerDAO 的 Aave-DAI 直接存款模块(Aave D3M)被提议以有限的债务上限重新激活,并且 Compound v2 D3M 债务上限将增加。?

该协议的 WSTETH-B 保险库类型的稳定费也将标准化。此外,将提高 USDP PSM 的费用以防止风险敞口增加。

根据公开市场委员会的说法,如果实施,这些变化预计将导致年收入增加约 525,000 DAI,并增加来自 Compound D3M 的 Maker 金库的 COMP 奖励。[2023/1/9 11:01:27]

和Morpho类似,Lulo关闭了借贷池模型中常见的贷方/借方利差,而是对贷方/借方进行直接匹配。

Avalanche链上DeFi协议总锁仓量为86.3亿美元:金色财经报道,据DefiLlama数据显示,目前Avalanche链上DeFi协议总锁仓量为86.3亿美元,24小时减少9.72%。锁仓资产排名前五分别为AAVE(23.5亿美元)、TraderJoe(12.2亿美元)、Benqi(10.2亿美元)、Curve(9.76亿美元)、multichan(8.12亿美元)。[2022/1/30 9:22:32]

Arcadia

Arcadia借贷协议允许借款人一次性将多种资产抵押到资金库中。这些资金库是NFT,因此可以被组合为第二层产品。贷方可以根据金库质量选择风险偏好。

ARCx

ARCx借贷协议会对借款人的链上交易历史进行评估,借款人的历史交易信用越好,则其贷款价值比越高。截至目前,最大一笔借款中借款人LTV高达100%。

声音 | Synthetix首席执行官:DeFi的成功帮助人们了解到以太坊的潜力:Synthetix首席执行官Kain Warwick表示,DeFi的成功帮助人们了解到以太坊的潜力,以及在区块链上建立大量项目有助于打击“市场上的错误定价”。以太坊将传统金融应用复制到去中心化平台上的想法,终于跨越了鸿沟,达到了人们可以理解的程度。(CoinTelegraph)[2020/2/14]

贷方根据借款人的信用风险提供流动性。

dAMM和Ribbon在机构借贷领域直接与Maple和Atlendis竞争。

Arcadia、ARCx和Frax则是该领域现有模型的变体。

核心数据分析

声音 | 黄连金:Libra 作为Defi的先锋队确实在做有意义的事:今日,针对Libra负责人Marcus在在参议员听证会的开场白,中国移动通信联合会区块链专委会首席安全专家 黄连金总结如下:

1.Libra 会做好合规,合法。不会与任何一个主权国家的中央银行竞争,也不会指定货币政策。

2.需要慢慢来,路程非常长,但是Libra 会坚定地做下去。

3.愿景还是全球数字现金,降低或者去除跨境支付成本。

4.隐私保护方面提供了原来白皮书没有看到的一些细节:Libra 只有在链上存储交易双方的公开地址和交易的Libra数量,不会存储任何其他数据。

5.Libra 上面可以有许多金融应用,Calibra 作为一个钱包应用可以存储用户隐私数据。但是没有用户同意,Calibra 不会与Libra或者Facebook 共享数据。

6.Facebook 会是Libra Association 的一个普通成员,只有一票,显示DAO的精神 。

7.Libra 会有一个Reserve 系统,会有一篮子货币作为Reserve,具体权重没有进一步说明。可能会动态用算法决定。那么会是怎么样的算法? 这个会是非常有意思的问题。

黄连金表示,总体感觉目前的金融体系确实信息不对称,成本高,不够普惠,Libra 作为Defi的先锋队确实在做有意义的事。[2019/7/16]

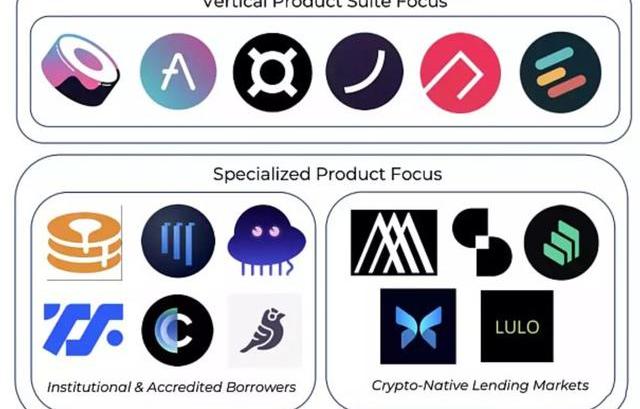

许多协议仍不断追求「产品垂直化」,以保持其竞争优势和价值捕获能力。

Frax:Stablecoin、AMO、AMM、流动质押AAVE:

Stablecoin、非足额抵押贷款、风险加权资产RWA

ARCx:信用评分

Ribbon:资金库+借贷

一些借贷协议更关注于迎合长尾资产从机构层面讲,dAMM是目前唯一一个已经支持多种长尾资产的协议。

Eulerfinance允许借贷任何资产,其中部分可以作为抵押品。

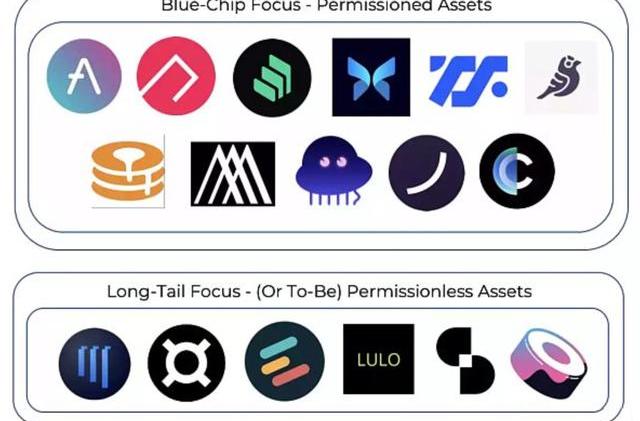

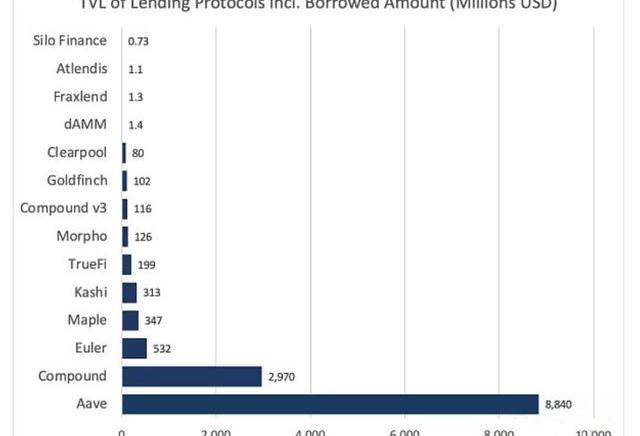

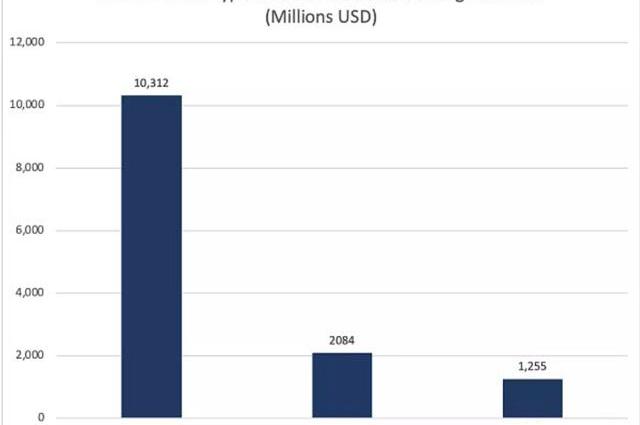

迄今为止,AAVE仍然赢面显著,部分归因于其积极推进多链部署,其总TVL的37%来自于Layer2与EVM兼容链。

CompoundV3从V2获取资金的速度不佳,Compound因此稳居第二名。

Maple是最受欢迎的非足额抵押借贷协议。

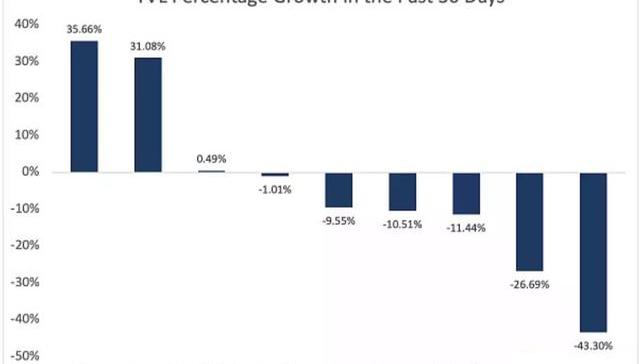

在过去的一个月里,Euler和ClearPool是仅有的两个出现显著增长的早期平台。AAVE和Compound增长幅度居中,而Kashi跌幅最大。

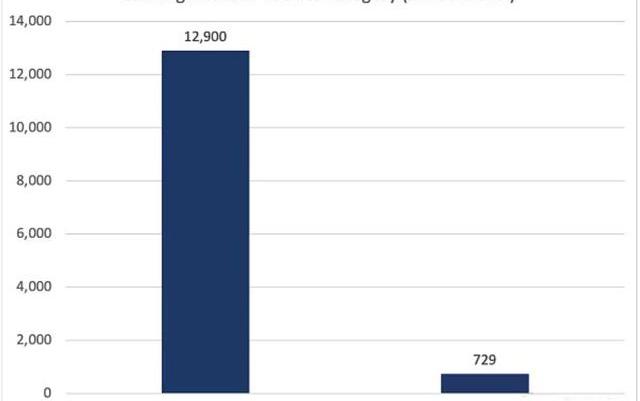

大部分借贷TVL来自主网,但EVM和Layer2正在缓慢侵占市场份额。

在下一个周期中,Layer2使用量和项目数量增长将会导致对杠杆的需求提高,从而产生更多流动性。

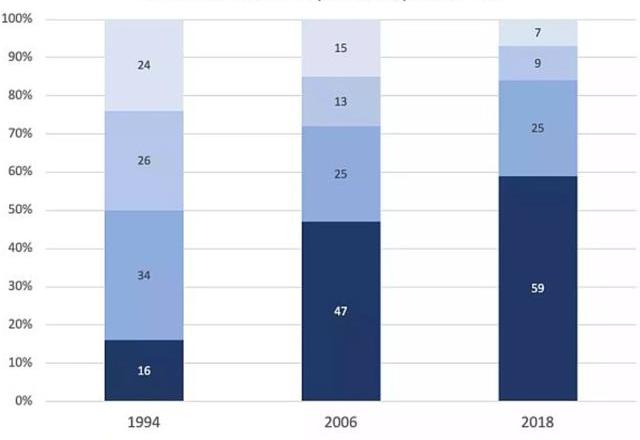

以借贷协议的不同类别进行TVL排序,超额抵押模型一直占主导地位。

但随着KYC和ZK凭证技术的推进,以及更多机构资本的入场,这种差距预计会进一步缩小。

对比蓝筹资产与长尾资产借贷,目前蓝筹资产几乎占据了所有的流动性。Euler是比较知名的、专注于长尾资产的协议,但它的TVL只有不到5%是属于长尾资产的,这主要是由于质押Token带来的机会成本。

当质押可以获得高达10到30倍的APR时,用户怎么会选择将GRTToken存入Euler呢?随着市场上出现更多流动性质押DeFi协议,这种情况会被逆转,在这些衍生品中,Token可以在获得收益的同时被用于借贷。

垂直化是所有DeFi中一个不可忽视的有趣趋势,因为借贷并不是唯一一个市场份额越来越集中的赛道......Lido、Uniswap和MakerDAO在各自的品类中占有巨大市场份额。

随着时间的推移,我们可能会看到龙头DeFi会继续越做越强……类似于过去几十年大型银行的规模也在不停扩大。原因包括:强大的网络效应、垂直化、品牌竞争优势(BrandMoat)。

潜在DeFi借贷趋势:

1)基于有zk证明的链下资产的非足额抵押借贷协议

2)以具有社交属性的NFT作为抵押品的贷款

3)关注于DAO的贷款

根据行业的调查,加密货币在小型银行更受青睐,行业巨头摩根大通近期开始向加密货币交易所Coinbase和Gemini交易所提供银行方面的业务,但从总体的数量来说.

近日以太坊大幅修改了ETH2.0路线图,受到广泛关注。并引发了一系列疑问,本文结合多个信源,尝试解答以下主要疑问.

虽然比特币长期以来一直被称为安全和去中心化的价值存储或“数字黄金”,但其支持更高级应用程序的潜力相对尚未开发.

作者:金色财经BBUpool 跨链能够干什么? 跨链不仅能够支持异构区块链之间互联,也能够帮助同构区块链平台进行扩展.

源起武汉的疫情,让无数国人神伤,每天不断增加的确诊与疑似数字,沉重的让人难以呼吸。全国人民经历了一次难以忘记的春节,无数医护人员夜以继日的奋战,无数爱心人士捐赠的物资流水一样运往了武汉、湖北.

Justswap是一个基于波场网络的去中心化交易所,应用的也是AMM模式。JustSwap是在波场TRON上运行的第一个DeFi项目,旨在打造基于波场TRON的稳定币借贷平台,同时也是全球领先数.