让我们想象一下这样一个案例:一家加密货币初创公司已经从风险投资公司为一个股权实体筹集了资金,并且未来计划为该股权实体筹集更多资金。该初创公司还计划在未来的某一天推出一个代币。让我们假设该协议所创造的整体价值的大部分将归于代币实体而不是股权实体。

计划分配给股权投资者和团队的代币分配部分应该归于股权实体。而股权实体不应该将代币分配给股东,直到相关业务达到由某些业务指标衡量的成熟度。

如果由于法律原因,上述规定无法执行,那么分配给股权投资者和团队的代币应该有一个10年的归属时间表,第一个代币在第7年开始解锁。这就是说,应该有预先定义的例外情况,使他们能够提前解锁他们的代币。

我们将涵盖

更长的代币归属时间表建议

现有的代币归属时间表的问题

传统的早期阶段投资

风险投资模式

结论

提议

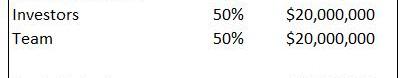

让我们试着用例子来理解上述说法。以下是基于初创公司的筹资计划,股权结构表在代币发行前的样子。

基本假设应该是100%的协议价值应计入代币实体—显然不是这样,但任何低于100%价值应计入代币的情况都会引入额外的复杂性,难以控制并削弱提案。

假设这家初创企业在多轮募资中为股权实体共筹集了2000万美元,以换取50%的股权。因此,股权投资者共同拥有该股权实体的50%。该股权实体的估值为4000万美元,股权投资者在该股权实体中的股份价值为2000万美元。

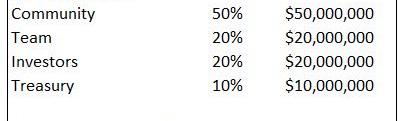

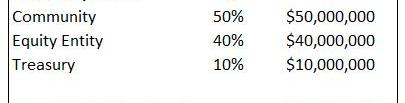

该创业公司还决定将50%的代币分配给社区,10%的代币分配给财务部门。剩下的40%将由投资者和团队按比例分享。由于股权实体有50/50的所有权,剩下的40%代币分配也应该有50/50的分配。因此,理想的代币分配将是20%的股权投资者和20%的团队。

该协议的内在完全稀释估值为1亿美元-4000万美元的股权估值除以40%。投资者在代币实体中的股权价值为2000万美元。

然而,我们建议,剩下的40%的代币部分归投资者和团队,而且应该归入股权实体。

为什么?

问题在于

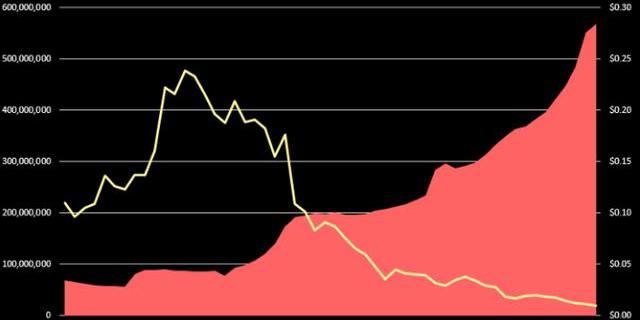

到目前为止,代币实体的最大问题是,从财务部门向流通领域释放代币的速度和数量大于市场对代币需求的速度和数量

代币排放增长<代币需求增长|代币价格

代币排放增长>代币需求增长|代币价格

有很多方法可以尝试解决这个问题,这是另一篇文章的主题,但与本文相关的一个直接解决方案是尽可能推迟投资者和团队代币的解锁。

投资者和团队代币是在一段时间内被锁定的。一旦代币被解锁,投资者和团队通常会立即兑现,这给代币价格带来了进一步的抛售压力,因为释放到流通领域的代币供应变得更大。

早期阶段的协议Crypto项目,使用代币激励来引导用户的流动性。代币不断被释放给用户,以激励协议活动。因此,已经存在着维持和发展生态系统的通货膨胀压力。投资者和团队在平台足够成熟之前出售他们的那部分代币,导致进一步的销售压力。

此外,由于创始人在产品推出之前就将代币套现,他们自然就失去了运送产品的动力和动机。短暂的归属期激励创始人成为优秀的蛇精病推销员——专注于通过向散户投资者推销永远不会发布的产品的梦想来推销代币,而不是专注于真正建立产品和了解客户的痛点。

这同样适用于投资者;投资者支持公司,并大力推销代币,直到他们的归属时间表结束。然后他们就会切断与公司的联系,不再支持它——他们对企业的长期成功没有什么动力。只要他们的代币被解锁时价格高,他们就很高兴。这就是私人投资者的动机与创始人和社区的动机相冲突的地方。

我们认为,在平台达到由特定指标预设的商业成熟度之前,投资者和团队不应该能够出售他们的股份。无论企业需要5年还是15年才能达到这些指标,都没有关系。

让我们看看现有项目的一些归属时间表的例子

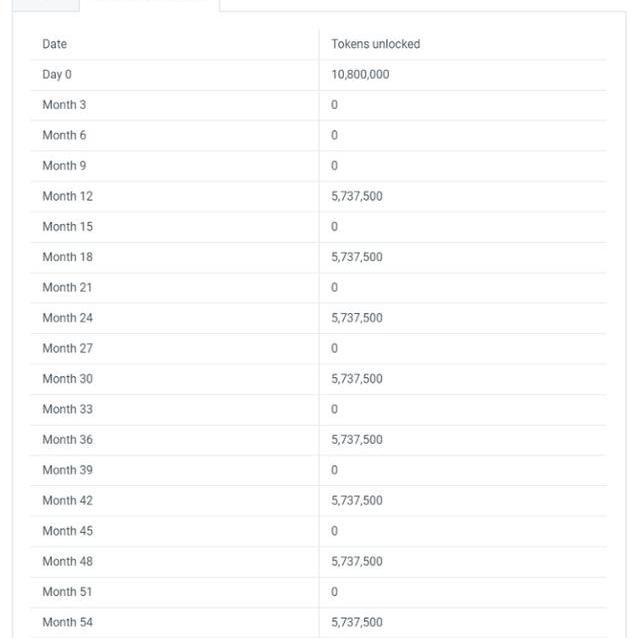

AXS私人销售的投资者能够在从启动日期开始的2年归属期内每3个月解锁他们的代币。AXS分配给私人投资者4%,与其他项目相比,这是一个明显的低数字,但现有的归属期相当短。

这是AXS私人投资者的详细归属期

分配给SkyMavis的代币在4.5年内解锁–乍一看,这看起来是一个相对长期的归属期,但魔鬼在细节中。

19%的SkyMavis代币分配在代币发行当天就被解锁。因此,实际上总代币供应量的4%是由股权实体持有解锁的。我们不知道这些代币是由SkyMavis持有还是分配给团队成员或股权投资者。

25%的YGG代币被分配给投资者,归属时间总共为5年。然而,~30%的投资者代币在代币公开销售日被解锁。实际上,这相当于总代币供应量的7.5%!代币推出2年后,~80%的投资者被解锁。这绝对不是一个长期的归属时间表。

传统的早期阶段投资

Crypto使创始人和投资者能够在没有出货的情况下,通过向散户投资者出售“梦想”或“经验”而获得早期退出。让我们来看看传统早期投资的退出方式。

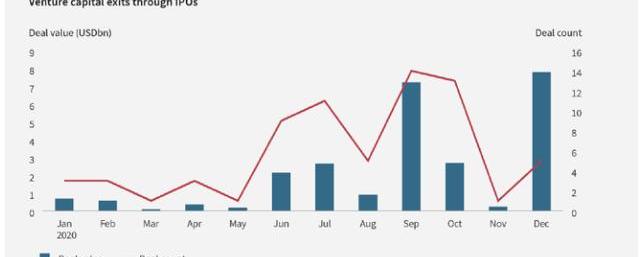

风险投资公司投资于一个初创企业,直到i)公司上市,ii)公司被出售,才能退出。根据Crunchbase的数据显示,退出之路很容易需要10年时间。

还有第三种选择——风险投资公司通过点对点交易将其非流动性、非公开的股权卖给另一家风险投资公司。这些交易被称为次级交易,可能取决于创业公司董事会根据股东协议的批准。此外,可能没有足够的买方风险投资公司愿意支付卖方风险投资公司想要执行交易的价格。

由于风险投资公司必须做出长期承诺,他们通常会花费大量时间进行尽职调查,以确保他们押对了马,一旦他们真的进行了投资,他们就有强烈的动机尽可能地增加价值。没有短期退出的选择也使风险投资公司对他们的投资决定负责–一个投资10年后的风险投资公司和一个做1年注的交易员的心态有很大的不同。

创始人和员工拥有与风险投资公司相同的选择。由于股东协议和其他法律原因,对他们来说,出售他们的非流动性、非公开的股权甚至更加困难。因此,他们被充分激励,以获得长期退出驱动的成功,并且随着公司业绩的提高,他们可以证明向自己支付更高的工资。

因此,传统的早期投资行业参与者,投资者和创始人,被激励建立一个长期可行的业务,没有任何早期退出机会。

风险投资模式

风险投资公司不是在管理自己的资本——他们把别人的钱投资到初创企业。风险投资公司只是一个代理人,其信托责任是为客户寻找最佳投资机会,执行这些机会,并在10年后归还资本。

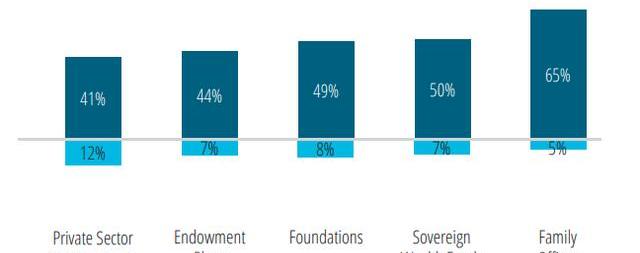

上述“其他人”被称为有限合伙人,他们是富有的个人、主权财富基金、养老基金、捐赠基金/基金会和其他资本分配者。这些机构没有人才和专业知识来组成他们的内部团队直接投资于这些交易,所以最终投资于专门从事某一特定领域并有过去成功投资记录的风险投资公司。

将资金分配给VC的投资者类型

风险投资经理和有限合伙人之间的典型协议是,风险投资公司至少在10年内不归还资金,换句话说,基金的寿命为10年。风险投资公司在前3-4年进行投资,剩下的几年则是收获回报。

从风险投资模式中得出的结论是,风险投资公司并不急于求成!他们的任务是进行长期的投资,并将其作为一个整体。他们的任务是进行长期投资,他们不需要在至少5-6年内退出投资。

为什么要有一个股权实体?为什么不设立一个较长的代币归属期?

将代币分配给一个股权实体,除了给予股东更多的控制权和法律权力外,还可以单方面做出与代币协议有关的治理决定。

如果有一个潜在的协议收购者,他们将更容易获得40%的代币和股权实体的法律利益,而不是必须从公众那里收集代币或必须与每个投资者进行双边谈判。

股权实体拥有大量代币的潜在问题是什么?

SEC建议根据代币网络的去中心化水平制定数字代币的监管框架。一个拥有30-40%代币网络的股权实体可能无法通过SEC的最低去中心化要求。

另一个潜在的问题可能是双重征税。一旦相关企业达到成熟期,并决定将代币作为股息分发,或被另一家公司收购–投资者可能需要支付双重税。

结论

我们建议,不应该将代币分配给股权投资者和团队–代币应该分配给股权实体。由股权实体持有的这些代币不应该被解锁并分配给股东,直到业务达到由某些业务指标预先定义的成熟度。随着业务指标的达成,股东应该被允许部分或全部奖励他们按比例的代币份额。这使得股权实体对潜在的收购者来说更有“可收购性”。

另外,代币归属期应延长至10年以上,并预先确定业务KPI目标或潜在并购的例外情况。

标签:NFTWEBWEB3以太坊SODIUM Vault (NFTX)coinweb币投资机构Web3 ALL BEST ICO以太坊官网倒计时

区块链一直是加密货币的核心。这次反弹的核心主要是由于区块链技术的出现。区块链可以被视为所有加密货币的基础技术。区块链可以在不需要第三方的情况下处理和验证交易.

区块链本质 区块链实质是由多方参与共同维护一个持续增长的分布式数据库,也被称为分布式共享账本,其核心在于通过分布式网络、时序不可篡改的密码学账本及分布式共识机制建立彼此之间的信任关系.

随着游戏NFT的销售份额越来越大,已经将横向市场模式推向了更加狭隘的市场,以迎合一部分消费者的需求。游戏NFT显示出潜力和弹性随着熊市的持续,市场上的NFT活动与一般的加密货币行业一起暴跌.

如今,各种山寨币项目的重大发展正在引起人们的关注。以下是全天将发生并吸引投资者注意的一些事件……这是山寨币项目的关键一天BitTorrent和Tron背后的加密企业家贾斯汀·孙(JustinSu.

UniswapV3已经超越了以太坊,进入了利用optimisticroll-ups和侧链等扩展技术的第二层网络.

AVAX价格自2023年初以来一直强劲上涨,但其DeFi组件需要持续上涨才能维持当前的看涨势头.