区块链的数据公开,造就了数据分析的无限繁荣。无论是 Dune、Nansen 的主动挖掘,还是撸毛党的大起大落,都昭示着数据本身具备巨大的经济价值。

怀璧其罪,如何对数据进行安全管控也将成为行业焦点,尤其是在底层公链不堪其重,纷纷转向 L2 或者中心化托管服务器。数据有可能无法长存,而其代表的安全性也将受到怀疑。

在传统的开发范式中,数据本身只存放于自身的服务器或者元计算厂商,但是在链上世界,实际上所有人都需要对数据安全性负责,即使是最普通的用户也需要。因为破坏数据的可信性会造成币价的严重下跌,但是破坏者往往有利可图,这种权责不对等的事实是链上事故频发的根本动因。

Arweave 的数据永存性也因此具备特殊含义,相当于为行业留存了一份永不宕机的服务器和无法损毁的快照,尤其是对高安全性的链上安全行业,其意义长期被低估。

加密资产风险分类

从设计加密资产交易的各方主体而言,其中政策监管属于不可抗力。目前能够观察到的趋势是趋向合法化的前提下,增强监管能力,以保证金融创新的同时降低金融系统风险。

而从直接参与加密资产交易的主体而言,可以区分为中心化机构和链上资产两种主体。后者是纯粹的DeFi,但是中心化机构是整个加密世界的底层锚定物和流动性之源,他们的资产状况并不清晰。

真正可以进行完整逻辑推导和实时监控的是链上活动,可以分为事前防御、链上活动追踪和事后应急处理三个流程,而这也构成安全领域的主要细分赛道。

中心化:CEX 和 CeFi

链上资产安全

事前:审计安全、代码安全、局

链上:攻击、Rug、跨链桥、MEV

事后:、隐私币、法币出入金

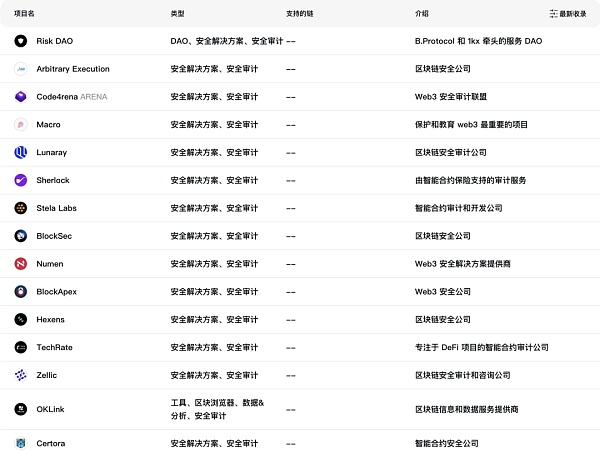

主要玩家

针对 CEX 和 CeFi,可切入的安全防控更多在监管、审计和多签钱包等领域,以尽可能摸清楚黑箱中的运行原理。涉及主体有 SEC、CFTC 等主要法律监管部门,以及 Gnosis Safe 等主流钱包,以及最近流行的交易所资产默克尔树证明。

Avalanche链上DeFi协议总锁仓量为122.9亿美元:金色财经报道,据DefiLlama数据显示,目前Avalanche链上DeFi协议总锁仓量为122.9亿美元,24小时增加4.62%。锁仓资产排名前五分别为AAVE(33.2亿美元)、TraderJoe(21.5亿美元)、Benqi(16.8亿美元)、Curve(11.6亿美元)、multichan(9.05亿美元)。[2021/12/21 7:53:30]

而从链上资产安全切入,事前防御主要有代码审计和主动防御两种模式。本文中分别以 Slowmist(慢雾)和 BlockSec 为例对其进行说明。

而链上资金的运行可继续细分为钱包安全和交互控制两种。这是因为钱包逐渐成为个人、机构资产的沉淀区,是继 CEX 之后的第二大资产集散地,而链上交互控制在于对 Dapp、地址进行持续的数据积累,以判别其行为,减少自身安全因素。本文分别以 WalletGuard 和 Go+ Security 为例进行说明。

而在事后的追踪是指发生在链上活动之后的补救措施。总体上,这不是一个细分赛道,而是需要项目方、交易所和安全机构进行通力合作的一种安全措施。

从产品形态而言,安全产品均以“单点功能为突破口,逐渐走向综合性产品为趋势”为特点进行竞争,逐步走向 SaaS 化的一体化综合解决方案。

审计平台 Certik 也推出了上链后 7*24 小时无间断运行的自动监测 SaaS 平台 Skynet 来防御安全威胁。

BlockSec 为上链前的安全审计提供服务之外,也会为上链后区块链项目提供实时安全监控服务产品。

Slowmist 不仅有审计服务,同时也包含预警产品以及事后追踪黑客服务,是目前行业内最典型的一站式服务平台。

数据:Terra链上DeFi协议总锁仓量达到155.2亿美元:12月20日消息,DefiLlama数据显示,Terra链上DeFi协议总锁仓量达155.2亿美元,创历史新高。目前,锁仓量排名前5位的公链分别为以太坊(1501.5亿美元)、BSC(168.3亿美元)、Terra(155.2亿美元)、Solana(119亿美元)、Avalanche(118.6亿美元)。[2021/12/20 7:50:06]

从目标用户而言,插件(浏览器、钱包)、C 端、以及 B 端中间件、SDK 接入成为三种主要的服务方式,安全产品是一种“功能”而非直接面向大众用户的产品成为行业共识。

MetaShield 和 WalletGuard 均是在集成浏览器或者钱包插件方向用力,尽力维持最低成本的推广和研发成本,同时利用现有成熟产品流量;

Exponential DeFi 可以对钱包的投资组合进行一个安全性评估,帮助散户在不了解技术的前提下掌握安全领域的权威报告;

B 端 SDK 或中间件以 Go+ Security 为典型,提供可复用的 API,帮助应用尽可能规避链上风险,以最大程度维护产品正常运营。

从各个产品的业务模式而言,目前均处于前期的行业建设阶段,代码审计较为成熟但玩家集中度分散,而链上活动依赖于持续的标签和数据库建设,耗时费力,并且事后追踪和链上保险赛道则仍处于手工阶段和萌芽期。

代码审计:自动化验证仍在研发中,形式化验证无法百分百保证安全。

链上活动:数据库建设高度同质化,无法形成有效的 C 端流量和 B 端购买力。

链上保险:目前全行业 TVL 不到 3 亿美元,仍处于长久的黑夜之中。

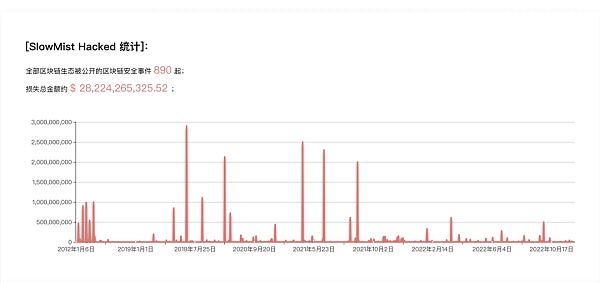

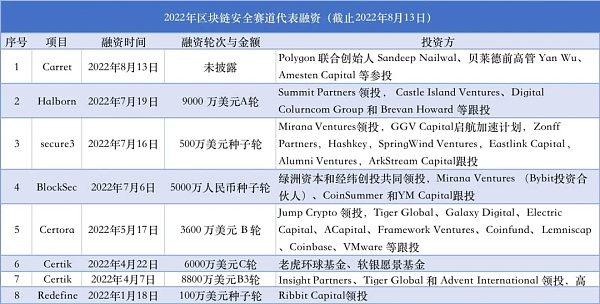

市场规模

安全赛道的市场规模应该从损失金额和相关项目的融资额去进行整体推算,2022 年上半年,全行业因为损失金额超过 20 亿美元,全年录得 36 亿美元。

IOST链上NFT交易平台即将上线 v1.2.0 版本:据官方消息,IOST链上NFT交易平台“文艺复兴”即将推出 v1.2.0 版本。本次版本升级上线了移动端,Bitkeep钱包与TokenPocket钱包的用户现可通过在钱包内的Dapp浏览器输入平台网址来正式访问移动端。除此之外,本次版本升级新增了“分享”功能并优化了“我的NFT”模块。通过使用“分享”功能,用户可将自己喜爱的NFT作品分享到社交网络。“我的NFT”模块优化了用户正在出售的作品、参拍的作品、已成交的作品的展示方式。[2021/8/19 22:25:03]

而 2016-2021 年该数字分别为 9 亿、12 亿、21 亿、55 亿、43 亿和 97 亿,可以发现其和牛熊周期高度相关,也可以预估其整体市场规模在 50 亿-100 亿美元左右。整体上是个“技术难度较大,主要以 B 端客户为主,相对细分的窄众市场”。

而从目前较为知名的项目估值金额来看,BlockSec 融资 5000 万人民币(约 700 万美元)、Certik 2022 年共融资 1.48 亿美元,可以说存在比肩 GameFi 和公链级的大额融资,可以上调机构预期市场规模至百亿美元以上。

但是总体而言,安全赛道并非直接的流量入口,更多是功能性服务场景,其未来需要跟整体加密市场进行高度绑定,进而总体推断其市值。

竞品分析

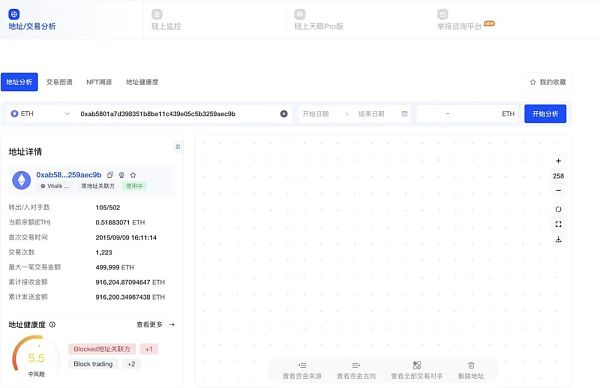

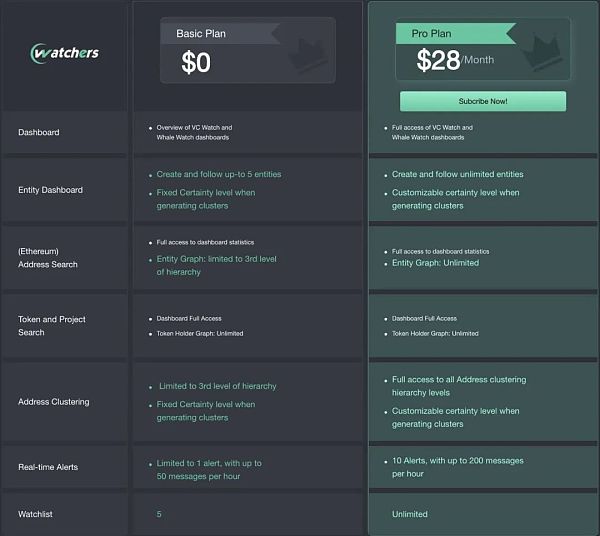

围绕安全赛道的核心——链上地址。可对各主要竞品进行根据链上地址判断行为能力的对比,我们可以将其理解为根据足够的标签数据,结合足够的时间积累,进而对主要竞品的链上分析能力进行技术力的评级。

以太坊链上交易量上升138.6%:金色财经消息,据欧科云链OKLink数据显示,截至下午2时,以太坊24h链上活跃地址数逾62.51万,环比上升18.66%;链上交易量近660.38万ETH,环比上升138.6%;当前以太坊建议Gas费用为190.04Gwei,环比上升151.28%。[2021/1/4 16:23:41]

Go+ Security

地址数量:支持 Ethereum, BSC, Polygon, Arbitrum, Avalanche, Heco, Fantom, OKC 等公链,支持 99036 个恶意代币地址,以及 650 万个恶意地址。

产品形态:SaaS,提供多种 API 开发套件

主要功能:Token/NFT/恶意地址、智能合约、签名、dApp 安全度等多种服务

面向用户:B 端项目方,如 BitKeep 和 zkSync

收费模式:免费额度限制,以及 API 专项调用收费模式

OKLink 链上天眼 2.0

地址数量:支持 BTC、ETH 及 EVM 兼容链、OKC 等主流公链,目前包括 9.19 万已追溯分析地址,3.91 亿地址标签和 2500+ 标签类型。

产品形态:网页及平台

主要功能:地址分析、交易图谱、NFT 溯源、地址健康度,以及链上监控:交易所地址、金额阈值、转出、清零等

面向用户:C 端+G 端(部门)

USDC Treasury在以太坊链上增发约2007万枚USDC:Whale Alert数据显示,北京时间9月18日13:21,USDC Treasury在以太坊网络上增发20076022枚USDC。哈希值为:0x5b9da5bdda40e2838274cfebc2578577c508aad37d3e06a1c4bae1ecdf88447d。[2020/9/18]

收费模式:免费可使用网页进行基础操作,Pro 版本需要购买

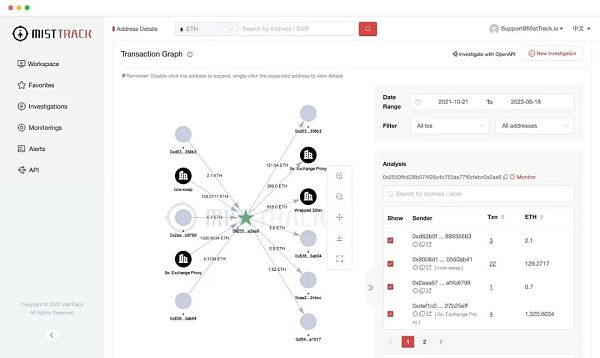

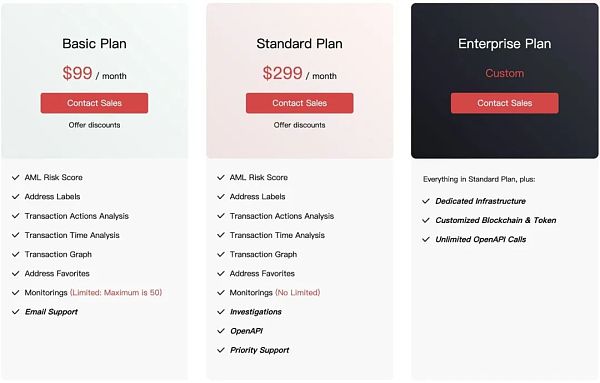

Slowmist MistTrack

地址数量:支持 BTC、ETH、EOS、XRP、TRX 等 10 余条主流公链,包括 1K+ 以上的实体,2 亿个地址标签和 9 千万个风险地址。

产品形态:网页、系统平台及 API

主要功能:AML Risk Score(反风险度评分)、地址标签、交易分析、时间分析、可视化、地址收藏、监控和预警、Investigations(调查)

面向用户:散户、巨鲸、机构和政府部门

收费模式:基础包 99U/M、标准包 299U/M,商业版按需定制

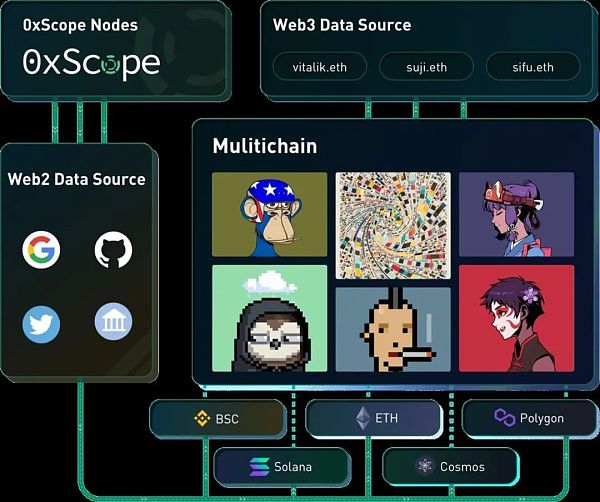

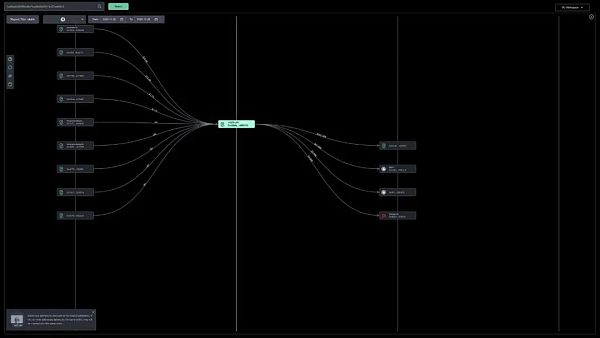

0xScope

地址数量:支持 BTC、ETH、Polygon、BSC等 EVM 链,以及 Solana、Cosmos 等主流公链,包括 8400 万个实体,140 万个标签类型,64 万个代币,500 万地址行为标签,1.1 万个协议,1700 万个风险地址标签,5100万个合约分析,3100 万个交易存取数据。

探索模式:钱包分析、Token 分析、项目探索、NFT 浏览器;

Due-diligence 模式:VC 观察、巨鲸追踪、实体发现、实体追踪、高风险实体识别:

Investigations 模式:地址聚类、资金流向、持币地址分析、预警

面向用户:免费及付费用户,以及商业方案

TRM Labs

地址数量:支持 23 条公链,涵盖目前绝大多数公链,以及 100 万以上的风险地址数据,80 种风险数据类型

产品形态:一站式系统、SaaS

Forensics:地址和交易追踪,支持图谱化展示

Know-Your-VASP:虚拟资产服务商信息查询

交易监控:全面涵盖美国政府禁止地址和实体。

面向用户:金融机构、Crypto 企业、政府部门

收费模式:按需定制

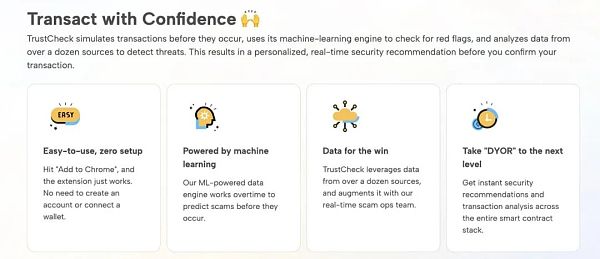

TrustCheck

地址数量:百万级,主要是以太坊链。

产品形态:浏览器插件和 B 端解决方案

主要功能:监控地址安全程度,保障用户浏览和交互 dApp 时的安全性,支持 DeFi 和 NFT

面向用户:C 端和 B 端项目方

收费模式:C 端免费,B 端定制

Harpie

产品形态:API、SaaS

Malicious Transaction API(地址 API):帮助项目方识别恶意地址

Eagle RPC Router:钱包 RPC,可提供类似银行通知的预警服务

面向用户:B 端机构和项目方,不面向个人

收费模式:目前促销价为 0.01 ETH,本来为找回资产的 7%。后续商业服务需要按需定制。

BlowFish

地址数量:2.07 亿次交易扫描,1.8 万次防护,支持以太坊、Polygon 和 solona

主要功能:地址探测和防护

面向用户:项目方,尤其是钱包

收费模式:B 端机构,个人服务正在研发

MetaShield

地址数量:未披露,目前依靠用户上传钓鱼网站维持名单更新

产品形态:Buidler DAO 孵化的浏览器插件

高危行为监测

黑白名单校验

充分信息透传

面向用户:C 端散户

去中心化安全赛道

行文至此,可以总结下安全赛道的未来趋势,主要有以下三点:

跨界化。不仅包括 DeFi,还会覆盖NFT等资产类型,以及全面的跨链能力。

实体化。从链上地址出发,最终落到相关实体,进而判定其行为。

综合化。地址行为分析,配合综合安全数据工具,进而出售判别能力,而非数据本身。

实际上,安全赛道最核心的竞争力是对数据的存储和利用能力,但是其运作流程都围绕着中心化的服务平台或者实体,可以这样认为:去中心化的安全建立在中心化的认可之上。

和我们一贯的观点类似,这种情况代表着去中心化的初期和孱弱现状,而如果设想将其数据无缝迁移至 Arweave 进行存储,则可有效消除中心化机构对数据的垄断,进而真正释放出去中心化安全的组织能力。

可以这样认为,Dune 降低了普通人接触链上数据的门槛,前提是对 SQL 语句的理解和掌握能力。慢雾等机构经过长期的实践说明了数据可以作为安全的石油,前提是经过持之以恒的打标签历程,而更进一步,数据本身的去中心化仍在历史进程中。

everVision

个人专栏

阅读更多

金色财经

金色财经 善欧巴

web3中文

金色早8点

YBB Capital

吴说Real

元宇宙简史

作者:Mike Calvanese and the team at Brink;编译:Luccy,Joyce,BlockBeats 这是由 Mike Calvanese 和 Brink 团队撰写的关于 Intents 的 3 部分系列中的第 1 部分。

作者:@mitchelljhammer;翻译:火火/白话区块链NFT的价格可能下跌了,但NFT的借贷已经来势凶猛.

DeFi数据 1、DeFi代币总市值:432.87亿美元 DeFi总市值及前十代币 数据来源:coingecko2、过去24小时去中心化交易所的交易量34.

头条 ▌美联储会议纪要:不再认为经济将在年底前进入温和衰退,下半年核心通胀将显著下降美联储纪要显示,自3月中旬银行业出现压力以来,支出和实际活动指标的表现强于预期,因此.

作者:火火,白话区块链 我们知道,鲸鱼是海洋中最大的生物,且浮出海面时往往引起巨浪波动。持有大量加密资产的用户在转账时引起市场波动与此类似,因此社区将持有加密资产超过一定数量的大户或机构称为加密.

RWA是目前Web3和加密货币市场最热门的话题,被认为是推动新牛市的引擎。根据 DeFillama 数据,RWA 赛道有超过20个项目,总TVL 超过 10 亿美元,在 DeFi 市场TVL排名.