美国联准会3月会议决定升息1码,将联邦基金利率调升到4.75%至5%的区间,达到2007年9月以来最高。而央行也在日前宣布升息半码。

那么,联准会究竟何时会暂停升息、面对银行业动荡将如何处理、此次央行升息的原因又是什么呢?

升息是什么?

升息、降息,是世界各国的中央银行调节货币政策的工具之一,借着货币供给的松紧影响资金流动,继而影响物价、就业市场等经济目标。

央行升息,代表提高「基准利率」,连带影响各家银行将利率提高。而当银行里的存款利率提高后,民众就会比较容易选择将钱存在银行,减少消费及投资行为,以降低市场上过多的资金,希望借着抑制需求面,让通货膨胀降温。

野村证券前瞻美联储利率决议:料加息100个基点:7月24日消息,野村分析师Aichi Amemiya表示,预计美联储在7月份加息100个基点,6月份的CPI数据表明美联储需要更加激进地采取行动。6月CPI数据同比增长9.1%,总体和核心通胀都令人惊讶。无论是从预测的角度还是从最优货币政策的角度来看,加息100个基点都是正确选择。(金十)[2022/7/24 2:34:10]

联准会为何升息1码?

美国联准会3月会议决定,升息1码至4.75%至5.00%区间,当天道琼指数大跌了530几点。从去年3月16号迄今,联准会总共升息9次、升了19码,对金融、经济市场带来巨大的影响。

联准会主席鲍尔在会后记者会上透露,考量到近期的银行业动荡,在本月例会开始的前几日,联准会曾考虑过暂停升息,不过他们始终致力于恢复物价稳定,且所有证据都表明,民众相信联准会将会让通膨率回落至2%的目标,因此联邦公开市场委员会的投票委员一致认同持续升息的必要性,最终决定将利率调升1码,到4.75%至5%的区间。

“大宗商品之王”加特曼:美股今年可能下跌15%,美联储或加息100基点:1月3日消息,“大宗商品之王”加特曼预计,由于美联储更强的鹰派立场(可能加息四次),2022年美国股市或面临“缓慢,艰难”的下跌。加特曼周一接受采访时表示,今年股市可能下跌10%至15%。加特曼长期以来一直预测股市走熊,他说在通胀持续上升的情况下,美联储加息可能是造成股市下跌的催化剂。虽然华尔街大多数人预测美联储将在2022年加息三次,但加特曼预计该行会采取更激进做法,部分原因是新任命的委员倾向于鹰派。他还认为,一次加息的幅度可能高达50个基点,到年底时,联邦基金利率目标可能比当前水平高出至少100个基点。(金十)[2022/1/4 8:22:33]

鲍尔也重申,要让通膨率回落至2%的过程仍旧漫长,且前方道路可能崎岖不平。

美国升息循环何时中止?

FOMC在会后声明中表示,「委员会将密切关注即将出炉的数据,并评估其对货币政策的影响。为取得足够的限制性货币政策立场,委员会预估,一些额外的紧缩可能是适当的」,本次声明与过往明显不同之处在于,联准会删除了「持续升息」等字眼,因此被解读为升息周期有望迎来尾声。

美国总统拜登:将很快宣布美联储主席人选:美国总统拜登表示,尚未对美联储主席人选做出决定,将很快宣布美联储主席人选。[2021/11/3 21:19:57]

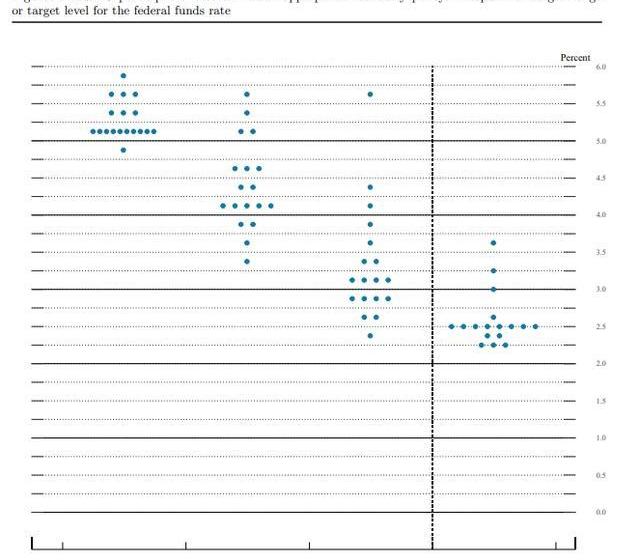

根据最新的利率点状图,18位FOMC投票委员中,有10位预测终点利率会落在5%至5.25%的区间,与去年12月的统计持平,表明多数官员预估联准会在今年仅会再升息一次,另外则有7位票委预估,终点利率将会高于原先预期的5.1%。

鲍尔对此透露,在银行业动荡爆发的数周前,数据表明终点利率可能会较原先预期的更高,然而银行业风波带来的压力抵销了此事,目前面临诸多不确定性,利率走向将会根据情况进行调整。此外,鲍尔也强调,FOMC官员预计今年内不会降息。

美联储主席重申将保持利率接近零 直到充分就业和通胀上升到2%:北京时间2月23日晚11点,美联储主席鲍威尔出席参议院听证会并发表讲话。鲍威尔重申将保持利率接近零,直到充分就业和通货膨胀上升到2%,并有望在一段时间内适度超过2%。鲍威尔表示,美联储不会仅仅为了应对强劲的劳动力市场而收紧货币政策,通胀率仍低于2%的长期目标。(金十)[2021/2/23 17:45:15]

此次升息循环的影响——经济不会快速反弹

谢金河在《老谢看世界》节目邀请中华经济研究院副院长王健全、台新金控经济学家李镇宇,共同探索升息后全球经济的影响。

王健全指出,升息通常会造成成本上涨,对经济成长不利,「现在看起来全世界都在升息循环,除了以外。升息让美国今年的产业轮流衰退,从服务业到科技业再到传产。所以,这次的这个升息循环,对全世界都带来影响。」

声音 | 肖磊:美联储会争取对Libra等数字货币的话语权和影响力 中国应有所行动:财经专栏作家肖磊今日在公众号上发文表示,在Facebook发布Libra白皮书的第二天,美联储主席鲍威尔向媒体发表了一系列观点。鲍威尔认为,“像Libra这种数字货币已经引起了很多关注,它很可能会取代更传统的货币,但目前仍处于婴儿期。”美联储不会去强制监管Libra,也没有权限这么做,但美联储有能力在这一领域施加影响。说白了,就是美联储会借助自身资源,争取到对Libra等数字货币的话语权和影响力。他认为,那些一直被视为问题的东西,终究会找到解决办法,无论以什么形式,人们总会追逐更加公平的货币,但如果中国不去争取,这种公平(Libra),依然将是属于美国人的,而不是世界的。[2019/6/20]

「很多人问,这次经济会不会像过去很快速的反弹,如2001年的数位泡沫,以及2008年全球金融海啸,降息后经济就拉上来了,这一次我认为会不一样。」

他分析最主要的原因是「2个救世主不见了」,一是以前美国经济不好就会开始降息,但美国这次左支右绌,因通膨打不下来。所以美国没有办法用货币政策救经济。二是现在有房地产的苦,中央政府债务高涨,也不能利用财政政策。他认为「这次是比较像是U型反弹。」

谢金河补充,美国通膨降不下来有很多原因,最主要是疫情3年改变原来的产业秩序,「疫情爆发时,很多产业都裁员,包括航空公司、餐厅、旅游业。现在重启之后没有员工,薪资一定要增加。所以,服务业跟薪资的上涨降不下来。」

「现在能源价格、粮食价格都腰斩了,跌幅很大,但是CPI很强、降幅有限,主要原因在这里。」

Fed如何看待此次美国银行倒闭风暴

美国及欧洲银行业近期陆续出现波澜,引发市场恐慌。对此,联准会是如何看的呢?

鲍尔对此表示,美国银行体系仍稳健且具有韧性,且联准会也准备好动用一切工具来确保银行体系的稳定。

为避免恐慌蔓延,联准会在动荡扩大前便迅速推出「银行定期融资计画」,为面临流动性危机的银行提供贷款,不过外界质疑联准会停止缩表而造成政策扭曲,鲍尔对此回应,联准会正在持续大幅缩减资产负债表,近期为提供流动性虽增加了联准会的资产负债表,但其意图与影响都不同于扩表。

鲍尔也补充到,近期资产负债表扩张主要反映了短期贷款,与货币政策无关,且这样的扩张仅是暂时的,将有益于解决银行业的问题,鲍尔强调,联准会官员没有讨论过改变缩表计画的问题。

联准会升息后座力正在逐渐成形

谢金河指出,两周前矽谷银行破产,第一共和银行股价也大跌,加上瑞士信贷灾情惨重,银行体系现在都非常脆弱,「从1980年美国降息循环之后,很少看到一年之内升19码,后座力正在逐渐成形。」

台新金控经济学家李镇宇也表示,「美国联准会主席鲍尔看升息有点像是西洋棋棋手的味道,眼里只有将军,将军就是通膨,就是要让所有的棋将通膨围起来。但是,他没有想到,其实会有很多后座力;升息要是像下围棋,应该从全面的角度去看。」

另外,针对瑞士信贷事件,李镇宇指出,台新银行内部已经发布报告,也向客户提出建议:「远离瑞士信贷相关产品。」他认为未来全世界的银行会有新一波的调整,以前是欧系跟美系银行在竞争,瑞士信贷事件后,美系银行会上来。

不过,他要强调,这一次事件和2008年有很大的差别,「2008年银行系统买的是所谓的『有资产』,但现在它买的是美国公债,美国不会倒,而是流动性出问题。」

他认为,美国顶多5月再升一码就会停,不会再增加,「后座力出来,再升下去会出事。」

如何利用联准会升息投资股票、黄金和比特币

每次联准会升息后,金融市场都会对此作出反应。

在此次升息一码后,当天道琼跌530.49点,跌幅为1.63%,报32,030.11点;那指跌190.15点,跌幅为1.60%,报11,669.96点;标普500指数跌65.90点,跌幅为1.65%,报3,936.97点。

而黄金价格因避险情绪增加一度涨破每盎司2,000美元,逾1年来首见。加密货币市场走势迅速逆转,比特币跌幅逾3%。

而在市场的涨跌中,期货合约将会为投资者带来致富的良机,因为你可以透过做多/做空来赚钱。相比于现货交易,合约交易的优点是允许你看涨或做空,这就意味着无论投资产品的价格是上涨还是下跌,你都有投资机会。另外,合约还允许你加杠杆,用很少的钱进行大额的交易。

欢迎私信进交流群,今天的分享到此结束了,非常感谢各位朋友们百忙之中抽出时间来看这篇文章,希望文章对你有帮助,可以关注我和给我留言评论,一起交流Billions项目组

昨天大饼BTC高点为30398.72点,收于30585.16点,振幅为2.62%,涨幅0.61%。昨天主要走势横盘,收盘价位于5日线上,中长线来看多方力量主导.

上证指数早盘低开低走,高点3181.08,收于3150.62。截至收盘,沪指振幅1.15%,跌1.15%,板块方面:电力、燃气和贵金属涨幅居前,计算机应用、传媒和计算机设备跌幅居前.

稳健投资是投资者在投资过程中采取的一种策略,旨在通过选择稳定性较高的投资品种和投资期限,尽可能地减少投资风险,实现长期投资目标。稳健投资的最终目的是获得长期的稳定的回报,最大限度地减少投资风险.

比特币的平静令人沮丧,波动性接近历史低点——什么可以为比特币价格走势提供新的动力,以发现本周的趋势? 比特币随着BTC价格行为继续区间波动,八月第二周开始几乎没有任何声音.

建立长期投资组合的方法包括以下步骤:1.选择稳定的投资产品:由于长期投资时间跨度较长,投资者可以选择一些收益稳定的投资产品,如国债、政府债券、股票、基金和期货等,以有效降低投资风险.

投资是一门严肃而复杂的艺术,成功的投资者往往能够从市场波动中找到机会并获得稳定的回报。他们的成功并非偶然,而是建立在深入研究与全面评估的基础上.