PayPal盯上稳定币

8月8日,是个吉利的日子。

支付巨头PayPal发布公告称,公司正式推出美元稳定币PayPal USD (PYUSD),以促进加密货币在转账和支付中的应用,这也是首家大型美国金融机构入局加密稳定币领域。

据PayPal介绍,PYUSD 100%由美元存款、短期美国国债和类似现金等价物支持,可按1:1兑换美元,由Paxos Trust Company发行。它与美元挂钩,并将逐步向PayPal在美国的客户开放。作为在以太坊区块链上发行的ERC-20代币,该代币还可以转移到PayPal网络之外的兼容第三方钱包。

为什么越来越多的大公司开始盯上稳定币?稳定币是否真的是门合法赚钱的好生意?这篇文章红林律师就和大家一块来聊一聊。

为了方便大家更清晰的理解这么生意,我们会从如下几个方面来进行。

稳定币的分类和原理

稳定币的收入来源和成本结构

USDT这家公司到底多赚钱?

需要特别说明的是,本文相关内容仅供交流讨论,不构成任何的投资建议。币圈有风险,买U需谨慎。

稳定币的分类和原理

稳定币是一种试图保持稳定价值的加密货币,它可以锚定法定货币、商品或其他加密货币。稳定币的目的是为了解决加密货币市场中的价格波动问题,提供一种稳定、可靠、便捷的支付手段和价值存储工具。

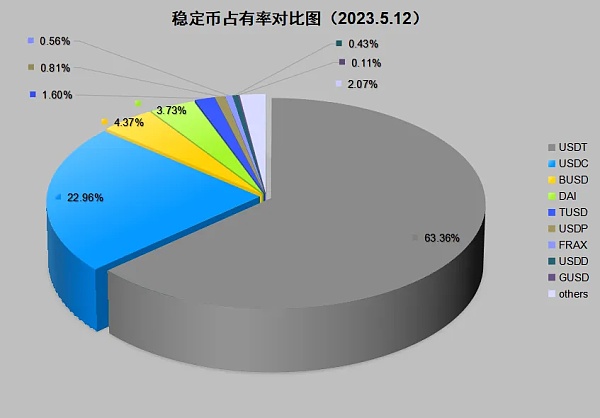

截至 2023 年 5 月 12 日,全球加密数字货币有 24071 个,总市值为 11170 亿美元,稳定币总市值约为 1318 亿美元,占加密数字货币市场份额约为 11.84%。

USDT活跃地址数创4个月低点:金色财经报道,USDT活跃地址数在过去一小时 (7d MA) 刚刚达到4,601.655个,创4个月低点。[2023/4/11 13:55:34]

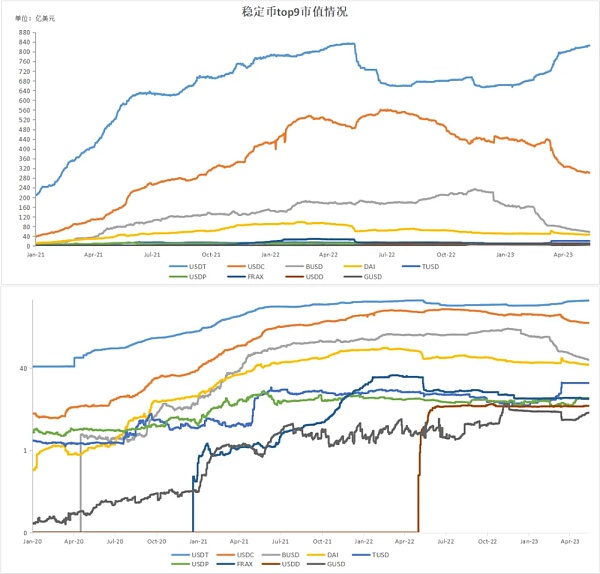

▲稳定币 top9 市值图(coingecko)

根据稳定机制的不同,稳定币可以分为三大类:

抵押型稳定币:这类稳定币是通过抵押一定价值的资产来发行,抵押资产可以是法币、商品或其他加密货币。抵押型稳定币可以进一步分为法币抵押型和加密货币抵押型。法币抵押型稳定币是通过将法币存入指定的银行账户或托管机构,以1:1的比例发行对应数量的稳定币。这类稳定币的代表USDT、GUSD、PAX等。加密货币抵押型稳定币是通过将加密货币锁定在智能合约中,以超额抵押的方式发行稳定币。这类稳定币的代表有DAI、sUSD等。

算法型稳定币:这类稳定币是通过算法调节供需来维持价格稳定,不需要任何抵押资产。算法型稳定币可以进一步分为单代币算法型和多代币算法型。单代币算法型稳定币是通过调整每个代币的供应量来影响价格,当价格高于目标价时,增发代币;当价格低于目标价时,减少代币。这类稳定币的代表有AMPL等。多代币算法型稳定币是通过引入不同功能的代币来实现价格平衡,通常有三种角色:稳定代币、权益代币和债券代币。当价格高于目标价时,系统会向权益代币持有者增发稳定代币;当价格低于目标价时,系统会向债券代币持有者回购稳定代币。这类稳定币的代表有Basis、ESD、BAC等。

数据:Crypto.com曾向FTX转入约10亿枚USDC:11月14日消息,推特用户@TraderWize表示,链上数据显示Crypto.com曾向FTX转入约10亿枚USDC,并称今晨自己的一笔提现暂未到账,疑似被冻结,此外还披露Crypto.com首席执行官Kris曾在已倒闭并给客户造成重大损失的社交商务网站Ensogo工作。[2022/11/14 13:00:44]

混合型稳定币:这类稳定币是综合了抵押型和算法型的特点,既有一部分资产作为抵押,又有一部分算法来调节供需。混合型稳定币可以看作是在加密货币抵押型稳定币的基础上引入了权益代币和债券代币,以增加系统的稳定性和弹性。这类稳定币的代表有FRAX等。

在稳定币市场中,排名前五的稳定币占比超过 96%,分别为 Tether USDT、USD Coin USDC、Binance USD BUSD、DAI 和 TrueUSD TUSD。

▲稳定币占有率对比图(Coinmarketcap)

从发展趋势来看,稳定币市场将呈现出以下几个特点:

竞争态势双足鼎立。在中心化稳定币领域,USDT 和 USDC 将形成双雄争霸的局面,因为它们都具有较高的市场占有率、用户基础和合作伙伴。在去中心化稳定币领域,DAI 和 FRAX 将继续领跑,因为它们都拥有较强的技术优势、社区支持和生态建设。

Tether(USDT)计划成为首个对其储备进行审计的稳定币:据官方消息,Tether表示目前正准备接受一家大型会计师事务所的审计,该事务所是“12大”会计师事务所之一。Tether计划成为第一个对其储备进行审计的稳定币,预计其他稳定币将一如既往地追随Tether的脚步。

此外,目前USDT储备的47%以上是美国国债,而商业票据只占不到25%。其目前的商业票据投资组合已经进一步减少到110亿美元(2022年第一季度末为200亿美元),到2022年6月底将下降至84亿美元,并会逐渐减少到零,而不会发生任何损失。所有商业票据都将到期,并将被纳入短期美国国债。

批评人士指出,自5月份以来,Tether已经处理了超过140亿美元的赎回。然而,这是对USDT实力和Tether储备质量的基本证明。最值得注意的是,Tether在10天内处理的总资产比例比华盛顿互惠银行(Washington Mutual)破产前处理的资产比例更高。

而对于近期遭到DDoS攻击,Tether表示,这永远不会对USDT的稳定性、流动性或可赎回性产生任何影响。[2022/6/29 1:37:42]

监管压力加大。随着稳定币的影响力不断扩大,各国政府和监管机构将加强对稳定币的监管,尤其是对中心化稳定币的发行商和运营商。这将要求稳定币提供更高的透明度、安全性和合规性,以避免金融风险和法律纠纷。

创新模式不断涌现。为了应对市场变化和用户需求,稳定币将不断推出新的设计和模式,以提高其稳定性、效率和可持续性。例如,一些稳定币将采用多元化的抵押品、动态的调节机制和激励措施,以提高其抗波动性、流动性和参与度。

分析 | 近7日USD稳定币总供给均在增长:据Searchain.io数据显示:昨日总供给量最高的USD稳定币是TUSD,总供应量为 164,112,199枚。最低的USD稳定币是nUSD,总供应量为 1,284,630枚。昨日USD稳定币均有新增,增长最高的是TUSD,增长了5,800,000枚;最低的是nUSD,增长了144枚。近7日USD稳定币总供给均在增长,增长最高的是PAX,增长了52,236,902枚;增长最低的是nUSD,增长了74,866枚。[2018/10/21]

应用场景不断拓展。稳定币将在更多的领域和场景中发挥作用,如跨境支付、去中心化金融、数字身份和社会影响力等。这将促进稳定币与其他加密货币、传统金融和实体经济的融合和互动。

▲主要稳定币对比图(TokenInsight 20)

稳定币的收入来源和成本结构

一家商业公司赚不赚钱,得看下他们的主要收入来源和成本结构,不同类型的稳定币有着不同的盈利方式和风险因素。一般来说,稳定币的收入来源可以归纳为以下几种:

借据抵押:这是法币抵押型稳定币的主要收入来源,也就是将用户存入的法币用于投资或贷款,从而获得利息收入。例如,USDT的发行方Tether公司声称,其将用户存入的美元用于购买美国国债等低风险资产,以获取稳定的回报。

分析 | 金色盘面:BTC/USDT 夜盘再创调整新低:金色盘面综合分析:BTC/USDT夜盘跌破前低,下探至6125后出现快速反弹,技术面,4小时的MACD底背离消失,但在30分钟线产生新的背离,目前正在运行反弹,但力度有限,不宜做多,观察MA36能否有效突破。[2018/8/9]

铸币税:这是算法型稳定币的主要收入来源,也就是在发行或销毁稳定币时向用户收取一定比例的费用。例如,Basis的发行方会在每次增发稳定币时向权益代币持有者收取一定比例的铸币税。

稳定费:这是加密货币抵押型稳定币的主要收入来源,也就是向用户收取一定比例的年化费用,作为生成稳定币的代价。例如,DAI的发行方会向用户收取一定比例的稳定费,该费用会根据市场情况动态调整,并最终分配给权益代币持有者。

清算罚金:这是加密货币抵押型稳定币的次要收入来源,也就是在用户的抵押资产价值低于清算线时,向用户收取一定比例的罚金,作为清算的代价。例如,DAI的发行方会向用户收取13%的清算罚金,并最终分配给权益代币持有者。

交易费:这是所有类型稳定币都可能有的收入来源,也就是在用户使用稳定币进行转账或支付时向用户收取一定比例的费用。例如,USDC的发行方会向用户收取0.1%的交易费。

稳定币的成本结构主要包括以下几种:

合规成本:这是法币抵押型稳定币的主要成本,也就是为了满足各个监管地区的要求而需要做的各种工作。例如,GUSD和PAX等合规稳定币都需要通过美国金融服务部门(NYDFS)颁发的BitLicense才能在纽约州运营。

存储成本:这是法币抵押型稳定币的次要成本,也就是将法币存入银行或托管机构所需要支付的费用。例如,USDT等非合规稳定币由于无法使用正规银行渠道,只能将法币存入离岸银行或信托公司等机构,并承担较高的存储成本。

安全成本:这是加密货币抵押型稳定币和算法型稳定币的主要成本,也就是为了保证系统安全而需要做的各种工作。例如,DAI和Basis等项目都需要进行代码审计、智能合约保险、黑客赏金等措施,并承担相应的风险。

USDT稳定币有多赚钱?

铺垫了那么多,了解了稳定币的收入来源和成本结构,让我们回到文章开头的发问,以市值第一的稳定币发行商Tether公司为例,看下他们到底有多赚钱。

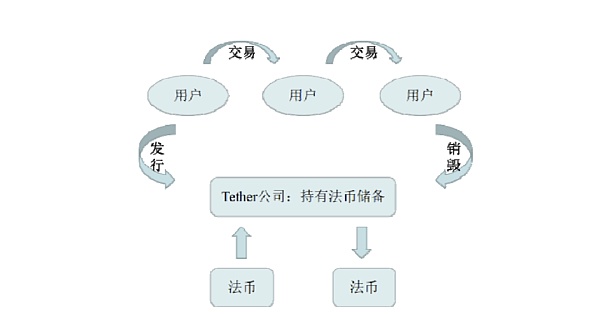

▲USDT发行流通图

从上图可以看出,USDT 发行和流通过程可以分为以下几步:

第一步:用户将美元存入 Tether 公司的银行账户。

第二步:Tether 公司为用户创建各自的 Tether 账户,并在账户中放入和其存入美元对应的数字货币。

第三步:用户可以通过交易所或者场外市场交易 USDT。

第四步:用户将 USDT 交还给 Tether 公司,赎回法币。

第五步:Tether 公司销毁 USDT,并将美元返还到用户的银行账户。

这就形成了一条完整的发行、交易、流通和回收的循环链。

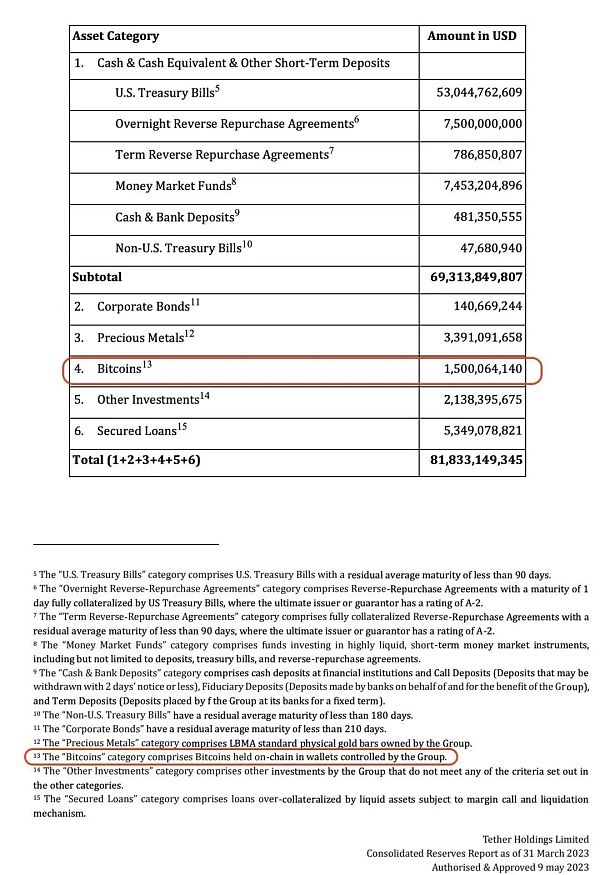

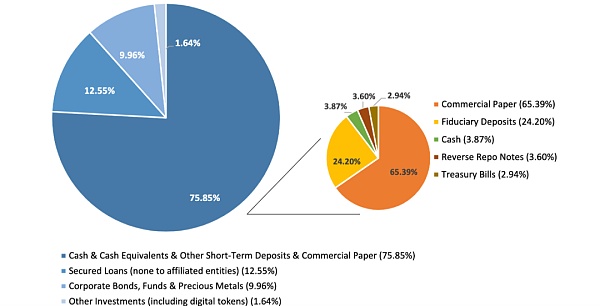

根据ether公司公布的2023年一季度的运营数据。USDT发行量从660亿美元增长到超过820亿美元。配合着美联储加息抗击通胀,Tether大手笔抄底美国国债,其储备资产中的美债占比超过530亿美元(64%以上),而在2021年这一比例仅为2.94%。

图:Tether公司一季度资产储备

图:Tether公司2021.5储备资产情况

之所以有这样的巨大转变,不是因为Tether公司要为国护盘,而是因为美债产生的利息(5%)对于对于Tether来说是无风险利率,美联储的利息给到了Tether公司,但Tether不用给USDT的持有用户支付一分钱,假设能用来赚取这个息差的储备有500亿美元,这一波操作就是25亿美元的收入,这钱赚的不要太爽。

所以,Tether公司一季度净利润14.8亿美元,是2022年四季度的两倍多。你说这事,PayPal能不要眼红?

总结

哈耶克大爷曾说,货币的非国家化可以搞,是门利国利民的好生意。但手握铸币权的各国政府怎甘将铸币权以及这门水闸的生意拱手让人呢?所以「发币」发行的事情普通的商业公司很难干,但政府吃肉他们喝汤的「稳定币」生意还是可以做一做,对于法币的发行方而言,无非是多了一个泄洪的出口而已。更重要的是,还能顺带稳定自家货币在数字化时代的货币霸权,你说这好事,大家何乐而不为?

参考资料:

《中国为什么一定要推出和人民币挂钩的稳定币?》https://www.zhihu.com/question/299565723

《USDT稳定币稳定吗?》https://zhuanlan.zhihu.com/p/384100831

《稳定币是个好生意》https://blog.csdn.net/blockcoach/article/details/130787720

《Tether reports $1.5 billion net profit for first quarter in latest attestation report》https://www.theblock.co/post/230241/tether-attestation-report-q1-2023

《解析全球稳定币2023现状与监管》https://new.qq.com/rain/a/20230621A0724V00

金色财经

Web3活动

Techub Info

区块律动BlockBeats

金色财经 善欧巴

金色早8点

比推 Bitpush News

TaxDAO

SeeDAO见道

WJB

白话区块链

标签:稳定币OINCOINLDC投资euz稳定币是不是局Catvills Coincoinone交易平台靠谱吗Worldcoin币app

作者:Climber,金色财经EraLend 交互一场,仿佛去了一趟缅甸,zkSync Era里的水太深.

ChatGPT 有多热,Worldcoin 就有多凉。 所有人都懵了。 从官方发布重大更新的公告到 Worldcoin 代币 WLD 正式上线平台交易,只用了 3 个小时.

作者:Robin Chang,Eddie Hsiung;编译: TaxDAO 1. 政府的态度和定义 加密货币目前不被央行(“CBC”)接受为货币.

作者:Web3动向 在创立十周年之际,并由DCG集团持有八年之久,加密媒体CoinDesk再次易主。据《华尔街日报》 7月20日报道,一投资者集团以近 1.25 亿美元收购CoinDesk.

作者:Ashwath,来源:作者推特@ashwathbk;编译:火火/白话区块链UniswapX 是一个流动性聚合器,可以利用链外流动性源进行链上执行.

在成立第三代互联网(Web3.0)发展专责小组时香港财政司司长陈茂波曾表示:Web3.0背后的区块链技术具备去中介化、安全、透明和低成本特点,能解决不少金融、交易、商业运作,以至生活上的难点.