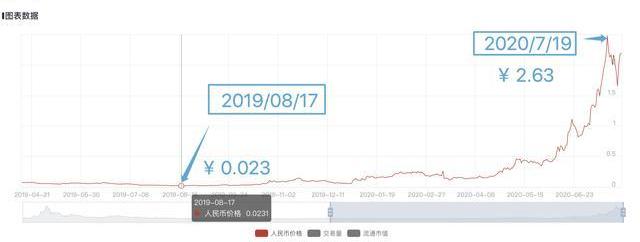

不到一年时间,Lend从底部已经涨了接近100倍。

放个图感受一下:

数据来源:Billions项目组Lend是什么?是否值得参与?未来有什么风险?为什么涨了100倍?今天Billions项目组分析一下。

Aave简介

Lend是Aave项目的治理代币,2017年12月发行。

Aave是一个去中心化的借贷平台,用户可以从存款和借贷资产中获得利息。Aave目前支持17种不同的加密资产,其中有6种稳定币。

Coinglass:在比特币价格大跌不到一个小时内近6亿美元未平仓比特币期货头寸强平:12月4日消息,Coinglass跟踪数据显示,在比特币价格大跌的不到一个小时内近6亿美元未平仓比特币期货头寸强平。奥术研究公司在本周二公布的一份报告曾指出,一个多月以来,比特币未平仓期货合约一直保持在365000手以上,未平仓合约长期保持高位是不常见的,可能表明市场杠杆程度过高。市场过度杠杆或为此次闪崩主因。(金十)[2021/12/4 12:50:50]

Aave主界面据Billions项目组查找资料显示,Aave是一个基于以太坊的货币市场协议。

简单来说,出借人存入数字货币构成资金池,借款人通过资金池借款,借款没有时间限制,用户可随时归还。

现在问题来了,借款人不还钱怎么办?

超额抵押。

举例:用户要借1美元的资产,需要抵押1.5美元。什么时候还钱,抵押自动解除。

数据:比特币交易费在不到一个月内下降89% 跌至0.711美元:Bitinfocharts数据显示,比特币交易费用已经跌至新低,交易这种加密货币的平均成本仅为0.711美元,从上个月的6.64美元高点下降了89.3%。

据悉,上一次比特币交易费如此低是在4月底,当时交易费跌至0.66美元附近。(Decrypt)[2020/6/15]

既然要抵押这么多,为啥还有人借钱?

主要是为了流动性。比如Billions项目组持有大量的以太坊,现在由于急用钱,需要兑换成USDT,但是ETH涨的又一直涨,我又不想卖出,可以通过抵押ETH借入USDT。

Aave炒作亮点

无抵押闪电贷

今年1月份,Aave推出了一种无抵押闪电贷,也是Aave的主要卖点之一。

闪电贷不需要用抵押物来保证还款,唯一限制的是贷款的还款时间。只要在发放贷款的同一区块内使用贷款并全额还款,该笔贷款就被视为是有效的。相反地,如果贷款没有在同一区块内还清,整个交易就会失败。

动态 | 吴忌寒新公司Matrixport在不到一年内处理了5亿美元的现货交易:吴忌寒新公司Matrixport在不到一年的时间里已经积累了超过5亿美元的管理资产,处理了5亿美元的现货交易。(The Block)[2020/1/28]

Aave对闪电贷收取0.30%的费用——随着对特殊的闪电贷功能的需求增长,将为其提供稳定的收入来源。

闪电贷为用户打开了安全可靠的套利机会之门,同时用户几乎不用付出任何成本。

信贷委托

今年7月7日,Aave宣布推出信贷委托。信贷委托指的是具有信贷资格的用户可以将自己的信贷额度进行出卖,以此赚取收益。

举例,你拥有很高的芝麻信用分,那么你就可以享受额度比较大的贷款资格。可是如果你没有资金周转的需求,不需要贷款,那么这个信贷资格对你就没有什么意义,你也不能从中获得收益,因为它跟你的个人身份绑定在一起,无法转让。

比特币概念股不到一个月股价翻30倍 美国证监会叫停交易:美国证监会暂停The Crypto Co.股票交易直至明年1月3日,担心投资者未准确及完整了解该司信息,且该个股交易可能被操纵。该个股本月初股价曾不到18美元,暂停交易前报575美元。 ??? ????[2017/12/20]

这对你来说意味着信贷资源的浪费,对没有芝麻分需要资金周转的人来说,又失去了一个融资的机会。

Aave实现的就是这样一个匹配,把你闲置的信贷资格可以匹配给需要借款的人。

它的实现原理就是通过两点,一是将信贷资格与个人账号解绑,二是允许信贷资格进行转移。

Aave风险点

这种抵押借贷主要的风险点有三个:

一是行情大幅波动时资产被清算。比如Billions项目组抵押的ETH突然暴跌了40%,Billions项目组要么追加抵押,要么ETH被系统自动清算。清算后,Billions项目组不需要继续还钱,但ETH也被变卖。

二是代码安全风险。去中心化金融最大的问题是代码安全的风险,由于代码公开透明,一旦存在bug,极易被黑客利用。比如今年4月份Lend.me就曾遭遇黑客攻击,原因是合约存在漏洞,最终攻击导致了2500万美元的损失,幸运的是,在和团队的努力之下,黑客将盗取的资产最终如数奉还。

三是倒闭问题。尽管宣称去中心化,如果因为运营不善或者某些原因倒闭了,官网无法打开,用户的资产能否取回?这点也是问题之一。

Aave为什么暴涨?

项目亮点炒作。上面提到过,无抵押闪电贷是Aave的突出亮点之一,也为后续的炒作埋下了伏笔。自无抵押闪电贷推出以来,Aave的代币LEND持续上涨。

利好刺激。据链闻7月10日消息,Aave很快将公布新的代币经济模型,届时新的经济模型会包括流动性奖励和Lend代币质押奖励的计划。

这其实就是近期大热的流动性挖矿。

消息发布后的第二天,Lend继续开启狂飙模式,9天后,Lend涨幅再次翻倍,截止7月19日时,Lend报收2.63元。

然而,流动性挖矿的代币价值靠什么支撑?

持有LEND不会像股票获得分红。

不论是6月份大热的COMP,亦或是近期火爆的LEND,用户真的是需要借贷才去平台吗?

相反,Billions项目组认为,绝大多数人是为了高额的挖矿奖励。一旦奖励的代币价格下跌,将只剩一地鸡毛。

以Defi领域的流动性挖矿鼻祖COMP为例,COMP在6月份曾达到375美元的历史高价,现在却只有129美元,较最高价已经跌去65%。

Billions项目组观点:LEND高估,参与注意风险

据Billions项目组官网显示,LEDN目前市值已经高达30亿人民币,而目前该平台锁仓的资产大约35亿人民币,假设平台存贷利差为4%,年利润仅为1.4亿,溢价高达22倍。更为重要的是,产生的利润和LEND之间并无关系。

因此,Billions项目组认为,Aave较其他借贷平台有闪电贷、无抵押信托等创新点,但LEND本身价值十分有限,目前价格偏高估,不过加密货币毕竟是一个新鲜事物,相关估值模式并不完善,也不排除未来持续上涨的可能,请各位理性看待本人观点。

提示:以上分析不构成投资建议,据此操作,盈亏自负。

标签:AVEENDLIOONSShiba MetaverseFULLSEND价格EzillionBlockMonsters

上证指数早盘低开低走,高点3116.38,收于3077.61。截至收盘,沪指振幅1.24%,跌1.34%,板块方面:煤炭开采及加工、环保和养殖业涨幅居前,造纸、国防军工和证券跌幅居前.

比特币是否具有庞氏特征,在全球是个饱受争议饱受争议的问题。但是不可忽略的是,比特币既有类似郁金香投机属性,也有类似黄金的储值属性,而最近,市场所表现出来的现象,展示出了,比特币离“庞氏”越来越近.

作为社区驱动的Web3互动音乐平台,初创不到一年的Muverse已经正式上线,获得了全球艺术家和社区粉丝们的热情参与,成为Web3音乐乃至整个Web3领域极具潜力的项目之一.

3月13日周一,硅谷银行危机继续发酵,第一共和银行美股盘前跌幅扩大近30%。DappRadar:硅谷银行倒闭导致NFT交易量遭受重创:3月17日消息,据DappRadar 3月16日的一份报告,

中国当地媒体12月10日报道称,中国机关拘留了大量涉嫌使用加密货币的人。该局用了三个月的时间才结束了一个使用区块链技术交易数字虚拟货币的团伙.

文章作者:彭勇&Blockunicorn 引言 以太坊的崛起,为DeFi生态起到了开天辟地的作用.