作者:Jonas@Foresight Ventures

一、何为轧空交易?

做空可以让交易者从资产价格下跌中获利。这是对冲现有持仓或看跌市场行情的常见方式。但是做空交易有时会蕴含很高的风险。首先,当买盘突然增加时,大量做空者被迫平仓而不断买入资产时,短时间市场上需求量远超过流通量,因供应不足而拉高价格时,可能会引发轧空交易。其次,当某操纵集团将流通盘吸纳集中,致使市场上卖空者除此集团外,没有其他来源买回筹码时,也会引发操纵性轧空。

轧空交易较易发生在小市值或成交不活跃的山寨币上。特别在使用高杠杆的加密市场,由于连续强制平仓会导致瀑布效应,价格变化也更加剧烈。部分高级交易者会观察潜在的轧空机会,在早期启动阶段积累头寸,并利用价格快速拉升的时机抛售。

1、合约的资金费率:出现轧空的前提是空头仓位压倒性多过多头仓位。具体表现形式是,当某山寨币的合约资金费率超过 -0.1% (即空头日化利息 0.3% ,年化利息超过 100% ),则说明短期空头情绪较为极致,超过 -0.75% 更会加速上涨。后面的几个讨论案例都看到出现极端的负值资金费率。

Uniswap基金会就如何分配约440万个ARB发起征集建议:5月24日消息,Uniswap 基金会管理者之一 Erin Koen 今日在 Uniswap 社区就“如何分配约 440 万个 ARB发起征集建议。征集中提到,代币将发送至 DAO 在 Arbitrum 上的别名地址; 如何部署分配需要经过正常的治理投票。提案期持续两周(至 6 月 7 日星期三)。 届时,已获得社区反馈的提案应根据批准的治理流程将其纳入新的温度检查帖子。[2023/5/24 15:22:31]

2、合约持仓:更重要的是,被套牢的流动性越多,轧空带来的波动性就越大。主要体现在两个方面,首先合约持仓量越接近流通市值,合约成交量越接近现货成交量的 50% ,则越容易发生轧空行情。其次合约持仓量要短期增长 50% 以上,说明主力资金在进场。如果持仓量下降,则说明主力资金在撤退,此时需要获利了结。

SAFE空投仍有超3200万枚未被领取,SafeDAO正讨论如何分配该部分代币:12月29日消息,随着12月27日申领期结束,Gnosis Safe分配给用户的SAFE Token空投中仍有超过3200万枚未被领取。

SafeDAO正在讨论如何处理来自未领取的用户空投分配,目前方案包括:

1. 将该部分Token按比例分配给已经领取空投的用户,这将是已领取空投的1万名社区成员分配数量的三倍,但会考虑添加更长的归属期;

2. 使用该部分Token奖励加密社区的贡献者;

3. 保留在SafeDAO中;

4. 混合上述三种选项,其中的15%进行第二轮空投、15%作为开发者的奖励、70%保留在SafeDAO。[2022/12/29 22:14:58]

Terra生态行情网站Coinhall:无论Terra2.0最终结果如何,将继续支持以完成集成:5月18日消息,Terra生态行情网站Coinhall发推称,不知道Terra2.0的结果是什么,也无法评论最好的提案会是什么样子,但将在继续支持Terra1.0的基础上完成集成,以便Terra用户仍然可以在任一链上使用这个熟悉的平台。[2022/5/18 3:25:02]

3、筹码分布:适用于庄家进行操纵性轧空,筹码结构越集中,行情波动越极致。

三、近期几个经典案例分析

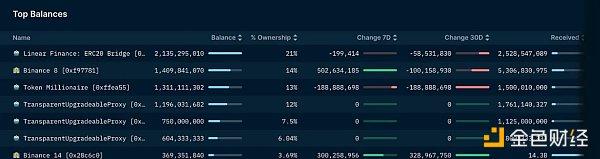

1、LINA:Linear 是一个跨链兼容的 defi 类合成资产协议,基本面乏善可陈。5 月底开始质押铸造稳定币 LUSD,质押比例高达流通的 22% 。稳定币 LUSD 和 BUSD 组对 LP 挖代币 LINA 的收益率高达 60% ,吸引了预计有 10% 的比例套保挖矿。市场主力进场买入 23% 的流通量,如此一来质押的 22% 加上庄家控盘的 23% ,总共约 50% 的 LINA 筹码被锁定。这是一个很典型的操纵性轧空,庄家手握现货操纵合约。

神鱼:准备写耕田日记介绍如何5天挖回500万U:F2Pool联合创始人神鱼在微博表示,准备写个耕田日记,如何5天挖回500万U。 ????神鱼补充说,没仔细算,本金大概500万U。[2020/9/2]

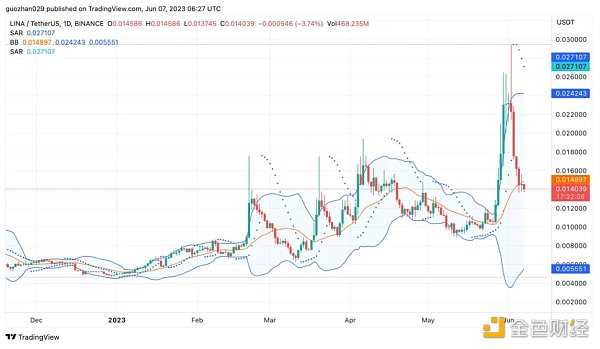

我们可以观察到,LINA 的合约资金费率从 5 月 28 日起,大幅超过 -0.1% ,最高在 5 月 31 日和 6 月 3 日达到 -2% 的顶格资金费率。合约持仓也从 5 月 28 日开始大幅上涨,持仓量 5000 万美元,而此时流通市值仅 7000 万美元;合约成交量 5000 万美元,接近现货成交量 9000 万美元的 50% ,很容易引发空头平仓供不应求的情况。于是 5 月 28 日到 6 月 3 日一周时间,LINA 币价快速拉升上涨 2–3 倍。

动态 | Cryptopia清算跟进:总资产为170万美元 清算人需向法院咨询如何支付欠款:据rnz消息,Cryptopia清算公司Grant Thornton需要就如何现款支付客户欠款向法庭寻求法律咨询,因为世界上还未有任何法律先例。来自Grant Thornton的清算人David Ruscoe和David Ruscoe发布报告称,Cryptopia目前欠款超过400万美元,而总资产为170万美元。本周,法院下达命令,允许他们使用该公司持有的比特币为清算提供资金。 据此前消息,Grant Thornton发布清算报告显示,Cryptopia欠69名无担保债权人债务超过210万美元,有担保债权人的债务超过140万美元。此外,该公司欠员工未付工资、假期工资以及无担保债务近60万美元,预计无担保债权人的数量将会增加。在今年1月份遭黑客入侵损失1600万美元后,Cryptopia目前已申请美国破产保护。[2019/6/1]

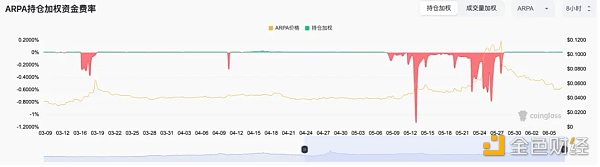

2、ARPA:ARPA 网络是一个去中心化的安全计算网络,是个 2018 年的隐私公链。近期完成随机数生成器的建设,进行第二期的测试网测试,主网预计很快上线。做市商 4 月新换成 DWF,DWF 历史上曾多次坐庄其他加密项目。

我们可以观察到,ARPA 的合约资金费率从 5 月 12 日起,大幅超过 -0.1% ,中间虽经历波折,但高费率一直持续到 5 月 16 日,极值一度高达 -1% 。更重要的是合约持仓,从 5 月 12 日开始大涨,持仓量 3000 万美元,接近流通市值 4000 万美元。合约成交量 3000 万美元,接近现货成交量 7000 万美元的 50% 。于是 ARPA 的轧空行情在两周时间内,快速上涨 3–4 倍。

3、MTL:Metal 是带有用户激励的加密资产支付平台,是 2017 年的老项目。市场主力控盘约 10% 的流通盘,近期在韩国交易所 Upbit 上交易量很夸张。

我们可以观察到,MTL 的合约资金费率在 5 月 6 日出现异常,但轧空过快一天结束。然后 6 月 6 日再次出现异常,后期一度高达 -1.8% 的极值。更重要的是, 6 月 6 日起合约持仓量大幅攀升,持仓量 6000 万美元,很接近流通市值 8000 万美元。合约成交量 8000 万美元,接近现货成交量 1.6 亿美元的 50% 。这波轧空行情 MTL 在一周时间内上涨了 2–3 倍。

无独有偶,去年的 LEVER、BEL 等小市值山寨币也经历了类似的轧空手法,例如高资金费率,高合约与现货持仓比,高合约与现货交易比,突然暴增的持仓量等,这里就不再一一赘述。

每个硬币都有正反两面,轧空交易也存在一定的不确定性。

1、加密交易所会临时修改规则。如果默认持仓限额增多,则利多;默认持仓限额减少,则利空。例如币安交易所就在 6 月 3 日临时调整 LINAUSDT 杠杆和保证金阶梯, 6 月 7 日临时调整 MTLUSDT 杠杆和保证金阶梯,都是一种「我们要随时改规矩了」的强烈警告信号,意思是别想着你们赚钱而让我们交易所顶锅。

2、山寨币后续的价值回归。虽然有很多山寨币在轧空后走高,但更多的是随着价格飙涨,这些曾被大量卖空的山寨币又持续下跌。有个常用的见顶指标,即是山寨币现货(或合约)成交量与山寨之王 ETH 成交量的比较。从历史数据看,一旦山寨币现货(或合约)成交量超过或接近 ETH,大概率是短期情绪顶部。而 4 小时振幅超过 20% 也需要止盈。总的来说,轧空行情偏向技术面模式,而非基本面事件,往往会导致一些散户投资者蒙受损失

金色早8点

Odaily星球日报

金色财经

Block unicorn

DAOrayaki

曼昆区块链法律

编译:深链DCNews Solana基金会首次在Twitter上解决了美国证券交易委员会将其原生代币Solana(SOL)归类为证券的问题.

作者:刺耳的Whistle这是Whistle的第2篇文章,关于Aptos和Sui为什么不行。 无论是资本背书,还是技术背书,Aptos和Sui都非常能打.

作者:@Tonantzin_LC、markmuro1、Sifan_Liu;编译:Block unicorn就在去年,似乎所有人都在谈论加密货币——从名人到运动员,再到新闻主播和投资者.

作者:Defi老村长;来源:作者推特@DefilaocunzhangLayerZero_Labs 是一种全链互操作性协议,可以使区块链之间无缝通信.

在经过几天的反弹后,今天的市场再次变得萎靡。沪指微跌0.47%,深成指创业板小幅收涨,但从两市超3500股下跌的情况看,分化非常明显.

【06.11 - 06.17】周报概要:1、上周NFT总交易额:217,710,216(美元)2、上周NFT总交易笔数:432.