全球市场的流动性减少已经开始,数千亿的储备将离开系统。但这种减少不仅可能无法抑制风险资产,还可能导致隐蔽市场的紧缩,使得美联储再次实施宽松政策而不需要转向,此处回购市场的流动性将发挥重要作用。

最近,我们目睹了「暂时性政策」的影响,即美联储在收紧政策方面的沉默和不作为导致金融机器推动风险资产飙升。「TGA 补充」未能结束历史上最令人讨厌的上涨行情——市场需要更多的紧缩政策。

美国政府正在补充其银行账户(TGA)以支付账单,同时通过 QT(量化紧缩)减少美联储的资产负债表。如果随后的储备减少过于严重,美联储可能会在最关键的融资市场中遇到一个意外的惊喜...

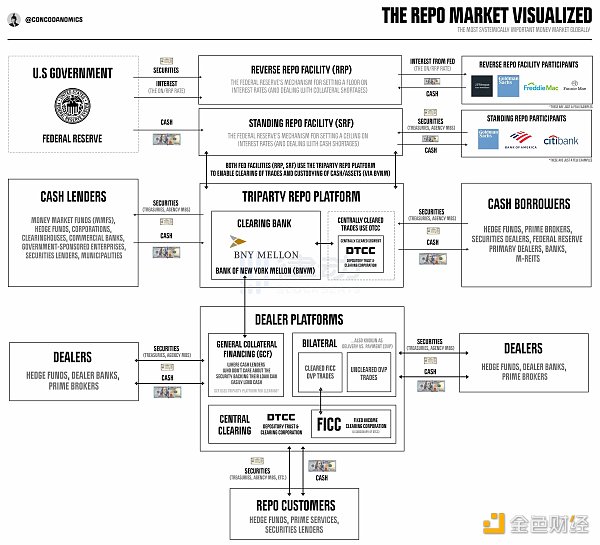

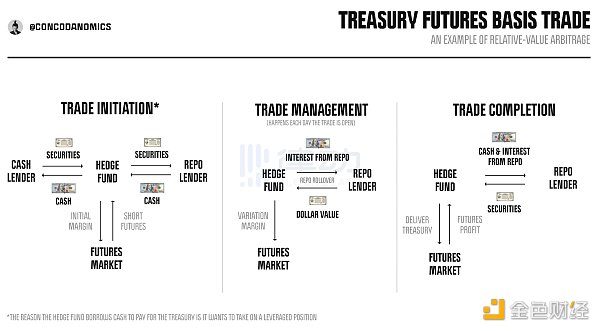

回购市场是美国帝国金融引擎的润滑剂。没有它,美元流动性将变得乏味。通过套利交易(如期货基差)将国债现金市场和期货市场捆绑在一起仅仅是其众多功能之一。

Lookonchain:巨鲸购买超过1500万美元的stETH:7月25日消息,Lookonchain数据显示,某巨鲸花费了517万USDC以1844美元的价格购买了2802枚stETH。巨鲸在一小时前还用1000万USDC兑换了5421枚ETH,然后将所有ETH换成了stETH。[2023/7/25 15:56:06]

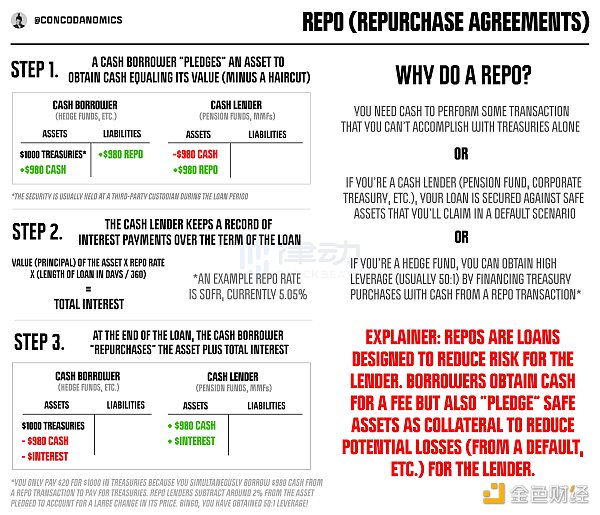

但最重要的是,回购市场使得「有抵押」的美元贷款在全球范围内繁荣发展。它看起来很复杂,但实际上只是一个将现金贷款方(如必须投资普通美元的货币基金)与现金借款方(如必须为杠杆头寸提供资金的对冲基金)进行匹配的市场。

当 Conk 的回购市场康加舞(Repo Conga)揭示出来时,一切变得清晰起来。回购市场是一个由市场参与者组成的链条,他们希望通过在融资成本之上收取利差来获利。现金贷款方通过经销商向「复杂」的借款方提供贷款,经销商收取利差进行中介。

在典型的「康加舞」中,货币市场基金(MMFs)向美联储的主要交易商提供贷款,然后主要交易商再向较小的证券交易商提供贷款,最后证券交易商向对冲基金等杠杆投资者提供贷款。回购市场的目标是提供源源不断的流动性,而且它以惊人的方式取得了成功。

数据:流通供应量的3.45%的BTC以30,200美元价格成交:金色财经报道,Glassnode数据显示,大约592,000枚比特币(相当于流通供应量的3.45%)的购买价格为30,200 美元。这表明,任一方向的小幅价格波动都可能导致3.45%的流通供应量分别进入盈利或亏损状态。此外,比特币流通供应量3.71%(相当于 637,000枚BTC)以16,500美元的价格购买,3.05%(相当于523,000枚BTC)以 26,800 美元的价格购买。[2023/7/11 10:48:45]

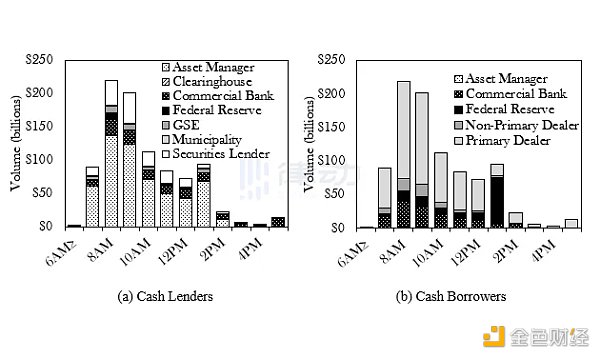

回购市场包含多个部分,每个部分在提供流动性方面都发挥着独特的作用。在顶部,三方回购允许现金贷款方(主要是资产管理公司,如 MMFs)主要向美联储的主要交易商提供贷款,而这些交易商的任务是将现金分配给回购市场的其他部分。

然后,主要交易商试图通过将这些资金借入「交易商之间」(dealer-to-dealer)市场并收取更高的利差来获利。较小的证券交易商将在「双边」(dealer-to-customer)市场中将现金借给客户,收取更高的费用...

香港科技大学副校长及蔡文胜:提议香港发行以外汇储备背书的港元稳定币:金色财经报道,香港科技大学副校长汪扬以及蔡文胜等人向中国香港提供政策建议,主张特区政府应发行以香港外汇储备为担保的港元稳定币,以促进金融科技创新,提升金融市场竞争力,优化外汇储备使用,并为去美元化迈出实质性的一步。唯有如此,香港才能在数字经济时代中保持竞争优势。[2023/7/3 22:15:34]

至少,回购市场应该是这样运作的。然而,在最近的事件中,市场复杂性的增加,甚至过剩的流动性,都已经成为问题。但具有讽刺意味的是,这将为领导者提供一个具体的「非量化宽松」工具来刺激市场,即「回购市场赎回」。

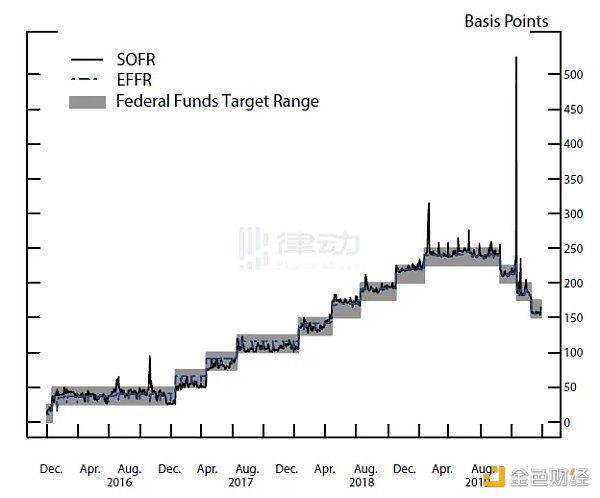

2019 年 9 月,「回购市场危机」(repocalypse)出现在我们的视线中。货币市场利率甚至美联储基金利率(美联储的关键政策利率)都飙升至目标范围之上。美联储的回应标志着从「过剩抵押品」向「过剩现金」制度的转变开始。

价值1 ETH的RENGA #3295在Blur上以100 ETH售出:金色财经报道,据PeckShield监测,RENGA #3295(价值1 ETH)在Blur上以100 ETH售出。[2023/3/27 13:28:31]

在尝试通过第一次官方的 QT(量化紧缩)来减少其资产负债表后,美联储执行了 180 度的转变,并重新启动了 QE(量化宽松),向银行体系注入储备以将利率拉回到范围内,从此现金洪流已经开始。

然后,在「回购市场危机」和随后的一轮 QE 仅几个月后,COVID-19 市场恐慌出现。在空前的不确定性中,美联储注入了巨额储备,以遏制从外汇互换到欧洲美元等每个关键市场的流动性不足。

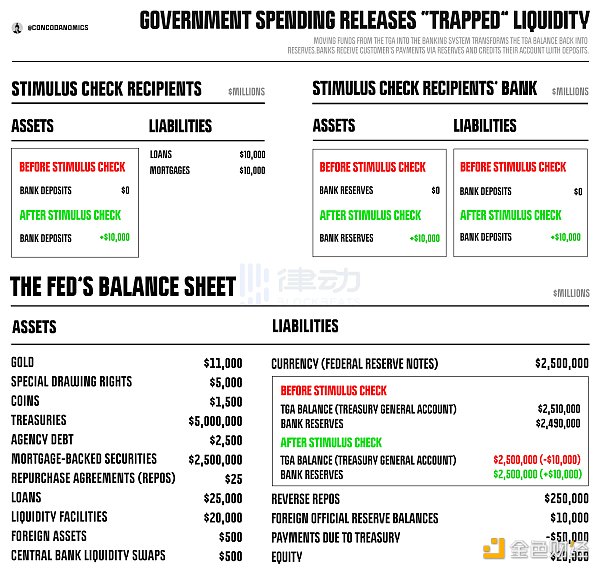

美联储的货币政策最终使金融恐慌得以缓解,但 QE 仍在持续。到 2021 年,储备已经变得更加充足。然而,现金洪流并没有在美国中央银行停止,到 2021 年底,美国政府在预期福利急剧上升后,在其支票账户 TGA(国库总账户)中积累了创纪录的余额。当政府将 TGA 中的资金发送到银行体系时,这解锁了更多的流动性。

Aurora 网络遇到一些问题,目前正在修复中:6月30日消息,NEAR生态EVM扩容网络Aurora发推称,注意到用户在使用Aurora网络时遇到一些问题,目前正在修复中。[2022/7/1 1:43:02]

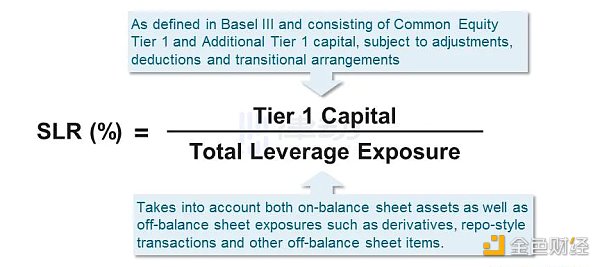

「中和储备」,即无法投入经济或金融资产的现金余额,被转化为流动性储备并进入银行体系,促使银行创建存款以平衡其账簿。「现金洪流」达到了荒谬的程度,即使在此之前,就在 COVID 市场恐慌达到最大程度之后,现金过剩已经非常严重,以至于监管机构被迫允许银行绕过对其资产负债表规模施加的监管限制。

2020 年 4 月,监管机构免除了美国国债和银行储备在 SLR(补充杠杆率)中的规定,这是一项限制某些金融机构可以达到的杠杆规模的法规。结果,华尔街吸收了过剩资金。现金洪流受到了阻碍。

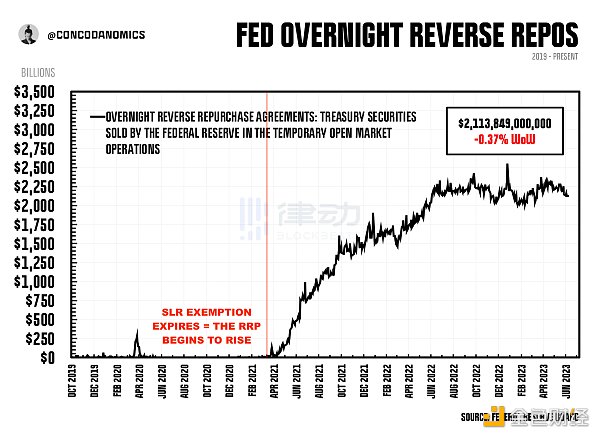

至少,暂时是这样。在 COVID 市场恐慌消退一年多之后,在人类历史上最重要的货币狂热期间,SLR 豁免到期,导致银行抛售数千亿(现在是「过剩」)储备。这笔钱必须流向某个地方,在考虑了所有选项之后,银行开始通过消除客户存款的激励来减少存款,即收取负存款利率并拒绝新资金,这些过剩现金的次佳去处是美联储的逆回购操作)。

在 2021 年 4 月杠杆限制恢复后,投资者评估了风险/回报和法规。随后,资金涌入 RRP,因为投资者认为 MMFs 是最佳投资。现金贷款人更喜欢资金安全和流动性,而不是回报。货币基金是理想的选择,因此数万亿的财政刺激最终流入了美联储的 RRP。主要金融管道——大银行和主要交易商的管道已经受到阻碍。因此,「现金洪流」被引入 MMFs,它们大量投资于美联储的逆回购操作。

现在,美联储的 RRP 已成为衡量系统中过剩现金和抵押品之间平衡的基准。如果全球金融巨头将资金引向 RRP,现金很可能充足。除非 RRP 余额降至零,否则系统中仍有过多的资金。

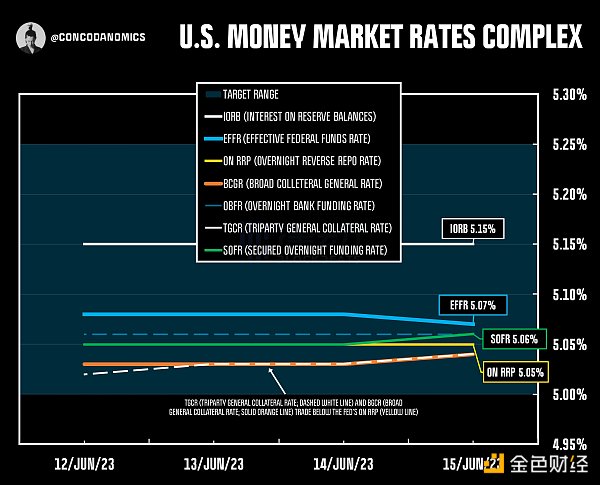

实际上,现金如此充足,以至于某些回购利率已经低于美联储的 RRP,即回购市场的无风险利率。一系列的 QE、政府支出和监管已经打破了美联储的下限。即使是美联储管理的利率(TGCR/BGCR)现在也低于 RRP 利率。

由于只有某些实体可以使用 RRP(即主要交易商、政府支持的企业如房利美和最主要的货币市场基金),所有其他实体必须接受较低的利率,以大幅折扣向已经充满资金的交易商提供贷款。

除非过剩的数万亿现金以某种方式消失(标志着「过剩现金」时代的结束),否则美联储的 RRP 设施使用将保持在较高水平,部分回购利率将跌至低于无风险领域。流动性将保持充足,2019 年的重演存疑。

但这也可能会改变,因为试图回归「过剩抵押品」的时代已经开始。QT 和「TGA 补充」将从系统中移除银行储备。此外,回购利率的飙升仅仅是由于回购市场的内在性而成为可能。然而,今天,由于 RRP 充满现金,这种情况不太可能发生。

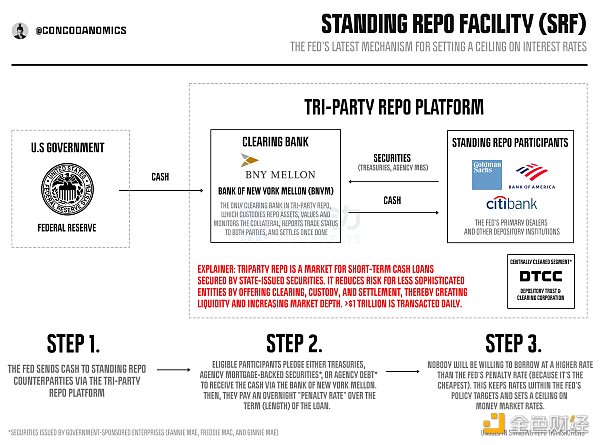

如果利率开始像 2019 年那样飙升,RRP 中的数万亿美元将作为防止「回购市场危机」的倒数第二道防线。现金贷款人将从 RRP 中提取现金以获得更高的收益。如果他们拒绝,美联储的 SRF 将作为最后贷款人,即「非 QE」。

与对 2019 年回购市场危机的回应不同,回购市场的交易预期将被视为在美联储无需重新启动 QE 的情况下具有刺激作用。它将成为另一个提振风险情绪的工具,同时再次避免了「官方转向」。

区块律动BlockBeats

媒体专栏

阅读更多

金色早8点

Odaily星球日报

金色财经

Block unicorn

DAOrayaki

曼昆区块链法律

作者:比推BitpushNews Mary Liu根据一份公开的文件,纽约时间6月15日下午,投资管理巨头贝莱德向美国证监会(SEC)提交了现货比特币 ETF申请.

作者:flowie ,ChainCatcherLSD 稳定币协议或正掀起 LSDFi 新一轮战事.

以太坊铭文协议火了,它和比特币上的Ordinals 协议类似,允许人们在以太坊主网上刻入不同类型的文件,只要大小不超过96KB即可.

今年不论是新公链还是Layer2又陷入了百链大战的状态,尤其是Layer2,截止目前仅被L2beat统计到的Layer2共18条,还有大量排着队处于上线和研发过程中的Layer2.

作者:Loopy Lu,星球日报一波未平,一波又起。就在 SEC 对 Binance 及赵长鹏(CZ)发起诉讼之后,短短一日之后,SEC 又在纽约联邦法院向&nbs.

原文作者:Popescu Razvan 原文编译:深潮 TechFlow这场关于 Optimistic rollup 之间的争论从未停息,因此.