作者:0xLoki,来源:作者推特0xLoki@Loki_Zeng,New Huo Tech Prev.

依据Binance Listing公告信息,2022.4.29-2023.6.4的13个月期间,Binance一共新上线20种代币的现货交易,其中包括OP、APT、ID、ARB、EDU、SUI6个新币(在其它交易所上线不超过3个月)和14个老币(至少在1家其它交易所上线超过3个月)。

依据这些数据,我们可以计算出三个收益率:

1)上线(收盘价)至今收益率;

2)上线(收盘价)至上线7天(收盘价)收益率;

3)上线7天(收盘价)至今收益率。

数据:一巨鲸2小时前从Binance提取7400枚MKR:金色财经报道,据Scopescan监测,2小时前,巨鲸0x4751从Binance提取了7,400枚MKR(800万美元)。这一举动似乎将MKR推高至1185美元,不过现在的价格是1090美元。

此外,该巨鲸今日还将155,934枚UNFI(140万美元)转入Binance,实现了80%利润。[2023/9/4 13:16:26]

20个项目的持有至今平均收益率为-22.3%,而同期BTC的平均收益率为7.9%,价格表现显著劣于BTC;收益率超过同期BTC的仅有ID、RPL、LDO 3个,剩余17个均在同等周期内跑输BTC,其中收益率高于BTC最多的是RPL(领先26%),低于BTC最多的是OSMO(落后96.6%)。

Binance Labs宣布向Helio Protocol投资1000万美元:金色财经报道,Binance风险投资部门Binance Labs宣布向Helio Protocol投资1000万美元,以帮助扩大该协议向成为流动性质押平台的持续转型。尽管Helio目前建立在权益证明网络BNB Chain上,但这笔新资金预计将帮助该平台扩展到其他链。

Binance Labs发言人表示,Helio的目标是在以太坊上推出,随后在Arbitrum和Zksync等著名的L2网络上推出。[2023/8/11 16:19:27]

考虑到Binance存在上币效应,上币当天可能是局部价格较高值,我们采用T+7作为基准日期进行计算,得到的20个项目平均收益率为-11.3%,表现优于BTC的项目数量增加至6个,有显著改善,但仍落后于BTC的平均收益率(9.4%)。

何一:Binance上币逻辑尽量兼顾大部分用户需求,对Launchpad的项目方钱包和做市商账号有监控:6月4日消息,Binance 联合创始人何一在社交平台与社区探讨 Binance 上币标准时表示,Binance 上币不是某一个人说了算,在上币逻辑上尽量兼顾大部分用户需求,只是谣言和诋毁更有传播度,欢迎各位大 v 把今年上的所有项目,挨个拉出来做分析对比。

此外,针对个别币种上架 Binance 后表现不佳以及部分小币种暴涨暴跌现象,何一表示 Binance 对 Launchpad 的项目方钱包和做市商账号有监控,Launchpad 项目 Token 目前要求项目方 Token 多方托管,作为互相监督的一部分。[2023/6/4 21:14:50]

Robinhood成为美国市值第二的金融科技公司 要与Coinbase竞争:据《财富》杂志(Fortune)报道,美国股票交易App“罗宾汉”(Robinhood)已于本周四筹集3.63亿美元,使其市值达到56亿美元,成为美国市值第二的金融科技公司。目前,Robinhood已将其App扩展到数字货币交易业务,该软件于今年2月推出,目前已在美国10个州推出。罗宾汉的联合创始人相信罗宾汉很快就会成为Coinbase的竞争对手。[2018/5/10]

这个数据说明"上币效应"一定程度上拉低了Binance新币的持有至今收益率,但即使用户从T+7日开始买入,也仍面临一个较高的亏损概率。

接下来我们尝试做一个短期投机者,在币安上线当日收盘买入,并在7天以后卖出。很遗憾我们仍然只能取得-11.8%的收益率,劣于BTC的-1.6%。20次买入种仅有5次可以获得盈利,6次可以跑赢BTC,剩下的大部分尝试都会输给BTC并亏损。

问题出在哪里? 首先我们可以确定的一件事是:Binance上线的14个老币都是基本面良好并且已经经受市场检验的,并且也涵盖L2、上海升级等热门赛道,客观地说确实属于[优质币种]。在项目基本面或者是Binance筛选项目标准没有问题的情况下,更加可能的原因主要有三个:

这一原因在热门题材(如MEME、ETHMerge概念)更加明显,Binance在2023年5月上线Floki和Pepe,此时Floki和Pepe已经几乎上线了全部交易所;LQTY、OSMO、RPL的上线时间也略晚。这种滞后性也一定程度上反映了Binance对于行业热点尤其是自下而上热点的不足。

按照Tokeninsight的统计数据,Binance2022年现货交易量占到全市场的58.98%,是排名第二的OKX的6.44倍。Binance拥有最庞大的用户数、最大的交易量,上线Binance意味着更多投资者的关注,但这种流动性优势也会成为项目的倾销目的地,包括量的方面和价两方面。

这个问题之前已经分析过,上线Binance的前7天,20种代币平均取得-11.3%的收益率,显著拉低了用户的投资收益率。如果剔除掉6个新币,剩下14个币的平均收益率为-18.1%,更加明显。

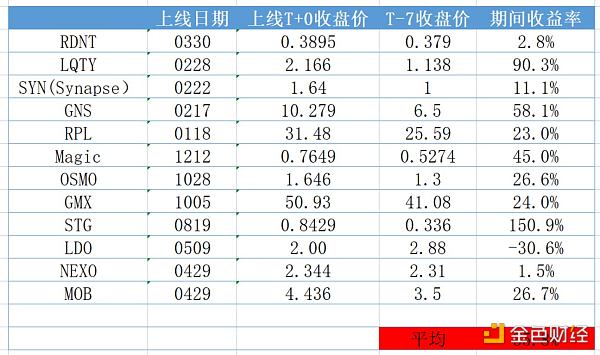

在此基础上,我们把目光往前看一下,因为"上币效应"不仅影响上币后,更多涨幅已经在上币前实现。我们选取14个老币种,计算了从币安上线当天到上线币安前7天这段期间的收益率(这里我们剔除了2个MEME和6个新币,因为它们会导致数据失真,而且MEME的上币决策更多是由市场热度驱动,而非基本面:

可以看出,Binance的"上币效应"非常明显,除LDO外,Binance的剩下13个新币均出现了明显涨幅,平均上涨35.8%。(LDO上线期间BTC价格出现了39K-29K的下跌),35.8%即使扣除-22.3%的上线至今收益率,仍可以取得13.5%的收益率。

经过以上分析,我们可以发现,"上币效应"透支了增长空间是Binance新上线代币表现不佳的最主要原因,这也解释了Binance和用户之间的感受差异:

站在币安的角度,按照一个合理的流程,选取了基本面良好的代币上线。如果在上币决策发生在上币之前,或者在币安做出上币决策的时候买入该代币,即使拉长市场周期,也可以赚取到高于市场平均水平的收益。

站在用户的角度,我在币安买了新上线的代币,结果亏成了X。而产生这种问题的原因在于"上币效应",35%的涨幅消磨掉了代币本来应该有的上涨空间,这是一种非理性投资或者说过度投资。那么问题也很简单了,起跑线就输了35%,Binance新币如何取得超额收益?

事实上,"上币效应"的过度投资、上线时间偏晚(因为需要更谨慎)、流动性优势成为倾销目的地都是Binance独有的,除了这些以外,例如IEO、裁员(或者说人员优化)、Labs的广泛争议,但没人关心Rank10高管有没有闺蜜,也没有人关心Rank50的交易所今天是否裁员,这都是针对行业Top1的专属诅咒。

金色财经

SevenUp DAO

金色图览

LK Venture

金色荐读

区块律动BlockBeats

▌Circle推出钱包即服务开发者平台USDC发行人Circle为开发者推出了钱包即服务平台。该服务允许开发人员将web3钱包嵌入到他们的应用程序中,同时提供用户友好的设计.

作者:秦晓峰,Odaily星球日报 美国首个杠杆加密货币 ETF 上市三天,表现不及预期。6 月 27 日(本周二),美国 ETF 发行商 Volatility Shares 发行的「 .

作者:0x Facai、Jaleel,BlockBeats6 月 16 日,混合算法稳定币协议 Frax Finance 宣布推出名为 Fraxchain 的以太坊 Layer&nbs.

作者:黑米@白泽研究院 一些早期的 Web3 游戏(GameFi)因其投机性质而广受批评,“游戏玩起来并不有趣,因为它们过于注重盈利”,一些游戏类似于庞氏局.

作者:Helene Braun,CoinDesk;编译:松雪,金色财经如果其他国家允许加密行业发展并最终取代传统银行业.

作者:杨涛 国家金融与发展实验室副主任 摘要 自从ChatGPT横空出世,这款人工智能对话机器人俨然成为了全球最热门的话题之一.