作者: Jeff@Foresight Ventures

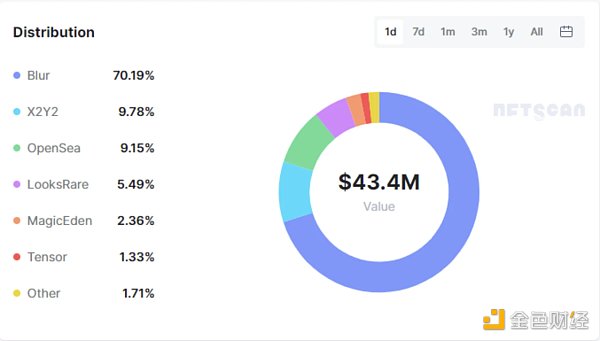

Defi 的出现打开了一条直通 Asgard 的彩虹桥,在那里流动性得到了充分的释放。以提高 NFT 流动性为目的设计创新交易模型,也是所有 NFT 交易平台的努力方向。虽然当前 NFT 市场还未出现成熟统一的定价模型,但是从蓝筹 NFT 的交易量数据中可以看到,“撮合买卖盘”(Order Book)模型的交易市场(Marketplace)占据了 95% 以上的交易量;而基于 AMM 模型的一众 Marketplace 只占据不足 5% 的成交量。

图:平台交易量占比,Resource:https://www.nftscan.com/marketplace,数据截取时间 2023 年 6 月 27 日

与 FT 不同的是,NFT 种类繁多,定价规则和交易习惯决定了只有部分 NFT 适合使用 AMM 解决流动性问题,此处按照功能性将 NFT 划分为如下四类:图片艺术品类(PFP)/ 虚拟资产类(土地游戏装备)/ 链上资产(RWA)/链上身份(域名/门票等),根据其发行数量和持有者交易需求来看,PFP 和虚拟资产类 NFT 在现阶段更适用于 AMM 交易模型。

The Information:OpenAI明年收入可能突破10亿美元:金色财经报道,在人工智能软件销售和相关计算能力的推动下,OpenAI有望在明年突破10亿美元的收入大关。

据报道,OpenAI月收入大幅增长,达到了8000万美元左右。与此同时,其广泛使用的聊天机器人ChatGPT也开始收费。OpenAI去年在开发GPT-4和ChatGPT时损失了约5.4亿美元。[2023/8/30 13:06:48]

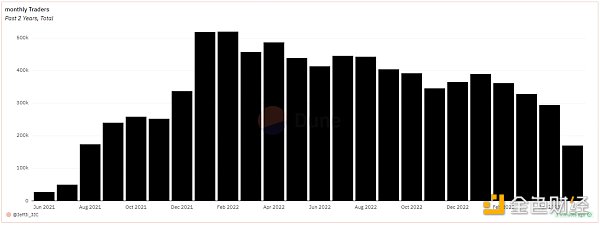

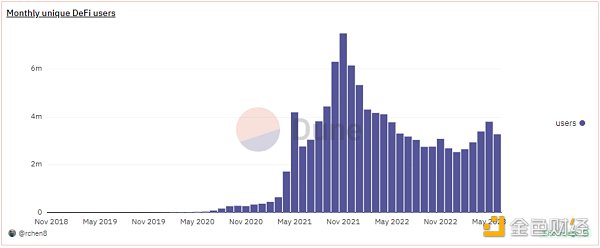

a) 潜在用户基数大。从全链生态来看,Defi 的用户是 NFT-AMM 赛道的潜在用户,目前 Defi 生态的月均活跃用户为约为 100 万人,而 NFT 独立 Trader 数量只有约 20 万人。通过 NFT-AMM 的交易模型可以将注入流动性的用户范围扩大,从 NFT 持有者和 NFT 交易用户,拓展至所有 Defi 生态参与者。

图:Defi 月活用户, Resource:https://dune.com/rchen8/Defi-users-over-time,数据截取时间 2023 年 6 月 27 日

加密货币对冲基金Fore Elite Capital Management 已获得香港证监会牌照:金色财经报道,Dechert 合伙人 Michael Wong 和 Jason Chan 已经帮助纯加密货币对冲基金 Fore Elite Capital Management 从香港证监会获得牌照,然后扩大该牌照的条件,使其能够投资前 100 大交易量最大的加密货币和衍生品.。此前,该公司的牌照只允许对排名前 20 的硬币进行多头交易。[2023/5/7 14:47:52]

图:NFT 月活 Trader 数量, Resource:https://dune.com/queries/2670914/4440079,数据截取时间 2023 年 6 月 27 日

b) NFT 资产种类和数量有巨大增长空间。NFT 有功能性和可组合性的不断创新,用户数量仍然有较大增长潜力。2023 年 5 月,几乎 Opensea 中的所有交易都源自于 Top 100 的 NFT,而这一占比在 2022 年 2 月只有 65% (https://dune.com/mizmatcat/OpenSea),说明行情萎靡的情况下,市场十分需要 NFT 新品类的刺激。此外,AAA 游戏的资产型 NFT 也将在 2023-2024 年迎来上线高峰,为 NFT 的活跃交易对提供了充足的空间。

Stratford Finance CEO:香港可能在年底前向至少8家加密货币公司发放牌照:金色财经报道,金融服务公司Stratford Finance首席执行官、香港证券及期货事务监察委员会(SFC)前监管人员Angelina Kwan表示,作为香港新的加密货币牌照制度的一部分,香港可能会在今年年底前向至少8家加密货币相关公司发放虚拟资产交易牌照。Kwan表示,希望在香港成立的加密公司需要迅速采取行动,因为在新的许可制度于6月生效时,申请审查可能会积压。

香港证监会上月发布的一份咨询文件显示,针对虚拟资产交易平台的新牌照制度,香港证监会计划要求交易所申请牌照,允许散户投资者交易某些大型代币。[2023/3/30 13:35:23]

c) NFT 的 AMM 赛道可以作为 NFT 资产和 FT 资产的桥梁。与 Defi 工具类似,其可组合性的创新空间代表着增长上限。FT 资产的流动性在 Defi 兴起之前也只能受限于 Order Book 形式的中心化交易所,以 Curve/Uniswap 为代表的 AMM 工具,解放了链上资产的活动范围,同时也获得了新的价值认同。同理,NFT 资产需要通过 AMM 工具,实现新的价值认同,创造新的定价模型。我们设想 NFT 的 AMM 模型可以有如下方向的创新:

与衍生品的结合:NFT 衍生品亦是创新聚集的细分赛道,在“IOSG Weekly Brief|从商品投机到金融投机:NFT 衍生品的符号游戏 #174 ”一文中,作者 Sally 将交易需求分为如下几类:投机(用小资金赚取 NFT 价格波动收益)、收益杠杆(加杠杆提高资金利用率)、对冲风险、分散投资组合并使其标准化。在诸多市场需求的驱动下,通过创造可加杠杆的投机市场,**NFT-AMM 交易模型可以创造流动性池内的动态博弈,为市场提供动态链上数据进而扩大博弈空间**。我们期待,通过与衍生品的结合,NFT-AMM 交易模型可能创造新的 NFT 定价规则。

NBA纽约尼克斯队与Coinbase合作发行NFT系列“New York Forever”:10月24日消息,NBA纽约尼克斯队宣布与Coinbase达成合作,将在其平台发行NFT系列“New York Forever”。本系列NFT均由纽约本地艺术家创作,总计9款,并将于世界标准时间10月25日晚间7点分在Coinbase启动首次销售(注:该NFT系列不会在公开市场上发布),随后在8点和9点进行两个批次销售,据悉该NFT持有者将会获得本赛季麦迪逊广场花园球馆门票等福利。(investing)[2022/10/24 16:37:20]

与抵押借贷平台的结合:以 BendDAO/Paraspace 为首的抵押借贷平台现仍在使用传统模式,即用户抵押 NFT 资产,通过地板价计算借借贷金额的抵押模型。即使 Blur 加入了这场厮杀后,竞争格局也没有发生明显变化。**我们期待看到,在 NFT-AMM 模型得到市场和资金的支持后,可以将 LP token 作为一种新的可生息的、可抵押的、具有流动性的资产证明。**通过盘活 LP token 的流动性,改变抵押借贷市场的现有格局,吸引不持有 NFT 的玩家通过注入流动性的方式入局。

通过 NFT-AMM 交易模型帮助项目方的减少流动性管理成本。特别的,对于游戏类 NFT 如果单纯采用 Order Book 的交易模型,项目方不得不花费大量精力用于关注地板价,流动性也无法得到自动化管理。我们期待在 NFT-AMM 的模型中,项目方可以在池子中注入对应的资产,从而能够动态的、批量调整 NFT 流动性策略。

dForce创始人:dForce欢迎第三方整合 DeFi领域需把控风险:dForce创始人杨民道今日在推特表示,我们于8月3日开启了流动性挖矿,我们欢迎第三方整合,包括YFI大军。我非常相信聚合(aggregation)的力量,USDx是第一个与贷款协议集成的稳定币协议。然而,聚合将风险敞口带到垂直市场上最薄弱的环节;在某种意义上,它也聚合了风险。尽管我们在安全方面进行了所有的审计、测试和努力,但在DeFi中没有任何东西是防弹的,而yield farming和DeFi都是危险的。不要冒超出你承受能力的资金风险。[2020/8/4]

在此我们借由几个例子阐述市场现存的产品亮点及对应问题。

a) 以 NFT 碎片化为交易基础的 NFTX 是较早尝试将 AMM 模型引入 NFT 交易的平台。

他们希望将 NFT 的碎片化 Token 作为流动性池中的一种资产,用户可以注入 ETH 等资产与之配对,组合成为交易对。这是一种大胆的创新,并且在短时间内获得了市场关注。但是随着 NFT 种类增多,用户开始发现这样的交易模式,只能提高 NFT 的价格波动空间,却丧失了 NFT 原有的最重要的稀缺属性,用牺牲收藏价值换取交易空间,渐渐的丧失了市场的认可。

b) 在 Uniswap V 1 的基础上,以 Sudoswap 为代表的平台尝试将 Uni-V 3 引入 NFTAMM 市场。

Sudoswap 尝试将 Uni-V 3 机制引入了 NFT 流动性市场,并创新的提出了适用于 NFT 交易的多样化乘积曲线,以供不同的用户需求。用户可以在选定的交易密集的价格区间(通常为地板价附近)创建流动性池,从而提高资金效率。该池子的初始流动性只能由创建者决定,且只有创建者可以向池子中注入流动性。于是在价格曲线上我们可以看到,Sudoswap 创建了诸多个按照最优成交价格排列的子流动性池,且每个价格区间对应的子池数量和深度也有所不同,池子之间的流动性也不互通。

c) Midaswap 在上述 AMM 模型的基础上引入了 Trader Joe V 2 的 Liquidity Book 模式。

用户可以在 Midaswap 中选择价格范围提供流动性。由于价格在每一个 Bin 中是固定的,所以在该模型下所有 LPs 的交易对头寸都被聚合到同一个流动性池子中,从而提升了流动性池子的深度。且 LPs 只需要单边添加流动性,即可获得 ERC 721 LP token 作为流动性凭证。巧妙地利用 ERC 721 LP token 的 tokenid 来锁定 LPs 在流动性池中添加的 NFT 流动性,从而可以实现两种创新功能,既将 NFT 流动性汇聚在一个 Pool 中又不丢失 NFT 原有的稀缺属性,兼容了 NFTX 和 Sudoswap 的长处。同时,Midaswap 在探索将 LP token 与 NFT 借贷协议进行跨平台结合,从而实现跨平台抵押借贷,或者根据项目方需求进行流动性挖矿。

以下是一些仍需提升的方向:

a) 由于流动性池互相隔离,流动性离散问题在 NFT 交易中显得较为突出。在上述平台的 AMM 设计中,同系列的 NFT 流动性池子由多个交易池构成,且大多围绕在地板价附近。这就导致了各个交易池之间的流动性并不联通,当价格波动或者预言机被攻击时,每个独立的流动性池都可能被击穿。由于流动性和交易深度只是在局部被提高,用户只能在小池子中进行交易,所以该模型无法承载大批量出售/买入的功能。

b) 地板价仍然直接影响流动池价格区间,没有办法形成新的定价模型。离散流动性导致 LP 创造流动性池的时候只能参考市场的地板价,池子只能被动的跟踪 Order Book 平台的地板价,失去了成为新的定价模型的机会。

c) 与上述问题类似,当交易池价格区间过度依赖地板价的时候,交易池便容易被操控攻击。由于交易池不连通,当出现大额买单/卖单的时候,价格容易被攻击,导致平台内的交易机器人的策略错乱。

d) 资产池缺少多样性,导致可组合性有待提升。引入 AMM 模型的目的是将更多的链上资产引入交易池,从而激发更大的交易需求。但是现有的的 AMM 模型仍旧只能使用 ETH 或其他一种生态资产作为交易对,丧失了其他资产进入 NFT 交易市场做 LP 的可能。

a) 容纳更多资产类别和用户类别,不持有 NFT 的用户也可以将他们的资产注入进流动性池中。

b) 与其他 Defi 工具可组合,通过 LP token 桥接多元的 Defi 平台,通过多样的计息方式,引入 Defi 用户资产。

c) 与 NFTFi 资产具有可组合性,即与抵押借贷/期权/期货等平台实现资产互认,提高抵押物类目,提高资金效率。

d) 形成新的定价模型,即通过 AMM 提高用户的扫货效率,不再单纯依赖预言机喂价,形成自己的定价权。

海姆达尔的轮盘已经开始颤动,期待 NFT AMM 能够架起一道新的彩虹桥。

金色早8点

Odaily星球日报

金色财经

Block unicorn

DAOrayaki

曼昆区块链法律

作者:Russian DeFi,编译:Block unicorn模块化区块链可能会使传统区块链变得过时.

作者:DeCir.io 非同质化代币(NFT)近年来获得了显著的关注,彻底改变了数字艺术和收藏品市场。随着这项技术的不断发展,人工智能(AI)的采用为NFT的未来带来了令人兴奋的可能性.

数字资产指的是价值的数字化表现形式,如对金融资产或实体经济资产的所有权。数字资产生态系统有可能促进更高效的交易,提高金融包容性,解锁经济价值。中央银行数字货币(CBDCs)、代币化的银行负债以及潜在受良好监管的稳定币,再加上一套精心设计的智能合约,可以作为这个新数字资产生态系统的交换媒介。

作者 Omer Ozden,CoinDesk;编译:RockTree Capital在华盛顿特区最近对行业监管采取的强硬态度的推动下,Web3.0 领域的公司正在逃离纽约.

作者:NingNing,独立加密分析师 来源:推特,@0xNing0x 但在这种恶劣的环境下,Web3 游戏仍然有一些令人兴奋的事情在发生,在GameFi的灰烬之下新东西正在萌芽.

最近有圈内的朋友咨询:帮亲友投资虚拟货币,是否属于非法集资?在回答这个问题之前,我们需要了解以下三个问题:(一)个人能否投资虚拟货币?(二)能否帮他人投资虚拟货币? (三)什么是非法集资? 01.