作者:Achim Struve,Outlier Ventures;翻译:金色财经xiaozou

1、前言

我们最近的文章“The Open Metaverse Under Attack – Fight Back”介绍了许多令人鼓舞的Web3领域的发展路径,而本文将聚焦一个潜力巨大的特定领域。

仅美国的无抵押个人贷款市场在2023年第一季度就达到了2100亿美元,超过了去中心化金融(DeFi)的总锁定价值,后者仅为610亿美元。

这意味着DeFi领域总体上具有巨大的增长潜力,尤其是去中心化借贷领域。这种显著的增长潜力促使我们纵观当前领先的去中心化无抵押贷款协议概况。

我们将对这些协议进行各方面比较,包括资本采用、代币估值、激励影响和主要营销方式等,进而清晰地描绘一幅绝对和相对市场格局。

2、概述

任何一个金融体系的基石都是资产借贷能力。贷款方从闲置的现金中获得回报,而借款人需要快速获得营运资金。DeFi领域的借贷市场往往是超额抵押的,这意味着借款人必须存入超过贷款价值的抵押品。例如,借款人需要提供10,000美元的ETH作为5,000美元USDC贷款的抵押品。虽然超额抵押贷款是DeFi的常态,但传统金融领域里的无抵押贷款却有时部分抵押不足,甚至完全无抵押。超额抵押确保了在借款人违约的情况下,可以出售抵押品使贷款人得到补偿。虽然超额抵押贷款对债权人来说更安全,但因资本效率低下限制了其市场扩张。这里就需要无抵押贷款协议来克服DeFi中的这一限制,无抵押贷款协议可以访问可信赖的信用数据来估算借款人的风险概况,而不会泄露区块链上的敏感信息。已经在开发结合零知识证明的预言机,以减少借款人向无抵押借贷平台披露身份的需求。

然而,无抵押贷款是DeFi的一个重要业务分支,其较高的风险反映在与Aave和Compound等超额抵押贷款方相比较高的贷款年溢率(APY)上。抵押不足或无抵押的贷款增加了违约的可能性。使用链下资产和合约进行贷款清算和偿还可能还需要很长一段时间。关于借贷池的安全性,贷款方必须依靠池管理人员的尽职调查(DD)。贷款方可能无法在需要时获得流动性,因为可从借贷池中撤出的流动性数量取决于池中存在的流动性数量。

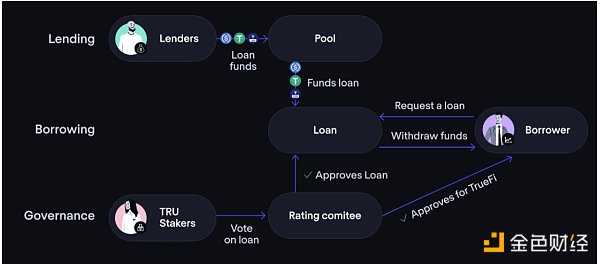

下图是一个以TrueFi为例的具有代表性的高级无抵押贷款协议生态系统。这里的贷款方资助一个借贷池,借款人将利用该池获得贷款。TRU的质押者可以对贷款进行投票,而贷款还必须获得投资组合经理的批准。

3、无抵押借贷市场概况

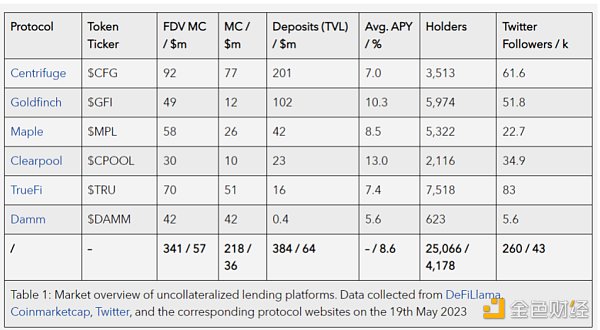

表1显示了向机构借款人提供无抵押借贷的一些协议概况,协议按总锁定价值(TVL)进行排序。

表1:协议概述

表1中所有无抵押贷款协议原生代币的FDV MC(FDV:完全稀释估值;MC:流通市值)总额为3.41亿美元,相当于加密借贷领域的6.6%、DeFi领域的0.7%以及加密MC总额的0.03%。此外,TVL总额为3.84亿美元,相当于DeFi TVL的0.6%。

这些数据表明,与整个DeFi和加密货币领域相比,表1中无抵押贷款协议的市场份额微乎其微。另一方面,鉴于传统链下无抵押贷款市场的规模,这些数据也显示了增长潜力。增长潜力变得更加明显,看看包括所有协议原生代币奖励在内的8.6%这个相当有竞争性的平均贷款APY。

请注意,与贷款给超额抵押借贷协议(如Aave)相比,向无抵押协议提供贷款涉及到的风险更高,因此贷款方有理由获取更高的补偿。

4、代币表现比较

通过对表1中相关代币的历史估值发展状况进行比较,我们可以洞察到未来的潜在轨迹。然而,以FDV MC衡量的代币估值受诸多因素影响,例如一般市场状况、单个协议的采用以及代币设计本身。具有较低价值捕获属性的代币可能表现不佳,而产品——借贷平台——可能在TVL和不良贷款率方面表现出色。因此,比较将在多个层面上进行。对代币设计和价值捕获属性的概述可以让你初步了解整体协议采用情况的预期相关性。例如,从协议收入中捕获强大价值的代币可能比具有有限价值捕获机制的代币更能代表通用协议性能。之后,将比较当前重要代币的衡量标准。最后的代币性能分析将侧重于历史发展方面。

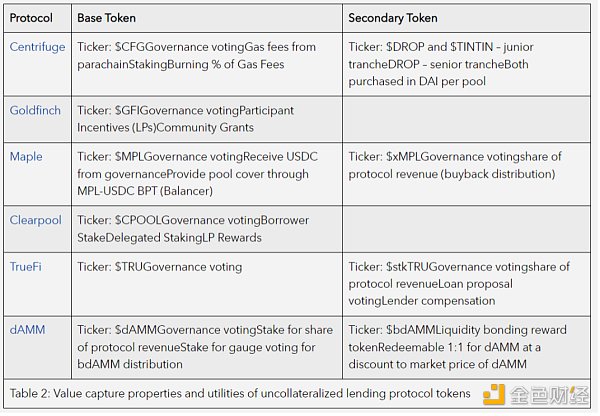

(1)代币价值捕获

表2概述了表1中排名前6位的协议的价值捕获属性和效用。所有代币分别向持有者和质押者提供治理权力。此外,Maple、Centrifuge和TrueFi利用质押来换取二级收据代币(receipt token)。收据代币有时被设计为投票托管(ve)模型,也可以作为向忠实支持者分发费用分成的工具。在Centrifuge、Maple、TrueFi、Clearpool和dAMM的情况下,费用分成是直接给与或通过分散回购实现的。Goldfinch和Clearpool没有二级代币,而是直接使用它们的主要代币作为协议激励工具。所有原生协议代币都直接从产品使用中获得价值,或者通过前面提到的费用分成、治理,或者在质押代币方面提供用户优势。这意味着可以期待所有代币都具有这种协议采用和代币估值之间的相关性。

(2)代币衡量标准

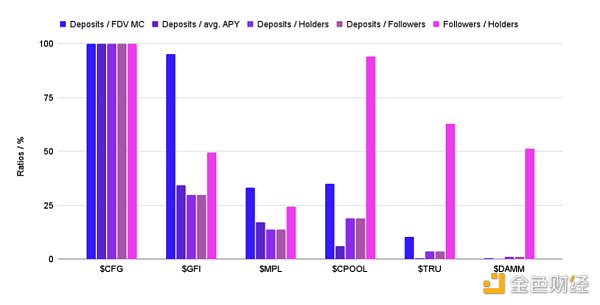

下图显示了协议存款(TVL)与不同衡量标准的关系,例如FDV MC、贷款方的平均APY、持有者数量和Twitter粉丝数量。这些比率均是同一类别内最高值的百分比。

存款/ FDV MC比率表明协议的资本采用相对于当前市场估值的状况。请注意,这些指标只计入了无抵押贷款和质押的存款。

存款/平均APY比率是表示资本采用相对于资本激励的一个指标。

存款/持有者比率表示每个原生代币持有者的平均存款价值,是从资本规模方面考虑实际用户质量的基准。

存款/粉丝比率是关于每单位营销工作带来的资本采用量的指示。请注意,Twitter粉丝数量并不一定与产品的实际用户采用相关。

粉丝/持有者比率表示,与原生代币的实际用户采用情况相比,市场营销工作的表现。

数据收集工作在2月份就已经进行了,但由于市场的剧烈变化,所有数据点都需要更新。在之前的数据采集中,协议之间不同类别的排名差异巨大。今天,我们看到Centrifuge在所有类别中都是明显的佼佼者,这是其高TVL的直接结果,其TVL是排名第二的Goldfinch的两倍。与其他竞争者相比,他们之所以成功,可能是由于他们创新的现实世界资产(RWA)代币化抵押形式。

(3)代币市值历史比较

前面的比较都与最近值相关。下图显示了不同无抵押贷款协议代币的FDV MC的历史发展情况。这些值由ETH FDV MC规范化,以达成一个加密市场的基准。纵坐标为对数尺度,从而减轻了高波动性的出现。鉴于从2022年1月1日到2023年5月19日这段时间,所有原生无抵押代币相对于ETH的价值都有所下降。

5、总结与见解

无抵押贷款协议的代币设计显示了不同的方法和价值累积机制,其中所有协议都通过其代币提供治理权力,但并非所有协议都通过质押提供直接收入分成。然而,所有代币设计都会从产品采用中以某种形式获取价值。

Centrifuge是目前从FDV估值和TVL方面来看最成功的无抵押贷款协议。尽管他们也面临着一些逾期贷款的困扰,但他们的优势在于他们的那些现实世界资产代币化的创新方法。

所有原生无抵押贷款代币的整体估值表现都低于加密市场。在2022年熊市期间出现了太多不良贷款,甚至有的贷款没有得到一分钱的偿还,导致了该行业的信任度下降。

就总体FDV MC而言,与整个DeFi领域(0.7%)和整个加密市场(0.03%)相比,无抵押贷款只是相当小的一块蛋糕。考虑到无抵押贷款与传统金融领域的巨大相关性,以及市场对资本效率的优化趋势,去中心化的无抵押贷款仍然显示出巨大的增长和创新潜力。它只是需要更多的时间来重建信任和创新,最终走入光明的未来。

区块律动BlockBeats

Foresight News

曼昆区块链法律

GWEI Research

吴说区块链

西柚yoga

ETH中文

金色早8点

金色财经 子木

ABCDE

0xAyA

在2023年,美国的银行大约每90天就发生一次崩溃。美国区域性的和规模较小的银行机构受到根深蒂固的脆弱性、监管失误、市场不稳定、风险管理失败以及其他因素的冲击.

目录 一、项目简介 二、项目愿景 三、特色和优势 1.特色 (1)模块化 (2)架构 (3)解耦执行 2.

金色财经 区块链1月12日讯 最新美国破产法庭文件揭示了SBF的所谓“循环投资”套路,他向大型型风险投资基金Paradigm投资了 2000 万美元.

Cosmos Hub在今年3月15日完成Lambda升级,正式上线Replicated Security(复制安全性),也被称为InterchainSecurity(链间安全性).

共识机制(Consensus Mechanism)是区块链事务达成分布式共识的算法。区块链节点共识过程中,所有节点都需要对整个区块进行签名,并将区块数据、节点公钥、签名数据等数据存储在区块中.

作者:Lao Bai,Amber Group 研究顾问前两天说的看了几十个项目之后要写的「公链乱象」,ZK 与 OP 新的基础设施,与下一代 Gamefi 可能的出路三个话题.