目录

1.0/ NFT 概述

1.1/ 背景

1.2/ 现状

1.3/ NFT 市场痛点

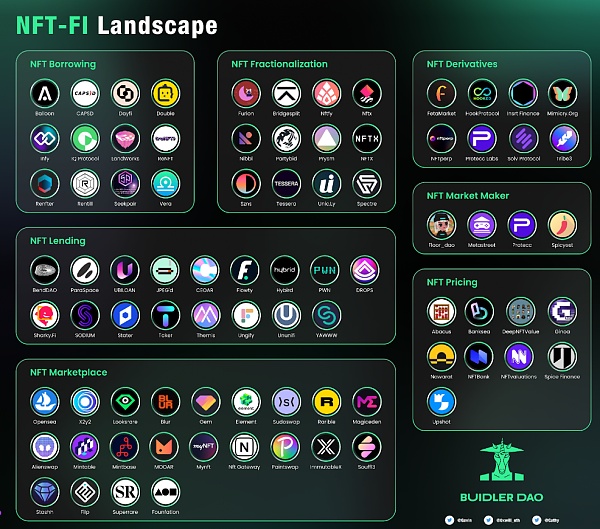

2.0/ NFTFi 赛道版图

2.1/ NFT 交易市场

2.2/ NFT 估值定价

2.3/ NFT 借贷

2.4/ NFT 碎片化

2.5/ NFT 永续

3.0/ 结论

NFT概述

背景

加密世界的每一轮行情往往伴随着新鲜的叙事,2020年是 DeFi Summer,2021年是 NFT Summer,经过了2022年一整年的沉寂后,2023年,结合了 NFT 和 DeFi 的 NFTFi 逐渐崭露头角,各种新项目层出不穷,NFTFi 成为了一个值得期待的新叙事。

现状

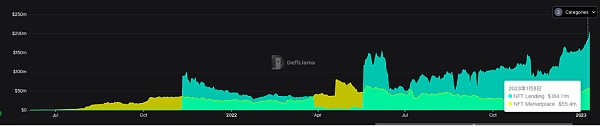

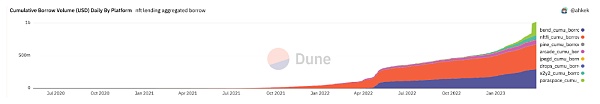

DefiLlama 数据显示,自2022年6月份以来,相比于日渐萎靡的 NFT Market,NFT lending 量一直在稳定上升,借贷是 NFTFi 最重要也是产品最多的赛道,这一定程度上表现了 NFTFi 领域获得了更多资金的关注。

目前 NFTFi 赛道注入流动性的对象主要是蓝筹 NFT,基于目前蓝筹 NFT 的市值,我们可以对 NFTFi 赛道的规模进行估算,根据 NFTgo 的数据显示,按照3月25日的 ETH 价格计算各大蓝筹的市值:CryptoPunks 为 14.21亿美元、BAYC 为 13.18亿美元,Otherdeed 6.32亿美元、Azuki 2.97亿美元等,总估值约 58.99亿美金。

NFT 市场痛点

NFT 流动性不足

相比于2021年的 NFT Summer,目前的 NFT 交易量呈现逐年下降的趋势,NFT 的门槛相比于同质化代币要高,排除 Free Mint 的情况,NFT 价格在几美金到上万美金不等,甚至同类 NFT 因为稀有度等因素价格差距也达到几倍或者几十倍,在大多数购买了 NFT 后,资产均处于闲置状态或者资本效率低下,持有者只能选择出售有价值的 NFT 获得流动性以投资下一个 NFT 或者其他资产。

财富效应不高

NFT 的投资收益还是主要集中于低买高卖,一些价格波动较小的 NFT 持有者基本选择持有,使有价值的加密货币处于闲置状态。

地板价起伏较大

NFT 的龙头项目垄断性较强,一些小的 NFT 项目往往因为市场深度不够或者官方高度控盘带来地板价的波动较大,Wash trading 现象较多,NFT 市场存在大量不真实的数据,即使是大市值的蓝筹 NFT 也很容易被价格操控,何况是市值小、价格低的 NFT。

现有 NFT 的流动性解决方案不够灵活

已有的 NFT 流动性解决方案,尽管是较成熟的借贷项目也会出于安全性和流动性考虑只接受一些蓝筹 NFT 作为抵押资产,NFT 覆盖面较少,可供用户定制 NFT 借贷方案的产品较少.

NFT 细分市场尚不成熟

仍旧是一个 long-only 的市场,投机者只能通过 NFT 的 Floor Price 的上涨获得盈利,而在行情下跌时除了 hold 和 dump 没有办法应对,导致很多 NFT 不会归零但是彻底失去了流动性,在热点退去之后完全没有人进行挂单和交易。

高版税费用

NFT 市场动辄 5–10% 的版税费用以及高达 2.5% 的手续费使得本来流动性就不好的市场更加雪上加霜。但更多的0版税的 NFT 交易市场浮出,Blur 的出现使 Opensea 终于妥协0版税,因此目前 NFT 交易的高版税已经有所缓解。

NFTFi 赛道版图

NFT 交易市场

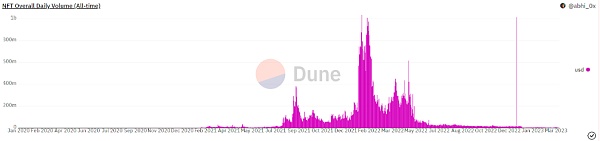

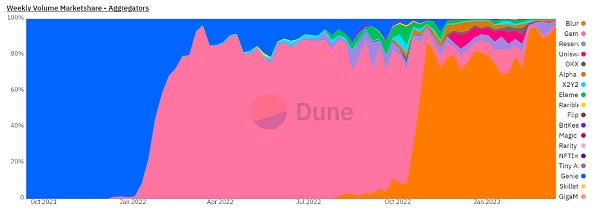

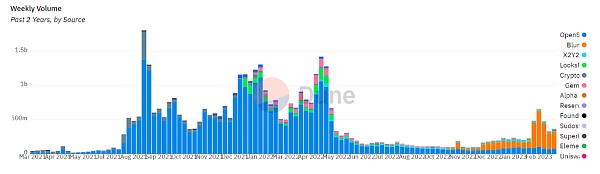

在广义的 NFTFi 领域,NFT 交易市场仍然是占据最多资金与关注度的赛道,NFT 目前主要的交易平台包括 Opensea、LooksRare,X2Y2,聚合器 Gem、Blur、Element,去中心化交易平台 Sudoswap 等。2022年初,NFT 市场延续了2021年的火热态势,1月份市场成交量突破 50 亿美元,再创历史新高,虽然2022年整体较2021年同比交易量显著下滑,但是这一年 NFT 交易市场也陆续发生了一些重磅的事件,X2Y2 宣布0版税,首个支持 AMM 的 NFT 交易市场 Sudoswap、为专业 Trader 打造的 Blur 发布空投代币等,使得整个 NFT 交易市场的格局发生了天翻地覆的变化,在诸多 NFT 市场中,最受瞩目的新秀毫无疑问是聚合交易市场 Blur。

(资料来源:https://dune.com/abhi_0x/nft-dashboard)

Blur

简介

Blur 作为新的聚合交易市场,3月29日官宣完成 1100 万美元种子轮融资,由 Paradigm 领投,eGirl Capital、Keyboard Monkey 等机构和天使投资人参投。强大的背景加上空投代币的预期,迅速吸引了一大批内测用户,也建立了一定的知名度,发放空投代币后,bid 激励模式更是引发了整个 NFT 市场的流动性热潮。

从图中我们可以很明显的看到主流交易市场的份额变化,Blur 从2022年10月份正式启动以来,公测3天后便迅速超越 Gem,迅速占据了整个聚合交易市场交易量的80%,11.27日,Blur 以 5500 ETH 的交易量超越了 Opensea 的 5300 ETH,成为了交易市场中当之无愧的黑马,牢牢占据了主导地位。

(资料来源:https://dune.com/hildobby/NFTs )

产品业务:

自有 NFT 市场和聚合器

聚合器的优势在于通过多平台价格聚合,可以挑选出最具优势的价格和最丰富的挂单,目前市面上的聚合器都支持一键扫货的功能,Blur 也不例外,据 Blur 声称,其交易速度是 Gem 的十倍,对于专业的 Trader 而言,扫货功能+较快的速度很好的满足了大部分交易场景的需求。Blur 独有的跳过 pending 功能也避免了很多浪费 gas 的场景。

除了聚合器外,Blur 也推出了自有的交易市场,并打出了“find floor on Blur”的口号,通过忠诚度评估的方式激励用户在 Blur 挂单,在 S2 的积分激励活动中,忠诚度是衡量积分获取的关键因素,如果在 Opensea 挂单,忠诚度将会直接归0,如此铁血手段很好的稳定了其自有市场的挂单数量。

产品特点:

(1)为专业的交易员打造的交易市场

Blur 团队着重说明了 Blur 的四点优势:数据更新快速、用户查询便捷、投资组合建议。

传统的 NFT 市场过于注重单一的零售体验,例如 Opensea 更像是一个超市,列出了玲琅满目的商品供用户挑选,而 Blur 则更像是一个交易市场,打开 Blur 看到的只有丰富的数据看板,凭借着流畅的扫货和跳过 pending 等为 Trader 定制的人性化的功能,其口号:“ Blur —— 一个为专业交易者而生的 NFT Marketplace”在圈内迅速流传开来。

(2)0手续费和自定义版税

a. Blur 鼓励 Trader 纵情交易,一直以来都是0手续费。

b. Blur 的版税可以让交易者自定义,但是 Blur 鼓励交易者支付版税保护创作者权益,执行高版税的 NFT 挂单者将会获得更多 $BLUR 空投,Blur 默认为 OpenSea、LooksRare 以及 X2Y2 中的最高版税,而交易者在 Blur 市场上挂单 NFT 时,他们也可以自定义版税的数值,将版税设置在 0.5% 以上的交易者,将会获得更多的空投。

一直以来,版税的设置是摆在 NFT 交易市场平衡创作者和交易者、收藏家之间的难题,交易者想要最大化利润,收藏家想要支持创作者,而创作者想要更多的版税收入,自从 X2Y2 开启0版税时代以来,一度引起了各大交易市场的版税之争,Blur 巧妙的将版税的设置权给了交易者和收藏家,希望通过他们的空投鼓励交易者尊重版税。

(3)“模糊”的空投规则

Blur 一共举办了三轮空投活动

Airdrop 1:面向所有在其他平台上积极参与挂单和交易的参与者发放空投礼盒。

Airdrop 2:面向所有11月份在 Blur 上积极交易的用户,同时加入了“忠诚度”的评估,交易的越多,得到的空投礼盒越多,忠诚度越高,礼盒的稀有度越高,Airdrop 2 的规模也远高于 Airdrop 1。

Airdrop 3:面向在 Blur 挂 bid 单和 listing 的交易者,奖励分为 bid 积分和 listing 积分,其中 bid 积分奖励总体原则是 bid 单价格挡位越高,时间越长,项目交易量越高,所得的积分也越高,具体权重不详;listing 积分则没有直接显示。因为 S1 前两轮的空投给了用户很大的惊喜,Airdrop 3 涌入了大量的“撸毛党”,为了刷积分去投机性的挂 bid 单,一度提高了整个 NFT 二级市场的流动性。

这种模糊的激励规则避免了平台沦为“挖矿游戏”,也确保了积极使用 Blur 的忠实用户的利益,交易者将成为获得最多代币和协议控制权的交易者。

评价:

复盘 Blur 的黑马之路,每一步都经过了精心设计,带着豪华的背景和诚意满满的礼盒登场,凭着流畅的交易体验,模糊但合理的空投激励俘获大批用户,其目的“路人皆知”,就是挑战 Opensea 的霸主地位,实际结果有目共睹,Blur 成为了Opensea 至今为止最棘手的竞品。

然而因为大环境的原因,NFT 市场其实已经是岌岌可危,Blur 带来的流动性能不能持久,还需以待时变。Blur 与 Opensea 的竞争,也证明了 NFTFi 还处于早期野蛮增长的时代,NFT 交易市场这块大蛋糕,鹿死谁手还仍是未知数。

NFT 估值定价

NFT 的定价是一切 NFTFi 的基础,我们拿蓝筹 NFT 类比与现实世界中的房产,房产可以通过地段,年龄、周边设施等多个维度评估其价格,且评估标准都有一定的共识,这就构成了其炒作的基础,蓝筹类 NFT 同样如此,没有合理的估值体系,则难以促成流动性。目前这个赛道包括 Taker、Upshot、Banksea、Abacus、NFTvalations、Pawnhouse、Pilgrim 等。

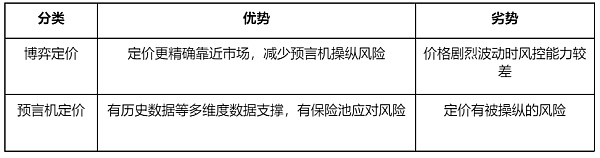

目前的定价方法包括两种:博弈定价和算法定价,简单来说就是人为主观定价和数据客观定价。

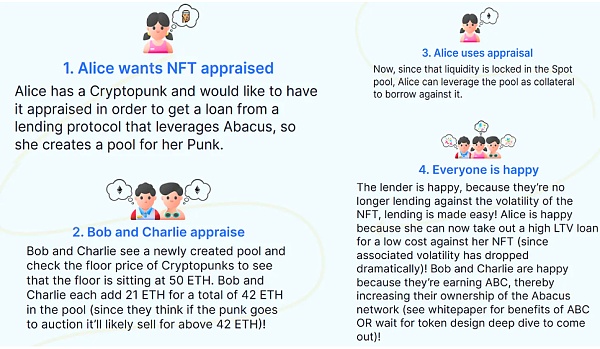

Abacus

人为定价方面,最突出的产品就是 Abacus,Abacus 利用乐观 PoS 创建了一个以流动池为基础的 NFT 估值方法,为 NFT 估值给出了新的解决方案。Abacus 的估值方法很大程度上依赖于 LP 主观决策的定价方式,优势是其可以实现 NFT 的实时估值,将交易价值与真实价值挂钩,释放出更大的流动性。

产品业务

(1) 同行激励定价

允许所有的用户提交他们自己的个人评估,质押 $ABC 作为保证金后,对群体认可的价格加权得出最后的价格,评估的赏金是最高的出价,赏金将按照评估的准确度和 $ABC 的质押占比分配,有点像股票猜价格赢奖金的玩法。

(2) Abacus Spot 定价

围绕待评估的 NFT 创建池子,这个池子即 NFT 价值的动态价格体现,NFT 的持有者在估值期间无需失去对其 NFT 的所有权,为贷方保证了其清算价值,评估者经过自己的评估后锁定 ETH 为估值进行担保,所有参与池子流动性的交易者都会获得 epoch 信用积分的激励,epoch 信用积分可以换成 $ABC 在市场进行交易,奖励与质押的金额跟时间正相关。

例:Alice 有一个 CryptoPunk,希望通过 Punk 获得更多的贷款,于是创建了一个池子,把自己的市价 50 ETH 的 Punk 放入池子里,评估师 Bob 和 Charlie 评估发现 Punk 的地板价是 50 ETH,于是他们分别添加了 21 ETH,这个池子除了 Punk 还有 42 ETH。

对于 Alice 而言,完全可以利用这个池子去贷更多的款,通过池子他的贷款效率得到了提高。

对于评估师而言,他们可以获得 Abacus 的原生代币 ABC 代币的增发,还有一定的概率可以获得一定的差价,如果 Alice 池子关闭池子时该 Punk 为 50 ETH,高于池子的价格 42 ETH,这时候 8个 ETH 的差价会平分给两位评估师,而如果 Punk 的地板价低于池子的价格,则评估师需要承担相应的亏损,NFT 的持有者 Alice 获利,Alice 可以通过来回做波段盈利,最终评估师与 NFT 的持有者利用 Abacus 不断的进行博弈,最终到达一个平衡的价格,即拍卖价格。

产品特点

(1)博弈定价模式

Abacus 创造了博弈定价模式,作为评估者和所有者价格博弈的中介,能够精确定价的同时也提高了资本的效率,大大提高了流动性,一般来说,NFT 的项目关注者越多,越理性,这种定价模式就越合理,很适合蓝筹 NFT 的模式。

(2)经济模型

Abacus 的代币经济模型有些类似传统的 DeFi,但又不完全相同。Abacus 的原生代币是 $ABC,主要用于参与奖励权重分配、质押挖矿、投票等,但 Abacus 通过 EDC 积分而不是直接用 ABC 代币去激励评估者,而获得 EDC 积分则需要参与评估过程,这部分产生的协议收益保证了其币价的支撑,也是其业务收入的重要来源。

评价

Abacus 找到了 NFT 的价格本质,目前的 NFT 的价值话语权仍然在交易者的手中,一级市场中由项目方定价发行的 NFT,如果交易者们不满意不买单,那只有破发一种结果。Abacus 协议通过使利润最大化的理性行为者来确定 NFT 的估值,相对其他基于系列地板价定价的资金池更加人性化,回归到每个 NFT 的价值本身,释放了大量的流动性,提高了资本效率。

但是其代币经济模型设定的玩法,一定程度上提升了参与门槛,NFT 的资深 Trader 就是天生的优秀评估师,与其参与这种博弈定价还不如去直接参与二级市场交易,如何降低他们入局的门槛或者有更好的激励模式,是 Abacus 接下来要面对的难题。

Banksea

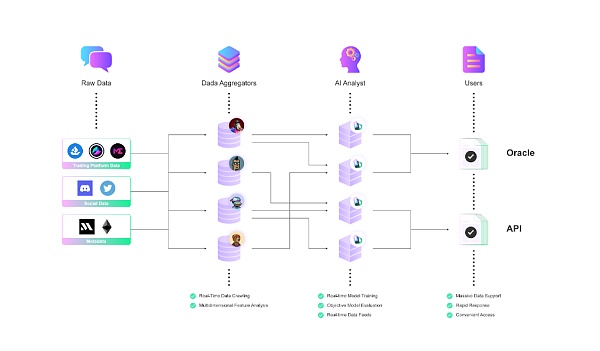

数据客观定价方面,比较经典的项目是预言机 Banksea。

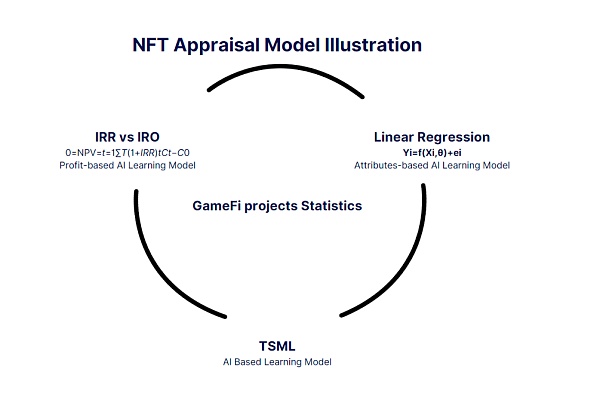

Banksea 是一个去中心化的区块链基础设施,通过链下结合 AI, 大数据的技术进行 NFT 数据分析、NFT 估值和 NFT 综合风险评估,通过 Oracle 的方式,为链上用户提供安全、客观、实时的 NFT 估值。

Banksea 由数据聚合器、AI 分析和用户端组成。数据聚合器收集和处理原始数据,AI 通过模型生成 NFT 估值,最终以两种方式给到用户端(Oracle - Smart Contract /Banksea API)。其中 AI 处理环节,是他们的机制核心。通过采用时间序列预测法建立模型,通过一定时间的数列来预测趋势,即通过 NFT 的历史特征数据来估计当前的 NFT 价值。估值模型建立后,需要对模型的输出进行评估。人工智能节点采用 MAPE(平均绝对误差百分比),参照其他评价指标,综合评价模型效果。最终,Banksea 将 NFT 采集值(包括市场地板价、AI 地板价、24h平均交易价格等)和 NFT 估值(包括标准估值和估值范围)同步到合约上。

(1)链下 API 服务

为确保估值的准确性,Banksea NFT Oracle 在此过程中对大量数据进行了分析。分析的结果非常有价值,所以我们现在通过 API 提供分析数据。

市场分析

交易统计:统计各种市场交易数据,包括市值、交易量、持有人数量等。

人气分析:结合社交媒体数据和交易统计结果分析当前市场热度。

Collection 分析

稀有度分析:稀有度排名,稀有度与交易价格关系分析。

交易统计:各类交易数据统计,包括市值、交易量、持币比例、底价、创建时间等。

人气分析:结合社交媒体数据和交易统计数据分析当前市场热度。

NFT 分析

静态数据:性状分析,稀有分布。

交易统计:统计成交数据,包括历史成交价、历史挂牌价、历史均价等。

(2)链上数据服务

收藏级

Banksea NFT Oracle 根据链上的交易和上架记录,实时计算出 NFT 藏品的市场底价、AI 底价、24小时均价等数据,并将这些数据同步到链上。AI 底价是一个集合中所有 NFT 的 AI 估值的最小值,防止市场底价不稳定和短线操纵攻击。

NFT级

Banksea NFT Oracle 综合分析 NFT 基础数据,提取多维特征,基于时间序列建模训练 AI 模型。AI 模型会定时对某个 NFT 进行估值,同时平台会根据 NFT 的实时交易价格进行回归验证,并持续优化模型以保证准确性。估值结果包括估值标准和估值区间。估值标准是指 AI 模型的综合评价结果,估值区间是指不同模型的估值边界。

目前 Banksea 提供100个 Collection-Level 的免费喂养服务

客观性

AI 算法直接生成 NFT 估值,保证估值的公平、公开、客观,不受主观意识的影响。

Banksea NFT Oracle 收集多维数据,防止 SPOF(单点故障)。它还在链上应用估值聚合算法来避免节点的虚假估值。

速度快

Banksea NFT Oracle 支持分钟级估值。

Banksea 除了 NFT 历史数据,他们还引用了社区、社交媒体数据和其他非直接关联的数据,丰富了数据维度,有数据支撑的估值较为的客观,但其 AI 算法并未公开,也存在一定的风险。我倾向于 Banksea 的实时报价更适合用来做数据分析。

总结主观定价和数据客观定价的优劣势对比。

NFT借贷

NFT 借贷可以理解以 NFT 为基础,加上 DeFi 的玩法,赋予能多的流动性和资金收益。NFT 借贷赛道属于 NFT 细分赛道中发展较成熟的一个,也是最具活力的一个细分赛道,新的竞争者层出不穷。

纵观赛道中主流借贷协议,主要有4种借贷方式:

点对点(Peer-2-Peer, P2P)借贷,即用户与用户之间进行撮合交易撮合达成借贷,贷款方与借款方在利率、期限、NFT 抵押物种类等方面撮合,需求达到匹配后实现借贷交易。

点对池/点对协议(Peer-2-Pool / Peer-2-Protocol)借贷,即用户与协议池之间达成借贷的模式,贷款方抵押 NFT 到协议池快速获取贷款,存款方向协议池提供资金赚取利息收益

混合式借贷,即融合了点对点、点对池模式的协议。在该种模式下,贷款方设置利率、期限、贷款金额等一系列参数,在平台上请求贷款意味着在该平台上建立了一个单独的协议池,多个借款方可以将资金存入协议池赚取利息收入。

中心化 NFT 借贷平台,即贷款人将 NFT 抵押给中心化平台,平台对抵押物进行评估后发放贷款。

根据 Defillama 的数据显示,NFT 借贷赛道的项目数量较多,尽管2022年11月15日前后,地板价下跌触发了许多 BAYC 抵押物的清算拍卖。由于清算拍卖以贷款者负债为起拍价,BendDAO 拍卖池中的抵押物存在较大套利空间,吸引了不少 NFT Flippers 参与竞拍,BendDAO 的 TVL 排名目前仍是龙头地位,TVL 远超第二名,但后起之秀 Paraspace TVL 增速较快,上线3个月内,Paraspace 已经超过 NFTfi 和 JPEG'g,如今在借贷赛道 TVL 排名第二(如图1所示)

(资料来源:defillama https://defillama.com/protocols/nft%20lending)

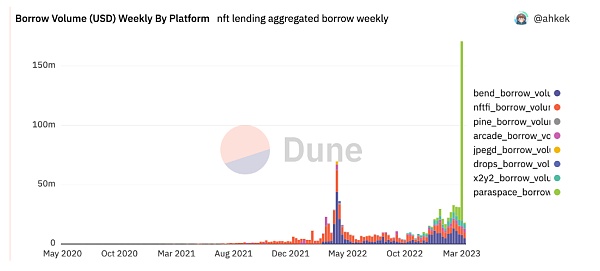

同时,根据 Dune Analysis 中的累计日贷款量可以看出 NFTfi 和 BendDAO 仍然是市场上主流的两个借贷平台,但2023年3月开始,Paraspace 的累计日贷款量增速明显加快,3月13日 Paraspace 的累计日贷款量呈现出断层式的增加(如图2所示),有可能和 SVB 3月10日宣布破产,引起市场的信用危机,更多的投资者愿意质押 NFT 先行获得一部分流动性,加之 Paraspace 3月12日宣布的成为 APE Coin 官方指定质押平台等一系列宣发活动,引起市场热度,投资者在 Paraspace 上的贷款量显著增加,3月13日该周的周贷款量一举超过 BendDAO、NFTfi,位居周贷款量第一名(如图3所示)

(数据来源:https://dune.com/impossiblefinance/nft-lending-aggregated-dash )

(数据来源:https://dune.com/impossiblefinance/nft-lending-aggregated-dash)

因此在 NFT 借贷市场,本文将从 TVL 排名前二的项目入手,解释 NFT 借贷市场的运作机理,以及 Paraspace 为何异军突起。

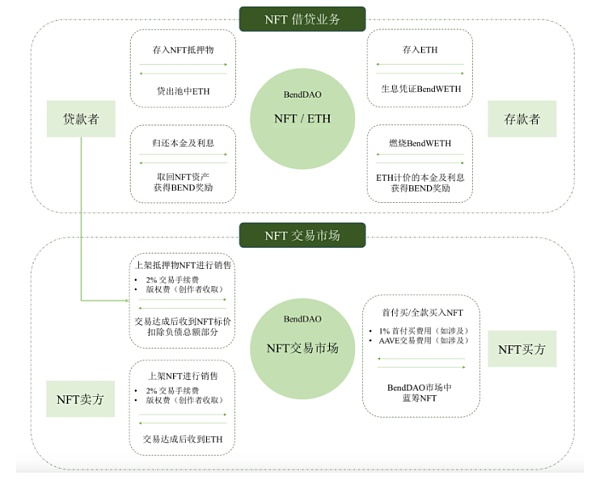

BendDao

BendDAO 以蓝筹 NFT 资产为抵押物借贷 ETH 为主要业务,其他业务有 BendDAO 上内置的交易市场,支持用户借贷的同时,挂单抵押物并进行交易(“挂单卖”),也支持用户首付一部分资金购买 NFT(“首付买”)。基于以上的业务,协议主要收入来源是抵押借贷产生的息差收入,其他收入还有交易市场带来的交易费用收入(2%费率)和首付买手续费收入(1%费率)。目前 BendDAO 的累计用户以达到10,016,累计 NFT 借贷总额为 $256,282,891。主要的业务可分为以下几种:

主要的业务可以分为以下几种

(1) NFT 点对池借贷

涉及 NFT 质押者和流动性提供者两方,NFT 质押者通过质押 NFT 贷出池子中的 ETH,流动性提供者可获得利息收入。当抵押 NFT 的价格下跌至跌破 health factor 将触发清算机制。(如图5所示)

(2) NFT 交易

卖方获得预售流动性:作为 NFT 的卖方,大多数情况的 NFT 出售不是即时,卖方可以选择先抵押 NFT 贷出相应比例的 ETH,先获得流动性,当 NFT 确定售出时,卖方得到的利润即为售价-借贷金额(本金+利息)

(3) 买方首付购买

买方可支付%的首付款,将 NFT 质押在 BendDAO 平台,期间将享有 NFT 的全部效用,待买方偿还完本金和利息后,即可解锁 NFT,获得完全拥有权(如图5所示)

(资料来源:Mint Venture)

(4) APE Coin 质押

2022年年末,BendDAO 开发出转为 BAYC 社区打造的 APE Coin 质押业务,Yuga Labs 部分质押池需要同时持有 NFT 及 $APE 代币,BendDAO 社区基于该质押功能开发资产配对业务,解决部分用户仅有 $APE 没有 NFT 或仅有 NFT 没有 $APE 的问题,组合配对市场中的 NFT 与 $APE 达到收益最大化,再将收益分享给 LP。

采用了一种配对质押挖矿方案,用户即使只持有矿池所要求的的部分资产即可参与质押,也就是说用户如果只持有ApeCoin 或某一个 NFT(BAYC\MAYC\BAKC)也都可以挖矿了。

作为提高撮合 NFT 和 ApeCoin 持有者配对的回报,BendDAO 会收取 4% 的用户质押收益作为配对服务费。

(1) NFT + DeFi

协议池集中了 NFT 抵押物和 ETH 资金,贷款用户抵押持有的蓝筹 NFT 资产,按照协议计算的 NFT 地板价、固定抵押借贷比例 LTV、浮动利率 APR 即刻从协议中贷出 ETH 资金,ETH 资金借方按照浮动 APR 随时存取资金。

(2) 清算保护机制及交易透明化

对于借款人而言,在拍卖期间(48小时清算保护期),为了 NFT 持有人的安全,借款人(有抵押 NFT 的用户)仍然能够在拍卖开始后的 48 小时内偿还贷款。对于出价人而言,当抵押 NFT 的健康因子小于1时,在 Bend 拍卖机制下只要出价高于地板价,任何出价人都可以获得 NFT 的所有权。这样一来,所有的 NFT 都将获得一个价格发现机制,使交易透明化。

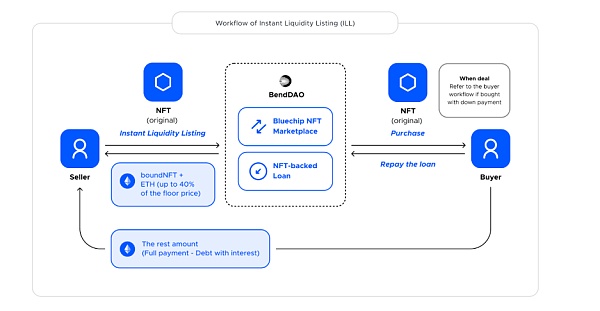

(3) 最佳的蓝筹 NFT 流动性增强方案

通过抵押品挂单,NFT 持有人/卖家可以选择接受即时 NFT 支持的贷款,并在挂单时即时获得最高达 40% 的地板价。用户可以随时在 BendDAO 上挂单抵押品。买家可以根据实际价格支付最低首付的 60% 来购买蓝筹 NFT,同时从 AAVE 启动闪电贷款来支付剩余部分。闪电贷的借款金额将通过 BendDAO 上的即时 NFT 支持的贷款来偿还。首付款过后,买家将自动成为借款人。而借款人也可以在挂单他们抵押的 NFT。

(资料来源:Bendao官网)

(4) 借款人仍然享有 NFT 的所属权

当借款人将 NFT 存入 Bend DAO 时,一个 boundNFT 将作为债务 NFT 被铸造出来。boundNFT 被设计为提供保险库功能,同时具有充分安全性和相同数字化自我表达。boundNFT 具有与用户拥有的原始 NFT 相同的元数据和代币 ID,用户仍然可以用于社交媒体的 PFP,仍然享有领取空投等权利,boundNFT 具有不可转移和不可授权性,因此不会被盗走。

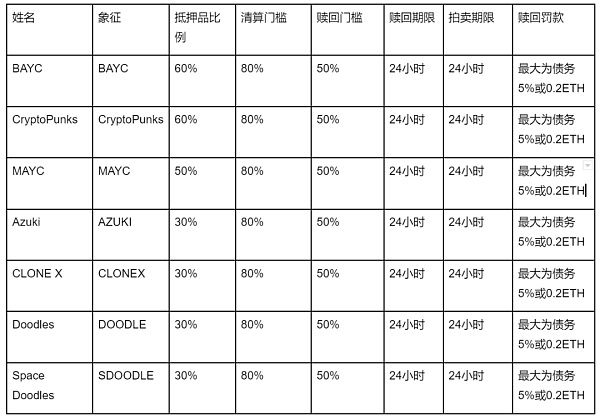

支持的资产及清算机制

(1) NFT 抵押比例

经过社区议案,BendDAO 与2022年8月30日对赎回期限和拍卖期限进行调整;在2022年12月18日,对 NFT 的抵押品比例进行调整

(2) NFT 借贷利率

借贷利率将由市场供给决定,当资本可用时,低利率以鼓励贷款。当资本匮乏时,高利率以鼓励偿还贷款和增加存款。

(3) 清算

由于 NFT 抵押贷款的健康系数低于 1,因此将触发 48 小时的强平保护

健康因子 =(底价 * 清算阈值)/ 带息债务。

如果48小时内没有还款,拍卖将持续48小时。

底价:原始价格数据来自 Opensea 和 Looksrare。链上计算时间加权平均价格(TWAP)对底价进行加权,确保价格合理。

优点:

(1) 项目起步于2022年3月,在点对点的 NFT 借贷市场中初创点对池的借贷方式,产品逻辑简单易懂,为用户省去了设置参数的麻烦,对于初级 NFT 玩家极为友好,在 NFT Summer 时已经积累了一定的用户量,目前作为 NFT 借贷的龙头项目,具有较强的用户粘性。

(2) 需求覆盖面广。BendDAO 瞄准了市值占比较大、交易较活跃的蓝筹 NFT市场以及 PFP 主要计价单位 ETH,BendDAO 目前可以满足市场中“重要”用户的需求。

(3) 清算机制较完善,蓝筹 NFT 的借贷比例设置优于NFTfi 等点对点借贷协议,且拥有48小时的清算保护期。

(4) DAO 的去中心化治理和团队合作共同推进项目。质押平台币 $BEND 可获得 $veBEND 参与社区治理,蓝筹 NFT 的借贷比例也在 DAO 提议的推动下不断优化。

风险点:

(1) 清算机制有风险,BendDAO 采取 Chainlink 的预言机机制,主要瞄准 Opensea、Looksrare 上的 NFT 报价来确定 NFT 价格,蓝筹 NFT 价格是决定清算的主要因素。2022年11月,地板价下跌触发了许多 BAYC 抵押物的清算拍卖。由于清算拍卖以贷款者负债为起拍价,BendDAO 拍卖池中的抵押物存在较大套利空间,吸引了不少 NFT Flippers 参与竞拍。但由于地板价与贷款者负债之间存在一定价格空间(如BAYC 抵押物的 Floor Price 及 Latest Bid 之间价差较大),Flippers 的套利行为可能会进一步拉低地板价,造成更多抵押物的清算拍卖,在蓝筹 NFT 风险在协议的清算机制下被放大。

(2) 抵押比例的更改完全由社区推动。抵押比例的更改往往滞后,且比例的确定缺少科学性,不如 Aave、Compound 等借贷协议一样采用第三方机构进行风险模型评估,也缺少对 NFT 抵押物资产质量的评估。

Paraspace

ParaSpace 是基于以太坊生态的创新性 NFT 借贷平台,一个点对池 NFT 借贷协议,允许用户抵押和借出 NFT 和同质化代币。其姊妹项目 Parallel Finance -- 波卡生态第一大借贷协议,大家肯定并不陌生,开发团队同样为 Para Labs。

简单来说,ParaSpace 支持 APE、cAPE、ETH、DAI、WETH、stETH、USDC、USDT 共计 8 种 ERC-20 资产,以及创新地支持由以上 ERC20 组成的 12 组 UNISWAP V3 LP(指定费率)作为抵押品,用户可将打包后的资产抵押进行借贷,改善链上资产资本效率不高的问题。

与 BendDAO 相比,其模式是交叉保证金的全仓杠杆模式,并且 ParaSpace 背后的 Para Labs曾获得 2900 万美元的投资,其中不乏有 Polychain Capital、Slow Ventures、Coinbase、StarkWare 等明星投资机构,未来也是潜力很足。

(1) 点对池借贷

打包抵押:Paraspace 在支持用户进行点对池借贷的同时,创新性的提出了打包抵押新概念,可抵押物包括 NFT、ERC-20 Token、Uniswap V3 LP 等生息资产,用户将 NFT 和其他生息资产捆绑既能获得更高的信用额度,还能借贷更多的流动性资产,进一步增加资金使用效率

交叉保证金信用模式:用户抵押的资产之间不再隔离(例如:一个用户抵押5个 BAYC,将生成5个不同的健康系数,而 Paraspace 将5个抵押的BAYC 看作一个资产组合,生成资产组合的健康系数),用户可以根据资产组合的总价值进行借贷,最大化借贷的同时,保证一定的清算安全性。

(2) APE Coin 质押

APE 代币的币价与 Ape NFT 的地板价本身就有着比较强的关联性,所以清算风险本身就要比 NFT 抵押借贷 ETH 的模式要低。同时在极端情况,清算流程要开启时,ParaSpace 会自动赎回已经质押的 Ape NFT,但是会从其 Staking 奖励中扣除必要的部分,保证 APE 代币借贷的偿付性,同时 Ape NFT 本身也不会真正进入清算拍卖流程。

一键配对:Ape 的持有者直接一键质押获得一定数量的 APE Coin,参与 Ape Coin 的流动性挖矿。当质押的Ape NFT清算开始时,ParaSpace 会自动赎回已经质押的 Ape NFT,只会从其 Staking 奖励中扣除必要的部分,保证 APE 代币借贷的偿付性,Ape NFT 本身也不会真正进入清算拍卖流程。

自动复利:目前 Paraspace 已开发质押 APE Coin 进行挖矿,合约可自动复投,节约操作步骤和 gas fee。

(1) 打包抵押和全仓保证金

允许用户同时抵押 NFT、ERC-20 Token、Uniswap V3 LP头寸或三者的任意组合按照平台的比例计算能借贷的最大金额,并生成信用额度,用户可以选择相关性为负的 NFT 形成 NFT 投资组合,来抵制因单个 NFT 价格大幅变动导致的清算。

(2) 交叉保证金信用系统

允许用户同时抵押 NFT、ERC-20 Token、Uniswap V3 LP 头寸或三者的任意组合生成信用额度,生成的信用额度可以直接在 Paraspace 内嵌的 NFT 市场中从主要 NFT 交易市场上直接购买 NFT,稍后再偿还贷款,提高资金的使用效率。

(3) 杠杆购买 NFT

除了用户已经抵押的资产可以用于生成积分,将要购买的 NFT 也可以生产新的信用积分,用于购买下一个 NFT,用户需要将健康系数保持在1以上。

(4) ChainLInk NFT 预言机

Parespace 是第一个使用 ChainLink 的 NFT 预言机作为借贷报价机制核心,使 Parespace 的 NFT 报价比 BendDao 更准确。

(5)清算保障

当健康系数低于1时,用户的抵押资产将面临被清算的风险,用户可以选择及时像抵押资产中注入平台认可的 NFT、ERC-20 Token、Uniswap V3 LP头寸,若用户的健康系数仍低于1,清算时流动性更强 ERC-20 Token 和 ETH 会被优先清算 Paraspace 有着 NFT的独特清算机制,NFT 清算将采用混合式荷兰竞拍,确保 NFT 获得最大价值。

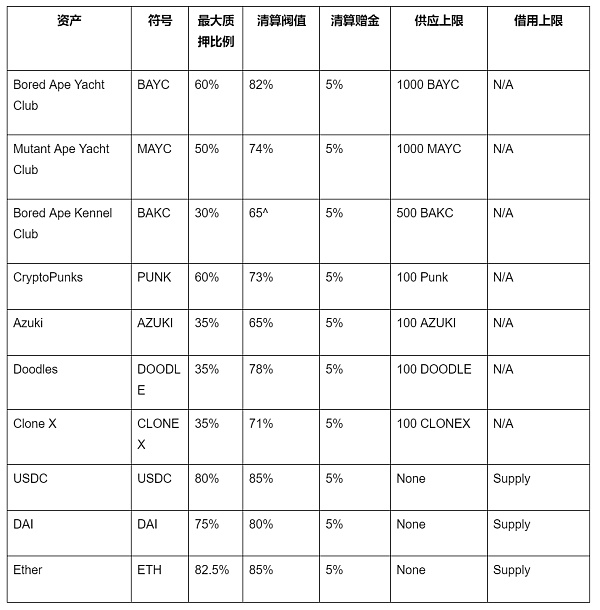

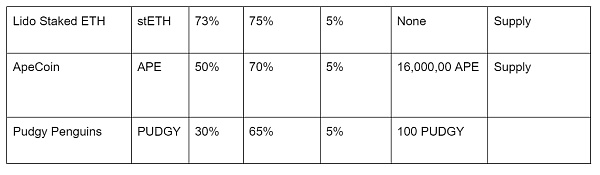

支持资产及清算机制

目前 NFT 种类包含9个:Bored Ape Yacht Club, Mutant Ape Yacht Club, BoredApeKennelClub, CryptoPunks, Doodles, otherdeed, CloneX, Azuki, MoonBirds, Meebits, PudgyPenguins, SeWer Pass。

支持的 Token:APE、cAPE、ETH、DAI、WETH、stETH、USDC、USDT 共计 8 种 ERC-20 资产。

(1) 开发团队

Paraspace 背后开发团队为 Para Lab,曾开发 Parallel Finance -- 波卡生态第一大借贷协议,团队技术背景较强。

(2) 投资人背书较强

Polychain Capital、Lightspeed Venture Partners、Slow Ventures、Coinbase、Blockchain Capital、Pantera、gumi cryptos、starkware、continue capital。

(3) 产品设计

目前产品仅上限2个月,TVL 在 NFT 借贷赛道已为第二,且 Paraspace 在 BendDao 的点对池借贷基础上做了一系列创新,例如交叉信用体系、NFT 预言机、混合式荷兰竞拍和自动复投都将进一步激发 NFT 的活力,产品潜力较大,值得关注。

(1) NFT 本身较缺乏流动性,用户数量有限,TVL 排名第一的 BendDao 也不足1000名用户,可以预测 Paraspace 的用户数量小于1000。

(2) Paraspace 目前上线时间仅三个月,可能存在潜在的风险点还未被发现,但是目前已经在已有的 NFT 借贷协议上有中大突破。

(3) 团队内部矛盾:最近曝光的 Parasapce 的内部矛盾带来的用户抽水和资产大量流失不免让人嘘唏,好的叙事架不住团队的骚操作,团队且行且珍惜。

Ubiloan

Ubiloan 是一个去中心化的点对池贷款协议,专注聚焦 GameFi 赛道的 NFT,为游戏和元宇宙中的 NFT 提供即时贷款和流动性。Ubiloan 有一套独有的 NFT 评估框架,旨在通过机器学习和算法来解决 Web3 游戏中特别存在的问题。Ubiloan 的愿景是连接元宇宙和物理世界,游戏或元宇宙这样的封闭环路系统所赋予的实用性是 NFT 未来的方向,让前一亿名游戏玩家或 NFT 持有者从他们的数字资产中获得经济利益。

游戏 NFT:

PFP 拥有最大的 NFT 市场份额,但是纯头像或艺术收藏 NFT 应用场景十分有限,而且目前的 NFT 市场 PFP 的叙事已经失去了新鲜感,头部的蓝筹 NFT(如BAYC和Azuki)早已计划开发自己的游戏和生态系统,为下一轮叙事打下坚实基础。

游戏和元宇宙的 NFT 代表着 NFT 的未来,在传统的游戏中,玩家们每年在游戏上的花费就超过 1000 亿美元,用来购买角色皮肤,道具,或者解锁独家内容,而这样独特可交易的内容都值得被做成区块链上的 NFT,从而赋予更高的价值。

未来,这些资产将不再是游戏公司服务器中的一行代码,而是在玩家钱包中,NFT 是实现虚拟与实物融合必需因素。建立游戏和元宇宙金融基础设施是Ubiloan 的使命,Ubiloan 旨在成为游戏和元宇宙领域内 NFT 银行,在贷款业务方面入手,并继续提供各种数字资产解决方案,例如“先买后付”、“用户信用记录”以及数字资产评估等。

PFP 有最大 NFT 市场份额,但纯头像/艺术收藏 NFT 有限应用场景,市场叙事失去了新鲜感。头部蓝筹(如BAYC和Azuki)早已计划开发自己的游戏/生态系统,打造下一轮市场叙事基础。

点对池借贷:

NFT 持有者(借款人)可以在将其 NFT 抵押在 Ubiloan 协议中后立即获得贷款。流动性提供者(出借人)将特定加密货币存入 Ubiloan 的流动性池中以赚取利息。

通过 Peer-to-Pool 模型,借款人和出借人都可以自动且去中心化地使用 Ubiloan,无需信任任何人类。贷款模式允许一旦协议同意抵押品,就能够立即获得贷款,并进行自动分配,无需任何人为干预。与传统不同,Ubiloan 还支持非托管放贷,并启用了新的 EIP-5604 来实现这一点。该方案允许借款人同时保留他们的资产并从 Ubiloan 中借钱。

(1) Ubiloan 有一套独有的健康因素评估体系,这是借贷协议里最大的创新,对项目团队的背景和投资机构定性分析,对交易速度、深度和价差定量分析,通过这套评估体系对NFT本身的风险维度定量评估,能够更科学的预知风险,可以想象,在某些NFT出现系统性的风险的时候,Ubiloan可以根据健康因素的变化及时的避险,以免造成“连环清算的局面”。

(2) 与其余的借贷协议不同,Ubiloan 专注于聚焦 GameFi 赛道的 NFT,押注未来的 GameFi 赛道起势,Ubiloan 作为领先的借贷龙头会获得先入为主的优势。

(3) Ubiloan 的多渠道清算,可以通过拍卖,AMM、游戏公会兜底三种方式清算,安全系数较高。

Ubiloan 另辟蹊径,放弃与其余平台竞争蓝筹 NFT 板块,去押注 GameFi 的 NFT 这片蓝海,近期如 Matr1x 等游戏 NFT的爆火也预示着,如果抓住 GameFi 新叙事的机会,Ubiloan 很可能会成为 GameFi 界的 BendDAO。Ubiloan 健康因素评估体系、多渠道清算和48h清算保护形成了其避险的三板斧,最大程度的保护 NFT 持有者的安全。

NFT 碎片化

碎片化 NFT 已经不是一个新鲜的议题,碎片化的目的是为了使单个交易的门槛大幅降低,从而使 NFT 圈内的普通玩家可以正常的参与进去。市场上较为常见的碎片化机制是将 NFT 分割成一系列同质化的代币,碎片的总量首先由 NFT 的卖方或者项目方规定,碎片可以按照 FT(同质化代币) 的思路进行例如借贷、流动性池等方式增强流动性,同时增强市场的价格发现功能。

这些碎片化协议会要求每个碎片在任何时候都被上架,因此任何人都可以通过匹配价格来购买一个碎片,以表达对未来的价格预测。然后,NFT 的价格是所有流通碎片的价值总和 —— 投资者可以在任何时候以该价格收购整个 NFT。

NFT 碎片化目前市场规模较小,应用范围较窄,主要因为碎片化的 NFT 对象局限性大,没有走出 NFT 流动性差的死循环,同时又增加了重组的风险,流动性的问题需要吸引更多的用户参与。重组的实现具有风险,为了将整个 NFT 从金库中移除,所有持有者都必须出售他们的股份,这意味着所有部分都必须重新组合在一起,如果有某一部分缺失,该 NFT 就无法恢复

碎片化赛道不乏一些项目已获得较多的关注。

Tessera (原名:Fractional)

Fractional 是一个搭建在以太坊上的纯粹的 NFT 碎片化协议,NFT 持有者可以将一个或多个 NFT 锁进智能合约创建碎片化的同质化代币。代币的发行数量、符号由创建者设定,此外,创建者还要为锁住的 NFT 设置起拍价格和买断价格,让其他 NFT 收藏者可竞拍。

Fractional 2021年获得了由 Paradigm 领投的 790 万美元种子轮融资;2022年,Fractional的A轮共融资2000美元,Paradigm 领投,Uniswap Labs Ventures、Focus Labs、eGirl Capital、Yunt Capital 以及 50 多位个人天使投资人跟投。

在宣布A轮融资的同时,Fractional 宣布改名为 Tessera,并宣布将保留原来的碎片化,用户仍然可以前段购买 NFT 碎片、买断 NFT 以及 PartyBid 集体竞标等,但新协议将采用超结构(Hyperstructures)的概念,以及"RICKS"的 NFT 碎片化方案,可确保碎片始终转换回其底层的 NFT,同时又能避免 all-or-nothing 买断拍卖的流动性和协调问题。

(1) 蓝筹 NFT 碎片化

保持原有的 NFT 碎片化服务,当 NFT 转移到平台的 Vault 时将会出发拍卖,并铸造成指定数量的 Raes,用户可以通过首次拍卖或者二级市场购买碎片化的 NFT(Raes);如果用户想买断 valut 中的该 NFT,可以选择提交买断协议;或是选择在 Tessera 平台上放弃 Raes 即售出该碎片。持有 Raes,将获得 Tessera的 PFP 版本的 Raes 用于展示。

(2) 新的 NFT 聚合服务

未来 Tessera 将专注于和 GameFi 项目合作,进行其 GameFi 项目的 NFT 碎片化,Tessera 目前正在积极部署 GameFi 的 NFT 碎片化平台,目前已支持 Parallel (Paradigm领投的另一个 GameFi 项目)在 Tessera 上进行 NFT 的组合,Tessera 将会从中抽取一部分费用作为平台收益。

(1) 碎片化解决方案赋予 NFT 新的流动性,实现低价持有蓝筹 NFT 的可能性。

(2) 针对 GameFi 项目的碎片化平台,降低玩家的进入门槛,低价获得 NFT 解锁游戏关卡获得更多奖励,进一步激发 NFT 流动性和玩家参与度。

(1) 碎片化行业龙头项目。推出时间较早,受众较广,影响力较大,有顶级投资人做背书,积极和艺术家合作,扩大其 NFT 的知名度和销量。

(2) 业务线丰富。不局限于蓝筹 NFT 的碎片化,目前开发出支持 GameFi 项目的 NFT 组合策略,双向刺激 NFT 交易,增加平台认可度和收益。

(1) 碎片化的 NFT 对象有限,局限于蓝筹 PFP 和知名的 GameFi 项目,但目前 NFT 和 GameFi 赛道都处于熊市,流动性明显不足。

(2) 经过碎片化后的蓝筹 NFT 如何复原的问题还没有解决。

(3) 团队目标变化:2023年5月12日,Tessera(原Fractional)创始人 Andy Chorlian 发推称,因盈利目标(与在那里扩大规模的时间和资源成本相比)没有很好的商业意义,宣布由其创办的 Tessera 及其 NFT 市场“Escher”将在未来几周内结束所有业务。币圈为爱发电的时间总是有限,叙事过于宏大,可能也是项目的另一风险点。

Furion

集合 NFT 流动性三大解决方案:碎片化+AMM+点对池借贷,一站式 NF 流动性强化平台进一步激发 NFT 活力,Furion 已于 12 月 14 日启动第一阶段测试网,截止日前,超过 30000 地址参与测试网活动。

(1) 单类资产池

不同于常规的碎片化 NFT, 用户可以选择将是否保留 NFT 所有权,不保留将可以使用全部 F-X token 进行借贷或其他操作,并在规定时间内用 F-X token 赎回单类资产池中的任一 NFT,赎回 NFT 时,平台将收取 100$FUR 的固定费用平台收入的一部分;保留 NFT 持有权需要在单类池中锁定一部分 F-X token,将其余 F-X token 进行其他流动性操作。

举例:

爱丽丝有一个 DOODLE #7753,与其保留它,她更喜欢更好的利用和流动性,然后她将这个 DOODLE 存储到 Furion Doodle Pool 中,并获得 1000 F-DOODLE 代币。

有了 F-DOODLE,她可以通过 AMM 池卖掉,得到其他资产,或者存款借出去;

此外,她还可以将 1000 F-DOODLE token(加上 100 $FUR)返还给 Furion Doodle Pool,以兑换里面的任何 DOODLE#7753 或任何其他。

(2) 聚合资产池:用户可以选择将同源的F-X token(例如F-BAYC、F-MAYC)铸造FTT token,形成指数类token,享受同类NFT的上涨收益。

(3) AMM:采取自动做市商制度交易 Furion 的 F-X token 、FFT token 和 FUR token。

(1) 借贷资产池按风险进行分层

抵押资产池:代币可以作为抵押品从抵押资产、跨层资产、隔离资产中借入代币。理论上,风险最低和流动性最好的代币将被放置在这个池子中(例如来自蓝筹 NFT 聚合池的 FX、FFT、ETH、USDC);

跨层资产池:代币可以作为质押品,从跨层资产和隔离资产中借入代币;

隔离资产:代币只能作为抵押物从隔离资产中借入代币。

(2) 针对FT、FFT、FUR 做 AMM 交换

Furion Swap 也以每两个 Token 组合而成一个交易对,然后遵循 x*y=k 的公式有一般的交易者和 LP 提供者。Swap 收取交易量的 0.3% 作为交易手续费,其中 99% 作为 LP 奖励,1% 作为平台收入。此外,LP 提供者除了交易手续费外,还能将 LP 用于流动性挖矿,以获得平台通证 FUR 奖励。

(3) ve-token 分配治理权

用户可以质押 FUR 获得 veFUR 从而享受治理、平台费用收入、提高借贷利用率等。

(1) 产品线路设计丰富,将 FT 玩法引入 NFT,盘活NFT流动性。

(2) 不同于其他碎片化项目的碎片化 NFT 对象较为局限,Furion 的 NFT 参与分包括蓝筹 NFT、增长型 NFT 和 Penny NFT(流动性交叉、价格较低)。

(3) ve token参与项目治理,提高用户参与度。

(1) 项目目前处于早期,团队信息较有限,尚未披露融资信息。

(2) 玩法的嵌套更依赖用户的参与,而目前NFT碎片化市场容量小,需要等待 NFT 的爆发才能带动碎片化市场。

总结

NFT 碎片化能直接降低用户的持有成本,但蓝筹 NFT 碎片化后的原社区奖励分配和恢复难仍是一大问题,Tessera 选择为其他项目提供碎片化平台拓展产品用途,Furion 通过碎片化+AMM+点对池借贷的组合提供更多玩法。NFT 碎片化还处于发展早期,需要更多的叙事,以新的角度激发流动性。

NFT 永续

传统金融中,衍生品市场的规模总是大于现货市场,而 NFT 衍生品行业目前成熟产品很少,但也是最符合 NFT 金融属性的细分行业,永续合约主要允许用户可以做空 NFT 以及通过杠杆持有 NFT,但由于整个 Web3 的衍生品项目也不够成熟,因此 NFT 衍生品也正在萌芽阶段。

在永续合约赛道,目前项目较少,主要有 NFT 永续合约交易平台 nftperp。

nftperp

追踪 NFT 系列地板价的永续合约交易协议,nftperp 目前已经在 Arbitrum One 上启动 Beta 主网,允许用户抵押 WETH 而非 NFT 来做多或做空蓝筹 NFT,杠杆倍数最高 10倍

nftperp 近日完成 170 万美元种子轮融资,Dialectic、Maven 11、Flow Ventures、DCV Capital、Gagra Ventures、AscendEX Ventures、Perridon Ventures、Caballeros Capital、Cogitent Ventures、Nothing Research、Apollo Capital、Tykhe Block Ventures、OP Crypto 等参投。

交易采用 vAMM 设计,开仓双方的交易都有滑点,Protocol 通过调整 k 值大小动态调整虚拟池深度,从而避免极端价格波动导致的过大滑点,同时交易者同为对手方,一方损失即为一方盈利,所有的利润和亏损在担保金库中结算;喂价采用 True Floor Price 模型,从 NFTX 获取交易数据,根据自身均价算法剔除价格过高/过低交易并且通过 TWAP 计算地板价。

(1) nftperp 交易机制使用虚拟自动做市商(vAMM)模型,不需要真实的流动性提供者,也没有订单簿。交易员抵押资产会存放置一个智能合约 Vault 中,交易员所有损失和收益均在该 Vault 中处理。

(2) 提供 NFT 价格的对冲手段,实现做多做空,合约支持用 ETH 对 AZUKI / BAYC / MAYC / PUNK / Milady 等 5 个 NFT 系列进行交易。

(1) vAMM 设计而不是零滑点开仓,避免了类似 GMX 设计的价格操纵套利风险。

(2) 改变NFT市场上的 long-only 局面,满足杠杆交易的同时实现做多做空。

风险:

(1) 存在价格操纵的可能。NFT 市场体量偏小,现货价格是相对容易被操纵的。现货价格操纵发生时,价格的剧烈波动可能导致衍生品市场发生大量清算事件,协议的保险基金可能不足以偿还坏账,进而协议会面临系统性风险。

(2) 早期需要做市商进入增加流动性。

(3) 项目还处于早期,且 True Floor Price Oracle 算法并未公开,有潜在风险。

结论

NFT 的细分赛道众多且复杂,本文列举的只是其中一部分,尽管目前的 NFT 主要关注点还是 Marketplace 和聚合器,但我们不可否认 NFTFi 是 NFT 发展的必经之地,而 NFT 借贷是除开 NFT 交易之外用户进入难度最小且与 NFT 交易链接最紧密的赛道之一,且 NFT 借贷市场已经不局限于 NFT 本身,和其他的 DeFi、GameFi 赛道、其他代币等已经开始结合发展,我们预计 NFT 借贷是下一次的 NFT 流量聚集地,同时我们也将持续关注借贷项目方如何让帮助用户增加被动收入、减少清算风险等。

牛市靠流量,熊市搞建设,经过熊市的洗刷能存活下来的 NFTFi 项目都具有自己的独特优势,而在熊市阶段能实现发展和稳定增长的项目,必值得更多的研究和学习。未来的 NFTFi 产品将带来更多的所属权革新和流动性创造,我们也将拭目以待。

观点:

NFTFi 的发展离不开更多元化的 NFT 及大规模的应用,以目前 PFP 为主要形式的 NFT 市场想象空间仍然有限,值得期待的就是 GameFi 和 SocialFi 赛道里,NFT 作为基础设施有了更多样的应用场景,像 Ubiloan 这样的新兴借贷协议会有更大的发挥。

NFTFi 是 NFT 行业的“二层赛道”,从传统加密圈到 NFT 交易再到NFTFi,每一步都拔高了门槛,导致整个圈子过于小众,解决流动性的关键问题之一是降低普通玩家的参与门槛,拓宽从用户从传统加密圈进入 NFT 世界的通道。

长远的项目更需要团队的团结和目标的可实现,NFTFi 中不乏有好的叙事和新颖的长信,但能否走长期发展,不仅用户是决定性因素,团队也是,好叙事的陨落让人惋惜,只能说 NFTFi 的 Summer 还需等待。

区块律动BlockBeats

曼昆区块链法律

Foresight News

GWEI Research

吴说区块链

西柚yoga

ETH中文

金色早8点

金色财经 子木

ABCDE

0xAyA

昨天,怕又是部分投资者捶胸顿足的一天。2023年6月5日,日经指数创下1990年7月以来新高,首次超过32000点.

DeFi数据 1、DeFi代币总市值:475.92亿美元 DeFi总市值及前十代币 数据来源:coingecko2、过去24小时去中心化交易所的交易量35.

作者:Li Jin,Variant Fund合伙人;翻译:金色财经xiaozou我看到Web3社交网络主要有两种建设方法:要么资产优先,要么观念优先.

早在比特币出现之前,伯纳德·麦道夫(Bernie Madoff)就是历史上持续时间最长、规模最大的案的制造者。相比之下,加密货币交易所FTX前首席执行官SBF(Sam Bankman-Fried)的崛起和实时衰落则更为迅速。

作者:Mampho Brescia,Citylife;编译:松雪,金色财经进入 21 世纪,技术日新月异,其中最有前途的创新技术之一就是区块链.

编译:深姐,深链DeepChain 草根运动得到回报 美国区块链行业组织数字商会30日宣布,提交德州立法机构的“反比特币挖矿法案”未获表决通过成为法律。德克萨斯州埋葬了反比特币挖矿法案.