撰写:Eli5 DΞFi

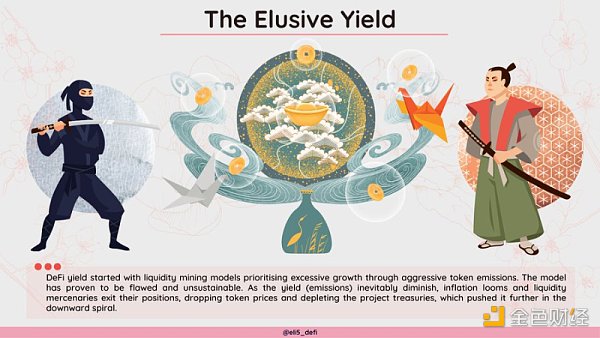

让我们来谈谈 DeFi 的收益。DeFi 的收益有哪些类型(和来源)?我们如何通过真实收益走向更可持续的模式?

在 DeFi 中,看到天价(1,000+%)的 APY 是很常见的,但一般人看到会犹豫。他们会想这个收益率是怎么来的,从哪里来的?

他们是对的,它没有意义——这主要来自于价格,并且这种 APY 在代币通胀的稀释下很容易下降。

美国国会成员置评美联储CBDC报告:美联储未能表明其如何保护数据:1月21日消息,美国国会参议院共和党成员Toomey置评美联储央行数字货币(CBDC)报告:美联储未能表明其如何保护数据,这让人深感担忧。[2022/1/21 9:03:35]

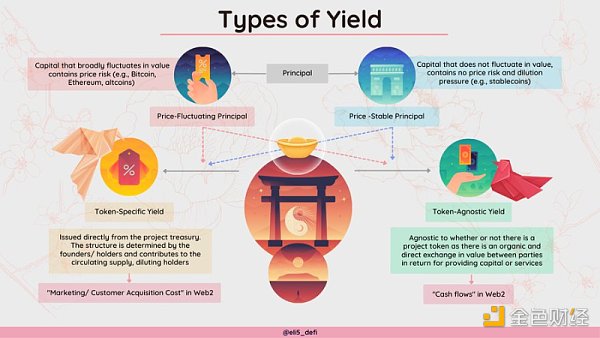

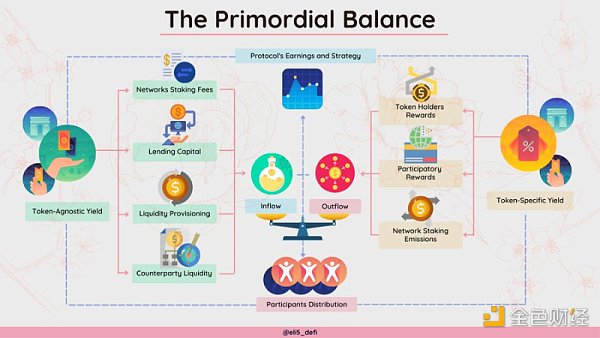

当下有两种主要的收益类型:

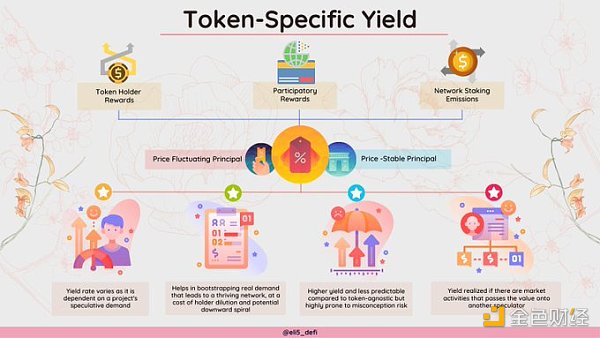

1)特定于代币的收益,

2)与代币无关的收益。

前者与 Web2 中的 CAC 相当,后者与 Web2 中的现金流相关。

直播|Andrey Belyakov :如何制定DeFi 规则:金色财经 · 直播主办的金点Trend《以太坊之外的DeFi,香吗? 》15:00准时开播!本场嘉宾Opium Protocol 的创始人分享Andrey Belyakov “如何制定DeFi 规则”,请扫码移步收听![2020/9/1]

与代币无关的收益是由对项目提供的基础产品/服务的需求驱动,因此它们(一般)更可预测和可持续。

特定于代币的收益如果使用得当,它们是引导网络的有力工具(即,解决 "冷启动 "问题)。

动态 | Block.one 总裁发文阐述区块链如何解决银行的 KYC 和 AML 问题:据 IMEOS 报道,Block.one 总裁 Rob Jesudason 十分钟前发文《How Blockchain Offers an Answer to Banks’ KYC and AML Issues 》阐述区块链如何解决银行的 KYC 和 AML 问题。他认为区块链不是官僚或新闻中想象的监管雷区; 相反,它可以成为监管机构的资产。

文中提及在过去十年中,许多世界领先的银行都因反问题而被罚款,罚款总数达260亿美元之多。而在过去12个月中,监管机构如何考虑如何鼓励使用区块链技术方面取得了进展。区块链技术可以减轻数据模糊性并减少欺诈的可能性。如果所有银行都在区块链上,那么KYC和AML数据可以以安全,透明和无缝的方式在金融机构之间共享。[2018/10/16]

然而,这种模式依赖于投机者,因此不如与代币无关的收益稳健。

两种类型的收益也可以(也应该)共存,以引导和维持增长。找到正确的平衡不是一件容易的事,但每个项目都必须找到自己的平衡点。

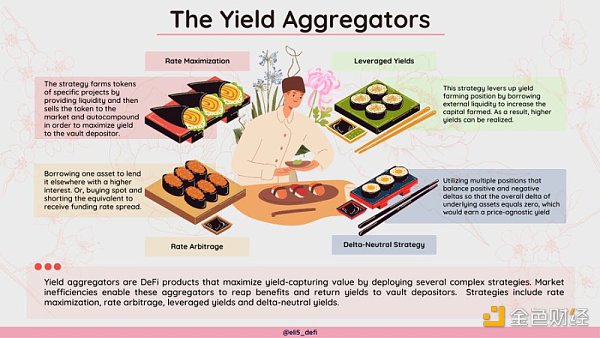

收益聚合器 (YA)在金库中运作。通过在金库,相关的固定成本(例如,网络费用等)在储户之间共享,并使复利频率更高。广义上讲,它们有助于调整风险状况或最大化收益。

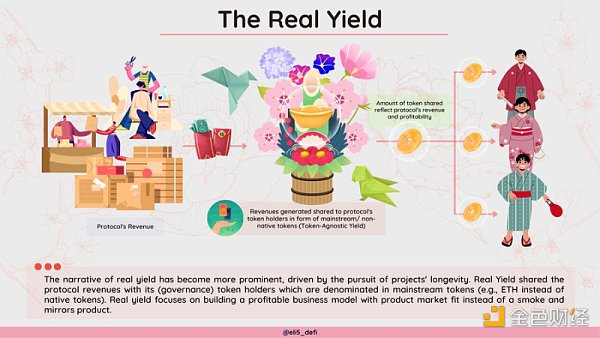

真实收益将不仅仅是一种趋势/叙事,它将是一种必需品(至少对大多数模型而言)。真实收益模型将使这些项目在其收益/感知价值的基础上得到更 "现实 "或公平的估值。

真实收益是必须的,因为它为我们提供了另一个维度,更容易区分哪些项目是可持续的,哪些是不可持续的。

然而,过早地分配价值可能会阻碍一个项目的潜在增长轨迹。

所以,在未来应该同时使用两种激励方式的混合。

每个项目都应该找到自己的平衡点,只有这样才能突出代币的真正价值。

深潮TechFlow

个人专栏

阅读更多

金色财经

金色早8点

Odaily星球日报

澎湃新闻

Arcane Labs

欧科云链

链得得

MarsBit

BTCStudy

ETH当前的年通货膨胀率为-0.02%,自合并以来总供应量减少了9500多枚根据Ultrasound Money的数据,ETH年通货膨胀率在1月15日降至0以下.

我们常常看到很多Crypto与Web3产品在短时间内获得了不错的增长,但是用户又很快地流失了,最后项目进入“死亡螺旋”而宣告失败.

大家可能已经看到了新闻,苹果公司预计今年晚些时候将发布新的 VR-AR 头盔,这为与 Meta 公司争夺元宇宙控制权的激烈斗争创造了条件.

文:黄益平 央行数字货币的收益和成本,最终取决于数字货币体系的具体设计。各国在设计央行数字货币时,需要考虑防止商业银行脱媒、隐私保护、激励措施、化解金融风险等多个维度,数字人民币“双层分发+无支.

▌Polygon完成硬分叉 将解决gas费上涨和频繁重组问题据官方消息,Polygon PoS网络已完成升级。关于硬分叉的讨论于2022年12月首次引入Polygon社区.

作者:DelvinDAO今天就给大家拆解一个表现还不错但没多少人关注的套娃Defi——Clever这可以说是一个Curve生态的二级套娃项目众所周知,Convex可以看做是Curve的套娃.