以太坊基金会本月初在核心开发人员(ACD)会议中,宣布计划在2 月初为「上海升级」启动「公共测试网」,并预定于3 月执行上海升级。那么上海升级完成后,将对以太坊生态产生哪些影响?对于那些想提款的以太坊质押用户,需要注意些什么?想进入以太坊质押系统的用户,又该如何选择合适的质押方案?上海升级后,会有多少ETH等待提取?其会对以太坊价格形成多大抛压?上海升级过后,投资者还有什么途径让利润最大化吗?

上海升级将会显著增加智能合约功能的丰富性与多样性,这主要与两个改进的 EIP(EIP-3651和EIP-3860)有关。这两个EIP主要针对EVM进行改进,其中 EIP-3860 能够缓解目前智能合约字节码长度限制导致部分复杂的合约必须拆分成多个合约才能够部署到主网的问题。

上海升级之后,将开放以太坊的提取功能,这将对以太坊生态产生重要影响,这主要通过 EIP-4895 进行实现。本次提取功能将采用“推”的方式将款项从共识层(信标连)推送到执行层(主网),将定义一个分叉时间戳 FORK_TIMESTAMP,从该时间戳开始,执行层便要对提款进行处理。

上海升级将会对以太坊虚拟机系统产生相对较大的影响,这主要与六个字节码相关改进的 EIP有关,其分别是:EIP-3540、EIP-3670、EIP-3855、EIP-4200、EIP-4750 以及 EIP-5450 。这类升级主要是增加部分新字节码指令,包括:PUSH 0、RJUMP、RJUMPI、RJUMPV、CALLF、RETF、JUMPF。还对字节码进行了分类,添加字节码的标记用于区分字节码的类型,并对字节码每个类型进行了模块化。另一方面,更新了字节码的验证机制,优化了网络以及使用费用。Beosin 会将本次上海升级中的所有指令同步纳入 Beosin-VaaS 智能合约代码检测工具中。

Wormhole攻击者抛售SOL,并将约290万枚USDC桥接至以太坊新地址:1月15日消息,链上数据显示,跨链协议Wormhole攻击者(5XiqTJQBTZKcGjcbCydZvf9NzhE2R3g7GDx1yKHxs8jd)将所持有的价值约260万美元SOL出售为USDC,目前该地址仍剩余192,651枚SOL。据慢雾监测显示,黑客随后将约290万枚USDC桥接至以太坊新地址,初始Gas费来自于先前标记的钱包地址((WormholeNetworkExploiter)。

此前报道,2022年2月3日,跨链协议Wormhole遭黑客攻击,本次攻击事件中损失达12万枚ETH(约合3.26亿美元),目前8万枚ETH已转移至以太坊网络,其余4万枚ETH保留在Solana上。[2023/1/15 11:13:18]

质押提现对其他 PoS 链而言是很简单的事儿,但对以太坊并不是。由于以太坊是从PoW机制转移至PoS机制,由于考虑过渡安全等问题,导致以太坊目前实质上是两 条链,一条是以太坊的执行层(EL);另外一条共识层(CL),用于 staking。以太坊允许提现,其实就是允许两条链跨链互通,这也是本次上海升级的重要意义。那么质押提现方式有哪些?需要多久才能提现成功呢?

超过80%质押以太坊的投资者目前处于亏损状态:金色财经报道,Watcher.Guru在社交媒体上称,超过80%质押以太坊的投资者目前处于亏损状态。[2022/7/3 1:47:39]

质押者有两种提现方式:a).部分提现,若你只想提这些年赚的共识奖励 (0-4 E 不等),处理很快,几乎不排队;b).全额提现,如果要连本 (32 E) 带息全部提走,因是退出共识,涉及到网络安全,就要排队。

提现排队到底要多久?目前以太坊上有50w+节点,每天最多可以退 1800 个节点。按照 1600$、32ETH计算,即 288万美金价值的以太坊。假设有 10% 的节点要退,排队大概在 1 个月。此外,节点越多,退出量越大,or vice versa。另外,现在进入以太坊网络当验证者也要排队,且每天进入量和每天退出量是同一个算法,这可以让以太坊的共识机制保持平稳有序软着陆。

最后,就是提款者一定要确保自己私钥妥善保管。用户在做 Staking 节点的时候(主要是矿池 or Solo Staking,这种你才有私钥,LSD 方式是没有的),用户会填一个提现地址,这个地址的私钥以及节点的私钥非常重要,如果弄丢就无法找回。

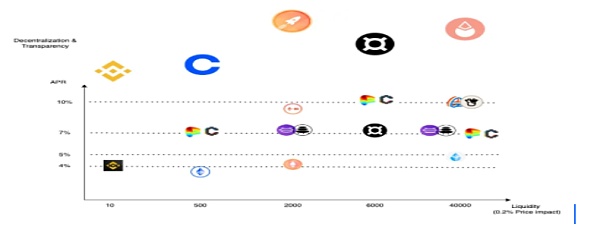

根据 Staking Rewards,PoS 链的典型质押比率在 40-70% 之间。根据Oklink数据显示,截止2月7日,以太坊的质押比例只有13.75% 。上海升级之后,从长期来看,这个数字可能会继续增加。那么对于想进入以太坊质押系统,该如何选择合适的质押生息方案呢?本文就市场上主流的质押方案进行对比,仅供读者参考。

四分之三以太坊客户端已完成伦敦准备:据ethernodes最新数据显示,已经有1174个以太坊客户端(占比75%)完成“伦敦”升级准备,其中Besu客户端已100%就绪,Openethereum客户端准备率为93%,排名第二,Erigon客户端准备率为89%,位列第三。[2021/8/5 1:35:40]

Lido

流动性好,玩法多,是最普适的,对于大资金用户更是不二之选;

由于 wstETH 已经跨链到 Op/Arbi 大幅降低了 Gas Fee,对于小资金量用户和想尝试的入门用户都是比较友好的。

当前 stETH 有 1% 的折价,入门用户建议先在 L2 上玩玩。

stETH 底层节点运营商为目前DAO审批制,完全透明但需要许可,去中心化程度有提高空间。协议也会抽成 10% 以支付节点运营商的费用和作为国库收入,这个抽成比例是相对较低的。

Rocket Pool

特色为“无需许可”,人人都可以成为节点运营商,用户使用 16 ETH 即可在服务器上搭建节点,另一半 16 ETH 就由非节点运营用户提供。

rETH 适合有廉价服务器资源的人,收益高达 9% ,因为其可以享受到 RPL 奖励并且分享其他用户的抽成。

Plasm创始人:智能合约已锁仓15万枚ETH,正在开发以太坊桥:Plasm创始人Sota Watanbe发推称:目前已经收到6项Web3基金会捐助,已经提交四项捐赠。智能合约锁仓15万枚ETH,社区成员超过3万人。接下来Plasm将推出以太坊桥、发布Plasm Network Portal以及成为Kusama/波卡平行链。[2021/2/4 18:51:20]

对于非节点运营用户,协议抽成为 15% ,收益率和流动性上没有什么优势,不过去中心化程度是略高的。

Frax

2022 年底才发布,处于早期红利期,当前收益较高,ARP 上 sfrxETH 超 7% ,Convex/Curve 做 LP 更是超过 10% 。

不过 frxETH 几乎没有折价,吃不到折价收窄的收益。

frxETH 协议抽成为 10% ,目前并未支付任何费用给节点运营商,疑似自运营,中心化程度略高于前两家。

总体而言比较适合熟悉 Frax/Curve 生态的用户和较专业的 DeFi 用户。

Coinbase

源于 Coinbase 的 ETH 2.0 服务,抽成 25% 。

加密教育家:以太坊将在比特币之前成为全球金融储备资产:加密教育家Omar Bham(crypt0snews)今日发推称,如果央行需要持有以太坊来转移公共区块链上的代币化证券,我可以看到以太坊在比特币之前成为全球金融储备资产。事实上这已经在发生了。[2020/5/31]

各方面都较为一般,可能比较适合有美国合规需求的机构。

在较大折价时也有一定 Alpha,可以保持关注。

Binance

存入 Binance 的 ETH 2.0 服务质押即可获取 bETH,目前其二级市场有约3% 折价。

币安在费用和底层运营商方面均不透明,流动性相对较弱;

通过对比主流的以太坊质押服务,总体上可以得出如下结论:收益率方面各家差异不大,纯 Staking 约 4% -5% ,做 AMM 约 7% ,Frax 目前有一定早期红利;流动性方面差异巨大,stETH流动性相对较好;去中心化和透明度方面,DeFi 显著好于 CeFi。

以太坊上海升级对以太坊生态影响重大,将对超过1500万枚质押的ETH开放提现,那么是否会对ETH价格造成抛压?以太坊后市将如何发展?除了炒币以外,投资者还有其他利润最大化的方式吗?

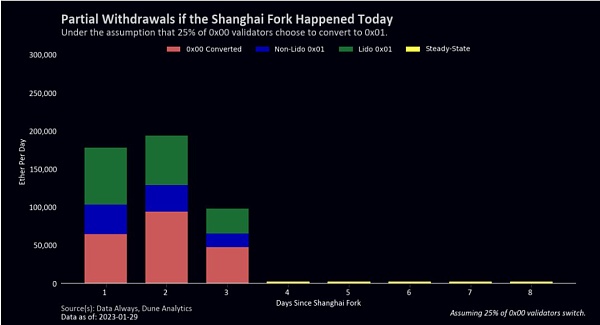

首先,投资者最关心的就是抛压问题。根据Tripoli研究显示,用累积奖励除以验证者数量,计算得出拥有 Lido 0x01 证书的验证者平均累积了 1.23 ETH 的奖励,截至 2023 年 2 月 4 日,具有 0x00 凭证的验证者平均拥有 2.47 ETH 的奖励(可以通过部分提款来提取),而表现最好的验证者获得了 4.9 ETH 的基本奖励。在最极端的情况下,第一天应该会看到大约 110, 000 ETH 的部分提款(不包括 Lido 0x01 验证者),这个数字与那些天真的模型形成鲜明对比,后者预测第一天可能会看到超过 400, 000 ETH 的部分提取。考虑到非 Lido 验证者包含大多数中心化机构和流动性质押衍生品,可以合理地期望这些验证者只出售部分奖励。这么看来,自主选择的部分提款似乎不太可能导致市场发生灾难性事件。自动部分提款的决定可能会通过不打算出售的验证者堵塞队列来减小最初的抛售压力。另外,全额提款的流程保持不变,但提款开始时平衡的流失限制商数可能是 8 ,这表明每天可以通过全额提款提取 57, 600 ETH。

这也就意味着,上海升级之后,ETH短暂抛压不可避免,但ETH的抛压量并没有市场之前预测的那么大,表现在价格上可能会短暂出现下跌,但下跌幅度预计相对有限。

除了炒作以太坊,投资者还可以考虑将资产利润最大化。根据分析,借贷协议依靠 LSD 所赚取的利润可能比 LSD 协议本身还要多。在 ETH 上海升级之后,这一潜力也有望充分兑现。

LSD之所以成为受欢迎的借贷抵押品的原因有二:其一,LSD 除了是优质抵押品外,在抵押的时还可以赚利息;其二,杠杆质押助推了LSD 规模快速增长,相比其他杠杆质押,LSD的杠杆质押在提高收益的同时爆仓风险相对较小。另外,借贷协议针对 LSD 也有优待政策,其进一步帮助 stETH 扩大规模,也为套利者提供了更大套利空间。

此处不仅有投资 / 套利机会,还有空投机会。做 DeFi 老牌项目 DeFiSaver ,其主业是杠杆管理,针对 LSD 也提出了不少一键自动化策略,不过其上线三年多仍未发币,其具备潜在空投机会。另外,专注于做 LSD 相关自动化策略的 cian.app ,基本明确将进行空投,在AMA时也曾说过 2023 年会发币,目前其TVL 数据也相对较好。

作者:比推Asher Zhang

比推BitpushNews

个人专栏

阅读更多

金色财经

金色早8点

Odaily星球日报

Arcane Labs

澎湃新闻

欧科云链

深潮TechFlow

MarsBit

BTCStudy

链得得

标签:以太坊比特币ETHBTC以太坊币价格今日行情价格比特币行情最新价格美元togetherbnb手游下载女鬼btc交易平台

来源 | Nasdaq 编译 | 白泽研究院 去中心化金融 (DeFi) 在 2020 年迅速腾飞,成为加密货币行业的一个雄心勃勃的领域,有望彻底改变传统金融服务.

▌ 以太坊官网新增质押提款页面2月10日消息,以太坊官网新增质押提款页面,该页面详细介绍以太坊质押提款的相关事项,包括质押奖励领取,质押提款步骤、提款时间周期等.

作者:The Block研究主管@Lars随着比特币反弹,加密货币行业在2023年1月出现复苏迹象,绝大多数指标都展现了强劲的上涨态势,下面就让我们一起来看看吧.

原文作者:Opa 原文编译:深潮 TechFlow 在 2022 年期间,我介绍了 Cosmos 中的流动性质押协议,从 1 月份的 Prism 衍生品开始.

文章作者:Derek Edws & Collab+Currency管理合伙人 使用NFT存储价值资产 第一部分:注意力网络 在信息丰富的时代.

风头正盛的聊天机器人ChatGPT再获关注,有消息称百度将推出类似的人工智能聊天机器人服务。近日,据彭博社报道,百度公司(NASDAQ:BIDU,HKEX: 9888)计划在3月推出一项类似于C.