原文:《The Risks of Centralized Collateralization in Decentralized Stablecoins and How to Move Forward》

编译:Biteye 核心贡献者 Crush

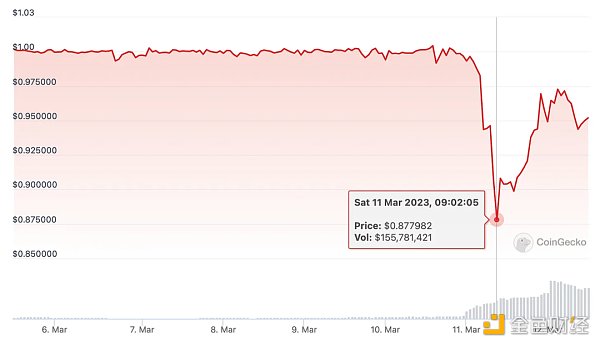

SVB 的崩盘导致美元稳定币 (USDC) 大幅脱钩,一度跌至 0.8788 美元。

这带来了极大的连锁反应,那些理论上不应该受影响的中心化稳定币,在本次崩盘事件中都难以独善其身。

例如 Frax 的价格就跌至 0.87 美元。

Frax 的暴跌,主要原因是它将 USDC 作为抵押品。像本周这样的黑天鹅事件,对去中心化稳定币来说,可谓是一个大考验。

持有它们的意义是什么,它们仍然会受到系统性风险的影响么?

本文以 Frax 为案例进行研究,回答以下问题:

社交交易平台 Tradelize 以 1300 万美元估值完成种子轮融资,NGC Venture 等参投:2月10日消息,社交交易平台 Tradelize 以 1300 万美元估值完成种子轮融资,NGC Venture, Digital Strategies, Crypto Venture Capital, Consensus Labs, CoinW, NFV, JL Capital, 7 O'Clock Capital, CatcherVC, Mint Ventures, Cryptomeria Capital, Redline Capital和Kirin Fund参投。Tradelize计划本轮融资资金将用于在未来12个月内扩大团队规模。该公司还计划建立DEX副本交易工具,使去中心化交易成为生态系统、市场和用户可获取的一部分。

据悉,Tradelize 由前华尔街交易员Anton Zapolskyi于2018年所创立,是为高级交易员提供的专业加密货币交易的终端(加密界的彭博社)。2021年,Tradelize的交易量达到1.4亿美元。(cointelegraph)[2022/2/10 9:42:02]

为什么 Frax 要将 USDC 作为储备?

印度夫妇以 NFT 形式交换婚礼誓言:2月6日消息,近日,一对印度夫妇在区块链上举办了一场婚礼,数字牧师 Anoop Pakki 主持并铸造了夫妻二人的婚礼誓言 NFT。新郎后来将 NFT 转移到妻子的数字钱包中,NFT 将在以太坊区块链上运行,这笔交易花费了 35 美元的 Ether gas 费用。据悉,此前Coinbase 的产品设计师 Rebecca Kacherginsky 也举办过类似的婚礼。(来源链接)[2022/2/6 9:34:09]

去中心化稳定币能否转变为使用完全去中心化的抵押品,同时保持最小的风险?

Frax 作为第一个部分储备稳定币协议而声名鹊起,它是 开源、无需许可且完全在链上的。

Frax 的愿景是成为 DeFi 的一站式服务:一种去中心化的中央银行。作为计划的一部分,他们最近宣布将其抵押率提高到 100%,这是在 Terra 崩溃后,监管方面的担忧所导致的改变。

然而,如当前的 USDC 脱钩所示,100% 的抵押率对于 Frax 来说是不够的。真正的悬而未决的问题是应该使用哪些资产作为抵押品。

一位网球职业选手以 NFT 的形式拍卖其右臂部分的终生权益:3月14日消息,网球职业选手 Oleksandra Oliynykova 将其右臂部分权益权铸造成 NFT,并在 OpenSea 上拍卖。Oliynykova 在国际网球联合会(ITF)的世界巡回赛排名中排名第 30,在女子网球协会(WTA)排名第 649 位,她拍卖的是右臂内侧肘部上方的区域; 总面积 15 厘米 x 8 厘米(约 6 英寸 x 3 英寸)。

注:网球职业选手的手臂部分相当于时代广场上的广告牌。 中标者可以转售,保留空白或在该区域委托纹身或人体艺术作品。[2021/3/14 18:43:30]

这也是 Frax 团队正在努力解决的问题。

目前,Frax 仍然依赖“代币化的法定货币”,因为大部分 Frax 的 抵押品都是由 USDC 组成的 。

Frax可以利用的资产范围实际上受到限制:

观点:“以 rollup 为中心” 的扩容方案并没有让以太坊偏离方向:据EthFans社区10月15日消息,针对此前V神更新以太坊路线图称,将以rollup构建为中心,以太坊lightclient近期发博客文章表示,“以 rollup 为中心” 的扩容方案并没有让我们偏离方向,而是一个超集。我们在分片设计中遇到的问题与我们在整合跨rollup通信时遇到的问题是同构的。这就意味着,已经开展的大部分工作都可以继续进行,不会被中断。与此同时,以rollup为中心的路线图会降低分片执行所必需的协议复杂性。这使得我们能够不断迭代类似分片的复杂的rollup机制。这样可以让更多开发者为不同的rollup格式做贡献,让现有核心开发者和研究者可以专注于构建一个健壮的数据可用性层。[2020/10/15]

真实世界资产(RWA):这是 MakerDAO 的 $DAI 所做的工作

低风险的资产:例如 USDC

在牛市的大部分时间里, RWA 主导了稳定币扩展基础设施的叙事。前进的方式没有对错之分,这取决于协议的最终愿景。

由于 Frax 旨在成为 DeFi 的中央银行,前进的最佳方式不是“承担有风险的私营部门贷款”,而是专注于能 最大程度降低风险的资产 。

HBTC霍比特交易所以 3.3369USDT价格完成HBC回购:据HBTC(原BHEX)霍比特交易所官方公告,在全新的通证模型规则下,HBTC霍比特交易所每日以10倍PE定价从二级市场上回购HBC。今日10倍PE回购价格为3.3369USDT,5倍PE回购价格为1.6684 USDT,回购收入为25231 USDT,其中10%的市价回购额为2523.1 USDT。

HBC是HBTC霍比特交易平台所推出的全新通证模型的平台币,是原先平台币BHT的升级,平台创新地推出了10倍PE定价回购模型和霍比特队长激励模型。此外,HBTC霍比特还启动“众筹流动性即上币”方案,重新定义交易所上币模式,解决低流动性的生存危机。[2020/6/23]

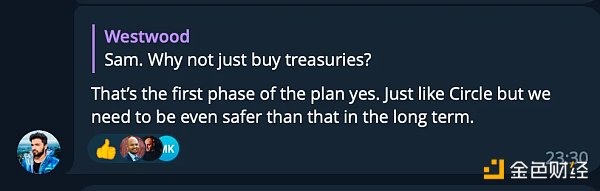

今天最像这种稳定币的是 Circle USDC ,因为它完全由短期美国国债和现金支持。

因此,Frax最初选择以 USDC 作为抵押品,因为它是“美元中最不具风险经济责任”的工具。

例如,如果 $DAI 也采用真实世界资产,如特斯拉贷款和私人公司贷款,那将比以稳定币计价的美元贷款更具风险性。

然而,由于大部分抵押品为 USDC,Frax 与中心化稳定币并没有真正去相关,也没有在市场动荡期间提供额外的保护:它的命运只与 Circle 和 USDC 相关。

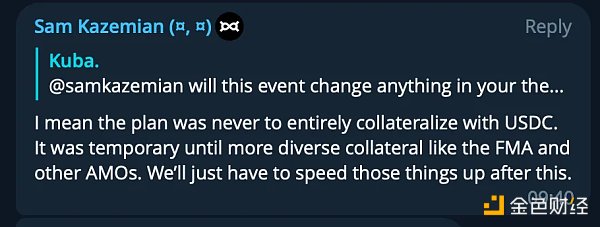

当然,Sam(Frax 创始人)承认过分依赖于中心化的第三方的确会存在一定程度的外在风险, SVB 的崩盘恰巧印证了这一点,影响了 Circle 并导致了 USDC 的脱钩。

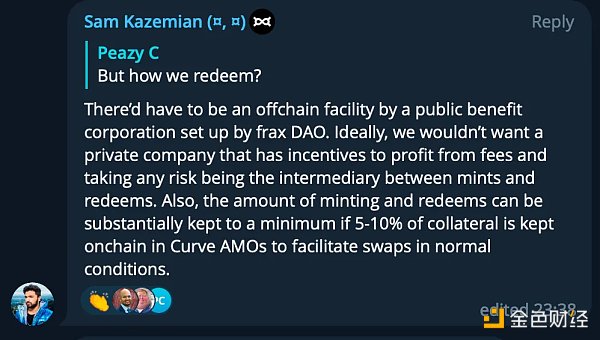

用 Sam 的话说,只应该有 1 个 RWA: 那就是在于美联储主账户(FMA)上的美元存款。每家大型银行都可以申请在美联储上直接存放美元。

Frax 解决抵押品困境的 终极之策就是开设 FMA,即在美联储主账户上存放美元。这样做将为 Frax 提供最佳的风险保障。没有什么操作比这个风险更小。

然而,正如 Sam 自己所提到的,这是一条漫长的道路,充满了假设,因此是否能够实现这一点仍然是 纯粹的猜测。

Frax 是加密行业中的一个完全链上实体。因此,与传统大银行相比,获取 FMA 的过程将更加困难。

美联储有 6 个非常严格的标准和 3 个不同的层次来评估一个实体是否可以获得 FMA。鉴于 Frax 是一种区块链协议,它将属于较高的风险等级,因此在批准之前会接受越来越多的审查。

美联储只可能向符合成员银行或存款机构、指定的金融市场实用工具、某些政府赞助的企业、美国财政部和某些正式国际组织的法定定义的合格机构授予主账户。对于符合条件的机构,申请人必须遵守相关法律和监管要求,包括支付、反、制裁和风险管理等方面的要求;处于良好的财务状况;不会对美联储或金融稳定性构成风险。

在一次采访中, Sam 提到, Frax 不想模仿Yuga Labs ,后者最近从 a16z 筹集了超过 10 亿美元。

用 Sam 的话说,这引入了“不良的激励”来奖励股权持有者,从而会危及协议的价值主张 并使 Frax 成为一个中心化公司。

另一种不同的组织方式可能是非营利基金会,类似于 Ethereum 的做法。

获得 FMA 将确保 Frax 保持去中心化并为 Frax 持有人提供价值,而不是股权持有人。

后者对于一个想要扩大其规模的 NFT 公司( Yuga )来说可能有效,但是对于一个旨在成为 DeFi 中央银行的去中心化公司来说,这会破坏其利益的一致性。

Sam 在 Frax 电报群组中提到了不依赖于 USDC 的第一步:Frax 可能很快开始直接购买美国国债。

1. SVB 的崩盘事件,是对整个加密生态系统的实战测试。Frax 在这场测试中证明了自己足够强大,展现了其韧性和改进抵押品的策略。

2. 这加快了寻找替代抵押品的过程,直接购买美国国债可能是朝着正确方向迈出的第一步。

3. 随着 Fraxswap 和 Fraxlend 的推出,Frax 已成为以太坊上首个提供稳定币、流动性和借贷服务的一站式 DeFi 协议。通过控制整个堆栈,Frax 进一步扩大其执行任意货币政策以支持稳定币的能力。

4. 路漫漫其修远兮,Frax 一路跋涉,历尽艰辛困苦。除了抵押品问题,在接下来的几个月中,我们将继续关注美国在稳定币监管方面的进展,这将是决定 Frax 成败的关键时刻。

5. 此外还要表扬一下 Sam 和 Frax 团队的透明度。只要你有任何疑问,提出就会得到答复。

这篇文章以 Frax 为案例,讨论了去中心化稳定币面临的挑战和风险。作为一个完全链上实体,Frax 需要依赖中心化稳定币 USDC 作为抵押品,这使得它在市场动荡期间缺乏额外的保护,并且容易受到系统性风险的影响。

但持有 USDC 还是比承担有风险的私营部门贷款(即 Maker 正在做的连接现实资产,给现实世界实体提供稳定币 DAI 的借款)更安全。

Frax 团队正在努力提高稳定币的安全性,最近宣布将其抵押率提高到 100%,并寻找更多低风险资产如美国国债作为抵押品,计划申请在美联储主账户(FMA)开立账户进行美元存款。

此外,他们还在考虑采用非营利基金会的组织方式来避免成为中心化公司。

去中心化稳定币是 DeFi 生态系统中不可或缺的一部分。尽管它们面临着许多挑战和风险,但它们也提供了一种更加透明、去中心化和开放的金融服务方式。

译者相信随着技术和监管环境的不断发展,去中心化稳定币将会越来越成熟和可靠,并在未来发挥更加重要的作用。经过此次动荡,DeFi 急需与加密原生资产连接的去中心化稳定币,来降低传统金融的影响。

也许未来的稳定币不一定锚定美元,而是 CPI 等更能反映货币政策影响的锚。

Biteye

个人专栏

阅读更多

金色财经 善欧巴

金色早8点

Arcane Labs

MarsBit

Odaily星球日报

欧科云链

深潮TechFlow

BTCStudy

澎湃新闻

作者:邓建鹏(中央财经大学学院教授),马文洁文章来源:陕西师范大学学报2023年第1期摘 要:数字经济时代,以比特币为代表的加密资产不断涌现,成为一类重要的网络虚拟财产.

撰文:Poopman 编译:深潮 TechFlow以下是最近六个月中最盈利的五个 DeFi 协议的列表,这些协议在去中心化金融行业中占据了重要的地位.

加密货币交易平台 BitMEX 概述了未来几个月加密货币行业可能出现的三种情况。该公司认为美联储很可能在年底前停止加息,引发资金流入全球资本市场和避险资产.

整理:西昂翔、flowie、念青,ChainCatcher在今年的妇女节前夕,BCGX、波士顿咨询集团 (BCG)以及 People of Crypto 的一份新报告披露了一组挺扎心的数字:只有.

在不断发展的加密货币投资世界中,您是否经常感到落后?您是否发现难以跟上市场上风险投资 (VC) 的最新动向?好吧,不要害怕,因为有各种工具和资源可以帮助您随时了解情况并保持领先地位.

前言 近期 ChatGPT 爆火,其对传统文字工作的效率提高及总结能力让使用者惊艳。紧随其后 CodeGPT 这样基于 GPT 的插件出现,也充分体现了其对代码编写效率的提高.