原文标题:《Mastering the MVRV Ratio》

撰文:Checkmate、Glassnode

编译:Anthony

MVRV 比率是最受欢迎,最广泛使用的链指标之一,但是,MVRV 有很多功能都很少被用到。本文中,我们将探讨如何赋能 MVRV 以找到极端周期,确定市场趋势并获得抛售的预警。

它最初由链上先驱 Murad Mahmudov 和 David Puell 在 2018 年 10 月发布的一篇论文中构想出来,此后成为了主要的比特币分析工具。

MVRV 比率通常被用来观测宏观震荡,可用于探索比特币市场周期,尤其是用来发现最高价和最低价。但实际上,MVRV 指标比许多分析师所想的的更微妙、信息更密集。

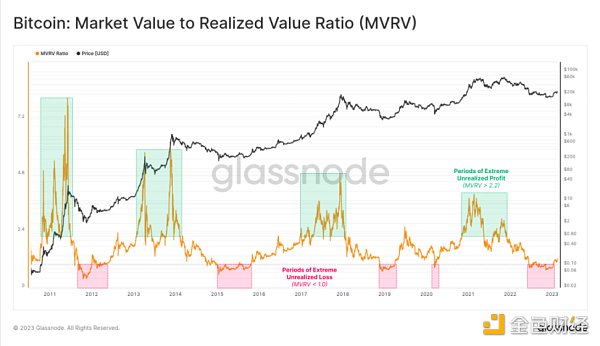

图 1:神奇的 MVRV 比率

本文我们将探索 MVRV 比率,从最基础的开始,一直到更高级的研究。我们的目标是展示使 MVRV 运行的机制,并探索是什么使该指标成为如此强大的工具。我们将涵盖三个主题:

1.探索 MVRV 的极值以发现周期顶点和低点。

2.MVRV 的势头以及如何使用指标跟踪宏观牛市 / 熊市趋势。

3.分布差异显示 MVRV 如何预警抛售周期的顶点。

MVRV 是市场价值 (MV) 与实现价值 (RV) 的简写,是市场价格与实现价格之间的比率。由于已实现价格是每枚比特币最后在链上交易的平均价格,因此 MVRV 可以被视为衡量供应中「未实现利润」的指标。

韩国金融监管局今日将与各交易所开会讨论如何判断加密资产的证券属性:6月2日消息,韩国金融监管局(FSS)将于今日召集Gopax、Bithumb、Upbit、Korbit、Coinone等5家加密交易所与数字资产交易所协会DAXA举行非公开会议,就判断个别虚拟资产的证券属性的细节问题等进行讨论。FSS计划在审查虚拟资产证券时提出注意事项,并分享Upbit和Korbit等虚拟资产交易所自行判断证券的例子。[2023/6/2 11:53:48]

MVRV 为 2.2 表示市场价格是实际价格的 2.2 倍(120% 利润)

MVRV 为 1.0 表示市场价格等于实际价格(收支平衡)

MVRV 为 0.8 表示市场价格是实际价格的 0.8 倍(20% 损失)

下图显示了 MVRV 比率,大致显示了多头在牛市最大的未实现的利润,以及空头在熊市最大的未实现损失。

高 MVRV 值 (> 2.4) 表明市场持有大量未实现利润。

低 MVRV 值 (

图 2:市场价值与未实现价值的比率(MVRV)

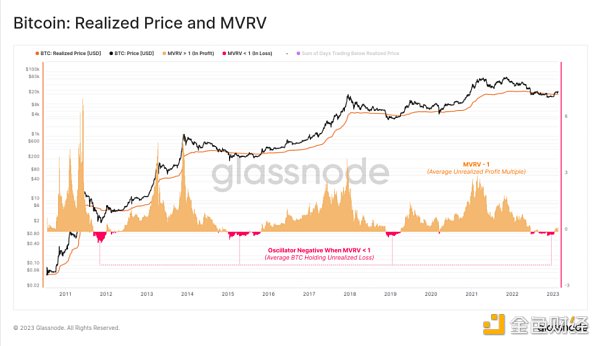

市场持有的平均利润百分比可以计算为 MVRV - 1。

下图显示了这种震荡指标,突出显示了 MVRV 低于 1 ,且平均比特币持有者的比特币处于缩水状态,比特币平均收购成本高于当前现货价格。

此类事件相对罕见,通常发生在长期熊市的后期。这些巨大的未实现损失通常会引发大规模的抛售事件,可能会形成周期低点。

Meta正测试如何在Facebook和Instagram之间进行切换:9月27日消息,Meta Platform正测试如何轻松地在旗下Facebook和Instagram两款软件之间进行切换。(财联社)[2022/9/27 22:31:29]

图 2:已实现价格与 MVRV

下一个问题是,什么是 MVRV 的高值和低值?我们如何衡量与周期顶部和底部相关的极端偏差?

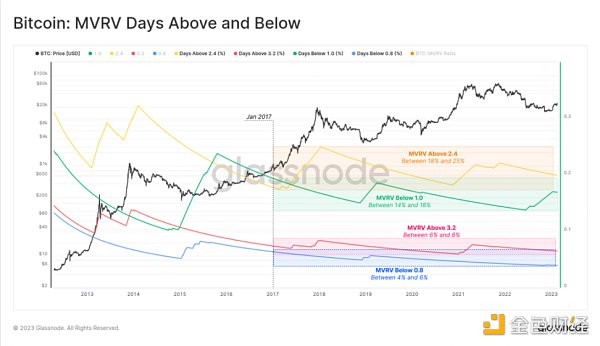

首先,我们将从直观的视觉角度来看,我们将 MVRV 级别标记为 0.8(蓝色)、1.0(绿色) 、2.4 (橙色) 和 3.2 (红色)。从这些标记看起来,至少在刚开始可以与顶部和底部很好地对齐。然而,如果我们想正确掌握 MVRV,我们将需要使这种比目测的更有力一些的分析。

图 3:MVRV 价值极限

一种简单的方法是计算历史上 MVRV 交易价格低于或高于特定水平的天数比例。我们可以使用 Workbench 工具计算和显示这一点,并且只考虑自 2017 年以来的日期,与更成熟的比特币市场保持一致。如果 MVRV 仅在 10% 的交易日低于特定水平,则意味着它在其他 90% 的交易日都高于该水平。

现在我们可以更好地量化这些 MVRV 等级的可能性:

蓝色极低点:MVRV 在大约 5% 的交易日内低于 0.8。

绿色持续走低:MVRV 在大约 15% 的交易日中一直低于 1.0。

橙色持续走高:MVRV 在大约 20% 的交易日中一直高于 2.4。

《“区块链+”如何重构内容产业生态》获第三十一届中国新闻奖三等奖:金色财经报道,人民日报(2021年11月08日 第?17版)发布第三十一届中国新闻奖获奖作品目录,《“区块链+”如何重构内容产业生态》获第三十一届中国新闻奖三等奖,刊播单位:新闻与写作?,报送单位:北京记协。[2021/11/8 6:37:41]

红色极高点:MVRV 在大约 6% 的交易日中一直高于 3.2。

图 4:MVRV 高于 / 低于关键层级的天数

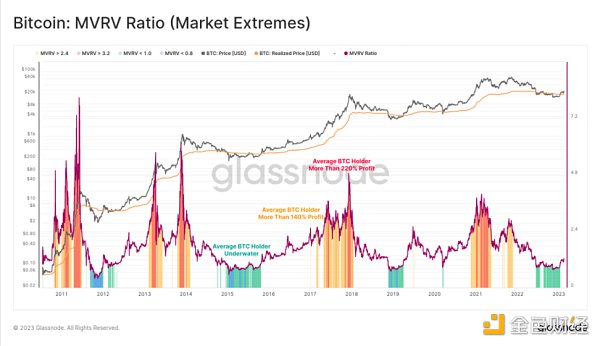

如果我们绘制出 MVRV 高于 / 低于这些关键层级的时期,我们就可以开始发现周期顶部和底部。

蓝色:如果 MVRV 低于 0.8(约低于 5% 的交易日),通常会形成周期低点

绿色:当 MVRV 低于 1.0(低于 15% 的交易日)时抛售开始

橙色:当 MVRV 高于 2.4(约 20% 以上的交易日)时,市场开始回暖

红色:如果 MVRV 高于 3.2(高于交易日的约 6%),周期通常会达到峰值

图 5:MVRV 比率(市场极限)

现在我们已经为 MVRV 定义了一组「极端层级」,我们可以将它们可视化为定价区间。如果 MVRV 比率等于 2.4,则意味着相应的盈利定价范围是已实现价格的 2.4 倍。

现在,该工具使我们能够估算市场将达到极端未实现利润(高值)或未实现损失(低值)的价格水平。达到这些价格可能会增加触发投资者行为(如获利回吐或抛售)的可能性,这最终是我们正在寻找的周期顶部 / 底部的基础。

声音 | 微软李国平:应用区块链技术应多思考如何赋能、少谈颠覆:据经济观察网12月6日消息,微软中国金融行业总监李国平表示,第一,今天应用区块链技术,应该多思考如何赋能,少谈颠覆。他认为其实在从传统业态向数字生活,数字经济迈进的过程中,有很多行业场景存在痛点和短板,在整个信息化进程中如何补足现有实体经济中的这些问题,赋能现有业务,提高效率,降低成本,是区块链应用最应该思考的问题;第二,科技向善。今天的区块链技术、人工智能技术等,公众是存在认知差的。出现了认知差,就存在炒作的空间,就可能有泡沫,还包括新技术滥用数据等问题。因此在应用新的技术时,要在态度上端正,敬畏监管,敬畏客户,敬畏可持续发展,这样才能走的更远,更稳;第三,从网络效应原理来看,网络是越大价值越大。从最早的局域网到以太网到现在整个互联的世界,网络的效应是需要扩大的。因此今天谈公有链,链与链之间有没有标准?全球有没有标准?中国有没有标准?很多企业资产能不能链互链?思考和解决这些问题,有助于区块链的应用范围和价值的扩大。[2019/12/7]

图 6:MVRV 定价区间

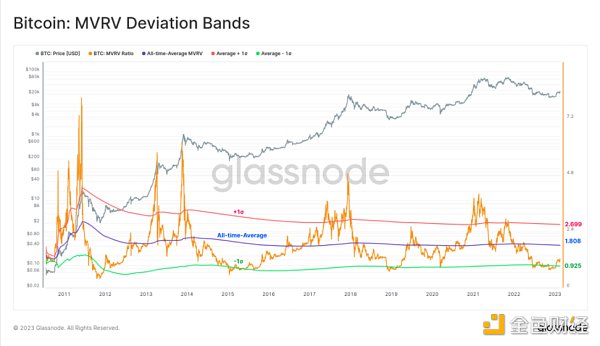

对于更高级稳健的统计方法,我们还可以计算历史平均 MVRV,并使用 +/- 1 标准偏差来发现极值。这提供了一种更加稳健和具有统计意义的方法。

图 7:MVRV 偏差区间

上一节探索了使用 MVRV 来判断周期极值的方法。接下来我们将使用 MVRV 作为判断宏观市场趋势的工具。

声音 | 矿海学院创始人Andy:如何利用金融工具锁定利润是新时代矿工必须补的一门课:在今日TokenInsight对话首席第20期《比特币挖矿,你真的懂吗?》的直播中,针对“是否在未来会出现更加智能的丰枯水期预测工具以辅助矿工进行决策?的提问,矿海学院创始人Andy指出:枯水期来临,电力资源减少,势必会淘汰小算力的机器,受影响的将是这部分矿工群体。2019年四川沣水期延迟,这让很多矿工机器停放在矿场无电可挖,如果有准确的沣枯水期预测工具,相信会为矿工提供更好的决策参考。现在大部分矿工考虑的是如何能够找到低价合规稳定的电力资源,然后大部分矿工应该都希望比特币的价格可以涨起来,早期矿工依靠囤币就可以赚钱,这在币价上涨行情下可行,可是2018年持续下行,如何利用金融工具锁定利润是新时代矿工必须补的一门课。[2019/9/6]

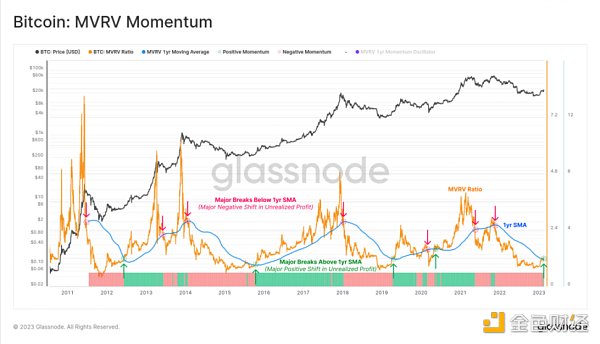

下图显示了 MVRV 比率(橙色)沿着 1 年平均线(蓝色)移动。请注意,MVRV 交易在 1 年均线以上的时段通常描述的是牛市,而低于 1 年均线的时段描述的是熊市。MVRV 强势突破 1 年均线阈值往往是周期过渡点的特点。

强势突破 ( 绿色 ) 表示大量比特币的基础成本

低于当前价格,现在处于盈利状态 ( 大量 BTC 在低点附近积累 )

强力跌破 ( 红色 ) 表示大量比特币的基础成本

高于当前价格,现在处于亏损状态(大量 BTC 在高点附近积累)

图 8:MVRV 冲量

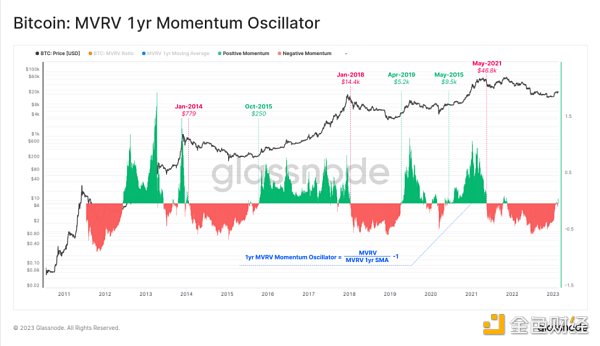

我们可以通过选取 MVRV 和 1 年 SMA 之间的比率将此观察结果转换为振荡区间。该工具特别适用于发现周期转折点发生的尖锐转变。

熊市的开始:急剧下跌(负值(红色))意味着大部分比特币的基础成本很高,比特币市场陷入亏损。这表明「头重脚轻」的市场可能对价格下跌很敏感。

牛市的开始:急剧增加(正值(绿色))意味着大部分比特币的基础成本很低,比特币市场重新获利。这表明在大量抛售之后进入增持阶段的「头轻脚重」市场。

过去周期中的关键过渡点被显示出来,作为衡量 MVRV 动量震荡对宏观周期变化的反应程度的一个标准。

图 9:MVRV 一年冲量震荡

在最后一节中,我们将探讨如何提前预警 MVRV 大量分配的情况,这种情况通常出现在市场周期顶部附近。宏观和微观上都会发生这种情况。

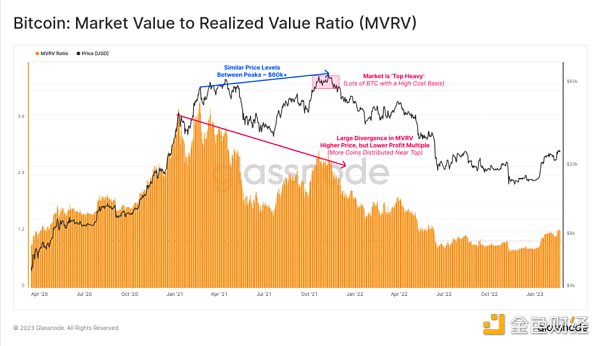

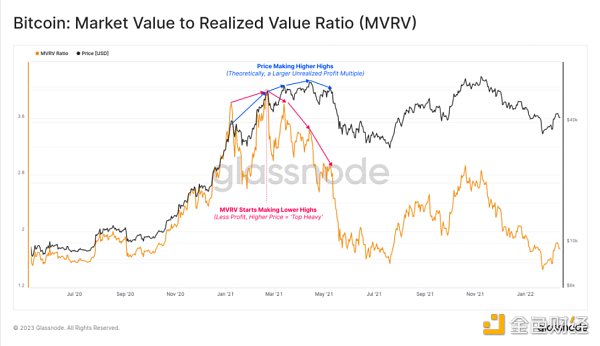

下图显示了整个 2020-23 周期的 MVRV 比率。我们可以清楚地看到与 4 月相比,2021 年 10 月至 11 月的价格如何创造新的历史记录的,但 MVRV 峰值却显著降低。

为什么价格升高,但总的未实现利润倍数却更低呢?答案是,与 4 月相比,11 月的比特币平均收成本更高。

这在宏观上造成了 MVRV 比率的负背离。

在 7 月至 11 月的第二次反弹期间,之前以低价收购的大量比特币(例如在 5 月至 7 月的抛售期间)抓住了退出流动性的机会,并将它们转移给了新的、经验不足的「顶级买家」。比特币从较低的实际价格中被重新估价,并转移到投机者和对价格敏感的买家手里,他们现在的基础成本要高得多(更接近 ATH)。

图 10:市值与已实现价值的比率(MVRV)

下图显示了这种现象在两个指标中的表现:

已实现的利润在 10 月至 11 月达到了每天约 $1.5B 的利润水平,因为以更便宜的价格获得的比特币

以更昂贵的价格转移给了新买家。

由于这种获利回吐行为,已实现市值经历了第二次走高。

我们可以看到,2022 年的熊市导致已实现上限出现下降趋势,因为损失已实现,该指标回到了 7 月份的水平。这代表了 2021 年 7 月至 2021 年 11 月期间增加的所有投机性溢价的冲销。

图 11:已实现上限和已实现收益

如果我们放大 2021 年 1 月至 5 月的峰值,我们实际上可以看到 MVRV 比率在较小范围内形成了类似的负背离。价格连续创下新高,但 MVRV 迅速下跌至较低的高点。

供应中的未实现利润正在减少,这是大规模抛售的结果,利润从未实现(账面收益)转化为已实现(锁定)。

图 12:市值与已实现价值的比率(MVRV)

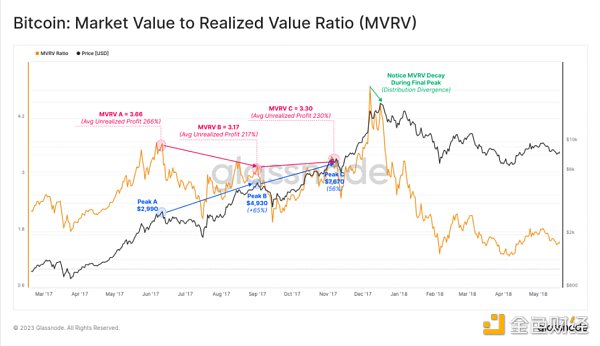

我们可以看到 2013 年发生在两个峰值之间的类似事件,价格上涨了 392%,但 MVRV 比率实际上更低,从 5.74 下降到 5.43。我们可以在下图绿色标记中看到,在最终峰值 1,133 美元之前发生了类似的衰减。

图 13:市值与已实现价值的比率(MVRV)

这种情况也出现在 2017 年后期的牛市周期中。随着 MVRV 超过我们定义的极端水平 2.4,我们开始看到更高的价格峰值,但 MVRV 比率的增长逐渐减弱。

请注意,在 2017 年 8 月,SegWit 升级软分叉到比特币中,许多锁定中的比特币被转移以利用 BCH 进行硬分叉,这将部分影响这个周期观察。

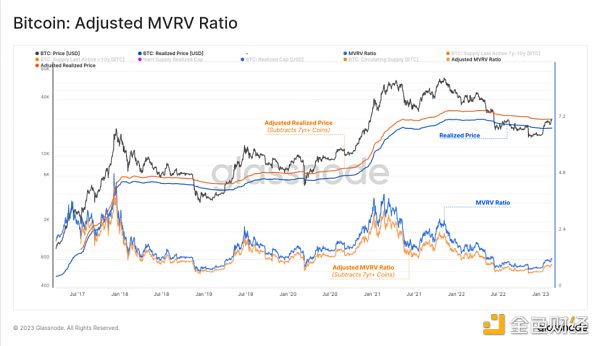

由于中本聪、早期 Miner 持有巨大未实现利润和丢失的比特币,MVRV 确实存在向上的净偏差。有几种方法可以计算丢失的比特币,有一种简单的方法是对至少 7 年未使用的比特币进行打折。

下图计算了调整后的 MVRV,减去长期休眠比特币的未实现利润,所有这些比特币最后都以非常低的价格流动。结果是我们调整后有了一个更高的已实现价格,更准确地反映了「活跃供应」的平均收购价格。这反过来会导致 MVRV 比率较低(较小的利润倍数),为流动性和流通比特币供应的观察提供一个更好的角度。

图 14:调整后的 MVRV 比率

MVRV 比率是一个非常复杂的指标,包含有关比特币市场动态和投资者行为模式的信息。MVRV 远不止是一个长期周期性振荡器,上面的一系列衍生工具和方法只是触及了这种简单结构的表面。

掌握 MVRV 比率是分析比特币必不可少的一步,一旦理解,就会为新的迭代、衍生品和变体打开机会之门。

达瓴智库

企业专栏

阅读更多

金色财经 善欧巴

金色早8点

白话区块链

Odaily星球日报

MarsBit

欧科云链

深潮TechFlow

Arcane Labs

BTCStudy

文/James Early,BBAE首席投资官;译/金色财经0x25 事件的简单顺序是: 1、硅谷银行的存款从 2019 年底的 610 亿美元增长到 2021 年底的 1810 亿美元.

3 月 8 日凌晨,去中心化捐赠平台 Gitcoin 于官推正式公布了其与指数协议 Index Coop 联合推出的流动性质押指数代币 Gitcoin Staked.

文:赵志东 蔡佳雯 2022年底,美国科技初创公司OpenAI发布的智能聊天工具ChatGPT一夜火爆.

文/Ben Give,Bankless作者;译/金色财经xiaozou DeFi协议正在行动。 随着基于费用的商业模式的回报率下降和链上活动的枯竭,蓝筹DeFi协议正在寻求可替代的收入来源,以强.

编译:Cindy,SophonLabs随着计算机技术的不断发展,我们可以轻松地在互联网上存储、传输和处理大量的个人和企业数据。然而在这个数字化时代,大家对数据隐私和安全的担忧也越来越高.

撰写:Vader Research价值积累是 Web3 中一个至关重要但常常被忽视的议题。在本文中,我们将深入探讨 Yuga 生态系统内产生的价值如何分配给不同的利益相关者(Yuga Labs,