在Balancer的官网,可以看到它将其定位为“非托管的投资组合管理者、流动性提供者以及价格传感器”。对于初次接触Balancer的用户来说,一下子比较难理解为什么它是投资组合的管理者,同时又是流动性提供者。

虽然存在不少差异,但为了更快读懂Balancer,可以将Balancer简单理解为Uniswap的通用化版本。正因为这个通用化,赋予Balancer不同于Uniswap的特性,从而产生不同的使用场景,最终带来路径的差异化。

Uniswap和Balancer都是AMM(自动做市商)模式,但Uniswap更像是Balancer的特殊版,而Balancer更像是Uniswap的通用版。Uniswap是自动化的代币兑换协议,它不是采用订单撮合的模式,而采用流动池的模式。

在Uniswap的做市商模式中,其流动性池涉及到两种代币,在提供流动性时,流动性提供者须将各50%价值比例的代币注入到流动性池。在Uniswap中兑换代币,本质上就是往流动性池中注入一种代币,同时提取另外一种代币,其流动性池是恒定乘积。

由流动性提供商向流动性池提供代币对,其价值比例为1:1,也就是说,比如你提供100个MKR,同时需要提供221个ETH来做市(蓝狐笔记:截止到写稿时的价格大约是1MKR=2.21ETH)。其自动做市商模式是恒定乘积模式,如果按照上述的例子,其恒定乘积为100*221=22,100

如果有用户用1MKR来兑换流动性池中的ETH,那么流动性池变为101MKR,根据其恒定乘积,那么可以兑换出2.19个ETH(为了简化,这里不计入0.3%交易费用)。

那么,如果将这个模式进行通用化,会得到什么?那就是Balancer。它们之间的关系,部分类似于Maker和RAI的关系。

如果按照Balancer的模式,其恒定乘积就相当于(100)^0.5*(221)^0.5=148.66,其中0.5的比重是固定的,148.66的乘积也是常数,代币价格的变化取决于注入和提取代币的量。如果按照这个模式,那么注入1MKR,同样也可以兑换出2.19ETH。也就是说,按照Balancer的模式来看,Uniswap的做市模式是将两个代币的价值比重固定为各0.5。因此,最终来说,两者代币池的兑换价格是一样的。

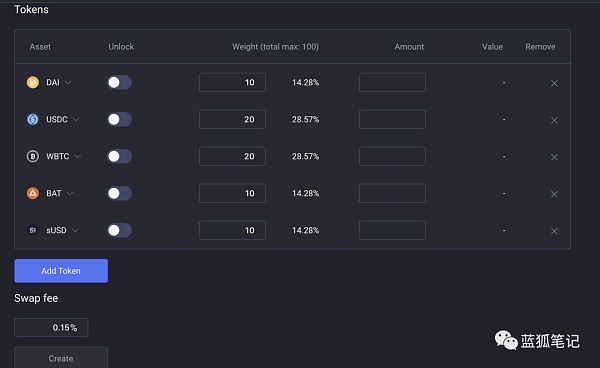

Balancer的通用化是指,将池中的代币,从2个增加为多个(目前Balancer最高可以设置为8个),将各50%的比重改为完全自定义的比例,也就是说,在ETH-MKR的池中,不再限定为必须各注入50%价值比例的相应代币,而是注入用户自定义比例价值的代币,例如75%的MKR和25%的ETH。当然,如果用户将代币设定为2个,一个是ETH,一个是MKR,比例为1:1,那么这跟Uniswap上的相应代币池没有区别,当然交易费也可以设定为0.3%。

西班牙房地产公司Piso Barato Inmobiliaria支持比特币支付:据Digital Sevilla报道,位于西班牙特内里费的房地产公司Piso Barato Inmobiliaria已经启用了一项功能,允许客户通过比特币支付来购买房产。尽管他们提到了“加密货币”这个词,但该公司在声明中主要提及的是BTC。Piso Barato Inmobiliaria认为,一组专家表示,比特币正在成为全球交易的“主要货币”,因此,该公司对数字资产产生了兴趣。房产的未来所有者可以通过该公司以比特币购买特内里费岛的任何房产。(Bitcoin.com)[2021/3/11 18:35:53]

Balancer依然可以实现去中心化的代币交易

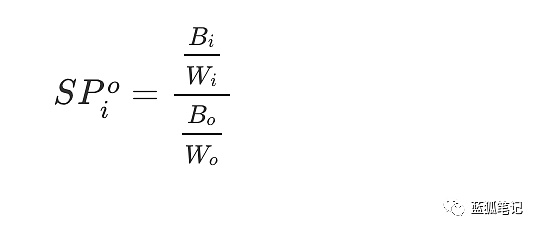

在Uniswap上,人们可以进行ETH和ERC20代币,或ERC20代币间的兑换。Balancer依然可以进行同样的兑换。其流动池中的代币兑换价格取决于该代币对的占比和余额。如下图:

其中Bi是代币i的余额,该代币是注入流动性池中的代币,也就是交易者要卖的代币;Bo是代币o的余额,该代币从流动性池中流出,也就是交易者想要买的代币;Wi是代币i的比重;Wo是代币o的比重。

由于比重是常数,因此,现货价格跟随代币余额的变化而变化。被购买的代币(从流动性池中提取)价格会上涨,而被售卖的代币(注入到流动性池)价格会下降。一旦外部市场价格发生变化,导致它跟Balancer 流动性池的价格不一样,套利者就会进来赚取利润,直到价格实现均衡,不再有套利空间。这意味着Balancer代币对之间的价格最终会与现货价格趋于一致。

Balancer的流动池可以有多种代币,也可以只有两种代币。目前其流动性最好的是MKR-ETH流动池,截止到蓝狐笔记写稿时,其流动性达到3,189,561.03美元,24小时交易量为153,846.91美元,其池的比例不是Uniswap 常见的50%ETH和50%MKR,而是75%的MKR和25%的ETH。同时,在Uniswap上MKR-ETH的流动性为3,266,092美元,24小时交易量为176,995美元,就MKR-ETH的流动性池来说,当前两者基本上处于同一水平。对于代币的兑换者来说,用Balancer的MKR-ETH池进行代币兑换更合适一些,因为其兑换费用为0.2%,但对于流动性提供者来说,其收入少了0.1%。Balancer上也有不少多个代币的流动性池,最多有8个代币的池。

流动性提供者可以自定义自己的流动性池,可以是私人池,也可以是共享池。私人池不允许其他人加入,共享池则是开放的流动性池。目前暂时只开放共享流动性池。

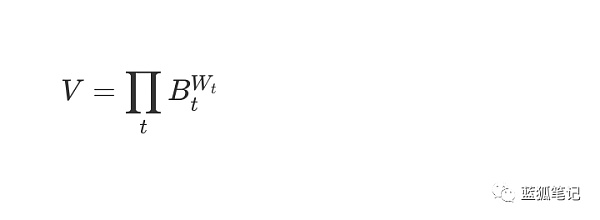

假设流动性提供者构建了一个由10个wBTC、400个ETH、37MKR的多代币池,资产比例为40%、40%、20%(按照蓝狐笔记写稿时的价格计算),那么其资金池的恒定乘积是:

10^0.4*400^0.4*37^0.2=56.8

在这个代币池中可以支持wBTC 和ETH以及MKR代币之间的任意兑换。而在Uniswap中,V1版本是需要通过ETH路由完成wBTC和MKR之间的代币兑换,而在V2中它支持wBTC和MKR的直接兑换。

当然,为了降低滑点,Balancer也会帮助用户从多个资金池中寻找最佳交易选择。Balancer由于费用可以自定义,相对于uniswap的0.3%,有一些优势。不过费率本身并不是获得竞争优势的门槛,因为可以跟进。

Balancer也可以是自动化的投资组合管理工具

为了对冲风险,并获得相对较高的收益,投资者经常采用投资组合策略。指数基金帮助投资者持续获得投资组合的敞口。

不过,指数基金需要有人管理,基金的管理人员会向投资者收取管理指数基金的费用。其中包括再平衡指数基金的成本,有人工成本也有自动化的机器人成本等。

Balancer流动性池的好处在于它通过套利者参与,可以实现自动化的指数基金,无须托管,去中心化,不仅不用缴纳费用,而且还可以收获费用。

Balancer之所以可以创建自动化的指数基金,成为自动化的投资组合管理工具,主要是因为其AMM模式,在其流动性池中的资产价值比例是常数,这意味着不管如何交易,每个流动性池中的代币价值比例是恒定的。

其中V是代币的价值,Bt是流动池中代币的余额,Wt是代币的价值占比,所有这些代币的价值占比之和为1。

这意味着,随着交易的进行,随着套利者的参与,最终的资产组合会根据其设定的价值比例进行再平衡,并跟现货价值趋于一致。

例如,假设有些投资者对DeFi赛道感兴趣,但是又无法把所有的资金押注在一个项目上,这些投资者可以构建DeFi指数基金,根据某些指标,比如锁定的资产价值量、交易量、非相关性等选取其中5个代币作为指数基金,按照各20%的比例进行配置,例如根据现在的资产锁定量,从MKR、SNX、Avae、COMP、Kyber、BNT......中选取5种代币(蓝狐笔记注:请注意,此处不是投资建议,只是为了说明建立指数基金的场景)。

又比如用户只是想获得主流加密货币的敞口,建立主流币指数,其投资组合加上BTC(可以使用代币化的btc,如wBTC、tBTC、renBTC、imBTC......)、ETH等。

同时,Balancer还可以通过合成资产,构建出传统股票的指数基金。例如在其指数基金中包括特斯拉、苹果、亚马逊等各种股票资产。用户可以用较低门槛自定义指数基金,从这个角度,它有潜力取代传统的中心化的指数基金。

Balancer协议的代币是治理代币BAL。BAL代币跟其业务有深度绑定,这种机制在Compound的代币设计也可以看到。这比单纯投票治理模式更利于生态系统的发展。这也凸显了DeFi领域代币模型设计的进化。

具体来说,BAL采用的是流动性挖矿的模式。早期的流动性提供者为Balancer业务的成功提供关键的流动性,也承担了早期的风险,例如智能合约的风险、低收益风险(尤其是费用低于0.3%的流动性池、代币价格大幅波动)等。Balancer给这部分流动性提供者分配BAL代币。

流动性挖矿的好处是将BAL代币分散到流动性提供者手中,BAL代币持有人跟Balancer的生态利益绑定,这对其未来治理有利。治理会涉及到添加新功能、在以太坊之外的公链上部署智能合约、layer2的扩展方案、引入协议层的费用等。

BAL代币的供应量为1亿,其中25%分配给创始人、核心开发者、顾问和投资者,这部分代币会有解锁期。剩余75%的代币将分配给流动性提供者。随着后续治理批准,代币也可能会分配给协议的生态战略合作伙伴。

每周分配给流动性提供商的代币数量为145,000,大约每年750万个代币。后续的分配可能会根据治理来决定。其种子轮的代币价格为0.6美元。如按照这个价格算,它每周分配大约87,000美元的代币。当然,实际的价格取决于公开市场的交易。每周的代币分配会考虑流动性提供者提供的流动性总量、池费用率等因素。提供的流动性越大,费用率越低,能获得的代币越多。

成为流动性提供者可以赚取费用,也可以赚取代币,是一种很好的引导出流动性的方法。但同时,流动性提供商也可能会亏钱,也有潜在的智能合约风险,这些都是需要考虑的,除非有充分把握,普通投资者早期不宜投入大量资金,以免遭成损失。

DeFi的创新越来越多,切入点也越来越多,这已经成为以太坊生态蓬勃发展的重要推动力。

时代的范式转变日新月异,快加入行业领袖队列吧。当前经济变化是否会加速推进人们对DeFi未来的信仰和认知?更多发展机会正快速出现在分布式区块链这个最具创新性的领域中。分布式区块链会更安全吗?能给消费者带来更高的满意度吗? 在社交限制之下,全球区块链爱好者齐聚云端,以热烈讨论和精彩演讲为行业未来献计献策。

新加坡时间2020年5月27日,分布式商业公链BitCherry宣布与数字货币交易平台UPEX达成战略合作,其项目通证BCHC正式上线UPEX,并将于5月28日18:00时开通BCHC/USDT交易对。

传统艺术往往曲高和寡,创作者期待用作品与观众对话,结果大多是鸡同鸭讲,只能直呼这届观众带不动。随着数字艺术的兴起,不少艺术家邀请观众加入创作,以改善作品与受众的交互关系,但在这种被动的交互中,观众基本沦为工具人,很难与作品产生情感交互。数字艺术研究者曹寅认为,可编程加密艺术的出现彻底改变了艺术创作方式和体验形式。

金色财经讯,5月25日,Maker基金会临时风险小组将一系列治理民意调查纳入民意投票,包括: 1. 添加USDC-B和TUSD作为抵押品; 2. Maker改进提案MIP9 Community Greenlight(社区绿灯); 3. Dai稳定费调整:用户可选择的范围为0%-4%; 4. 添加ZRX、UNI。

“暴富”,这是每个币圈玩家踏入币圈的初衷,最早吸引我进入币圈是一篇关于ICO的文章,看完后整个人血脉膨胀,拿点生活费入场博了一下,初次尝到了投机的甜头,从此便陷入泥坑。 多数人第一次进圈,都会被比特币的价格给吓住,转而投机山寨币,山寨币满足渴望暴富心态的一切特征,低市值、高波动性,一拉就是几倍,谁不心动。当然,事实上长期能跑赢比特币的山寨币凤毛麟角。

近年来,区块链的影响力已遍布各?各业,国内外对区块链技术在医疗领域的应?关注度?渐提?。?前,区块链技术已逐步在医疗领域得到应?,作为??新兴技术,正在颠覆这??业的经营模式甚?价值链。 近日,IOST正式宣布与日本知名医疗机构达成深度合作,为其打造链上病历系统,用区块链技术赋能日本医疗。