作者:TokenBrice

Solidly/Velodrome分叉如雨后春笋般出现,特别是在流行的第二层,如Arbitrum或zkSync。Solidly现在是DeFi中排名第三的分叉协议,并且是分叉(如Velodrome)成为市场领导者的罕见案例之一。乍一看,这似乎只是另一个分叉的炒作,就像我们有Uni/Sushi的分叉季,Olympus的分叉季等。

事实上,这是夸大其词:每周都会推出数量惊人的此类 DEX,其中 95% 从现在起六个月后将不再适用。然而,就像大多数这样的炒作一样,在深处,在去中心化交易所的设计方式方面,有一个真正的根本性创新值得研究。

因此,本文将深入探讨Solidly和Velodrome模型,以了解它们成为标准分叉模板的原因。话虽如此,将我们将思考这些去中心化交易所的下一步,以及这个市场在几个月后会是什么样子。

让我们开始吧!

本文假定你对去中心化金融有最低限度的了解,并对veCRV模型有彻底的了解。如果你需要复习,请查看:CRV Wars: understanding the race to accumulate power to influence Curve Finance protocol

ve(3,3) DEX 简介

在我们深入探讨 Solidly 如何构建并尝试改进 veCRV 模型之前,让我们先退一步考虑一下范围。

Maverick Protocol 完成 900 万美元融资,Founders Fund 领投:6月21日消息,DeFi 基础设施 Maverick Protocol 完成 900 万美元战略轮融资,Founders Fund 领投,参投方包括 Pantera Capital、Binance Labs、Coinbase Ventures 和 Apollo Crypto。本轮融资将用于扩大协议的规模,部署至新链以及支持开发者在基础设施上进行建设。

此前报道, Maverick Protocol(MAV)为币安 Launchpool 上第 34 个项目,用户将能够在 25 天内将 BNB 和 TUSD 放入单独的池中以挖矿 MAV 代币,挖矿从 2023 年 6 月 14 日 00:00(UTC)开始。[2023/6/21 21:52:36]

AMM结构VS激励层

事实上,要了解ve(3,3) DEX的故事,我们需要区分对去中心化交易所同样重要的两个层面:

1.流动性结构层:用于维持流动性的各种AMM模型,如UNIv2的x*y=k或Curve的stablesswap。

2.激励层:费用+针对流动性提供者的所有其他激励,包括代币发行(如CRV模型)。

归根结底,第一层——流动性结构——是游戏的核心,而第二层——激励机制——对于吸引和维持足够的流动性至关重要。

Curve在这两方面都进行了创新。虽然我们今天讨论的模型利用了它,但它们完全侧重于改进激励层。事实上,在目前阶段,大多数利用Solidly或Velodrome模型的ve(3,3) DEX只提供两种众所周知的流动性结构类型:x*y=k和stableswap。

Arbitrum生态永续交易平台Vela Exchange测试版上线时间推迟至1月31日:1月18日消息,Arbitrum生态永续交易平台Vela Exchange在其社交平台表示,为保证为社区用户提供最佳体验,测试版上线时间推迟至1月31日。此前团队曾宣布测试版将于1月18日上线,并明确表示部分Token将空投给社区成员。[2023/1/18 11:18:35]

根据DEX的不同,这两种流动性模型被称为相关/波动或稳定/波动。

那么,让我们来谈谈Andre Cronje原创 Solidly的有趣之处,以及我们可以从它的失败中得到什么启示。

Andre Cronje的Solidly 创新

Solidly于2022年初在Cronje的媒体上推出,其愿景的关键部分是对储物柜(locker)实用性的重大改进。在Curve上,储物柜使用不可转让的投票托管代币承诺使用四年。虽然这对Curve生态系统中所有参与者的长期激励是很好的,但它也创造了一个相当大的进入壁垒。

于是就有了以veNFT为核心的ve(3,3)。虽然veCRV是非流动性的,但veSOLID头寸由veNFT代表,允许其转让或OTC出售/购买。它有助于使锁定不那么可怕。为了进一步激励它,Cronje引入了“反稀释性重组(anti-dilutive rebases)”,这是一个来自Ampleforth/Olympus的概念。

这里的想法很简单:由于Curve/ Solidly DEX模型每周向流动性提供者发放代币,因此代币持有者不断被稀释。他们必须不断提高自己的地位,才能维持目前的投票份额。为了弥补这一点,在Solidly模型下,veSOLID持有者每周获得与每周释放量成比例的基数。这使他们即使在没有锁定新代币的情况下也能保持投票份额。

Channels与Converter和Rpone达成战略合作:据官方消息,Channels与Converter和Rpone达成战略合作,三方将在品牌宣传、社区共建以及产品的乐高组合等方面开展合作,共同推动Heco生态的繁荣发展。

Channels.finance是Heco上完全去中心化的借贷平台,首发支持LP抵押借贷+LP机池,目前已支持15个主流币种的借贷。Converter.Finance是Heco上一款融合了Harvest和Alpha杠杆收益聚合器协议,可帮助用户优化理财收益率,并会在风险较低的情况下,为用户投资增加杠杆理财收益。

RPONE是Heco链上的去中心化交易所,通过交易挖矿+流动性挖矿的双重激励政策,减少交易摩擦,增加用户收益,同时交易手续费全额回购销毁,持续赋能Heco生态链。为用户提供更加安全可信、资产多样、高性价比的交易体验,致力于打造未来的跨链清算中心。[2021/4/28 21:07:46]

除了这些变化之外,Solidly继承了大部分Curve模型,包括LP激励功能,使veToken持有者能够从其流动性头寸中获得更高的收益。这个功能具有实际影响,因为它几乎“类似Convex”。事实上,这样一个功能的逻辑结论是,一个或几个参与者获得大量的veToken,并向存款人提供LP激励以便收费。

该功能的存在与否是Solidly和Velodrome模型之间的关键区别,因此我们将在稍后再讨论它。

最后,选民激励模型还有一个关键的转折。在Curve上,LP获得一半的交易费用 + CRV 释放量,而选民则不会受到他们投票的池的费用的影响。这可能会导致选民为了贿赂而投票给矿池的情况,即使矿池没有为交易所提供任何交易量。

Cream Finance:COVER和1INCH对ETH的抵押系数已从0%提升至45%:Cream Finance发推表示,提案已执行,COVER和1INCH对ETH上的抵押系数已从0%提升至45%。[2021/2/1 18:37:53]

在Solidly上,LP只获得SOLID释放的奖励,LP费用将重新分配给池中的选民。因此,作为一个veSOLID持有者,为了优化你的收益,你会被激励去考虑你正在投票的矿池的交易量,而不仅仅是贿赂。这将更好地协调协议主要参与者(交换者、流动性提供者、持有者)的激励机制。

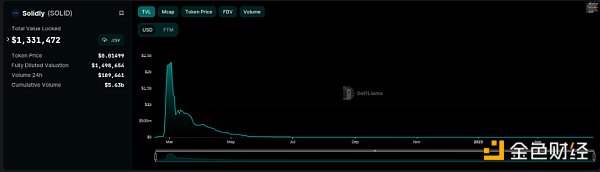

Solidly还创新了发布策略,根据他们在Fantom (Solidly所在的地方)上的在线活动,针对协议进行空投。所有这些创新和炒作共同导致了大量的流动性迅速被吸引到交易所。

但Solidly最初的实施存在一些关键弱点,包括释放量急剧下降,以及完全无需许可的标准创建,允许任何矿池获得SOLID奖励。它是可的,所以它被玩了。很快,代币被创造出来,唯一的目的是种植SOLID,与 TVL 一起价格迅速上升。

TVL 来得快,消失得也快,Solidly 成为了大多数人历史的一部分。但那些密切关注事件的人知道,Solidly的失败并非来自于ve(3,3)模型的弱点,而更多的是它的实现细节被忽视了,这意味着虽然Solidly已经不复存在,但ve(3,3)可能会重新出现。几个月后,它在另一个团队制造的另一个链上做到了:进入Velodrome。

动态 | 火币加入俄罗斯VEB创新基金 分享监管经验:据cointelegraph报道,火币已加入俄罗斯VEB创新基金,VEB将利用火币获得的加密监管经验并将其应用于俄罗斯,尤其是调整数字资产的法律框架。[2018/9/20]

Velodrome对Solidly模型的改进

Velodrome利用Solidly模型,并通过实施仪表白名单解决了释放问题,帮助避免了奖励分配给虚构代币的情况,就像在Solidly上看到的那样。

然而,Velodrome远不止是一个简单的分叉,它还进行了进一步的改进。其中包括更可持续的释放模型和移除LP激励功能,这意味着veVELO持有者在收益方面没有优惠待遇。Velodrome还简化了首次LP的体验,他们可能会对你在实施 LP 激励 的 DEX 上看到的收益率范围感到困惑。

除了技术特点之外,Velodrome的成功很大程度上要归功于团队的执行力和对业务发展战略的关注,这是ve(3,3)模型的重要组成部分。基于Optimism,Velodrome发现其PMF是链流动性层。由于它的模式,维持Velodrome项目的流动性比Uniswap项目更具成本效益。

https://twitter.com/TokenBrice/status/1643631689984274432?s=20

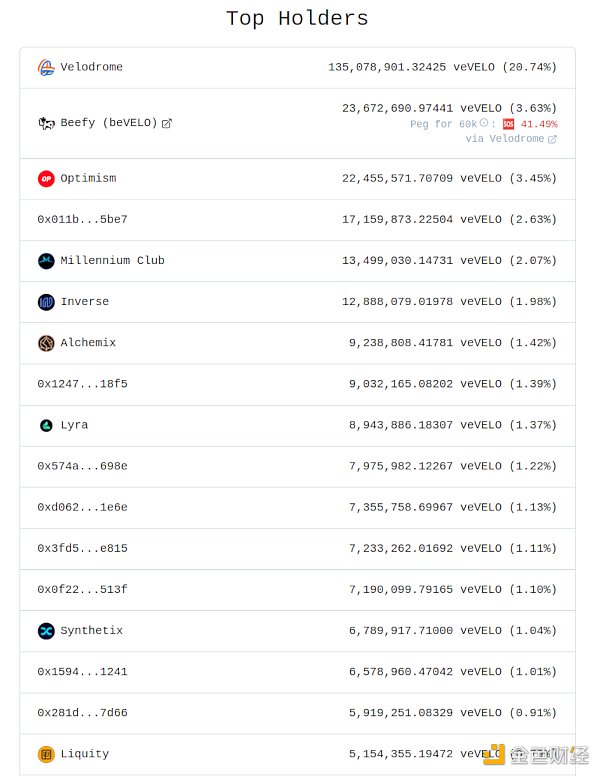

与Solidly一样,Velodrome空投了几个带有veVELO NFT的协议,没有任何附加条件,这极大地帮助吸引了最初的投票和贿赂活动。该协议非常适合,主要是与其他发行稳定币或 ETH 流动性股权衍生品的协议相匹配:

DeFiwars.xyz – veVELO ownership overview

现在已经快一年了,由于协议中分配的OP激励措施(称为Tour de OP)的谨慎和渐进的调整,活动得以持续。其中大多数用于激励两种行为,这些行为对维持飞轮至关重要:

1.来自协议的贿赂,由OP贿赂匹配激励。

2.锁定veVELO,由OP锁定奖励激励。

对于锁定VELO或向交易所部署大量协议、拥有流动性的项目,贿赂匹配进一步增加,有助于进一步放大强化效应:那些想要在Velodrome上建立长期持续流动性的人有充分的理由购买VELO、锁定和投票、贿赂和供应POL,理想情况下是一次完成。

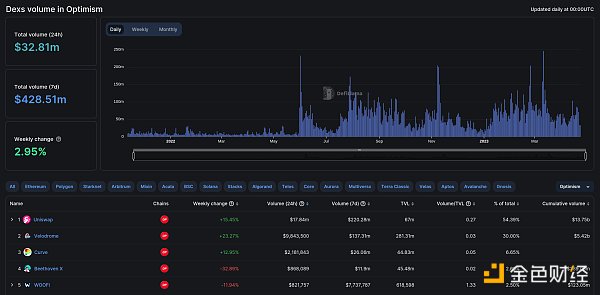

这使得Velodrome在Velodrome的协议TVL图表中名列前茅,处理了大约区块链总量的30%,而Uniswap占50%,大约占Velodrome TVL的四分之一。

Volume on DEXes on Optimism, from DeFiLlama

那么,为什么两者之间的差距如此之大呢?很简单:Uniswap的成交量/TVL比目前的Velodrome高9倍,因为Uniswap的流动性更加集中,因此效率更高。但随着Velodrome V2即将到来,这种情况即将发生变化。

Velodrome V2 简介

虽然Uniswap在流动性集中方面领先一步,但它将迅速改变。v3许可证于2023年4月1日到期,这意味着该模型现在更容易重新实施。许多DEX,包括Solidly/Velodrome 分叉,都打算利用这一点。尽管如此,为了保持本文的重点,我们将只讨论预计在未来几周或几个月内发布的Velodrome V2。

实际上,Velodrome V2不仅标志着在DEX上引入了UNI-v3风格的LP,而且还显著改进了UX/UI,简化了veNFT的管理,veNFT的艺术品等等。有关详细信息,请查看V2公告文章。

结论

我希望本文能帮助你理解Solidly和Velodrome模型的好处。虽然我在介绍中提到了无数的分叉,但我还是坚持本文的方向。我想这需要我梳理一下他们的主要分支和他们在模板中实现的修改:敬请期待。

关键要点

?业务发展的重要性:ve(3,3)就像Curve一样,是协议的协议。从长远来看,团队的专业精神、有效地确定优先级、执行BD的能力是DEX成功的重要因素。

?发布/空投/顶级车手的质量:即使BD做得很好,给定的ve(3,3) DEX也只能与其顶级车手一样好。是的,你希望他们贿赂、投票、提高意识,但不仅如此。驱动DEX的流动性质量也很重要(成交量/TVL比率)。

?LP激励及其结果: 如果一个ve(3,3)实现LP 激励,它会调用类似 Convex 的协议。ve(3,3)的成功将取决于它的Convex类产品做得多好。要跟踪各种包装器和主要veTokens持有者的关键统计信息,请检查 DeFiWars。

?ve(3,3) +流动性集中度:虽然ve(3,3)是DEX激励层的重大创新,但它目前利用的是低于标准的流动性结构。将ve(3,3)激励模型与高效的UNI v3式流动性结构相匹配,有助于进一步提高飞轮的有效性。

MarsBit

媒体专栏

阅读更多

金色荐读

金色财经 善欧巴

迪新财讯

Chainlink预言机

区块律动BlockBeats

白话区块链

金色早8点

Odaily星球日报

Arcane Labs

欧科云链

标签:BNBLIDSOLIDROMtogetherbnb和娜娜双人互动MOSOLIDSolidexprom币k线图前面数据哪去了

近日,NFT OG 「Franklin」、「麻吉大哥」以及黄立成相继宣布退出NFT领域。BAYC巨鲸「Franklin」在宣布退出 NFT 领域后,更是大量抛售 BAYC.

人人都在谈论Sovereign rollup以及它们与基于智能合约的rollup有何不同,但却无人关注“它们实际上是如何运作的”。点击阅读作为数字黄金,比特币的市值占据了加密货币市场的一半以上.

原文:《数说币安 LaunchPad 打新收益》 作者:CAPITALISMLAB币安 LaunchPad 近日风评堪忧.

“我们还处于早期阶段”有点成为了一种 Meme,但不可否认的是这是事实。试着让 100 个人说出以太坊上的五个应用程序。95% 的人都说不出来,有些人甚至不知道以太坊是什么.

像任何优秀的比特币极简主义者一样,Tether 持有自己的代币。最大的稳定币 USDT 的发行人在最近的一篇博文中披露了这一信息,宣布将“定期” 用其盈余利润购买比特币以建立战争基金.

Tether 在第一季度实现了创纪录的 14.8 亿美元净利润。这使其储备盈余再创历史新高至24.4亿美元.